(报告出品方:中国平安)

一、智能手机:以存量替换为主,市场迎来弱复苏

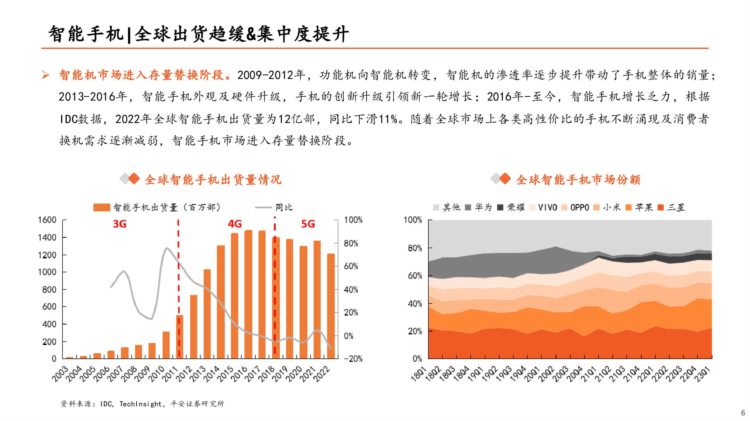

智能手机|全球出货趋缓&集中度提升

智能机市场进入存量替换阶段。2009-2012年,功能机向智能机转变,智能机的渗透率逐步提升带动了手机整体的销量; 2013-2016年,智能手机外观及硬件升级,手机的创新升级引领新一轮增长;2016年-至今,智能手机增长乏力,根据 IDC数据,2022年全球智能手机出货量为12亿部,同比下滑11%。随着全球市场上各类高性价比的手机不断涌现及消费者 换机需求逐渐减弱,智能手机市场进入存量替换阶段。

智能手机|OPPO登顶23Q1,荣耀逐步崛起

OPPO登顶23Q1,荣耀逐步崛起。根据IDC数据,2022年国内智能手机出货量达2.9亿台,同比-13%。市场份额方面, 23Q1单季度OPPO市场份额超越苹果成为国内市场首位,其次为苹果和Vivo,荣耀自单独运营后,市场份额也在逐步提升。

智能手机|5G手机渗透率持续提升

5G手机渗透率持续提升。根据Yole Development,2022年5G手机占全球智能手机出货量约50%,预计未来随着5G频段 的增加,5G智能手机的渗透率将进一步提升。 根据TechInsights统计数据,2023年第一季度全球5G手机出货量同比+3.9%。从地区划分来看,北美、西欧、亚太手 机市场的5G化率较高,分别为81%、81%、74%。从市场份额来看,苹果凭借32%市占率排名第一,三星则以21%市占率 排名第二,其次为小米、OPPO、VIVO和荣耀,市场份额分别为12%、10%、8%和6%。

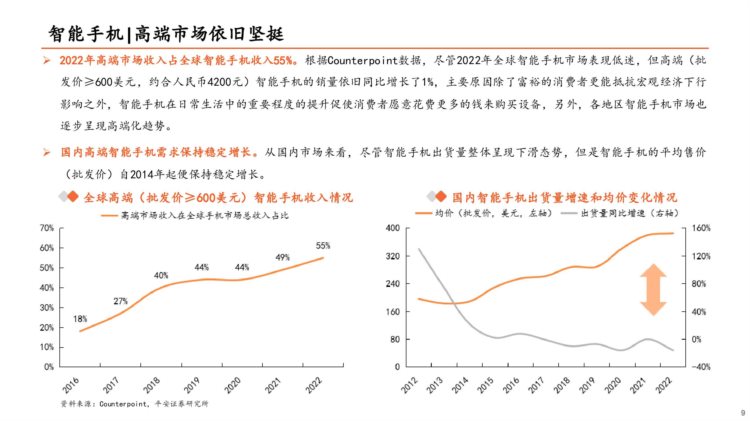

智能手机|高端市场依旧坚挺

2022年高端市场收入占全球智能手机收入55%。根据Counterpoint数据,尽管2022年全球智能手机市场表现低迷,但高端(批 发价≥600美元,约合人民币4200元)智能手机的销量依旧同比增长了1%,主要原因除了富裕的消费者更能抵抗宏观经济下行 影响之外,智能手机在日常生活中的重要程度的提升促使消费者愿意花费更多的钱来购买设备,另外,各地区智能手机市场也 逐步呈现高端化趋势。 国内高端智能手机需求保持稳定增长。从国内市场来看,尽管智能手机出货量整体呈现下滑态势,但是智能手机的平均售价 (批发价)自2014年起便保持稳定增长。

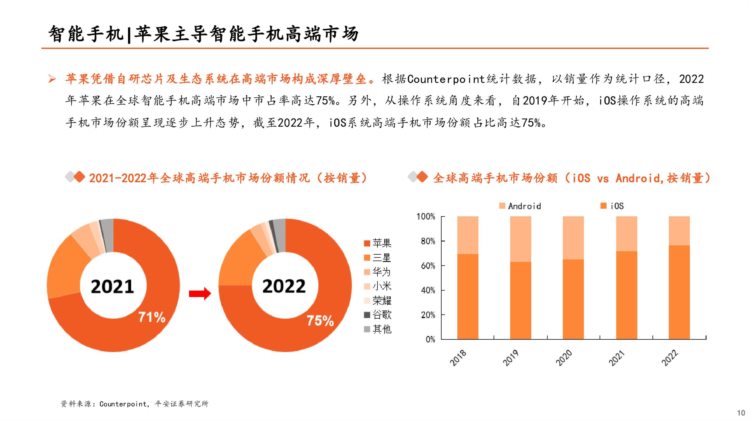

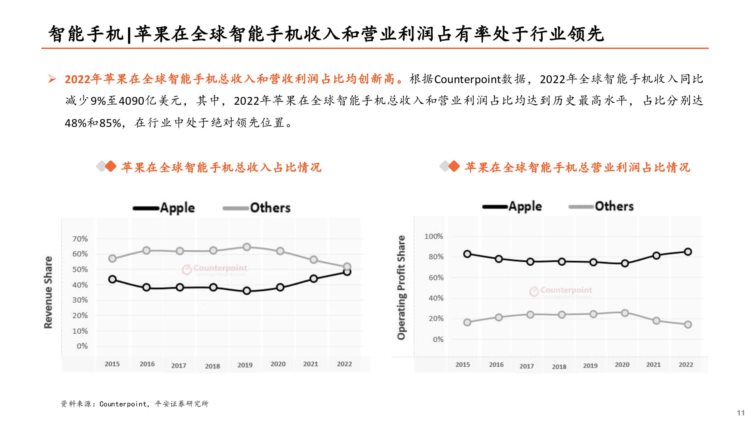

智能手机|苹果主导智能手机高端市场

苹果凭借自研芯片及生态系统在高端市场构成深厚壁垒。根据Counterpoint统计数据,以销量作为统计口径,2022 年苹果在全球智能手机高端市场中市占率高达75%。另外,从操作系统角度来看,自2019年开始,iOS操作系统的高端 手机市场份额呈现逐步上升态势,截至2022年,iOS系统高端手机市场份额占比高达75%。

二、折叠屏手机:渗透持续加速,出货逆市增长

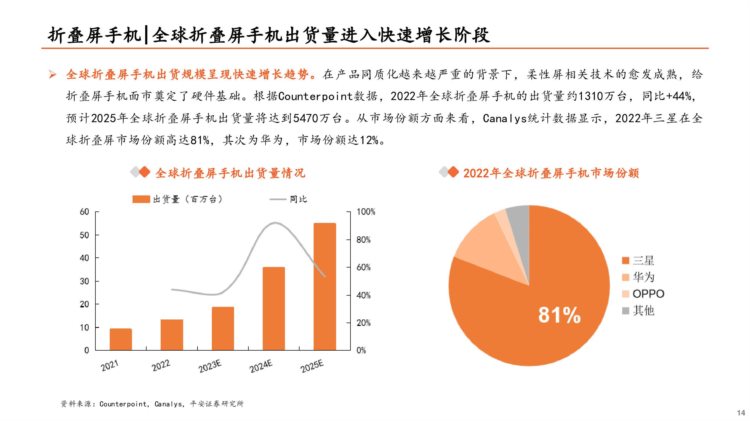

折叠屏手机|全球折叠屏手机出货量进入快速增长阶段

全球折叠屏手机出货规模呈现快速增长趋势。在产品同质化越来越严重的背景下,柔性屏相关技术的愈发成熟,给 折叠屏手机面市奠定了硬件基础。根据Counterpoint数据,2022年全球折叠屏手机的出货量约1310万台,同比+44%, 预计2025年全球折叠屏手机出货量将达到5470万台。从市场份额方面来看,Canalys统计数据显示,2022年三星在全 球折叠屏市场份额高达81%,其次为华为,市场份额达12%。

折叠屏手机|国内市场国产品牌占据主流

国内市场国产品牌占据主流。根据Counterpoint数据,2022年国内折叠屏手机出货量为340万台,同比+199%,预计 2025年出货量将增加至1700万台。国内市场份额方面,根据IDC数据,2022年华为作为国内厂商中早期布局者先行优 势明显,市场份额达到47%,紧随其后的是三星、OPPO和Vivo等。

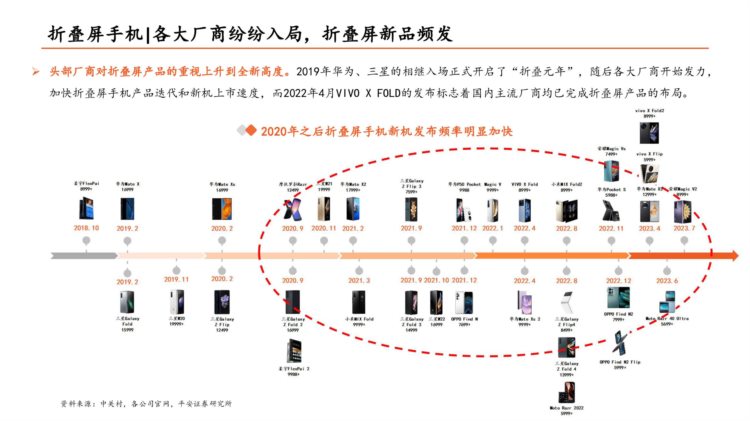

折叠屏手机|各大厂商纷纷入局,折叠屏新品频发

头部厂商对折叠屏产品的重视上升到全新高度。2019年华为、三星的相继入场正式开启了“折叠元年”,随后各大厂商开始发力, 加快折叠屏手机产品迭代和新机上市速度,而2022年4月VIVO X FOLD的发布标志着国内主流厂商均已完成折叠屏产品的布局。

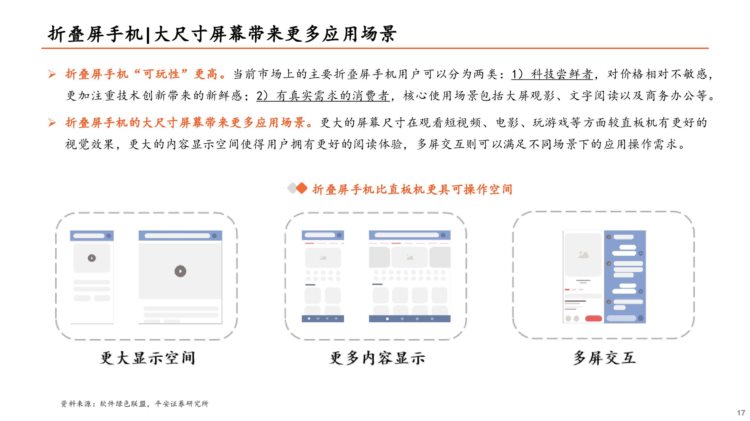

折叠屏手机|大尺寸屏幕带来更多应用场景

折叠屏手机“可玩性”更高。当前市场上的主要折叠屏手机用户可以分为两类:1)科技尝鲜者,对价格相对不敏感, 更加注重技术创新带来的新鲜感;2)有真实需求的消费者,核心使用场景包括大屏观影、文字阅读以及商务办公等。 折叠屏手机的大尺寸屏幕带来更多应用场景。更大的屏幕尺寸在观看短视频、电影、玩游戏等方面较直板机有更好的 视觉效果,更大的内容显示空间使得用户拥有更好的阅读体验,多屏交互则可以满足不同场景下的应用操作需求。

折叠屏手机|产品价格逐步回应市场期望

产品价格逐步回应市场期望。让消费者对折叠屏手机持续观望的核心原因之一就是其产品价格较高,早期的折叠屏 产品如华为Mate X和三星Galaxy Fold发售价分别定在16999元和15999元,远超iPhone。随着头部厂商的相继入场, 规模效应带动成本下降,折叠屏新机价格开始下探,2022年数款新品价格均下探至万元以内价格段,销量表现较好 的机型如OPPO Find N和三星Z Flip 3起售价均低于8000元。

折叠屏手机|主流的折叠屏手机主要分为横折和竖折

目前主流的折叠屏手机主要分为横折和竖折,其中横折又分为外折和内折:1)内折结构是目前手机厂商主要采取的折 叠形态,合屏时与常规直板机相似,展开时大尺寸内屏提供了更优秀的视觉体验,但两块屏幕的配置在重量、厚度和 续航等方面存在更大挑战;2)外折结构由于只采用了一块大屏,相对于内折在重量上更加轻盈,但屏幕处于外侧也 对用料提出更高要求;3)竖折则牺牲了折叠屏的大屏形态,在便携性方面更具有优势。

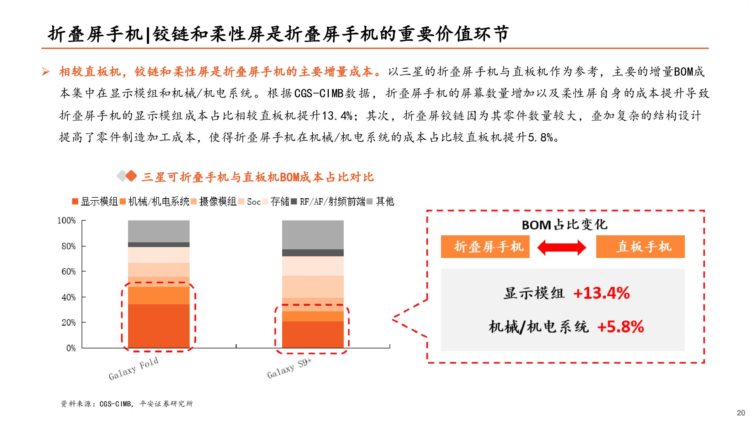

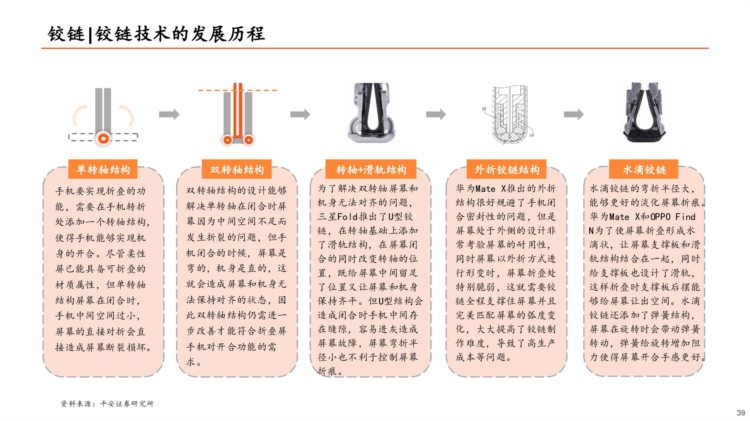

折叠屏手机|铰链和柔性屏是折叠屏手机的重要价值环节

相较直板机,铰链和柔性屏是折叠屏手机的主要增量成本。以三星的折叠屏手机与直板机作为参考,主要的增量BOM成 本集中在显示模组和机械/机电系统。根据CGS-CIMB数据,折叠屏手机的屏幕数量增加以及柔性屏自身的成本提升导致 折叠屏手机的显示模组成本占比相较直板机提升13.4%;其次,折叠屏铰链因为其零件数量较大,叠加复杂的结构设计 提高了零件制造加工成本,使得折叠屏手机在机械/机电系统的成本占比较直板机提升5.8%。

三、核心零部件概况及分析

显示|OLED成为旗舰机型标配

AMOLED综合性能突出。对比AMOLED与TFT-LCD特性等,AMOLED在厚度与可挠性上有明显优势,同时AMOLED的屏幕具有 更加逼真色彩(1.5倍色彩饱和度于LCD)、及时响应(100倍于LCD)、对比度更高(10倍于LCD)。 OLED成为旗舰机型标配。AMOLED可采用玻璃与PI做为基板,是少数可以实现柔性显示的技术,根据群智咨询数据, 2022年搭载OLED面板的手机在全球智能手机中占比33%,成为旗舰手机标配。

显示|智能手机需求低迷,持续影响手机面板出货

2022年,由于全球经济疲软以及智能手机换机动力不足,叠加部分终端品牌整机库存较高,智能手机面板需求表现低 迷,根据群智咨询统计数据,2022年全球智能手机面板出货约17.9亿片(Open Cell统计口径),同比下滑约7.7%。 根据群智咨询统计数据,2022年全球TOP3智能手机面板厂商(按出货量)分别为京东方(市占率24%)、三星显示(市 占率21%)和深天马(市占率8%),CR3达53%。

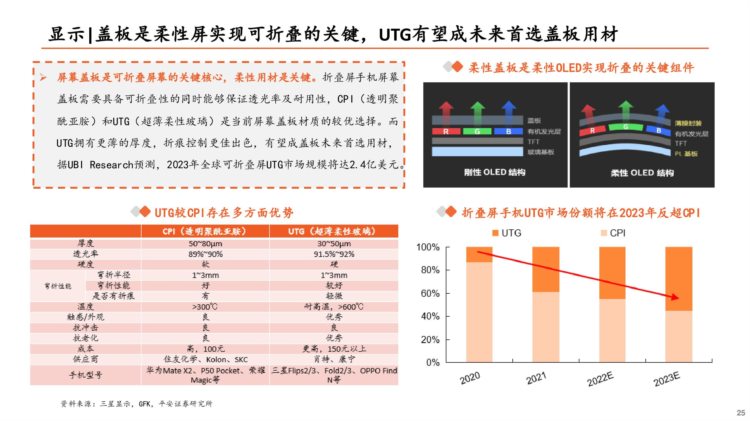

显示|盖板是柔性屏实现可折叠的关键,UTG有望成未来首选盖板用材

屏幕盖板是可折叠屏幕的关键核心,柔性用材是关键。折叠屏手机屏幕 盖板需要具备可折叠性的同时能够保证透光率及耐用性,CPI(透明聚 酰亚胺)和UTG(超薄柔性玻璃)是当前屏幕盖板材质的较优选择。而 UTG拥有更薄的厚度,折痕控制更佳出色,有望成盖板未来首选用材, 据UBI Research预测,2023年全球可折叠屏UTG市场规模将达2.4亿美元。

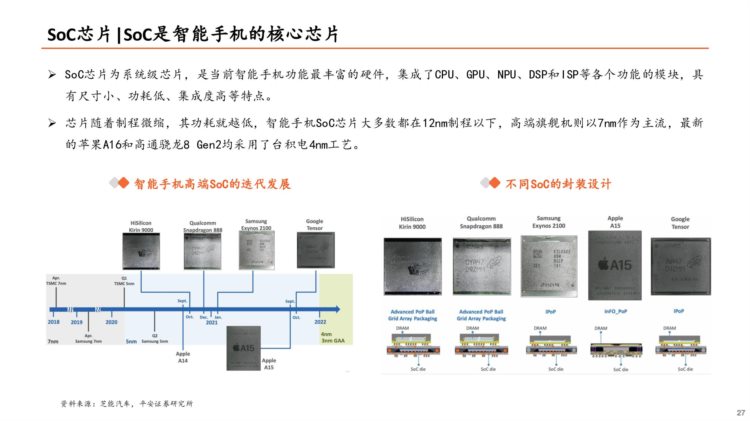

SoC芯片|SoC是智能手机的核心芯片

SoC芯片为系统级芯片,是当前智能手机功能最丰富的硬件,集成了CPU、GPU、NPU、DSP和ISP等各个功能的模块,具 有尺寸小、功耗低、集成度高等特点。 芯片随着制程微缩,其功耗就越低,智能手机SoC芯片大多数都在12nm制程以下,高端旗舰机则以7nm作为主流,最新 的苹果A16和高通骁龙8 Gen2均采用了台积电4nm工艺。

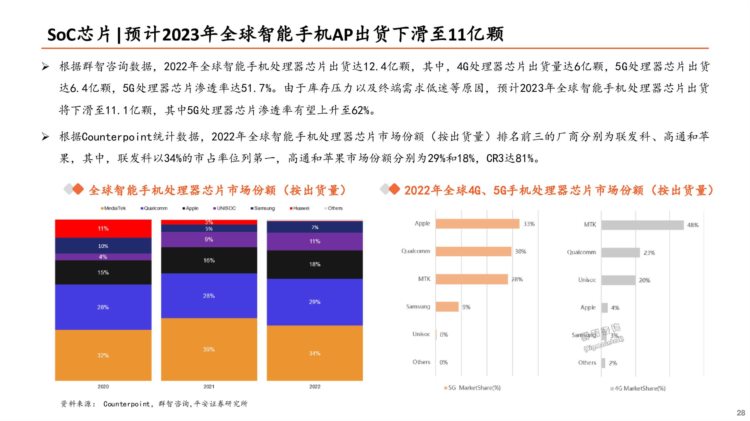

SoC芯片|预计2023年全球智能手机AP出货下滑至11亿颗

根据群智咨询数据,2022年全球智能手机处理器芯片出货达12.4亿颗,其中,4G处理器芯片出货量达6亿颗,5G处理器芯片出货 达6.4亿颗,5G处理器芯片渗透率达51.7%。由于库存压力以及终端需求低迷等原因,预计2023年全球智能手机处理器芯片出货 将下滑至11.1亿颗,其中5G处理器芯片渗透率有望上升至62%。 根据Counterpoint统计数据,2022年全球智能手机处理器芯片市场份额(按出货量)排名前三的厂商分别为联发科、高通和苹 果,其中,联发科以34%的市占率位列第一,高通和苹果市场份额分别为29%和18%,CR3达81%。

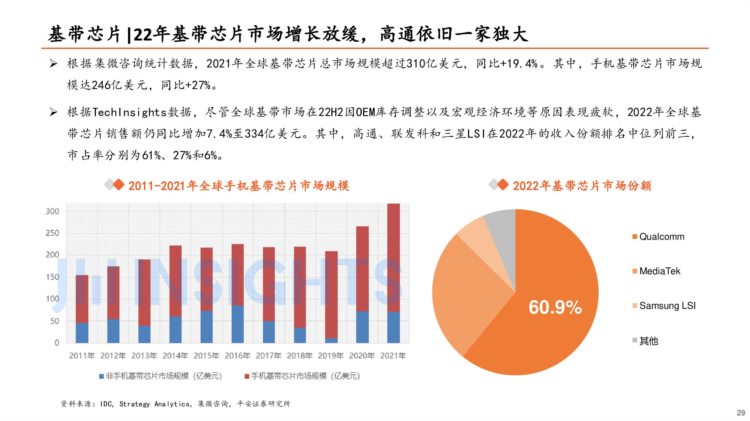

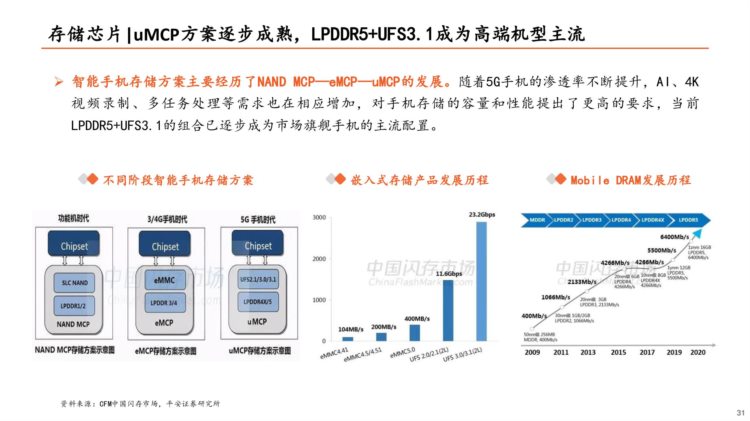

存储芯片|DRAM和NAND主导存储市场,NOR Flash聚焦利基领域

存储媒介经历了机械化存储—磁性存储—半导体存储三个发展阶段。当前智能手机主要采用半导体存储形式,根据 数据存储原理的不同,半导体存储器可以分为随机存储器(RAM)和只读存储器(ROM)。 存储芯片在经历了半个世纪的发展后,形成了以DRAM和NAND为主的产品构成格局。根据Yole统计数据,以收入作 为统计口径,2022年全球半导体存储市场中DRAM占比达56%,NAND Flash占比达41%,是整个存储市场中最重要的两 个细分品类,NOR Flash则以2%的市场占比位居第三位,主要聚焦于汽车电子、5G基站等利基领域。

射频前端|5G渗透加速带动射频前端零组件数量和种类提升

射频前端作为手机的核心器件,与基带一起共同决定了手机的通信模式、能力及性能。通信技术从2G发展至5G,手机射频前端 最大的变化在于可支持频段的增加,2G时代的通信制式只有GSM和CDMA两种,手机支持频段不超过5个,而4G手机可支持的频段 数量已经激增至40个,5G将进一步增加。 伴随通信制式的升级和通信频段的增加,智能手机射频器件数量和种类也在不断提升,由于智能手机对内部空间规划要求较高, 且为了满足未来智能手机高性能的射频前端需求,集成化和模块化是射频前端未来发展趋势。

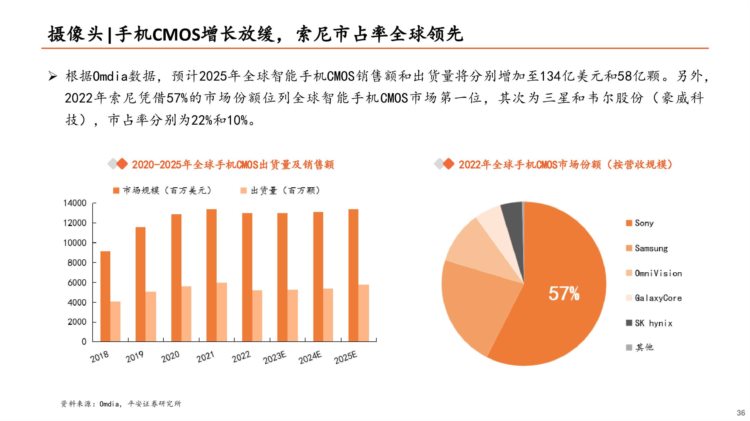

摄像头|手机CMOS增长放缓,索尼市占率全球领先

根据Omdia数据,预计2025年全球智能手机CMOS销售额和出货量将分别增加至134亿美元和58亿颗。另外, 2022年索尼凭借57%的市场份额位列全球智能手机CMOS市场第一位,其次为三星和韦尔股份(豪威科 技),市占率分别为22%和10%。

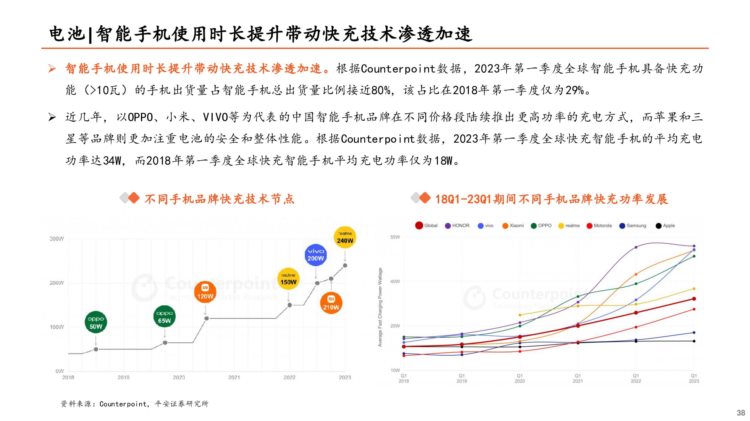

电池|智能手机使用时长提升带动快充技术渗透加速

智能手机使用时长提升带动快充技术渗透加速。根据Counterpoint数据,2023年第一季度全球智能手机具备快充功 能(>10瓦)的手机出货量占智能手机总出货量比例接近80%,该占比在2018年第一季度仅为29%。 近几年,以OPPO、小米、VIVO等为代表的中国智能手机品牌在不同价格段陆续推出更高功率的充电方式,而苹果和三 星等品牌则更加注重电池的安全和整体性能。根据Counterpoint数据,2023年第一季度全球快充智能手机的平均充电 功率达34W,而2018年第一季度全球快充智能手机平均充电功率仅为18W。

报告节选:

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。「链接」