界面新闻记者 | 王勇

界面新闻编辑 |

一季度以来,铜产品消费表现低于市场期待。

根据本周伦敦金属交易所(LME)数据,两日后交割的铜期货价格较三个月后的铜期货价格低66美元,创2006年以来最大价差。

这意味着铜价现货贴水较高。当铜现货处于贴水状态,表明现货市场货源宽松,库存往往处于高位水平,冶炼企业倾向于将现货主动在期货盘面交割,以更高的价格进行销售。

LME同期数据显示,对冲基金正在做空LME铜,投资基金转为持有铜的净空头头寸。此看空行为为2020年6月以来首次。

近期,LME铜库存持续增加。有媒体报道称,铜库存已达历史高位。

据界面新闻查询,截至5月26日,LME铜库存约9.77万吨,环比上月同期上涨了近六成,较4月中旬的低位增加超九成。

5月30日,LME铜库存当日累计增加1975吨,最新库存数据为9.97万吨,达到今年以来高位。其中,釜山铜库存增加300吨,新加坡铜库存增加1400吨,新奥尔良铜库存增加275吨。

这一库存量为年内新高,但未达到历史高位。

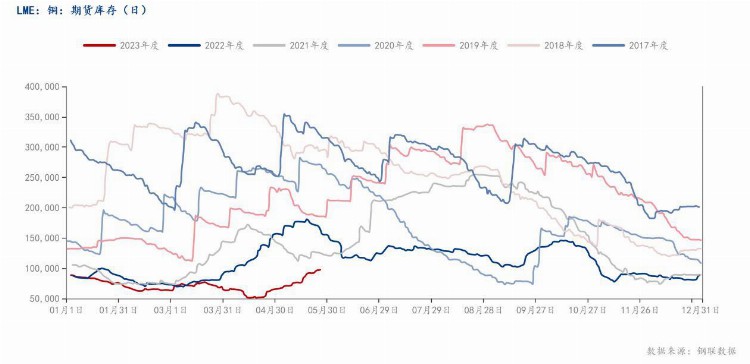

“当前LME铜库存一直处于增长之中,但从近些年的历史数据看,库存量反而正处于同期低位。”5月30日,上海钢联铜事业部分析师肖传康对界面新闻记者表示。

他认为,近期铜库存增长,相对符合近年的季节性变化,即3-5月,一般为库存上升周期。

紫金天风期货研究所认为,LME库存自4月以来持续回升,主要有两方面原因。

一是欧洲消费呈现疲态,上周欧洲主要国家公布的GDP、制造业PMI等经济数据环比大幅回落,印证当前需求走弱。

二是因为俄铜的出口问题。往年,每年约有50万吨俄铜出口至欧洲及中国等地,今年这部分量级并未外流,且俄罗斯冶炼厂也未减产。这意味着俄境内存在相当量级的隐性库存。

针对对冲基金正在做空LME铜,肖传康表示,这主要因为部分投资者认为宏观层面偏利空,例如近期发生的美债、欧美银行风险,以及近期国内需求复苏表现不及年初预期等,导致市场进入铜价空配的阶段。

当前,铜价处于年内低位。

截至5月26日收盘,LME铜价报收8139美元/吨,较上月同期下跌4.6%。5月30日,沪铜报收6.48万元,较上月同期下跌3.9%,较1月的高位下跌约9.37%。

相比于LME铜库存的增长,国内社会库存依然保持在较低位置。

紫金天风期货研究所报告指出,上周国内精炼铜库存单周去库近3万吨。这主要因铜价格下跌后,下游以刚需补库为主,精铜消费韧性仍存,且因为近期精废铜价差持续收窄,至1000元/吨以内,这促使下游更多使用精铜来替代废铜。

肖传康表示,从实际交易表现看,近期国内库存去库,部分原因是入库减少,以及交易订单过于集中。

他进一步指出,铜入库减少主要因二季度国内上游冶炼厂进入集中检修期,且进口铜更多是直通下游加工环节,流通环节减少。近期交易订单集中,则主要体现在铜价回调阶段,下游新订单集中爆发

肖传康认为,一季度以来,整体铜消费表现并不理想,主要因传统行业需求下滑明显,国内房地产行业也比较低迷,限制了消费提升。

“虽然新能源市场需求依然不错,但此板块的铜需求增长,暂时无法弥补传统行业的下滑。”他补充称。

对于接下来的铜价走势,紫金天风期货研究所表示,宽松格局难以支撑铜价上行。整体看海外需求偏弱,后续伴随海外隐性库存逐步流入市场,在消费未见明显驱动提振、冶炼厂接近满产的情形下,铜价或进一步承压。

肖传康认为,铜价底部仍有一定的支持。即使进入下跌阶段,跌幅亦不会太大。

他表示,“国内需求虽未达到市场预期,但终究处于复苏状态,相较海外市场表现力更强,所以,国内铜价走势会优于国际。”