一、基本面分析

1、上游原材料情况

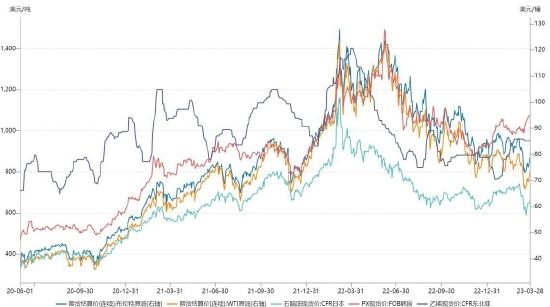

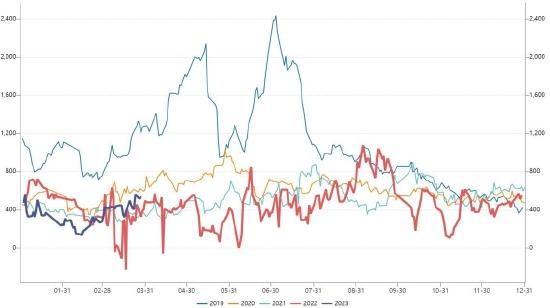

3月国际油价呈现“N”型走势。上旬,亚洲经济需求前景带来的利好与美联储官员鹰派言论的利空博弈,原油价格冲高回落;中旬,美国硅谷银行、签字银行突发破产,随后欧洲瑞信股价暴跌,欧美银行业风险骤然凸显,资金避险情绪激增。3月16日召开的货币政策会议和3月FOMC会议均表示利用加息抗击通胀,推动通胀水平回落至2%的目标仍是美联储等主要发达经济体央行的主要目标,国际油价大幅下跌;下旬,沙特及俄罗斯重申减产立场坚定,油价逐渐反弹。中长期来看,全球经济衰退预期持续发酵使油价承压。

中游产成品(石油脑、乙烯、PX)受均价结算影响,波动较原油明显缓和。截止至3月28日,(PX)CFR中国报价为1100.17美元/吨,较月初上涨66.5美元/吨;FOB韩国报价为1077美元/吨,较月初上涨70美元/吨。中石化3月PX结算价格8480(现款价8450),较2月下降20元/吨。截止至3月28日(PX)FOB韩国-(石脑油)CFR日本报408.50美元/吨,较月初上涨127.50美元/吨。

海关总署数据显示,2023年2月,当月PX进口量为818693.43吨,环比增加14.01%,同比下降13.02%。2022年1-2月,PX累计进口量1536801.39吨,同比减少28.38%。3月乙烯价格下跌,截止至3月27日乙烯CFR东北亚报价951美元/吨,较月初下跌10美元/吨。

图:上游原料价格

图:PX与石脑油价差

图:PX进口情况

2、供应状况

2.1 PTA供应状况

3月PTA开工负荷约为74.90%,环比-0.90%;月产量在423.81万吨左右,环比-1.44%。3月PTA加工差平均在433.51元/吨附近,较2月上涨81.47%,加工利润大幅提升。3月PTA装置负荷环比下降,首周恒力石化、洛阳石化、虹港石化停车,开工负荷回落;随后逸盛大化1#、2#、福海创提负,恒力石化1#重启叠加恒力惠州投产,开工负荷持续走高。后市来看,在加工利润较好的情况下,装置重启提负计划预计增多,PTA供应将持续宽松。

库存方面,据隆众资讯数据显示,截至2023年3月30日当周,中国PTA库存量为274.58万吨,环比减少1.00万吨,同比减少41万吨。3月聚酯负荷及产量大幅上涨,PTA社会库存累库环比大幅去化。

海关总署数据显示,2023年2月,当月PTA进口量为4816.65吨,环比下降49.49%,同比增加67.22%。2022年1-2月,PTA累计进口量14353.5吨,同比增加381.5%。2月PTA当月进口量环比下滑,1-2月累计进口量同比上升。

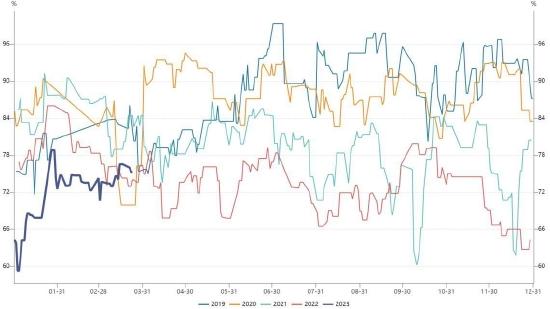

图:PTA工厂开工率

图:PTA周度社会库存

数据来源:隆众资讯

图:PTA进口情况

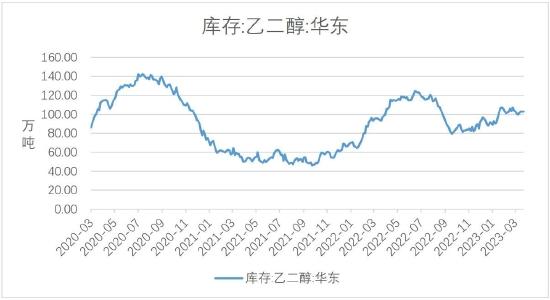

2.2 乙二醇供应状况

3月国内乙二醇平均开工负荷约为57.61%,环比+2.27%;月产量约125.30万吨,环比+7.32%。3月国内乙二醇涉及检修产能预计在435万吨/年,检修损失量预计在21.05万吨,其中不包含油制小幅转产EO和降负,煤制的降负。港口方面,截至3月30日,华东主港地区MEG港口库存总量102.97吨,较2月底103.32万吨的库存下跌0.35%,港口库存小幅去库。4月来看,在加工利润有所修复及新装置投产预期下,装置开工负荷仍有提升空间。

海关总署数据显示,2023年2月,当月乙二醇进口量为625447.20吨,环比增加39.39%,同比下降13.02%。2022年1-2月,乙二醇累计进口量1074146.88吨,同比减少30.72%。2月乙二醇当月进口量环比上升,1-2月累计进口量同比下降。

图:乙二醇库存情况

图:乙二醇进口情况

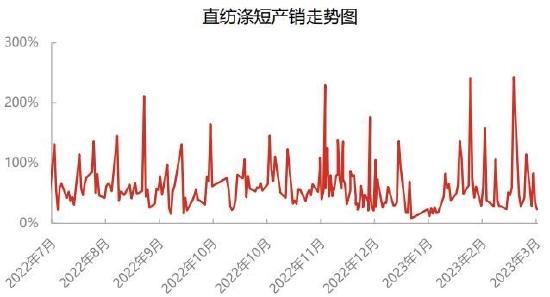

2.3 短纤供应状况

3月直纺涤纶短纤行业平均开工负荷约为77.21%,环比6.09%;月产量约为57.12万吨,环比+9.75%。春节后短纤开工负荷缓慢回升。因上游原料价格大涨短纤被动跟涨,导致加工差持续回落。下游对原料采购多持谨慎观望的态度,短纤库存累库压力增大。故后市在聚酯大厂的带动下,短纤企业有减产的可能。

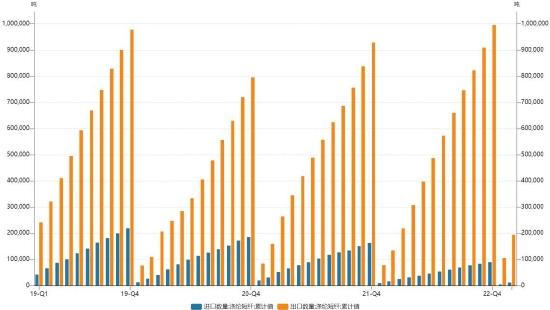

海关总署数据显示,2023年2月中国未梳涤纶短纤进口0.70万吨,较前月增加0.32万吨,增幅为82.49%。2023年1-2月累计进口量为1.08万吨,较去年同期减少0.44万吨,降幅为29.19%。

2023年2月中国未梳涤纶短纤出口8.91万吨,较前月减少1.57万吨,降幅为15.02%。2023年1-2月累计出口量为19.38万吨,较去年同期增加5.91万吨,增幅为43.91%。

图:短纤进出口对比

3、合同货报价状况

合同货方面,中石化3月PTA结算价格执行5955元/吨,较2月结算价上调215元/吨。4月份挂牌价格未公布;乙二醇合同货方面,中石化3月乙二醇结算价格执行4315元/吨,较2月结算价格下调35元/吨。4月份挂牌价格未公布。3月PTA华东市场月均报价在5923.05元/吨,较2月上涨366.30元/吨;乙二醇华东市场月均报价在4120.90元/吨,较2月下跌44.20元/吨。中游产成品(石油脑、乙烯、PX)受均价结算影响,波动较原油明显缓和。截止至3月28日,(PX)CFR中国报价为1100.17美元/吨,较月初上涨66.5美元/吨;FOB韩国报价为1077美元/吨,较月初上涨70美元/吨。3月PTA加工差平均在433.51元/吨附近,较2月上涨81.47%,加工利润大幅提升。

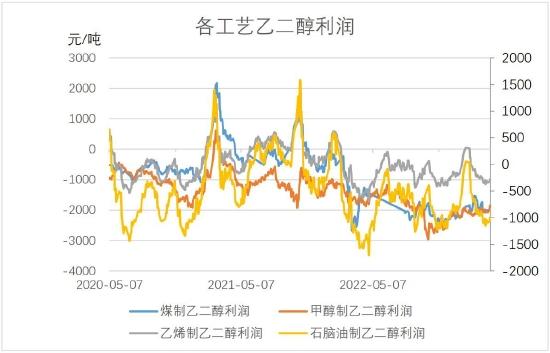

乙二醇利润方面,截至2023年3月29日,煤制乙二醇利润为-1899元/吨,较2月底增加54元/吨,增幅2.69%;甲醇制乙二醇利润为-1857.5元/吨,较2月底增加203.25元/吨,增幅9.8%;乙烯制乙二醇利润为-994.92元/吨,较2月底减少33.16元/吨,降幅3.06%;石脑油制乙二醇利润为-994.92美元/吨,较2月底减少33.16元/吨,降幅3.06%。3月乙二醇煤制及甲醇制工艺加工利润有所修复,石脑油制及乙烯制加工利润亏损幅度增加。

图:PTA合同报价

图:PTA加工差

图:乙二醇利润价格走势图

4、需求状况

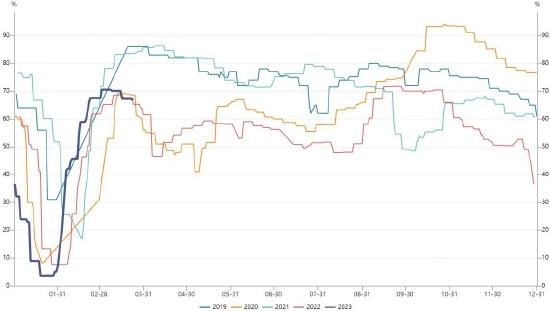

3月聚酯月产量约为487.56万吨,环比+15.10%;月均负荷约为86.04%,环比+8.07%。3月聚酯开工、产量大幅上涨。下旬以来,伴随聚合成本大幅上涨,聚酯端现金流再度下探。月底如华润、华宏等聚酯工厂开始减产,后市装置减产检修计划将有所增加。

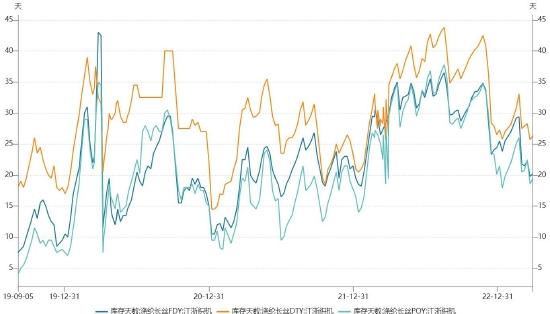

分品种来看,截止至3月30日,涤纶短纤利润-600.88元/吨;长丝FDY利润-325.88元/吨,POY利润-400.88元/吨,DTY利润125元/吨;瓶片利润184.13元/吨。3月聚酯端现金流呈现V型走势。上半月聚合成本跟随原油价格下跌,聚酯端现货成交重心下移较少,现金流不断修复。下半月伊始,受PX端装置意外降负影响,聚合成本跟随PTA价格大幅上涨,聚酯端现金流持续被压缩。

终端来看,据隆众资讯数据显示,截至3月30日,终端织造订单天数平均水平为13.11天,订单远低于往年同期水平。月内多数下游用户反馈外贸订单缺失明显,内需总体支撑有限。后市来看,海外经济贸易温度降温及订单外流的趋势难改,春节前后对内需复苏的“强预期”逐渐被“弱现实”证伪,纺织服装复苏压力巨大。

图:聚酯工厂开工率

图:江浙织机开工率

图:聚酯端现金流

图:涤纶长丝库存天数

图:短纤产销率

数据来源:隆众资讯

二、价差结构情况

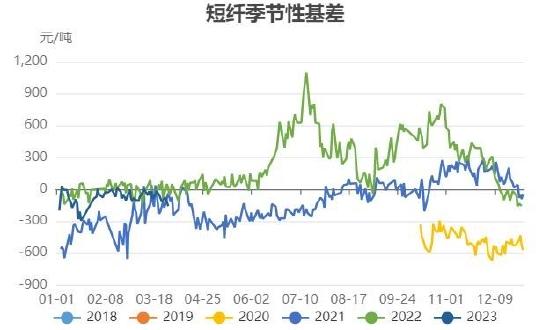

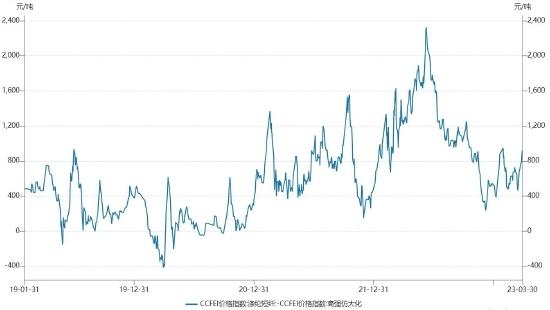

1、基差走势

从基差走势图看,3月PTA基差震荡走强。月内聚酯端提负速度快于PTA,PTA社会库存量减少,现货流通偏紧。后续来看,伴随恒力惠州等新装置投产,叠加聚酯端开始降负,PTA供需预期宽松,有望带动基差回落;乙二醇基差小幅走强,月内乙二醇库存水平小幅下降,叠加期货端资金仍以空头为主,预计基差仍将延续低位震荡行情;3月短纤基差震荡走弱。月内终端需求低于预期,现货走势较弱,期货端跟随PTA价格上涨,导致基差不断走弱。后续来看,PTA端供需格局预计宽松,期货端的走弱有助于带动基差回升。

图:PTA基差走势图

图:乙二醇基差走势图

图:短纤基差走势图

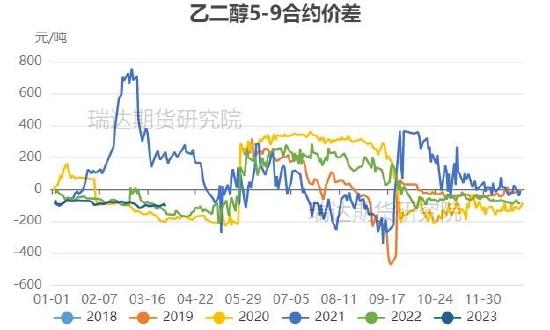

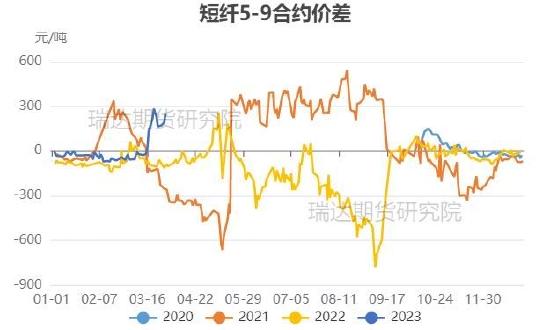

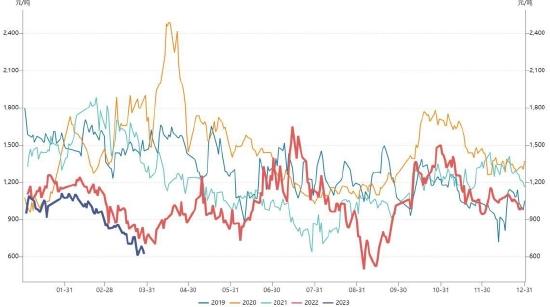

2、跨期套利走势

PTA近远月价差方面,月中旬盛虹一体化的400万吨PX装置因故意外降负,青岛丽东100万吨装置亦降负运行,带动近月合约大幅上涨,近远月价差大幅走高。后市PTA供需趋于宽松,近月合约将承压,故建议逢高空价差操作;短期乙二醇近远月价差变化不大,考虑到乙二醇的季节性库存波动,即上半年逐步累库,下半年逐步去库,建议逢高空05多09操作;乙二醇PTA价差方面,短期乙二醇走势较弱,PTA持续走强,两者价差增大。后续建议留意底部做多价差的机会;短纤方面,短期近远月价差走高,近月端短纤期价跟随PTA上涨。后续可根据终端“银四”表现寻找空05多09机会。

图:PTA05-09价差走势图

图:乙二醇05-09价差走势图

图:乙二醇PTA主力合约价差走势图

图:短纤05-09价差走势图

3、跨品种套利走势

截止3月30日,原生-再生短纤价差报921.67元/吨。3月原生短纤价格涨幅较大,两者价差增大,再生替代效应增强。

3月棉纤价差缩小,不利于提高涤棉纱中涤纶的比例。

图:原生-再生短纤价差走势

图:棉花-短纤价格走势

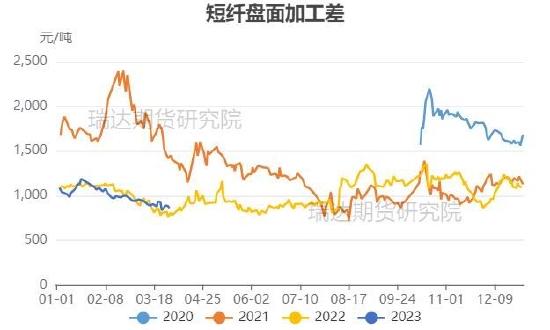

4、短纤加工差

3月受PX端意外检修影响,PTA大幅上行,聚合成本震荡提升,然而春节后,终端需求始终未见好转,限制短纤期价上涨,短纤现货加工差持续下行。基本面看,后市供应端聚酯原料都面临较大的产能投放压力,终端需求亦尚存改善预期。预计后市短纤现货加工差有所修复;技术面看,当前盘面加工差处于同期低点,后续可根据织造“银四”旺季表现择机做多加工差。

图:短纤现货加工差

图:短纤盘面加工差

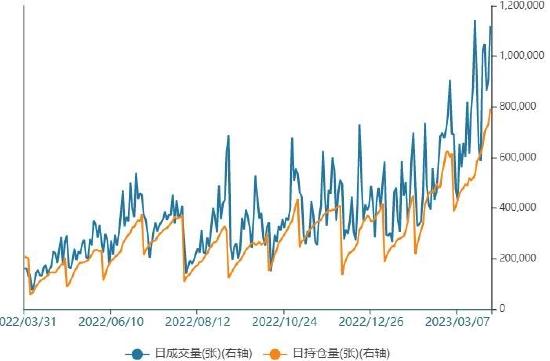

三、期权分析(PTA期权)

图表来源:Wind

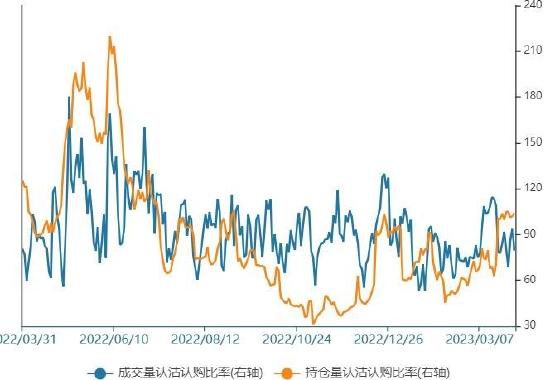

3月化工板块整体震荡回升,期权市场认沽认购成交量比有所提升,市场情绪维持乐观;做多情绪有所减少,沽购比持仓量环比有所上升。

图表来源:Wind

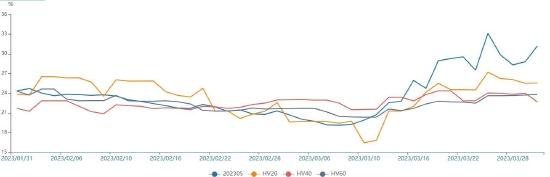

期权隐含波动率远远高于标的历史波动率,波动率溢价较大。后续事宜操作卖权,做空波动率。

四、观点总结

3月国际油价呈现“N”型走势。中长期来看,全球经济衰退预期持续发酵使油价承压。供应方面,3月PTA装置负荷环比下降,月内加工利润大幅回升,装置重启提负叠加恒力惠州投产,开工负荷持续走高。后市来看,在加工利润较好的情况下,装置重启提负计划预计增多,PTA供应将持续宽松。乙二醇供应方面,3月国内乙二醇装置开工负荷及产量有所上涨。港口方面,截至3月30日,华东主港地区MEG港口库存总量102.97吨,较2月底103.32万吨的库存下跌0.35%,港口库存小幅去库。4月来看,在加工利润有所修复及新装置投产预期下,装置开工负荷仍有提升空间。短纤供应方面,月内短纤开工及产量继续攀升。春节后短纤开工负荷缓慢回升。因上游原料价格大涨短纤被动跟涨,导致加工差持续回落。下游对原料采购多持谨慎观望的态度,短纤库存累库压力增大。故后市在聚酯大厂的带动下,短纤企业有减产的可能。

需求方面,3月聚酯开工、产量大幅上涨。下旬以来,伴随聚合成本大幅上涨,聚酯端现金流再度下探。月底如华润、华宏等聚酯工厂开始减产,后市装置减产检修计划将有所增加。终端来看,截至3月30日,终端织造订单天数平均水平为13.11天,订单远低于往年同期水平。月内多数下游用户反馈外贸订单缺失明显,内需总体支撑有限。后市来看,海外经济贸易温度降温及订单外流的趋势难改,春节前后对内需复苏的“强预期”逐渐被“弱现实”证伪,纺织服装复苏压力巨大。

综合认为,下月聚酯系走势以偏弱震荡为主。操作上,TA2305合约建议于5900-6500区间交易;EG2305合约建议3950-4200区间交易;PF2306合约建议7300-7800区间交易。

【风险因素】

(1)织造旺季超预期表现

(2)地方冲突加剧,原油价格上涨

瑞达期货 林静宜