中邮证券有限责任公司王琦近期对仙坛股份进行研究并发布了研究报告《行业高景气叠加产能释放,业绩持续大增可期》,本报告对仙坛股份给出买入评级,当前股价为8.93元。

仙坛股份(002746)

事件:

公司发布2022年年报,实现营业收入51.02亿元,同比增长54.06%;归母净利润1.28亿元,同比增长56.26%。因交易性金融资产公允价值变动造成3839万损失,公司业绩稍不及我们此前预期。

另公司同时发布2023年一季报,实现营业收入12.22亿元,同比增长42.88%,归母净利润9204.67万元,同比扭亏为盈。受上游供给紧张影响,一季度毛鸡价格上涨明显,公司业绩大增。

行业高景气,出栏量大增

22年公司实现了量利同增。受诸城项目产能释推动,22年公司肉鸡出栏量约1.88亿羽,同比增长30.25%。同时我们测算,公司鸡肉产品价格约9910元/吨,同比增长8.9%。

公司产能有望实现翻倍。2022年诸城项目的出栏量为1910万羽,2023年诸城项目的出栏量预计将达到5000万羽。诸城项目2024年全部建成投产后,将实现父母代、商品代的全配套,仙坛股份的肉鸡宰杀量将达到2.5-2.7亿只、肉食加工能力达70万吨,公司产能将翻倍,相当于在诸城市再造一个“仙坛股份”。

上游供给短缺,下半年肉鸡价格有望进一步上涨

祖代更新量将影响到14个月后的肉鸡供应,而2022年5-7月、10-11月我国祖代海外引种量均为0。下半年供给更加紧张将是确定性事件。同时下游餐饮恢复迅速,肉鸡需求向好。预计下半年肉鸡价格将进一步上涨。

看好公司,维持“买入”评级

2023年行业供给紧张,一季度肉鸡价格上涨幅度超预期,我们上调公司2023年盈利预测,维持2024年原有盈利预测,同时新增2025年盈利预测。我们预计公司2023-2025年EPS分别为0.48元、0.35元和0.31元。看好公司发展前景,维持“买入”评级。

风险提示:

下游需求不及预期风险,价格上涨缓慢风险

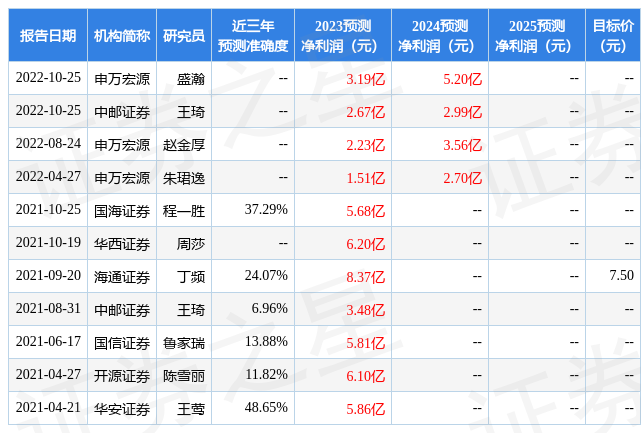

证券之星数据中心根据近三年发布的研报数据计算,华安证券王莺研究员团队对该股研究较为深入,近三年预测准确度均值为48.65%,其预测2023年度归属净利润为盈利5.86亿,根据现价换算的预测PE为8.73。

最新盈利预测明细如下:

该股最近90天内共有3家机构给出评级,买入评级2家,增持评级1家。根据近五年财报数据,证券之星估值分析工具显示,仙坛股份(002746)行业内竞争力的护城河一般,盈利能力较差,营收成长性一般。财务相对健康,须关注的财务指标包括:应收账款/利润率近3年增幅。该股好公司指标2.5星,好价格指标3星,综合指标2.5星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由证券之星根据公开信息整理,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。