智通财经APP获悉,药物开发行业交易活动的复苏正在推动投资者对生物技术股的兴趣,并推高潜在收购目标的价值。仅在本周,大型制药公司就完成了两笔交易:默沙东(MRK.US)以108亿美元收购Prometheus Biosciences(RXDX.US),以及Bellus Health(BLU.US)以20亿美元出售给葛兰素史克(GSK.US)。这两笔交易的溢价分别为75%和103%,为尚未获批产品的投资者带来了丰厚的回报。

杰富瑞策略师Will Sevush在接受采访时表示:“卖家更愿意卖出,因为他们知道,并不是每个生物技术公司都有一个支持性的资本市场环境。”他补充称,另一方面,在过去几年涌现出大量新公司之后,买家在最近数据公布的帮助下,对许多收购目标的竞争格局有了更好的了解。数据公布有助于制定并购决策。

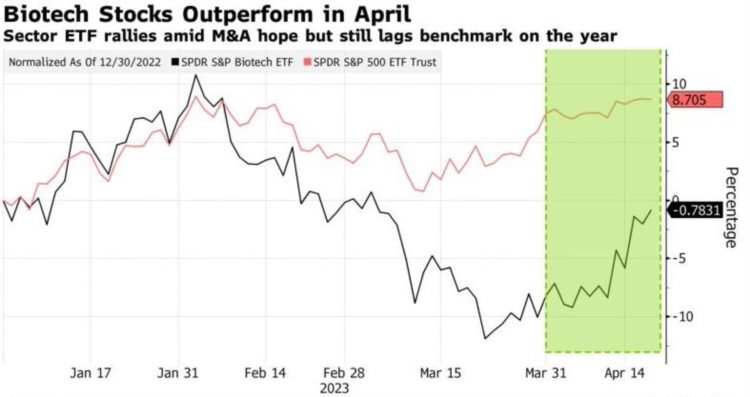

根据彭博汇编的数据,2022年美国生物技术交易的平均溢价为96%,高于2021年的67%。去年美国所有行业的交易中,平均溢价为49%。对生物技术行业来说,并购需求的复苏是一剂强心针。过去一年,由于利率上升导致风险偏好减弱,生物技术行业一直受到拖累。SPDR标普生物科技ETF本月涨幅超过8%,超过了一只追踪标普500指数的类似基金约1%的涨幅。然而,继2022年下跌26%之后,SPDR标普生物科技ETF今年仍下跌约0.8%,比2021年2月的纪录水平低50%以上。

随着人们对这股并购热潮能够持续下去的预期越来越高,券商正在编制收购时机成熟的公司名单。基于Sevush对买方的调查,在杰富瑞的清单中,拜玛林制药(BMRN.US)、阿里拉姆制药(ALNY.US)、Madrigal Pharmaceuticals(MDGL.US)和Cytokinetics(CYTK.US)的潜在交易可能性很高。

Sevush表示,“一流和最好资产的清晰度越来越高”,买家愿意为那些具有稀缺价值的资产开出丰厚的报价。他说,辉瑞公司(PFE.US)收购Seagen(SGEN.US)就是一个很好的例子。

加拿大皇家银行资本市场的分析师认为,最热门的收购目标包括Intra-Cellular Therapeutics(ITCI.US)、Karuna Therapeutics(KRTX.US)、Morphic Holding(MORF.US)和Ideaya Biosciences(IDYA.US)。

加拿大皇家银行策略师Brian Abrahams周二在给客户的一份报告中写道:“并购应该再次成为投资者关注的焦点,并有助于(中小型股)股价上涨。”

下一篇:成渝地区西部科学城加快建设