股票分红之后要上税,那不是倒亏钱,分红还有什么意义呢?

股票分红前一天买入,分到红后马上卖出,可行吗?

上市公司已经在陆陆续续开始派息了,很多人可能比较关心一个点,需要抢分红吗?

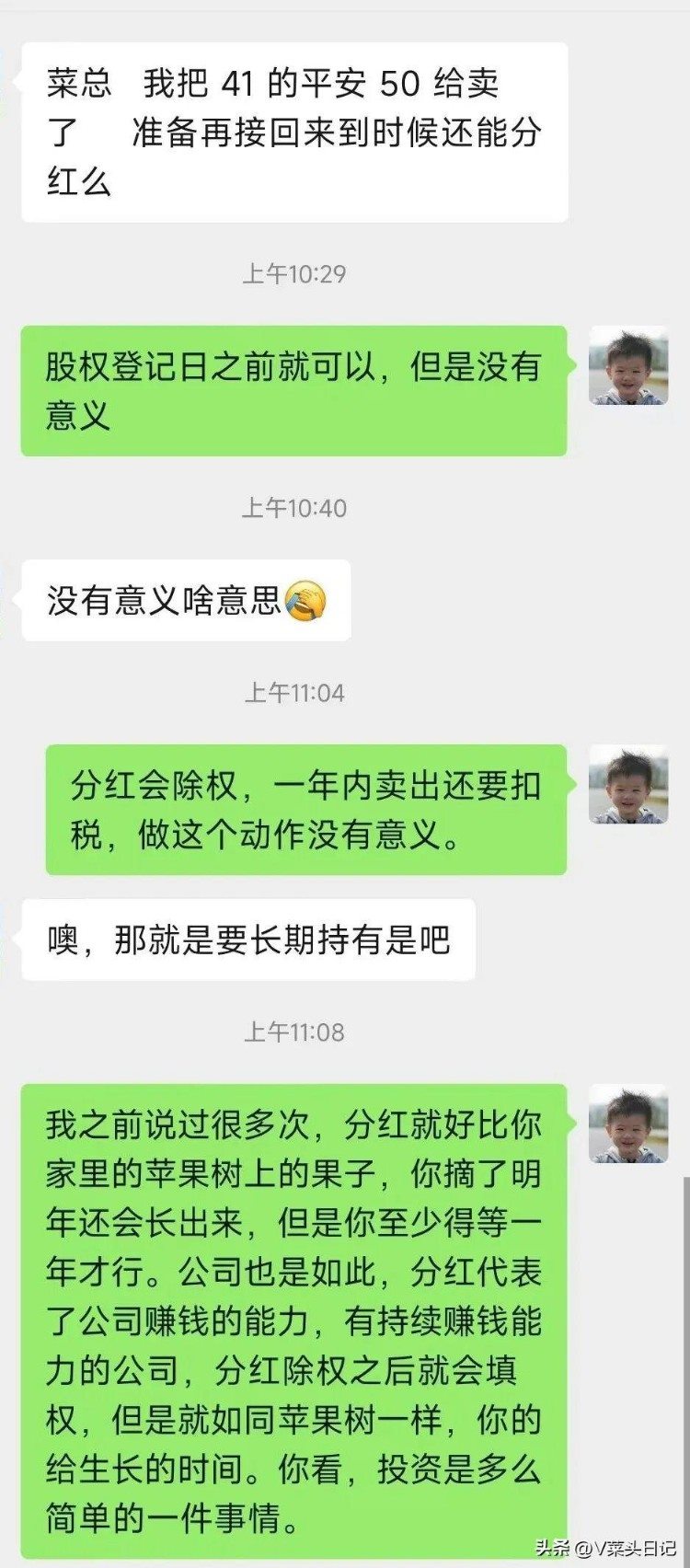

关于分红的话题,菜头之前写过了很多篇文章,但是可能还是有一些读者没有看到,比如昨天一位伙计还在咨询同样的问题。

这里就再重复一下:

对于分红不太理解的朋友,你可以把这段话摘录下来,时不时看看,直到搞明白内在逻辑为止。

分红就好比你家里的苹果树上的果子,你摘了明年还会长出来,但是下一次摘果子,你至少得等一年才行。公司也是如此,分红代表了公司赚钱的能力,有持续赚钱能力的公司,分红除权之后就会慢慢填权,但是就如同苹果树需要用一年时间,才能生长下一年的果子一样,你也得给公司成长(填权)的时间。

你看,投资是多么简单的一件事情。

如果还想了解更多关于分红的问题,可以看下面这篇文章:

>>> 分红

借着这个话题,今天继续展开说一下。

理论上,我们投资一家公司,就是提前买入这家公司未来的全生命周期的可分配利润的折现。

这里面有两个关键要素,一个是生命周期多长?另外一个是每年可获得的可分配利润是多少?

两者相乘,就是全生命周期的投资价值。

但是因为公司每年不可能保持完全一样的业绩,所以我们才会把公司归纳为成长期,成熟期和衰退期。

很显然,不同时期的价值也是不一样的。

因此才会在不同的周期,给予不同的估值。

那么这里面最难的地方在哪里呢?

在于公司未来的业绩,都是给予预测得来的,既然是预测,就会有偏差。

因此这才是投资的难点,当然也是乐趣所在。

这个全生命周期的可分配利润,在财务上,大家习惯性用“自由现金流”这个词来表达。

由于对于自由现金流的理解,不同的人略有偏差,自由现金流也不是官方财报的一个通用的财务用语。

我们可以简单理解为,公司每年收到的钱减去需要维持公司正常发展所需要的资本投入之后,剩下的钱哪怕全部分了,也不会对公司的正常经营和发展造成影响,那么这部分资金,就可以理解为自由现金流。

由于不同的行业资本开支不一样,通常来讲轻资产公司因为生产性资本投入占比较低,比如高端白酒行业,自由现金流就比较充沛。

但是一些重工制造业,建筑行业等,天生资本开支就比较重。

比如类似于中国建筑这样的公司,每年上万亿的营收,除了毛利润比较低外,大量的账面利润还必须用于下一年的开发垫款,设备折旧也会稀释公司的利润。

因此所产生的自由现金流,就很少。

所以,在同等利润的情况下,白酒公司估值远高于建筑公司,就是这个逻辑。

一般来讲,净资产收益率(ROE)越高的公司,越容易产生自由现金流。

理论上,如果一家公司一直赚钱,但是就是不分红,也沉淀不下来现金,那么所赚再多的钱都没有意义。

也就是菜头经常说的,赚的是假钱。

打个比方,假如有一家公司,从上市第一年开始,每年可以多赚10%的净利润,但是前提是必须要把上一年所赚的利润全部再投入进去才可以。

那么就相当于这家公司的自由现金流为零。

这样的公司,一旦停止扩张了,不但利润不会增长,并且可能因为摊销和折旧增加的原因,反而会吞噬之前的利润。

实际上,这样的公司在股市里很多,甚至占了多数。

很多公司从上市到退市,所有分红还没有累计融资多,这样的公司,除了产生了一定的社会价值(带动就业等)外,对于股东来讲,其价值基本上就是零。

作为价值投资者,就应该尽量避免去投资这样的公司。

那么,我们如何才能判断公司的真正价值呢?

或者说,怎么才能判断公司拥有较强的获得自由现金流的能力呢?

或者说,怎么判断公司赚的钱是真的呢?

其中一个非常有效的方法就是:

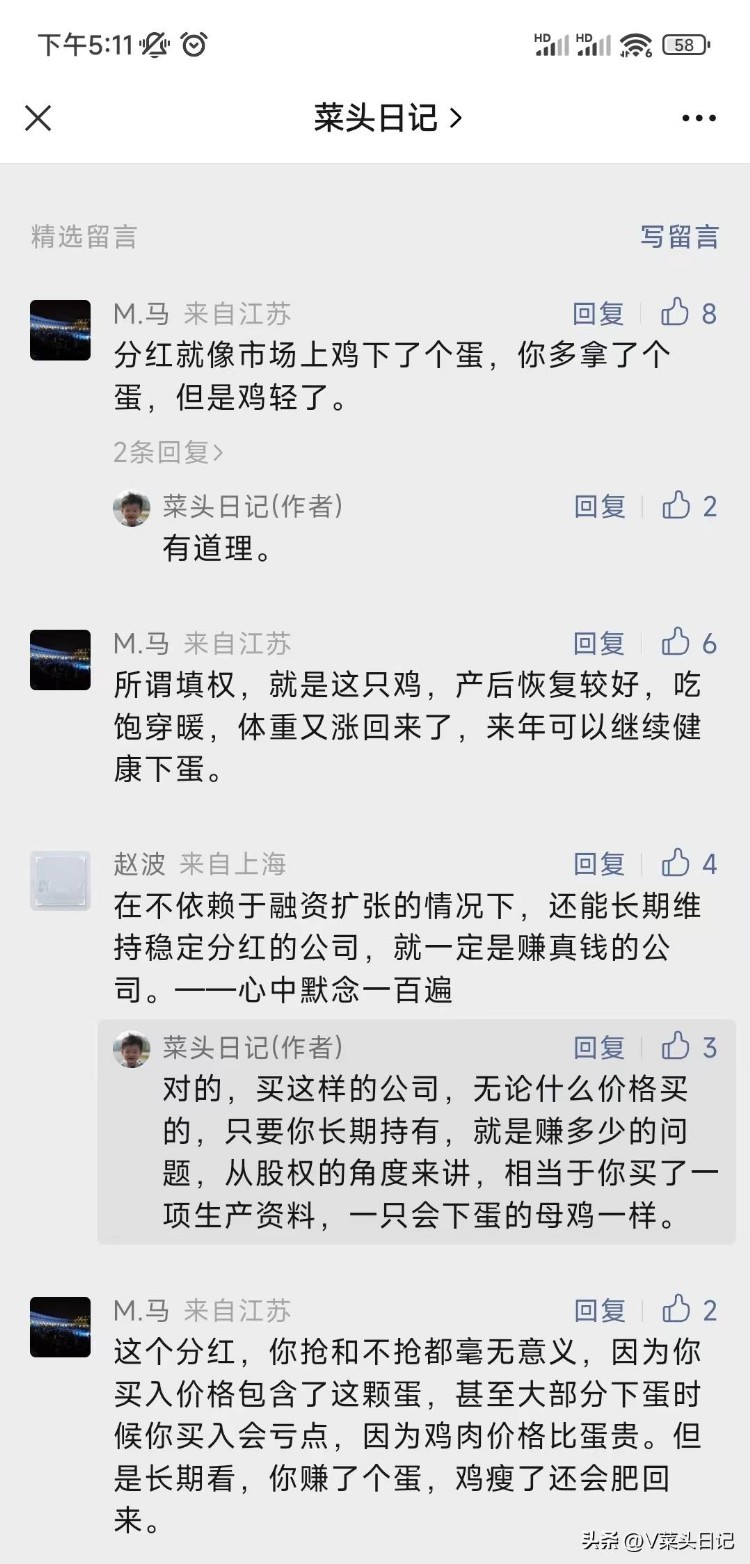

在不依赖于融资扩张的情况下,还能长期维持稳定分红的公司,就一定是赚真钱的公司。

比如茅台,比如招行,比如平安,比如神华、恒瑞、美的等这些处于不同行业的公司,都具备上面所说的特征……

最后,再分享一段留言,非常有意思:

点个发财赞,股票涨停!

原创首发 | 菜头日记(ID: CT600519)

作者 | 菜头