与2022年10月份相比,一季度受访者对A股的预期提高,约74.3%的受访者认为A股会上涨,比上期提高10.2个百分点。

投资者对股票和股票型基金的投资意愿大幅提高,愿意投资股票、股票型基金的净增加人数占比为63.3%,比上期提高21.7个百分点。

投资者对房地产的预期整体延续了从2020年8月以来的悲观。本期约52.7%的投资者认为未来房价会上涨,比上期下降8.8个百分点。愿意投资房地产人数持续较大幅度下降。

投资者对经济增长的预期回暖。本期,约59.4%的投资者认为未来GDP增速能够超过5%,比上期提高了2.5个百分点。

创新能力提升、民营经济地位、中美关系和扩大内需是本季度投资者认为的对投资影响最大的议题。

01

投资者对股票的预期

比上期明显提高

全球资本市场在经历了2022年的共振下跌后,2023年年初普遍迎来反弹:

沪深300和上证综指2022 年全年下跌22%和15%,2023年年初至4月末,分别上涨3.8%和7.9%;恒生指数去年下跌15.5%,今年上涨1.4%。

美国标普500、日经225、德国DAX 和法国CAC40去年分别下跌19.4%、9.4%、12.3%和9.5%,今年分别上涨7.7%、11.7%、9.5%和15%。

本期投资者对股票市场的预期反映了资本市场的变化。

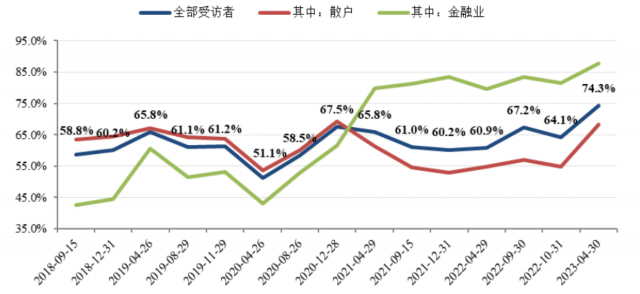

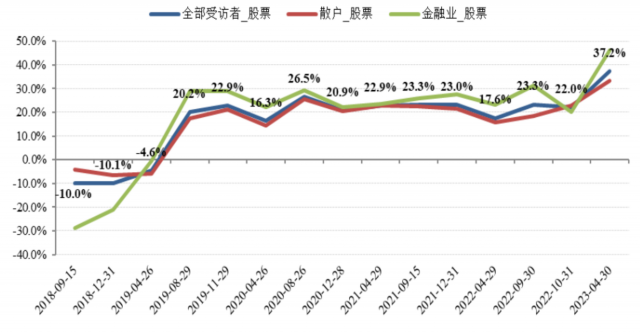

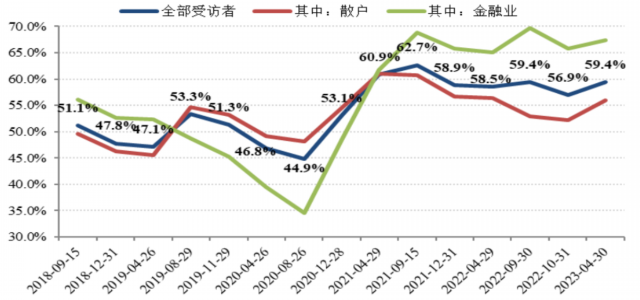

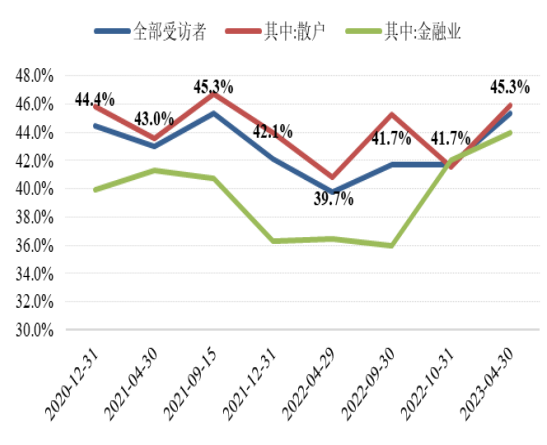

本期,投资者对A股的预期明显提高,约74.3%的受访者认为A股会上涨(散户和金融业分别为68.3%和87.8%),比上期提高10.2个百分点(散户和金融分别提高13.6和6.3个百分点)(图1)。

图1:认为A股会上涨的意见占比

数据来源:长江商学院投资研究中心

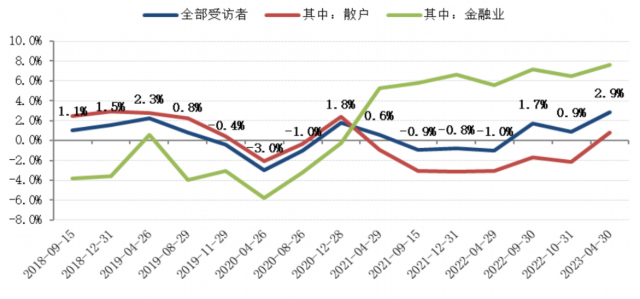

投资者对A股的预期回报率是2.9%(散户和金融业分别为0.8%和7.6%),比上期提高2个百分点(散户和金融分别提高2.9和1.1个百分点)(图2)。

图2:对A股未来一年的预期回报率

数据来源:长江商学院投资研究中心

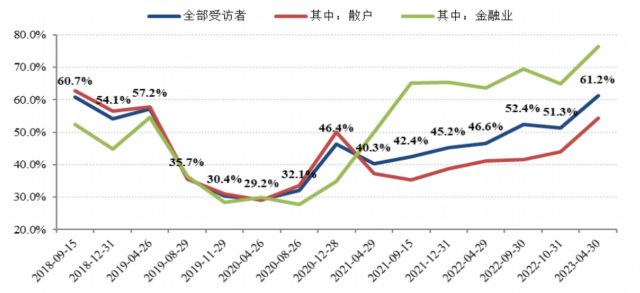

自2021年4月开始,投资者对港股的预期不断好转,本期,投资者继续上调对港股的预期。

在本次调查中,约61.2%的受访者认为港股会上涨(散户和金融业分别为54.4%和76.5%),比上期上升了9.9个百分点(散户和金融业分别上升了10.4和11.6个百分点)(图3)。

图3:认为港股会上涨的意见占比

数据来源:长江商学院投资研究中心

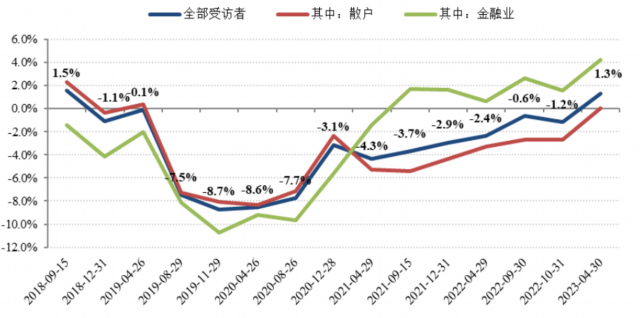

对港股的预期回报率为1.3%(散户和金融业分别为0%和4.3%),比上期提高了2.5个百分点(散户和金融业均提高了2.7个百分点)(图4)。

图4:对港股未来一年的预期回报率

数据来源:长江商学院投资研究中心

投资者对投资项目的选择与其预期一致。

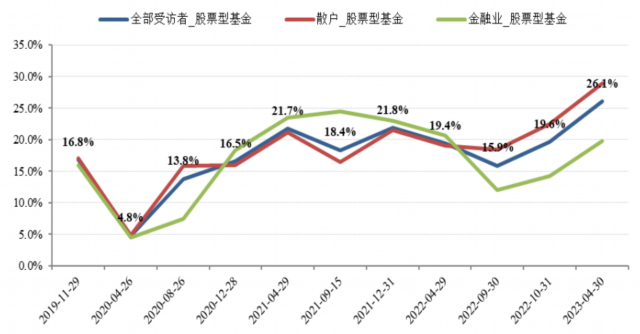

投资者对股票和股票型基金的投资意愿大幅提高,愿意投资股票、股票型基金的净增加人数占比为63.3%(散户和金融业分别为62.2%和65.8%),比上期提高21.7个百分点(散户和金融业分别提高16.8和31.2个百分点)(图5、图6)。

图5:未来12个月,增加股票投资意见占比

数据来源:长江商学院投资研究中心

图6:未来12个月,增加股票型基金投资意见占比

数据来源:长江商学院投资研究中心

02

对房地产的预期

整体延续了之前的悲观

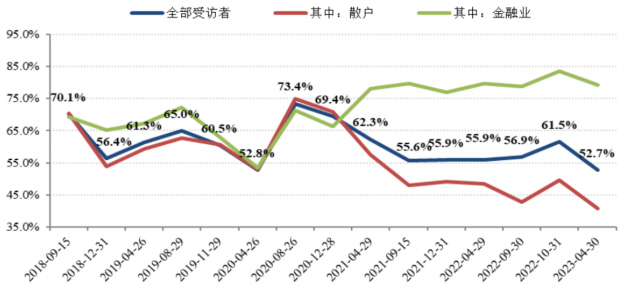

从2020年8月至今,散户对房地产的预期呈下降趋势,金融业受访者对房价的预期比散户乐观,本期也下调了预期。

本期约52.7%的投资者认为未来房价会上涨(散户和金融业分别为40.9%和79.3%),比上期下降8.8个百分点(散户和金融业分别下调了8.8和4.2个百分点)(图7)。

图7:认为房价会上涨的意见占比

数据来源:长江商学院投资研究中心

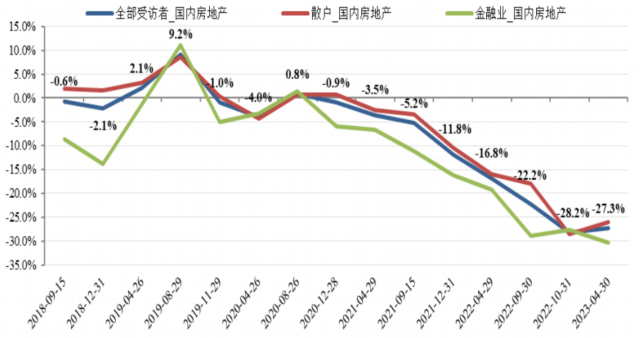

愿意投资房地产人数自2020年8月以来持续大幅下降,本期净增加人数占比为-27.3%(散户和金融业分别为-26%和-30.3%)(图8)。

图8:未来12个月,愿意投资房地产意见占比

数据来源:长江商学院投资研究中心

03

投资者对经济增长

的预期略高于经济的实际表现

从2021年9月到2022年10月,投资者对经济增长的预期整体呈现下降趋势,本期这种情绪有所缓解。

本期,约59.4%的投资者认为未来GDP增速能够超过5%(散户和金融业分别为55.9%和67.3%),比上期提高了2.5个百分点(散户和金融业分别提高了3.7和1.5个百分点),比2021年9月下降了3.2个百分点(散户和金融业分别下降了4.8和1.4个百分点)(图9)。

图9:认为GDP增速大于5%意见占比

数据来源:长江商学院投资研究中心

投资者对经济增长的预期略高于经济的实际表现。

2022年的新冠疫情在一定程度上抑制了我国的消费和投资需求,今年年初,消费和投资得到一定释放,但增长的恢复依然任重道远。

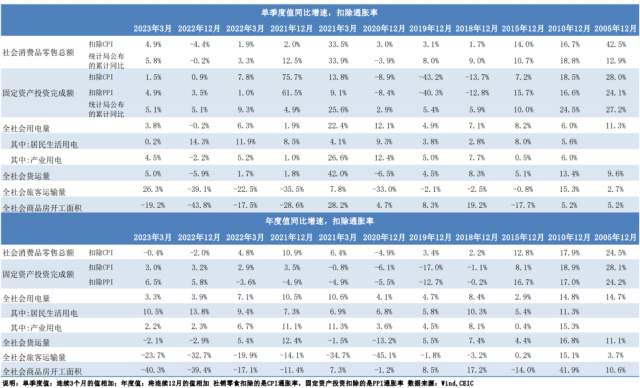

如果比较单季度扣除通胀后的同比增长情况,2021年一季度,社会消费品零售总额同比增长33.5%,2022年一季度增长1.9%,2023年一季度增长4.9%;固定资产投资2021年一季度增长13.8%,2022年一季度增长7.8%,2023年一季度增长1.5%(表1)。

表1:相关指标扣除通胀后的同比增长情况

数据来源:Wind、CEIC、长江商学院投资研究中心

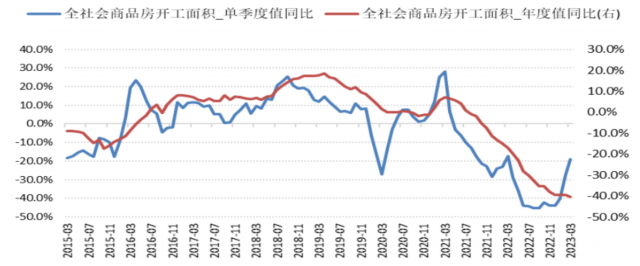

表现最为疲软的是房地产行业,自2021年4月份以来,商品房开工面积同比增速持续下滑,于2021年末落入负增长区间,2022年四季度同比下降44%,2023年一季度有所缓和,仍同比下降19%(图10)。

图10:中国商品房开工面积同比增速

数据来源:Wind、长江商学院投资研究中心

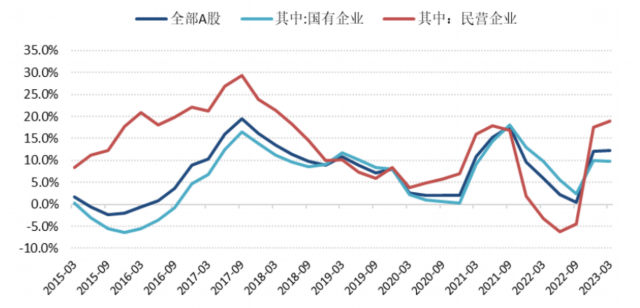

A股上市公司的表现从侧面印证了疫情后的经济复苏并非一帆风顺。

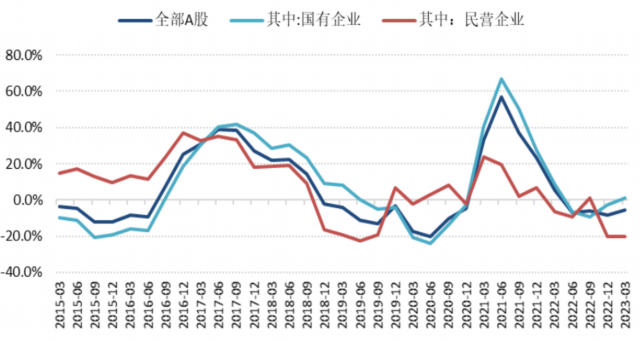

从2021年三季度至2022年三季度,我国非金融类A股上市公司营业收入(TTM值)扣除通胀后的增速从17.7%下滑至0.4%,四季度大幅反弹,2023年一季度同比增长12.2%(图11)。

图11:营业收入增速(TTM值)

数据来源:Wind、CSAMR、长江商学院投资研究中心

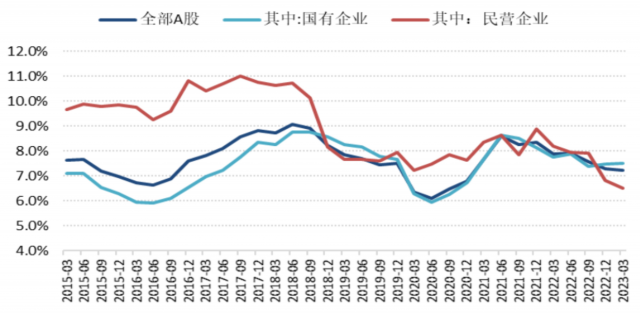

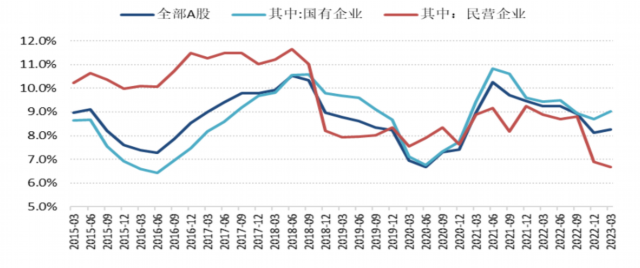

但是,上市公司的盈利能力却不太乐观,净利润(TTM值)扣除通胀后的同比增速从2022年6月开始落入负增长区间,2023年一季度同比下降5.8%,净经营性资产回报率(ROIC)从2021年末的8.3%下降至目前的7.2%,净资产回报率(ROE)从9.4%下滑至8.3%(图12、图13、图14)。

上市公司中,民营企业利润的下滑更为明显,从2021年年中至2023年一季度,民营企业净利润(TTM值)扣除通胀后的同比增速从20%下降至-20%,净经营性资产回报率从8.6%下滑至6.5%,净资产回报率从9.2%下滑至6.7%。

图12:净利润增速(TTM值)

数据来源:Wind、CSAMR、长江商学院投资研究中心

图13:ROIC

数据来源:Wind、CSAMR、长江商学院投资研究中心

图14:ROE

数据来源:Wind、CSAMR、长江商学院投资研究中心

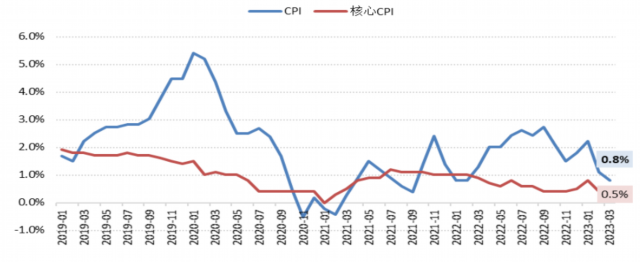

较低的通胀率也反映出当下我国需求的不足。

PPI自2021年10月份以来一直在下降,到2022年10月已经落入至负增长区间。CPI增速也不高,2022年全年增长1.8%,扣除能源和食品的核心CPI更低,只有0.5%。

进入2023年,通胀率仍在下降,截至2023年3月,PPI同比下降2.5%,CPI和核心CPI同比增长0.8%和0.5%(图15)。

图15:CPI和核心CPI

数据来源:Wind、长江商学院投资研究中心

04

当前经济需要

树立两方面的信心

第一个是消费者信心不足,这很大程度上源于对失业的担忧和收入增长乏力。

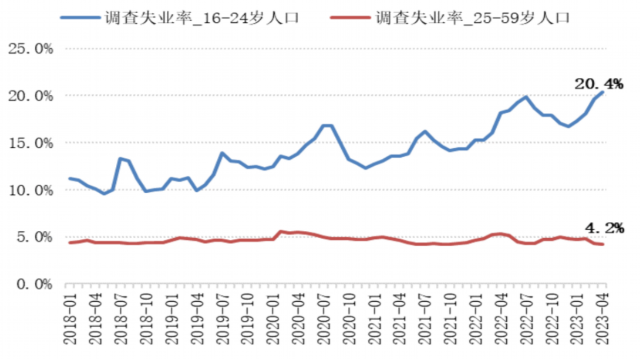

根据国家统计局公布的信息,尽管城镇调查失业率整体上保持稳定,但是青年(16~24岁)失业率自2018年以来一直在上升,2018年青年失业率约10%,2020年提高到12.3%,2021年约14.3%,到2023年4月份已经达到20%(图16)。

图16:中国失业率情况

数据来源:Wind、长江商学院投资研究中心

央行《城镇储户问卷调查》的结果也反映出就业形势日趋严峻,从2018年一季度到2023年一季度,就业感受“形势严峻、就业难或看不准”的占比从32%提高到41.2%,就业感受“一般”和“形势较好、就业容易”的占比从68下降到59%。

与此同时,城镇居民可支配收入的同比增速则从8.3%下降到3.6%。

对就业和收入的担忧提高了居民的储蓄意愿,根据央行发布的《城镇储户问卷调查》,2018年末,倾向于“更多储蓄”的居民占比约42.5%,到2022年末达到61.8%,2023年一季度略下降至58%,同一时间,我国住户存款持续上升,同比增速从7.6%提高到18%。

第二个是民营企业信心的恢复尚需时日。

在过去3年中,我国企业,特别是民营企业同时承受着来自国内政策调整和国际环境两方面的巨大压力。

自2021年以来,我国进行了一系列重大的政策性调整,包括房地产行业的“三条红线”、教培行业的整顿、互联网平台的反垄断,而这些行业都是民营企业相对集中的地方。

其次,2018年以来的宏观去杠杆政策也对民营企业的融资能力带来了很大的挑战。

另一方面,以美国为首的西方对我国在贸易方面的限制力度有所加强,在从我国出口至美国的商品中,约67%被加征关税,部分商品的关税税率达到25%。

民营企业在我国商品出口中的占比高达60%,贸易战给我国制造业、特别是民营企业产生了一定冲击。

内需、民营企业发展以及中美博弈也引起了投资者的高度关注。

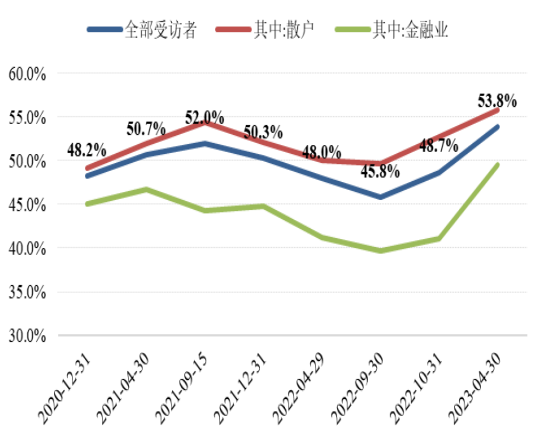

我们询问了投资者“对投资影响最大的议题是什么”,排在第一位的是如何提高创新能力,约53.8%的受访者选择了该项,比上期提高5个百分点(图17)。

图17:如何提升创新能力

数据来源:长江商学院投资研究中心

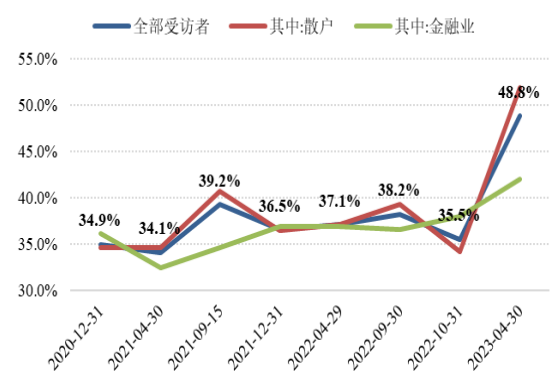

排在第二位的是如何保持民营企业的地位,约48.8%的受访者认为这很重要,比上期提高13.8个百分点(图18)。

图18:民营经济的地位

数据来源:长江商学院投资研究中心

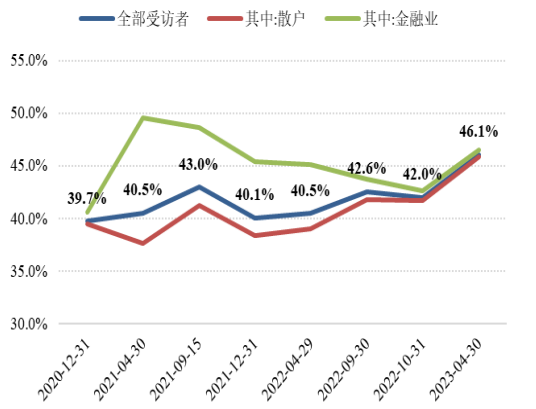

排在第三位的是我国与西方国家以及美国的关系,约46%的受访者认为这很重要,比上期提高4个百分点(图19)。

图19:中国与其他西方国家的关系

数据来源:长江商学院投资研究中心

排在第四位的是扩大内需,约45%的受访者认为很重要,比上期提高3.6 个百分点(图20)。

图20:如何提升内需

数据来源:长江商学院投资研究中心

05

实现经济的全面反弹

需要抓住两个关键因素

一是真正稳住房地产。

2022年下半年以来,政府对房地产行业的监管已经有所放松,出台了包含“金融十六条”等多条利好政策。

但目前来看还需要加强政策的力度和落地能力。由于地产是支柱产业,稳不住地产就很难稳住经济的大盘。

二是提振民企和消费者的信心。

由于民企在经济增长、创新、就业中起到过半的贡献,民企不兴经济的大盘就不可能向好,经济不好老百姓的收入就无法提高,消费者也就自然没有信心。2023年政府在两会上充分肯定了民营企业的重要性,强调了坚持“两个毫不动摇”和“三个没有变”。

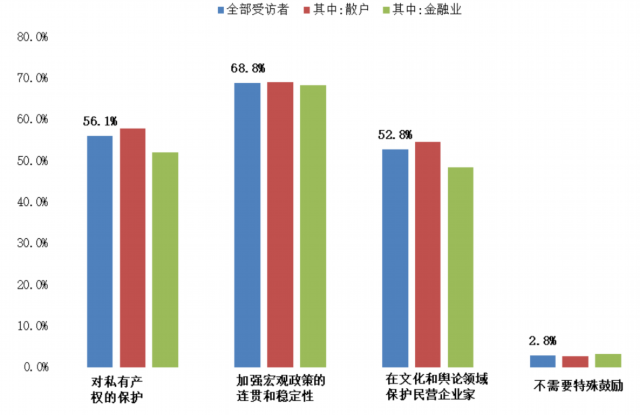

在我们询问受访者如何提高民企的信心时,约70%的受访者认为应该加强宏观政策的连贯和稳定性,约56%的受访者认为应该加强对私有产权的保护,约52%的受访者认为应该在文化和舆论领域保护民营企业家,只有不到3%的受访者认为民营企业不需要特殊的鼓励(图21)。

图21:如何提振民营企业家信心

数据来源:长江商学院投资研究中心

关于《长江商学院投资者情绪问卷调查》

长江商学院投资者情绪调查(CKISS)是由长江商学院投资研究中心主办的对资本市场投资人情绪和预期的调查,报告由长江商学院会计与金融学教授、投资研究中心主任刘劲教授以及研究员陈宏亚推出。

调查在全国13个重点城市展开,有效回收样本计划在1500份左右,其中,普通散户投资者1000份,金融行业从业人员500份。目前,已经完成了15次调查。

(刘劲为长江商学院金融学教授)