美元债要约一年后,大唐集团还是违约了。

01

违约

5月31日,大唐集团控股(02117.HK)公告称,公司已发行并在新交所上市本金总额为2.8395美元的2023年到期12.5%优先票据,因到期未能支付该本金额,已构成违约事件。

美元债违约公告

公告显示,根据地方政府政策规定,大唐集团大部分在岸现金均于指定银行账户内接受严格的预售现金托管,以保证现在开发中的物业项目竣工。

因此,尽管大唐集团已竭尽全力为此筹谋,但公司仍未支付尚余的本金额2.8395亿美元及其应计未付利息。自2021年下半年起,房地产发展商在流动性和融资环节均面临前所未见的困难。大唐集团称正努力不懈维持正常营运并加快物业销售进度及所得款项回笼,以保障所有利益相关方的利益。此外,大唐集团将与潜在候选人进行有关担任财务顾问角色的讨论,该财务顾问将评估集团的资本架构及流动资金,并探寻可借此缓解当前流动资金问题的整体解决方案的选项。

值得注意的是,上述美元债一年前已发生“借新还旧”。

2022年5月,大唐集团发布公告,拟就旗下一笔美元债未偿付本金额的至少2.7亿美元或90%发起要约。

据公开资料,上述票据发行于2021年6月,当前余额3亿美元,票息12.5%,应于2022年6月6日偿付。

一个月后,大唐集团这笔债券要约成功,并发行2023年5月31日到期,年利率12.5%的美元债,发行总额约2.8395亿美元。

《小债看市》统计,除该笔美元债外,大唐集团境外再无存续债务。

2021年下半年以来,大唐集团信用资质有恶化趋势,公司面临再融资风险加大。

2021年11月,标普对大唐集团展望调整至“负面”,认为其2022年6月到期的3亿美元境外债券再融资的能力将面临高度不确定性,企业短期内仍需注意流动性风险。

2022年1月,穆迪应大唐集团要求,撤销公司长期发行人信用评级,撤销前期评级维持为“B2”。

02

财务恶化

据官网介绍,大唐集团总部位于上海,是一家专注住宅及商业物业的综合型开发商,拥有国家一级开发资质。

2020年12月,大唐集团于香港联交所上市,正式登陆资本市场。

大唐集团官网

2021年,大唐集团全年实现销售额505.8亿元,2022年实现196亿元的销售额,2023年前4个月实现销售额54.17亿元,同比下降35%,可以看出其销售数据恶化较快。

2022上半年,大唐集团未有新增土储;截至2022年6月末,公司拥有土地储备总建筑面积约为2231万平方米,其中土储权益建面占比约为46%。

从结构来看,大唐集团土储主要集中于广西壮族自治区,规模达806.61万平方米,占比36%。

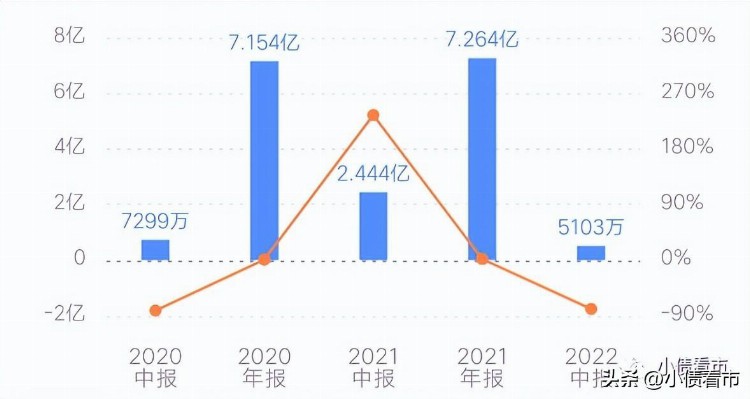

在业绩方面,2022上半年大唐集团总营业收入为23.39亿元,同比下降29.3%;实现归母净利润0.5亿元,同比下降80%。

实现归母净利润

值得注意的是,今年3月底,大唐集团原核数师罗兵咸永道(普华永道)辞任,公司延迟刊发2022年度业绩。

在审计大唐集团2022年年报期间,罗兵咸永道发现若干问题,并要求公司提供与审计若干重大事宜有关的资料,由于罗兵咸永道尚未就该等事宜及时取得充分解释及证据,未能于2023年3月31日或之前完成必要的审计工作。

随后,大唐集团聘任上会栢诚会计师事务所有限公司担任核数师,预期将于8月31日刊发2022年报。

截至2022年6月末,大唐集团总资产为573.59亿元,总负债474.84亿元,净资产98.75亿元,资产负债率达82.78%。

《小债看市》分析债务结构发现,大唐集团主要以流动负债为主,占总债务的87%,债务结构待优化。

截至相同报告期,大唐集团流动负债有414.53亿元,其中一年内到期的短期债务合计有47.54亿元。

相较于短债压力,大唐集团流动性紧张,其账上现金及现金等价物有35.87亿元,较2021年末下降3成,无法覆盖短债,公司面临较大短期偿债压力。

除此之外,大唐集团还有非流动负债60.31亿元,主要为长期借贷,其长期有息负债合计有45.18亿元。

整体来看,大唐集团刚性债务规模有92.72亿元,主要以短期有息负债为主,带息债务比为20%。

从融资渠道看,虽然大唐集团为上市公司,但其渠道并不算多元,主要依赖于借款和海外发债。

在现金流方面,2022年上半年大唐集团筹资性现金流净额为-22.02亿元,公司融资环境日益恶化。

筹资性现金流

值得注意的是,大唐集团的合联营投资额甚至超过了归母净资产,其表外负债具有不确定性。

总得来看,大唐集团销售、业绩大幅下滑,对债务和利息的保障能力恶化;流动性紧张,短期偿债压力较大;融资环境恶化,再融资压力较大。

03

闽系黑马

大唐地产源于台湾,兴于厦门。

1984年,中国台湾第一代地产富商余英仪创立大唐地产,在台湾首次开发了“大唐世家”项目。

十年后,余英仪把中国台湾地区的资产全部清零,举家搬迁厦门,与挚友开始耕耘大陆“大唐世家”。

余英仪以京剧人物“窦尔敦”作为大唐地产品牌形象进入厦门地产江湖,将公司产品定位为“国韵地产”,依靠旗舰产品迅速在厦门市场崛起。

2008年,金融危机席卷全球,无数房企一时间陷入经济困顿,正处于急速扩张中的大唐地产因资金问题,多个项目被搁浅。

雪上加霜的是,当年8月余英仪意外去世,彼时大唐地产正在筹划上市的计划也折戟,并面临资金链断裂。

2010年,大唐地产被厦门老牌房企福信集团收购,并将旗下地产业务剥离至大唐地产,厦门女首富黄晞家族成为了大唐地产新主人。

值得一提的是,福信集团是一家闽系老牌房企,以金融、地产、高科技三大产业为主体。

深耕金融领域多年,福信集团既是民生银行的股东,也是昆仑保险、闽发证券的股东,还曾先后参股过兴业银行、交通银行以及“复星系”旗下永安保险等。

依托在金融领域的资源和优势,福信集团时常为大唐地产提供弹药。

2016年-2019年,大唐地产的合约销售额分别达到了86亿元、145亿元、309亿元以及340亿元,2019年其在中国房地产百强企业榜单中位列第74位。

2020年12月,经过漫长的等待,大唐集团终于在港交所上市。

2021年7月,大唐地产将总部由厦门迁至上海,以接近经济量级更高的城市群,拓展全国化战略;然而也是此时房地产行业开始由盛转衰,步入至暗时刻。