东海期货:蛋白粕整体价格将下移,表现或仍强于油脂

作者:刘兵

投资要点:

Ø 进入6月,油厂开机率已逐步恢复至60%以上。随着油厂大豆陆续进厂,且现货压榨利润丰厚,预期油厂开机将保持高位;从需求看,生猪存栏基数大,生猪体重稳定,需求端变量不多;豆粕季节性增库趋势将更加明显。

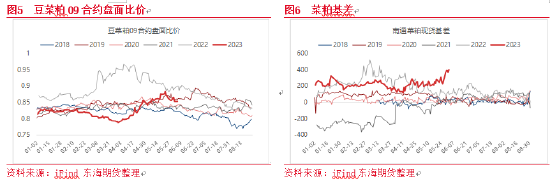

Ø 随着6月豆粕短期供应增加,后期菜粕的替代消费空间并不多。以目前的豆菜粕比价大体推算5-6月菜粕的刚需量大概在45-50万吨,5-6月菜粕供需相对平衡。6月菜籽到港高峰已过,预期到港量36万吨,且从5月港口颗粒粕的售价看,直接进口菜粕或也相对有限,菜粕整体供应略偏紧,基差有较强支撑。后期若菜粕直接进口量月均超过25万,菜粕供需面潜在的驱动因素预计也会消化。

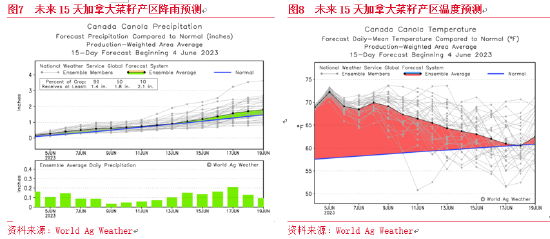

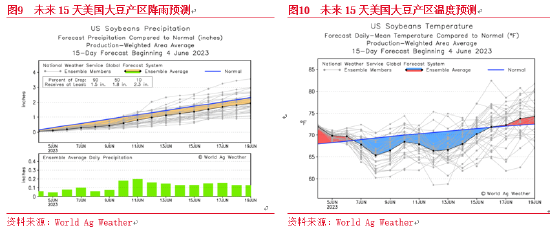

Ø 进入6月,前15日加拿大整个油菜籽产区高温天气普遍,降雨略高于正常值,AK天气风险较少,但AB和MB未来需要更多降雨来改善作物生长条件。美国方面,今年大豆播种进度非常快,市场对于增产的预期交易较为充分。然而,5月末美豆产区干旱面积有所扩大,28%的大豆面积显示在干旱地区(去年同期为10%),市场对中西部及东部产区少雨天气的担忧加剧。

Ø 资金持仓方面,美豆远月下跌至美豆1100-1150成本测试空间之后,商业买盘较为活跃。6月随着天气市场打开,非商业多头资金逢低补仓意愿有望增强,由此带动美豆价格成本区间支撑或越来越稳固。

Ø 6月国内油脂需求淡季及季节性的基本面压力不变。菜油仍处于进口利润窗口,随着风险溢价散去,或仍回归弱势。棕榈油成本下行压力较大,“库存+基差”支撑逻辑减弱。6月豆粕成本估值支撑及菜粕替代消费空间不足;美豆处于天气炒作窗口,且美豆11合约1100-1150成本支撑区间稳固。虽然6月豆粕成本下行压力减轻,但始终要面临供应的集中释放及增库压力,震荡偏弱运行为主。策略上,单边策略建议月内考虑豆粕M09合约的逢高空配机会,安全边际相对高;此外,预计豆类油粕比09仍有走低空间,多菜粕RM09空M09合约套利机会较好,值得关注。

结论:M09合约3500以上逢高空配,注意美豆天气市场波动给出的做空机会。目前RM09/M09比值偏高,但从供需面情况看,后期菜粕支撑更强,关注M09-RM09价差在550以上的反套机会。6月蛋白粕或相对强于油脂,Y09/M09油粕比逢高空

Ø 风险因素:注意油料产区实质性的减产风险;以及欧美生柴政策引发的油脂溢价行情。

- 5月豆粕行情回顾及季节性展望

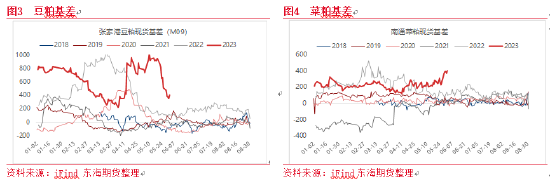

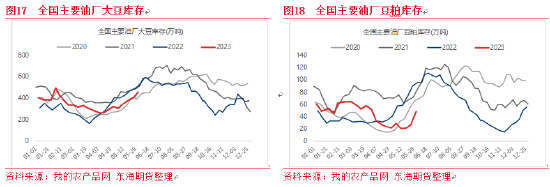

5月DEC市场豆粕M09合约跌幅3.37%,CZC市场菜粕RM09合约跌幅2.47%,CBOT市场大豆下跌8.44%,下跌幅度远远大于豆粕。5月豆粕现货基差月初冲高破M09+1000元/吨,下旬豆粕基差急转而下回落至M09+350元/吨。5月国内海关政策继续影响大豆到厂,港口到油厂的物流障碍直到5月下旬才基本得到解除。月末大宗商品抛售,美豆07合约刺破1300美分/蒲支撑,豆粕M09迎来3400元/吨以下行情。截至5月底,华东豆粕现货价自上旬4300跌至3640元/吨,跌幅18%。随着现货价格下跌,下游采购观望情绪加重,现货补库需求减少,远月基差采购停滞,豆粕库存触底出现反弹。

进入6月,油厂开机率已逐步恢复至60%以上。随着油厂大豆陆续进厂,且现货压榨利润丰厚,预期油厂开机将保持高位;从需求看,生猪存栏基数大,生猪体重稳定,需求端变量不多;豆粕季节性增库趋势将更加明显。6月处于水厂养殖旺季,菜粕刚性需求增加,不过目前菜豆粕比价大概在0.86,一般菜粕/豆粕比价在0.84以下时,在水产饲料中添加菜粕才具有价格优势。在实际情况中,菜粕和豆粕的价格比值在0.75-0.85之间属于相对合理的水平,超过该值,饲料厂会逐步增加豆粕的用量,反之菜粕的用量则会逐步提升。因此,随着6月豆粕短期供应增加,后期菜粕的替代消费空间并不多。

5月份预计国内菜籽进口量60万吨,3-4月菜籽进口量均远低于市场预期。按照60万乐观估计,当月菜粕可产出量34万,直接进口量20万,当月可供给量大概54万。根据我的农产品网样本数据统计的5月压榨量大概在60万吨,环比增加30%。消费方面,2023年前4个月,饲料产量同比增加6%,4月饲料产量环比增3%,同比增14%。按照6%同比增量计算,5月、6月饲料月均产量预计在2470-2500万吨,水产饲料月均产量在270万吨左右。以目前的豆菜粕比价大体推算5-6月菜粕的刚需量大概在45-50万吨。5-6月菜粕供需相对平衡。6月菜籽到港高峰已过,预期到港量36万吨,且从5月港口颗粒粕的售价看,直接进口菜粕或也相对有限,菜粕整体供应略偏紧,基差有较强支撑。后期若菜粕直接进口量月均超过25万,菜粕供需面潜在的驱动因素预计也会消化。

- 6月油料进入天气交易周期,逢低买盘支撑偏强

加拿大草原三省是加拿大最重要的农业区,菜籽基本完全来自草原三省。阿尔伯塔省(AB)23/24预期播种640万英亩,占加拿大菜籽种植面积的30%;马尼托巴省(MB)的农民预计将种植330万英亩的油菜,占比15%。萨斯喀彻温省(SK)预计菜籽面积增加3.7%至1180万英亩,占比55%。

截至5月末加拿大生产前景:SK Ag评估,截至5月29日,SK油菜籽的播种进度为89%,而5年平均进度为92%。最近的降雨恢复了全省表层土壤湿度水平,甚至使该省一些地区进入超标水平。在全省,76%的耕地土壤水分过剩,17%充足,2%缺水,6%非常贫瘠。AB Ag报告称,截至5月30日,播种进度为96%,出苗率67%,高于53%的5年平均水平。AB土壤水分条件评定为21.8%差,43.6%一般,30.1%好,4.4%优。MB由于高温和大风,土壤表面加速变干,该省中东部的大多各地区的正常降水量不足50%,截至今年第21周统计,MB Ag认为全省油菜种植完成率为87%,低于91%的五年平均水平。

进入6月,前15日整个油菜籽产区高温天气普遍,降雨略高于正常值。AK天气风险较少,但AB和MB未来需要更多降雨来改善作物生长条件。

美国方面,今年大豆播种进度非常快,市场对于增产的预期交易较为充分。截至2023年5月28日当周,美国大豆种植率为83%,市场预估为82%,之前一周为66%,去年同期64%,五年均值为65%;大豆出苗率为56%,之前一周为36%,去年同期为36%,五年均值为40%。现在的重点转移到发芽上。5月末美豆产区干旱面积有所扩大,28%的大豆面积显示在干旱地区(去年同期为10%)。市场对中西部及东部产区少雨天气的担忧加剧。从6月前15日预测看,核心产区爱荷华、伊利诺伊和印地安纳州降雨均低于正常值,产区大部分地区温度高于正常水平。

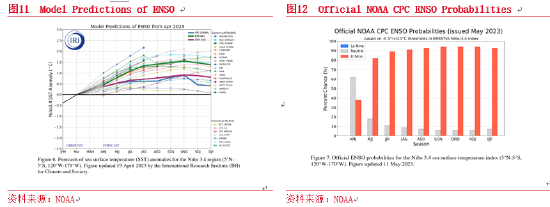

5月IRI雨流也表明厄尔尼诺现象可能在5-7月季节形成,并持续到冬季。预计未来几个月将出现从ENSO中性过渡,厄尔尼诺现象持续到北半球冬季的可能性超过90%。未来几个月的过渡将在美国玉米和大豆的关键生长阶段完成。对美豆的实际影响市场依然存在分歧。一般来说,由于厄尔尼诺现象,南美大草原地区和阿根廷北部的大部分地区都有超过正常水平的降雨,美国南部地区降雨偏多。厄尔尼诺能否带给美国更多降雨依然未知,局部地区的干旱依然存在交易的空间。

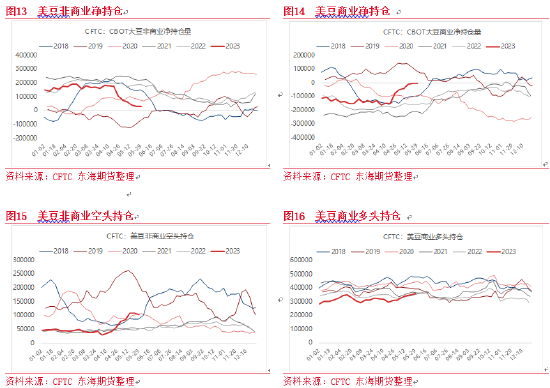

CFTC报告显示,截至5月30日当周,美豆非商业净多持仓连续7周缩减结束,商业大豆套期保值者连续7周正在增加多头套期保值,以将其净空头减少到目前的4162手。5月以来非商业空头增仓趋势放缓,非商业多头连续7周缩减。综合来看,美豆远月下跌至美豆1100-1150成本测试空间之后,商业买盘较为活跃。6月随着天气市场打开,非商业多头资金逢低补仓意愿有望增强,由此带动美豆价格成本区间支撑或越来越稳固。

- 6月国内油厂盈利窗口,蛋白粕价格压力偏大

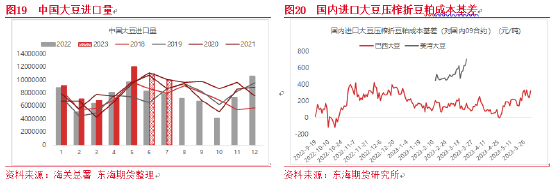

5月国内进口大豆压榨折豆粕理论成本基差价格在150-250区间。5月现货基差均价大概在800元/吨。由此看出,5月油厂现货压榨利润较为丰厚,进入6月利润依然可观。随着大豆陆续到厂预计大豆将很快转化成豆粕库存,豆粕基差承压偏大。

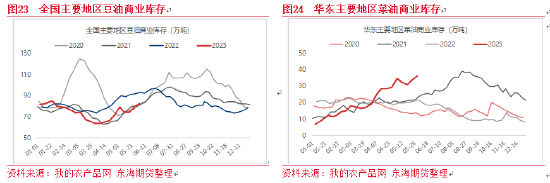

目前国内油厂6月和7月船期大豆套09合约盘面毛利润处于-100~0区间,华东8-9月提货豆粕基差价差09+150元/吨。7-9月一级豆油售价09+440元/吨,基差收益完全可以覆盖加工成本利润依然可期。据市场统计,国内6月船期采购量完成,7月采购已完成近7成,后期7月采购进度加快。由此看8-9月预期到港依然充足,且由于巴西大豆上市较晚,国内海关入关检测政策收紧,供给压力后置。海关数据显示,5月国内进口大豆1205万,预期6-7月月均进口量仍超1000万,下游饲料加工厂对于采购未来几个月交货的豆粕保持谨慎,8-9月基差绝对价格不低,但相比往年表现趋弱。综合来看,油厂利润窗口采购近月采购兴趣不减,国内到港挤压的供应释放后库存快速累积,短期强供应及养殖端弱需求使得下游采购情绪悲观,6-7月豆粕或拖累蛋白粕市场下行。

- 6月油脂破位反弹驱动不足,油粕比有望走低

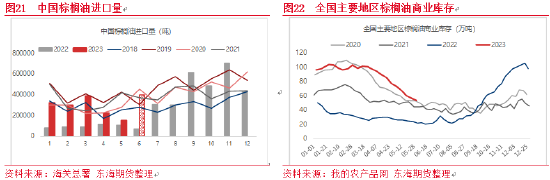

5月马来西亚棕榈油产量增加和月末库存回升将给棕榈油市场带来明显的成本下行压力。马棕5月高频数据显示,5月马棕产量或环比增25-30%至150万吨左右,出口约110万;国内消费增量有限,预计35万吨。预计5月马棕库存将进一步增至155-160万吨。三季度进入增产高峰期,出口波澜不惊,国际豆棕价差小,且葵菜油供应充足,将进一步限制棕榈油出口。国内棕榈油面临较大的成本下行压力,且从6月预期的40万买船量来看,棕榈油去库趋势也将放缓,基差弱稳没有太强支撑。

豆油方面,随大豆到厂供应增加,油厂在现货利润提振下,供应充足,需求淡季,季节性增库趋势确认。菜油方面,加拿大菜油相比欧洲及俄罗斯菜油并没有价格优势,从4月菜油进口来源国可以看到,从俄罗斯及欧洲的进口量明显增加。欧洲菜籽丰产,且不断有澳大利亚及乌克兰菜籽流入,菜籽菜油供应充足,且国内生柴消费不佳,菜油价格持续走低,国内同样也面临较大的成本下行压力。

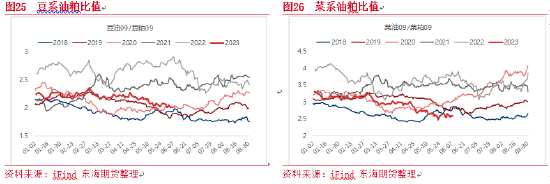

6月豆粕盘面成本估值最低在3300元/吨,叠加美豆处于天气炒作窗口,成本下行压力减轻,09合约预期回撤空间有限。菜粕供需基本面较好,菜粕供应偏紧,现货及远月基差稳固,且从港口颗粒粕的价格看,6月国内直接进口量预计也不会太多。相反,6月初菜油受欧洲生物柴油进口可能加大力度审查,以及黑海出口通道的不确定因素影响,风险溢价偏高,国内受此提振表现偏强。然而,随风险溢价缺乏实际的支撑,回归基本面压力,菜油或再次走弱。进入6月,菜系油粕比已处于近五年低位,均值回归的逻辑不强;豆系豆油比或进一步走低。

- 结论及操作建议

6月国内油脂需求淡季及季节性的基本面压力不变。菜油仍处于进口利润窗口,随着风险溢价散去,或仍回归弱势。棕榈油成本下行压力较大,“库存+基差”支撑逻辑减弱。6月豆粕成本估值支撑及菜粕替代消费空间不足;美豆处于天气炒作窗口,且美豆11合约1100-1150成本支撑区间稳固。虽然6月豆粕成本下行压力减轻,但始终要面临供应的集中释放及增库压力,震荡偏弱运行为主。策略上,单边策略建议月内考虑豆粕M09合约的逢高空配机会,安全边际相对高;此外,预计豆类油粕比09仍有走低空间,多菜粕RM09空M09合约套利机会较好,值得关注。

重要提示

本报告由东海期货有限责任公司研究所团队完成,报告中信息均源于公开可获得资料。东海期货力求报告内容的客观、公正,但对这些信息的准确性及完整性不做任何保证,也不保证所包含的信息和建议不会发生任何变更。报告中的观点、结论和建议等全部内容只提供给客户做参考之用,并不构成对客户的投资建议,也未考虑个别客户特殊的投资目标、财务状况或需要,客户不应单纯依靠本报告而取代个人的独立判断。在任何情况下,本公司不对任何人因使用本报告中的任何内容所导致的任何损失负任何责任,交易者需自行承担风险。本报告版权仅为东海期货有限责任公司研究所所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制发布,如引用、转载、刊发,须注明出处为东海期货有限责任公司。

上一篇:“被”续费的保险,还能退吗?