近日,浙江东方科脉电子股份有限公司(下称“东方科脉”)递交招股书,准备在上海证券交易所主板上市。本次冲刺上市,东方科脉计划募资6亿元,将用于新建年产智能物联网电子纸1亿片项目,以及补充流动资金,国泰君安证券为其保荐机构。

据招股书介绍,东方科脉是一家电子纸显示模组专业制造服务商,主营业务为各类电子纸显示模组产品的研发、设计、生产和销售。东方科脉在招股书中表示,电子纸作为一种重要的新型平板显示技术,具有低能耗、健康护眼、轻薄柔性等特性。

据介绍,东方科脉生产的电子纸显示模组是电子纸显示屏幕的核心部件,产品经下游电子纸显示数字化解决方案提供商集成为电子纸标签、标牌等显示系统,终端服务于全球众多国家和地区的商超、百货、数码等泛零售行业。

天眼查信息显示,东方科脉成立于2005年10月,前身为大连东方科脉电子有限公司,后迁移至浙江省嘉兴市。目前,该公司的注册资本为4606.7139万元,法定代表人为周爱军,主要股东包括周爱军、红榕创业投资股份有限公司等。

根据洛图科技数据,2022年全球电子纸标签出货量约为2.4亿台。基于东方科脉电子纸显示模组产品销量及上述市场数据推算,该公司2022年的电子纸显示模组出货量全球市占率约为20%。

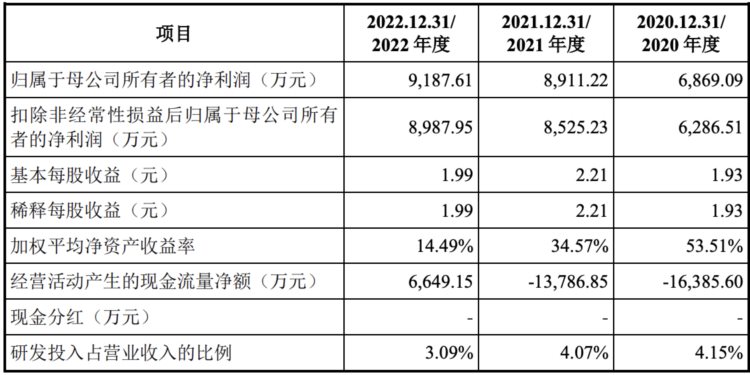

2020年、2021年和2022年,东方科脉的收入分别为4.77亿元、8.64亿元和12.14亿元,净利润分别为6869.09万元、8911.22万元和9187.61万元,扣非后净利润分别为6286.51万元、8525.23万元和8987.95万元。

东方科脉在招股书中称,其自主拥有电子纸显示模组设计制造的核心技术,在嘉兴市和大连市建立了生产制造基地,与电子纸行业上游核心原材料供应商建立了长期合作,下游主要客户包括Solum、汉朔科技、Digi、Displaydata、Rainus、SES、Pricer。

报告期各期,东方科脉向前五名客户合计销售金额占当期营业收入的比例分别为88.75%、86.61%和93.31%,客户集中度较高,其中2020年度向汉朔科技销售收入占比为65.84%,当年度存在单一客户收入占比超过50%的情况。

报告期内,东方科脉向前五名供应商合计采购金额占当期采购总额的比例分别为87.53%、87.74%和89.64%,供应商集中度较高。东方科脉在招股书中称,电子纸行业上游电子墨水薄膜、TFT基板、驱动芯片等主要原材料供应存在市场集中度较高的情况。

其中,核心原材料电子墨水薄膜可替代材料较少,全球市场主要由中国台湾企业元太科技供应,短期内缺乏可替代供应商,相关原材料存在受进出口、汇率等因素影响导致的断供及价格上涨风险。

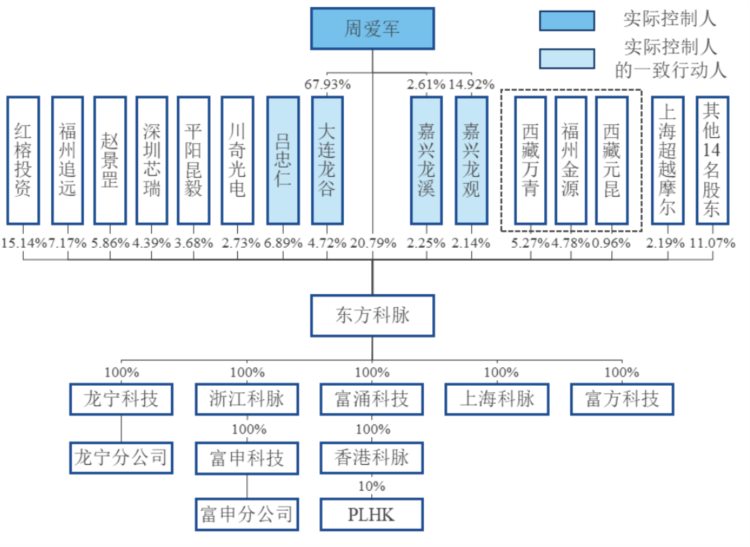

本次上市前,东方科脉的控股股东、实际控制人为周爱军。截至招股书签署日,周爱军直接持有该公司20.79%的股份;通过担任该公司员工持股平台大连龙谷、嘉兴龙观、嘉兴龙溪的执行事务合伙人间接控制9.11%的股份,直接和间接合计控制该公司29.90%的股份。

据招股书披露,2018年4月,周爱军与东方科脉的股东吕忠仁签署一致行动协议,约定吕忠仁在公司的经营与决策活动中采取与周爱军一致的行动,如双方无法协商一致,则以周爱军意见为准,一致行动期限至周爱军或吕忠仁不再持有该公司股权为止。

截至招股书签署日,吕忠仁直接持有东方科脉6.89%的股份。据此,周爱军通过直接持有东方科脉股份、担任该公司员工持股平台的执行事务合伙人以及与吕忠仁的一致行动关系合计可控制东方科脉36.79%股份的表决权,为该公司实际控制人。

IPO前,周爱军持股20.79%,红榕投资持股15.14%,福州追远持股7.17%,吕忠仁持股6.89%,赵景罡持股5.86%,西藏万青持股5.27%,福州金源持股4.78%,大连龙谷持股4.72%,深圳芯瑞持股4.39%,平阳昆毅持股3.68%;

川奇光电持股2.73%,嘉兴龙溪持股2.25%,上海超越摩尔持股2.19%,嘉兴龙观持股2.14%,高雁峰持股1.93%,大连半岛持股1.49%,深圳建远持股1.32%,福州紫荆持股1.12%,大连浚豪持股1.03%,其余单个持股比例均不足1%。