最近很多投资者私信我,问怎么不更新券商的年报文章?尤其是关于华泰证券的,其实券商近来表现不错,不想评论券商蹭热点,所以很少在互联网平台发声,但基于粉丝朋友们的呼吁,点评下华泰证券2022年实现的成绩,感兴趣的投资者可以用我研究券商的框架作为模板,从而分析其他券商的财务报表。

华泰2022实现营业收入320.3亿元,同比下滑15.5%,归母净利润110.5亿元,同比下滑17.2%,第四季度实现营业收入84.1亿元,同比下滑23.5%,归母净利润32.3亿元,同比增速40.7%,可以说四季度是华泰的拐点,纵观全年成绩,华泰领先于同行,以及其他很多头部券商,尤其是扣非后净利润华泰为107.72亿元,更是排在行业的第2名,要是具体来研究这家券商,你会发现整个业务体系与综合实力角度对比,华泰确实是仅次于中信证券,要比其他头部券商都更具备实力,那么接下来我们从各项业务层面来分析。

经纪与资管业务

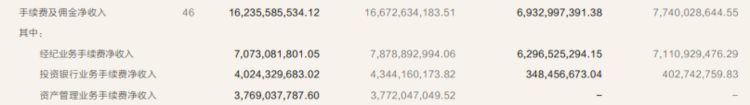

首先来说经纪与资管业务,因为这是券商最为核心的业务,更是轻资本风险较小的业务,也是构成券商财富管理实力的核心,从逻辑层面讲的话,经纪与资管构成的财富管理实力强的话,那么市场的估值理所应当领先于行业,反之亦然,那么华泰证券2022财富管理方面有哪些亮点呢?从手续费收入来理解,如图:

华泰手续费及佣金净收入为162亿左右,其中经纪业务收入为70.7亿元,同比下降10.2%,占营业收入大概为22%左右,近年来投资者关注的基金代销业务,华泰2022取得了不起的成绩,实现代销金融产品收入9.7亿元,同比增速为23.6%,非货保有规模1367亿元,同比增速47%,在整个2022年与中信分别排名的第1~2名,尤其是股票+混合公募基金保有规模,华泰历史首次排进金融行业的前10,远远领先于同行业,除了东财财富以外,华泰与中信的基金代销业务能力有目共睹,那么在去年市场代销收入普遍下滑的环境下,华泰代销收入增长应该是代销收入结构的调整,比如尾佣收入占比提升等因素,而且股票基金交易量华泰高达38.43亿元,排名行业第一,继续领跑,可见华泰证券在财富管理的行业实力。

资管业务层面华泰2021年经过转型,聚焦资产管理总规模质量,所以去年实现资管收入37.7亿元,几乎与21年持平,投资者可要注意的是,去年大多数券商的资产管理全部是断崖式下跌,原因则是基金发行不景气,市场的惨淡,但是华泰居然能够逆势与21年持平,这足以说明前些年的资管业务转型取得显著的成效,以及投顾与数字化实力的赋能,因为我曾说过,财富管理强的券商,资管业务也不会差,反之资管业务很强的券商,也能够带动财富管理,这样的论证在华泰身上得以体现,而有的券商还没有实现联动效应的主要原因则是投顾不给力,而目前华泰的投顾团队则是行业的第一梯队,甚至可以说佼佼者。

因此从零售端客户数量的优势,比如华泰拥有2000万客户数量,及5万亿的客户资产规模,这是构建华泰财富管理优势的核心,其次则是参股南方基金,华泰柏瑞,以及子公司华泰资管布局的资管版图,叠加未来投顾业务的发力,整个财富管理板块的发展值得期待,那么从深层次了解,为何华泰能够做到流量变现,或者财富管理过往这些年能够逆袭呢?主要的原因其实很简单,那就是融入了互联网基因,利用数字化的时代实现弯道超车,只要投资者从科技赋能层面研究,这个问题就会得到解答,从以下年报发布的数据来点评:

华泰证券移动端APP涨乐财富通月活数量仍在提升,交易客户占比也是,以涨乐财富通为首,华泰持续推进平台产品协同与服务创新,去年更是打出内容运营的口号,2022年涨乐财富通平均月活数为927万,位居券商APP的第一名,未来智能交互,算法引擎,数字化决策应该是平台的核心竞争实力,有些人不懂这内在逻辑,其实很简单,华泰还拥有一个投顾工作云平台叫做聊TA,通过直播短视频,智能外呼,企业微信等方式赋能于华泰的财富管理,将投顾与平台完美融合,使得线上的模式不断优化,而且未来华泰的平台优势将会继续拉开与同行的差距,这样的观点可以得到论证,如图:

华泰2022年信息技术投入金额达27亿元,这是什么样的概念?要知道东财这些券商也才10亿,其他一些头部券商也就15亿左右,但是华泰接近30亿,更加具体的了解则是华泰的员工结构,财报发布的数据华泰目前拥有研发人员3667人,占比集团人数的21.83%,博士研究生15人,硕士研究生1307人,这样的数据堪称豪华阵容,而不管是华泰的研发费用,还是研发团队足以说明一点,那就是华泰是立足于科技之上的券商,现代化体系的科技金融,这也符合华泰的战略口号,科技赋能于业务。

那么也许有人应该会有疑问,不就是涨乐财富通吗?需要花费那么多信息投入费用吗?这样的论调实则不了解华泰而言,华泰不仅拥有移动端的涨乐财富通,以及上文所说的投顾平台聊TA,还有国际平台涨乐全球通,这是服务于港股与国际的客户,还有融券通平台,以及机构平台的行知,还有很多交易系统平台,单论聊TA就很有讲究,华泰目前有3047位投资顾问,但是要打造专业服务与理财服务并不是容易的事情,要从客户需求分层角度理解,那就必须从投顾分层与服务分层来建立,还要提升买方投顾研究和资产配置能力,近些年华泰的省心投可以说是投顾业务的创新,未来应该会有越来越多的客户参与省心投,所以华泰的平台实力可以说是整个券商行业最为多元与完善的,从零售端到机构端,从国内到港股再到国际,不同的客户不同的需求,以及不断的更新与优化,这是华泰目前最为核心的竞争实力,也是未来提升行业地位的战略方向。

信用与自营业务

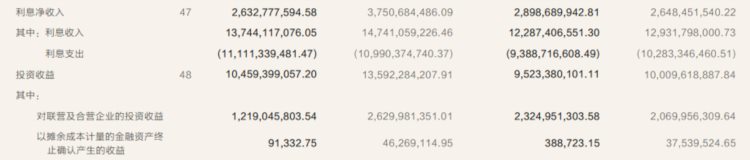

那么接下来再说华泰的重资产业务,这也是华泰去年业绩下滑的原因,不管是信用业务还是自营,都是造成去年券商业绩下滑的主要因素,当然华泰也不例外,虽然利润下滑普遍好于同行,但是业绩干扰也是来自于信用与自营,所以很有必要从数据层面来了解该业务的本质,如图:

华泰实现利息净收入26.3亿元,同比下滑30%,具体原因也很好理解,那就是去年市场的环境,两融业务需求下降,叠加融出资金利息收入下降所致,今年一季度市场行情回暖,那么两融所带来的利润必然也会提升,在整个信用业务体系模式下,华泰仍然是重两融轻股质的风控为首策略。

不仅如此,整个资产规模是稳步提升的,资产结构是持续优化的,2021年华泰的总资产规模为8000亿左右,而去年发布财报规模达到8460亿左右,其中信用资产从15.2%调整为12.7%,金融资产从51.2%调整为50.3%,而且股权质押规模保持低位,只占信用资产的6%左右,金融资产规模提升的同时,债券资产占比提升,从之前的48.7%提升至54.5%,所以华泰证券的资产配置不断优化,风控体系十分完善。

那么自营业务层面,华泰与其他券商一样,去年遭遇市场的影响,使得利润大幅下滑,2022年华泰实现投资收益(含公允价值)60.3亿元,同比下滑46.5%,但是第四季度投资收益(含公允价值)15.9亿元,同比下滑2%,因此投资收益华泰依托于市场,下滑幅度不断收窄,推进业务模式全面向交易导向转型,贯彻去方向化的战略,所以在市场回暖的背景下,以及建立于去年的低基数,今年华泰的投资收益应该会大幅提升。

那么有人会说,既然是去方向化的,为什么去年还会下降那么大,其实对比同行,华泰的投资收益是跑赢大多数券商的,而且衍生品层面取得不错的成绩,具体下滑来自于华泰资金与华泰创新,也是因为受市场因素,去年新股破发造成的科创板下跌,所以跟投收益受到影响,以及私募股权的估值下调,要知道私募股权是服务于一级市场的企业与机构投资者,虽然这些投资的企业没有上市,但是也有估值变动,在市场较差的环境下,估值会下调,反之在市场回暖景气的背景下,估值也会上调,这些是跟市场环境密切相关的重资产企业,所以华泰去年业绩下滑并不是资产结构的方向问题,而是宏观环境造成的行业估值下调,因此只要股市回暖,投资收益自然会得到提升,并且华泰推进FICC量化交易战略转型,构建以客户为需求为导向,以交易为核心的核心理念,随着衍生品业务的增量,未来华泰会不断的成为弱周期的券商,至于当下还被市场冲击是因为国内衍生品业务才刚刚起步,随着行业的不断升级,这些头部券商会逐渐弱化市场的风险,所以自营业务主要以资产结构与企业策略层面为研究导向。

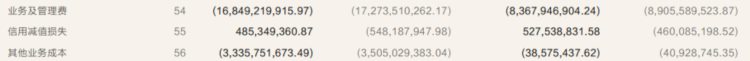

另外从计提减值方面也可以论证华泰的资产质量不断夯实,至少财报层面能够说明,风控体系与资产质量层面,华泰处于行业的领军地位,如图:

华泰信用减值损失冲回4.85亿元,这足以说明当下没有什么坏账需要大量计提,也能够说明资产结构的稳健,在去年如此动荡的市场,要做到不计提是非常了不起的,大多数券商去年业绩下滑的主要原因就是投资收益下滑与大量计提,甚至有些券商国际业务还遭遇地产债的冲击,这也是接下来会说到的话题,而华泰从信用减值与业务结构可以说明,当下的资产质量十分稳健,作为金融企业而言,风控其实是更关键的,或者说最核心的,那么华泰取得这样的成绩,背后逻辑是什么呢?个人认为还是因为来自于科技赋能下,数字化优势得到体现,能够深度了解投资企业的内在资产质量,以及监控市场的变动,不仅在自营业务层面有这样的体现,其实在国际业务同样如此,这是华泰目前或者说未来对比同行的优势所在。

投行与国际业务

华泰去年投行业务收入40.2亿元,同比下滑7%,行业排名与企业储备量仍然稳固,目前券商的投行格局是最稳健的,那就是强者恒强的格局,华泰虽然比不上中信证券,但是在注册制背景下,投行仍然是受益的赛道,行业未来应该与之前相同,还是三中一华,以及两沪的地位为导向,毕竟这几家券商的投行文化,以及团队能力不是其他券商能够比拟的。

华泰去年股权承销数量81家,行业排名第4,股权承销金额1553亿元,行业排名第4,股权融资业务继续推进全业务链战略,以优质客户为中心,发挥全业务链体系的协同化平台,债券承销规模达2540亿元,行业排名第4,债券承销金额9804亿元,行业排名第3,债券融资业务层面则是围绕风控体系为原则,注重风险,利用全牌照优势,发挥股债联动的全能型业务优势,持续打造具有特色的债券产品,不断完善客户层面管理,从而做到行业地位稳定,所以华泰的投行与之前一样,行业排名较为稳固,深层次的逻辑则是投行格局的定调所带来的。

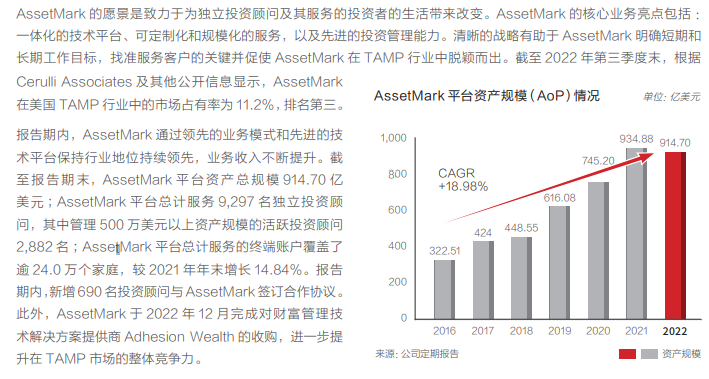

那么国际业务层面,华泰22年可以说是交出令人满意的答卷,要是不算财富管理,国际业务则是华泰最为出彩的业务,是华泰的亮点,更是去年最为闪耀之处,华泰的国际业务营收占比超过20%,华泰国际资产规模近2000亿港元,综合实力持续提升,2022年完成5单港股IPO保荐项目,加权规模位居中资投行第2,GDR领域保持领先地位,参与2022年全市场10单GDR中的6单,尤其是子公司AssetMark资产总规模达914.70亿美元,在美国TAMP行业排名的市场份额为11.2%,排名第三,如图:

所以华泰国际业务的成绩来自于香港市场布局的深化,GDR领域的口碑,涨乐全球通的优势,以及AssetMark平台的赋能,要是你足够了解华泰一定会知道这家资管平台的,华泰的这家子公司在19~20年是亏损的,21年则实现2000万美元,而去年净利润则达到1.03亿美元,是华泰国际业务布局的重要环节,而且AssetMark平台也是在美股上市的,发布业绩以后股价也开始走牛,从最低价格的14一路高歌猛进,要知道去年7月该企业美股的市场价格也才16.88,但是最近股价翻倍达到32.50左右,这说明国际投资者也非常认可华泰的这家资管平台,对比同行华泰的国际业务版图是十分完善的,更是走出特色化的路线。

很多券商,乃至头部券商在2022年国际业务都受到冲击,被行业夸赞的海通国际去年更是投资地产债而惨淡不已,那么华泰国际为什么能够出类拔萃呢?主要还是因为风控体系的完善,不知道有多少投资者参加华泰2022年的业绩说明会,记得机构向华泰管理层提问,说华泰国际业务地产债的风险敞口为多少?华泰的管理层直接了当的回答没有风险敞口,这是多么的自信啊,这背后支撑的逻辑还是企业的风控体系,正如华泰的管理层所说,国际的地产债又不是去年才开始的,其实很多年前华泰就关注过这样的问题,至于为何可以规避,那就是科技赋能的体现,可以利用科技实力来深入了解这些企业的资产质量,所以华泰的国际业务基本围绕低风险,低波动业务展开,至于地产债的风险当然可以利用科技赋能的实力从而规避,这就是华泰国际这些年一路实现逆袭的原因。

当然也有客户端涨乐全球通的贡献,在港股交易的投资者,该移动端平台的口碑不断提升,去年也与很多小券商合作,成为很多买卖港股与国际投资者的认可的平台,而且在服务于客户层面,华泰拥有AssetMark这样的资管平台,华泰能够将服务客户的方式嫁接到港股与国内投资者,这对于提升服务客户能力层面是显而易见的,因此华泰国际的协同能力十分强劲,华泰未来也在全业务链的协同,利用平台的优势进一步加强行业提升的稳固,以及打造实质意义的科技型券商。

年报成绩点评

正如本文标题所言,华泰的这份年报可以说是真正的王者归来,四季度则是企业的拐点,之前受不同的言论,华泰在市场的形象是低迷的,更被很多投资者所嘲讽,估值一度是行业垫底,在投资者眼里这是一家非常平庸的券商,有的投资者甚至说华泰能赚到100亿那是超预估的成绩,毕竟海通才赚70亿不到,中金公司也才76亿左右,就连一向稳健的招商证券也才80亿左右,所以那些这么评价华泰的投资者也在所难免,但当华泰交出这样的年报成绩,市场形象直接反转,从牛夫人直接升级为小甜甜,最近市场表现也是明显强势于其他券商,市值不断的提升,走出估值修复的行情,而这些本就是理所应当的。

因为华泰之前的定价一直都是市场的错误,或者说投资者对于该行业与华泰的偏见与无知,我认为很少有人了解券商这个行业,他们对于券商的发展与行业格局也是较为浅薄的,因此好多券商极其低估,又有很多券商处于高估的状态,但是随着业绩的证明,弱化市场波动的这些券商得到认可,那么未来券商的估值体系将会重新调整,真正优秀的券商将会估值修正,而依靠市场行情业务结构单一的券商估值则会下调,而华泰显然是那位需要估值提升的券商。

这就是市场修正偏见的主要逻辑,这份年报对于华泰的市场形象有多么的重要不言而喻,所以我才把标题定义为真正的王者归来,而且可以了解的是今年一季度华泰的成绩应该会十分不错,因为今年逻辑层面可以说是券商行业大放异彩的年份,目前华泰的市值是1250亿左右,只要华泰能够坚定自己的发展战略,不断加深财富管理领域的优势,同时加强资管业务与财富管理的协同,弱化自营业务的风险,继续完善风控体系,不断夯实投行业务的地位,以及国际业务层面实现特色化发展,科技型券商将会真正的建立,这样的券商可不是那些互联网券商能够比拟的,而是拥有互联网基因,同时业务多元的科技型金融机构,那么时间将会证明华泰在市场的真正价值。

-----------------------------------------------------------------------------------------------------------------------------------------------------------免责声明:以上发布的观点全是自己个人的主观观点,仅供参考,不构成对任何人的投资建议,不具备任何代表性,投资者据此操作,风险自负。

如果你喜欢该系列文章可以加个关注,或者转发文章,感谢您的支持。