近日,北京证券交易所上市委员会举行2023年第43次审议会议,公告显示,内蒙古骑士乳业集团股份有限公司(下称骑士乳业)首发申请获上市委会议通过,公司拟在北交所上市。

据上市保荐书(上会稿),骑士乳业的保荐机构(主承销商)为国融证券股份有限公司,这是国融证券今年保荐成功的第1单IPO项目。

此次IPO,骑士乳业上市几经波折。2022年6月,骑士乳业向北交所申请挂牌并获受理,公司股票于同年7月1日起停牌;2022年7月至2023年7月,骑士乳业先后两次因上市申请文件中的财务报告到期,申请中止上市审核,期间四次答复北交所问询函;2023年6月27日,骑士乳业补充提交更新财务数据的申请文件后,恢复审核流程。

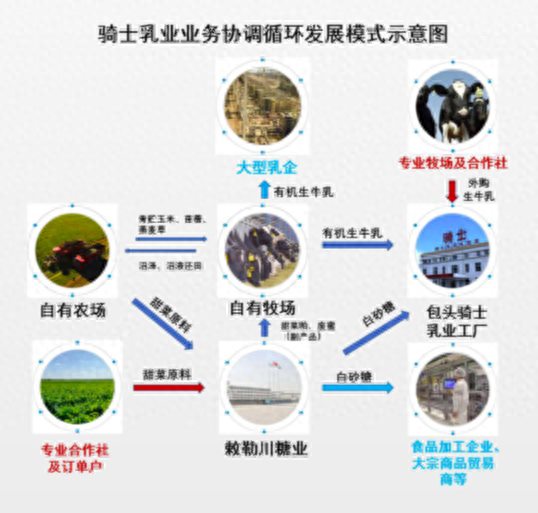

公开资料显示,骑士乳业成立于1992年,主要业务为牧草、玉米和甜菜种植、奶牛集约化养殖和有机生鲜乳供销、乳制品及含乳饮料的生产与销售以及白砂糖及其副产品的生产与销售,是一家集农、牧、乳、糖全产业链发展的综合性企业。

根据骑士乳业近日发布的2023年半年度报,报告期内,公司实现营业收入494,816,631.95元,同比增加33.74%;归属于挂牌公司股东的净利润41,925,256.66元,同比减少19.19%。报告期内研发费用4,111,843.54元,上年同期2,826,317.88元,同比增加45.48%。

骑士乳业业务涵盖乳、糖产业链上下游,营收结构丰富。直到2022年前,其最大营收来源是制糖板块,包括白砂糖、蜂蜜、甜菜粕等。招股书显示,2019-2021年,骑士乳业制糖板块中白砂糖占主营业务收入的比例分别为38.17%、35.30%、36.66%。

2022年后, 骑士乳业最大收入转向生鲜乳业务,且表现出对大客户较强的依赖性。通过招股书和财报数据可以看出,报告期内骑士乳业牧业板块来自蒙牛所属公司的收入分别约为1.84亿元、2.48亿元和3.44亿元,占公司牧业板块收入的94.26%、93.31%和92.71%。

骑士乳业自2009年起开始向蒙牛供应生鲜乳,2012年成为蒙牛战略合作伙伴。目前,骑士乳业的自产有机生鲜乳主要销给蒙牛进一步加工成高端有机液态奶,小部分供给子公司包头骑士用于高端产品生产,销售渠道相对稳定。这一合作伙伴关系为骑士乳业带来了显著的经济收益,但这种高度集中的依赖也使公司暴露在市场波动和合作风险面前。

对此种风险,今年6月,北交所第一轮审核问询函中向骑士乳业询问了公司与蒙牛乳业合作的可持续性。骑士乳业回复称,旗下牧场鄂尔多斯市骑士牧场有限责任公司、鄂尔多斯市康泰仑农牧业有限责任公司、内蒙古中正康源牧业有限公司均与内蒙古蒙牛乳业包头有限责任公司签署了 2029年到期的长期《生鲜乳购销合同》。但同时蒙牛乳业实行供应商淘汰机制,每年组织不定期巡检对生鲜乳供应商进行考核,考核不合格将可能面临淘汰风险。

据北京商报报道,香颂资本执行董事沈萌认为骑士乳业依赖单一客户既存在经营独立性风险,也存在经营波动性风险,所以不确定性明显。

骑士乳业则表示,生鲜乳产品销售较为集中,符合行业情况和发行人业务特点。虽然发行人与相关客户保持较为稳定持久的合作关系,但若相关客户未来改变经营计划、采购策略,则未来可能会大幅降低对公司产品的采购,从而将对公司未来经营业绩产生不利影响。

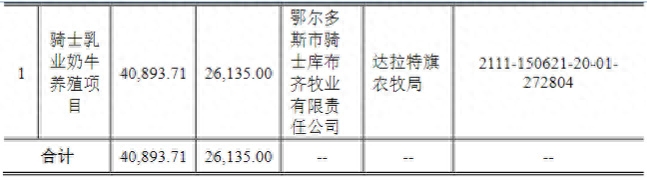

据发行说明书(上会稿)及招股说明书(上会稿),骑士乳业此次拟向不特定合格投资者公开发行股票不超过5227万股,拟募集资金约2.61亿元,用于奶牛养殖项目。该项目牧场建设地点位于鄂尔多斯市,拟购置并养殖泌乳牛3500头,项目建成后将实现年新增鲜奶产能40000吨,实现年新增销售收入约2.13亿元。

骑士乳业相关报告称,预计募投项目建成后,实现规模化的奶牛养殖牧场,可以有效保障公司未来长期稳定的优质奶源供应,一方面公司成为蒙牛乳业的战略合作伙伴,牧场主要向蒙牛乳业供应有机生鲜乳;另一方面,牧场原奶供应给自由奶制品加工厂,进一步增加产品附加值,扩大市场规模,从而进一步提升公司核心竞争力。