从新中国成立以来,中国钢铁产业已经过了七十多年的发展历程,逐渐成长为国家经济建设的支柱产业,不仅在钢铁产量上处于领先地位,在钢铁出口贸易方面也不断取得突破。

本文将从中国钢铁行业整体的出口贸易情况、中国对欧盟钢铁出口的情况、中国钢铁目前面临的新环境三部分对中国钢铁行业出口的历史发展趋势和当前处境进行整理分析,进而更清楚的把握中国钢铁行业出口贸易的未来方向,同时为后文分析碳边境税对中国钢铁出口贸易的影响提供线索和现实依据。

一、中国钢铁行业出口现状及趋势

中国钢铁出口的历程并非一帆风顺,国际方面受金融危机、贸易保护主义的影响,国内方面受国家经济发展政策的影响,中国钢铁行业的出口量、出口产品和出口的去向都在不同时间阶段表现出不同的特征,因此本节主要从出口规模、出口产品结构和出口流向三个方面探讨中国钢铁出口贸易发展现状。

1.出口规模从改革开放初期到

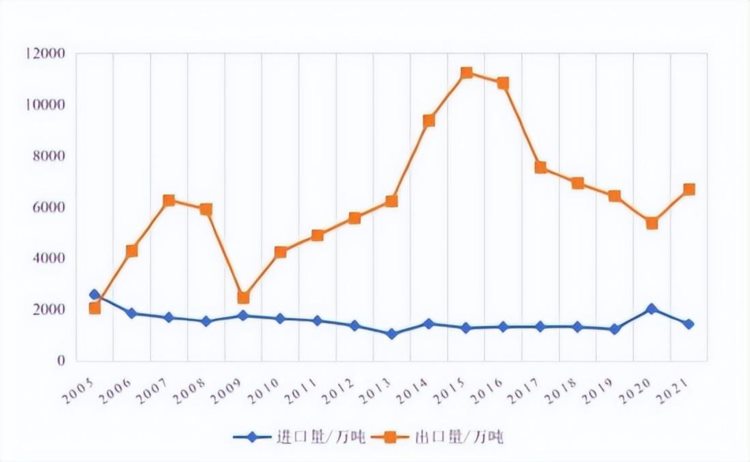

2005 年,中国钢铁产业一直是严重依赖进口的状态,钢材贸易额多年保持净进口,2005年钢材进口达到最高值2582万吨,比同年中国钢材出口量高530万吨。

2006年开始扭转这一局面,连续两年中国钢材出口大幅增长,但 2007年取消钢铁行业出口退税的有关政策之后,钢铁行业的出口量明显下降,同时由于2008年金融危机的影响,2009年钢材产品出口量继续下降,下降至2458万吨,同比下降58.5%。

之后随着全球经济的复苏,钢材出口量开始稳步增长,2015 年达到出口峰值,为 11240 万吨,2009-2015 年年平均增速达到 28.8%。这段时期增长显著首先是来自于需求端的扩张,中国大力推动一带一路建设,对沿线国家的基础设施建设投入明显提高,因此创造了许多钢铁需求量。

其次是来自于供给端的优势,由于中国政府对钢铁有出口退税的政策,中国钢铁出口产品相对于其他国家有价格优势。

但于此同时也引来了国外对于中国钢铁出口价格过低打击了本土市场这一现状的不满,各国开始以不公平竞争为由提出采取惩罚措施,加之中国供给侧改革的要求,钢铁行业也进入“减量化发展”时代,出口量很难再有大的增长。

2016-2020 年钢铁出口经历了明显的下降,2017 年钢材出口量同比下降了30.43%,仅次于 2009 年受金融危机影响而造成的降幅,这一状况出现主要是因为国内钢材的成本提升使得中国出口产品对国外消费端的吸引力随之下降,

同时这期间中国面对的贸易环境也不利,在贸易保护主义影响下,多国对中国出口产品提出了贸易救济调查,中国成为这阶段最主要的被调查目标国,所以出口量明显下降。

据商务部数据显示,2016 年遭遇到的贸易调查达到历史最高点,共有27 个国家和地区发起贸易救济调查案件 119 件。

2016 年以反倾销案件为主要类型,高达91起,总涉案金额达143.4亿美元,与上一年相比这一数额增长高达76%。并且有将近50%的调查案件是以中国出口的钢铁产品为调查对象的,涉案金额超总金额的半数,高达79亿美元,同比上升63.1%。

2017年,贸易救济调查数量有一定程度的下降,但钢铁仍然是调查最受关注的行业,美国对中国的贸易调查程度最为严重,调查涉及的数量和金额都是最高,并且几乎要占到半数以上。

2020年受疫情影响,中国钢铁出口创2012年以来最低值,5367.1万吨。主要是因为2020年国内复工复产的用钢需求比较大,相比较而言,内销比外贸的吸引力更强。

2021 年的出口情况明显好转,海外的需求回弹较大,但供应跟不上需求的增长,中国钢企的出口积极性也很高,明显的价格优势和充足的供应量使2021 年的出口量大幅度增长。

2021年中国钢材进口数量基本回到了2019年疫情前的水平。近十年来中国钢材进口的总量总体较平稳,偶有波动但幅度并不大,整体略有下降。

2020年中国国内的生产先行恢复,同时国外产品价格下跌,中国钢材进口量上升至2023.3万吨。而且中国在一定程度上对于高端钢材产品仍然比较依赖进口,所以进口钢铁中的特种钢材、高级合金钢占比重较大。2021年国外钢价高于国内,进口成本明显上升,打击了国内企业进口钢材的积极性,因此这一年进口量大幅减少。

2.出口产品结构

钢铁产品是以铁作为基础成分的金属制品,主要分为铁、粗钢、钢材这三种形态,铁和钢的区别在于产品中的含碳量,钢的含碳量相比铁较低。

在工艺流程上,铁经过冶炼加工可以得到粗钢,粗钢再通过铸、轧、锻、挤等工艺处理后就成为钢材,钢材是支持日常生活和经济社会发展的最主要的形态。

改革开放以来,在中国粗放型经济模式下,生产出口的钢铁成品以生铁和粗钢为主,这些产品的特征是低附加值、高能耗。大量低价出口生铁和粗钢给中国的不可再生资源和能源造成了难以弥补的损耗,同时使自然环境也不断超负荷。

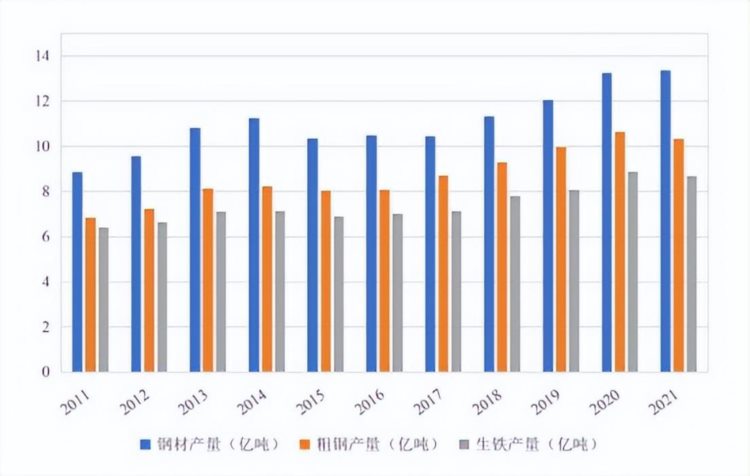

从历年主要钢铁产品的产量来看,钢材产量明显高于粗钢和生铁,但在市场需求的推动下,中国粗钢和生铁的产量仍处于快速增长阶段,2021年增速放缓。

在国家政策的调控下,2008年中国粗钢的出口迅速减少,2009年基本停滞,但粗钢产量仍多年保持在较高的水平,2020年中国粗钢产量占世界粗钢产量的56.7%,2021年下降到53%。如下图所示,中国粗钢产量世界第一,未来随着钢铁行业推进“去产能”和升级转型,粗钢产量可能即将负增长。

目前中国钢铁出口主要以钢材为主,出口的细分产品也逐渐从附加值较低、能耗较高的钢材产品如中厚板材、热普板带转变为高附加值产品如冷轧板、镀层板、涂层板、电工钢板、不锈钢、合金钢等,由此可见中国对于钢铁产业的转型升级的重视。

2021年中国出口的钢材总量中仅板材就占到67.4%,比2020年和2019 年都增长了一倍多,其中细分品种中,镀层板的总出口量为1537万吨,约占出口板材的三分之一,出口量居于首位,冷轧薄宽钢带增幅显著,较 2020 年和 2019年同期分别增长145%和89%。

3.出口流向

历年来中国钢铁的出口区域主要是亚洲、北美洲和欧盟这三者,亚洲主要以韩国为主,基本多年保持在首位的状态,北美主要以美国为主,2014 年以后,中国对美出口钢材数量连续出现下降。

近几年,对中东和南美的钢材出口逐步扩大,特别是中东的阿联酋和南美的巴西。出口越南的占比也逐年增加,近几年超过欧盟,基本均处在第二位,仅次于韩国。

从区域来看,2021 年中国出口向东盟、南美洲和欧盟区域的占比居于前三。其中向东盟出口占比最大,总出口规模将近 2000 万吨,占到了中国钢材出口总规模的 30%左右。

对南美洲的出口规模次于东盟,但在 2021 年有显著的增长,增幅高达 78%。之后是欧盟,出口规模同样也大幅增长,合计出口 300 多万吨。韩国仍居于中国钢铁出口目的地首位。

二、中国对欧盟钢铁出口现状及趋势

1.出口规模持续下降,贸易顺差逐渐减少

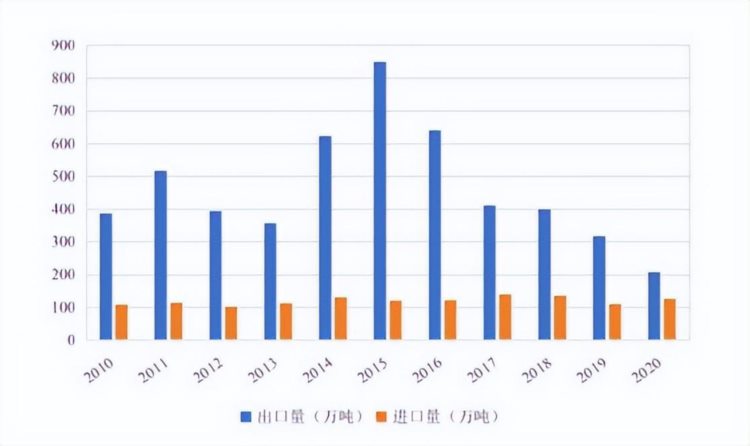

从2006年开始,中国钢铁的出口量总体呈现上升趋势的同时也伴随着显著的波动,从中国钢材出口目的地的分析可知,亚洲在历年出口目的地的占比最大,并且呈现持续增长的态势,而出口至欧洲的占比并不是很大,且呈现下滑的态势,

从2006年的600多万吨减少至2020年的 200 多万吨,降幅高达60%。根据中国向欧盟钢铁出口金额占出口总额的数据,钢材出口占比很小,且呈现连年下降的趋势,近几年尽管中欧贸易额持续增长,但钢材出口占比依然在下降。

2006 年中国扭转钢铁净进口的局面,同样与欧盟的贸易也开始转为贸易顺差,并且连续十多年都是如此,但 2020 年由于疫情,国外钢铁价格上涨,中国从欧洲进口的高附加值钢铁产品的进口总额上升,使这一年首次出现了贸易逆差。未来在欧盟对中国贸易壁垒逐渐增加的情势下,顺差额可能会持续缩减。

2.高附加值出口产品占比不断提高

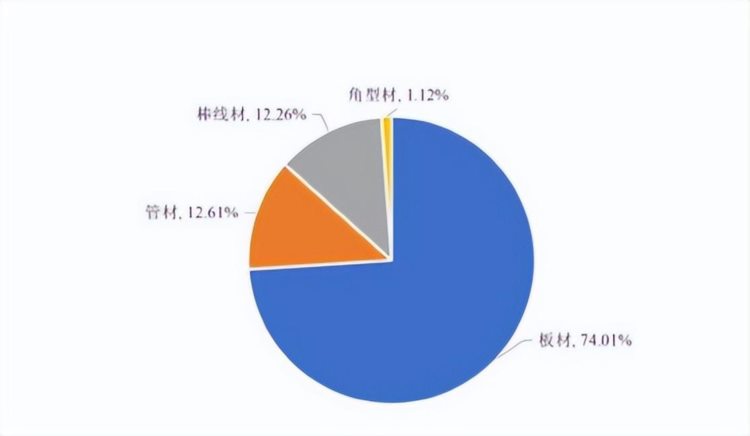

以前中国对欧盟出口的钢材主要以钢管为主,这几年中国钢铁工业中板卷产能明显提高,所以出口钢材产品结构也在不断优化中,逐渐减少低附加值产品的出口。

数据显示,欧洲各国从中国进口的钢材产品的重心逐渐从钢管变为板材,在出口钢材中比重达 75%左右,其次是管材和棒线材。板材中高附加值的镀层板带、冷轧板卷、涂层板等产品更是重中之重。

2020年钢铁出口数据显示,中国向欧盟出口的镀层板、涂层板、镀锌板三类合计占比在 50%以上,未来在减碳政策的要求下,这类高附加值产品的比重必然还会逐步提高。

3.对欧盟内部出口不平衡

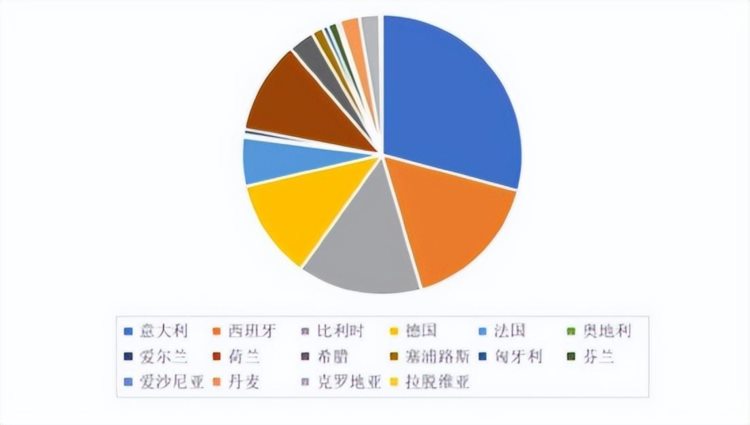

中国对欧盟内部国家出口量呈现分布不平衡、集中度较高的特征,对意大利、西班牙和比利时三个国家出口量较大,合计出口128.8万吨,占出口欧盟总量的60%以上,荷兰、德国、法国等国紧跟其后,其他国家所占比重比较低。

三、中国钢铁行业出口面临的新环境

1.主要挑战

(1)环保问题

十九大会议提出的五大发展理念中强调了绿色发展理念,因此近几年中国对于环保问题非常重视,绿色发展实质上涉及到了中国生产、生活和价值观念等多方面的革新,它要求彻底改变粗放型的、依靠物质资源消耗的经济发展模式,减少对高排放高能耗产业的依赖,

而钢铁行业作为中国高能耗产业的代表,正是新发展理念贯彻落实中的硬骨头。因此在这一新形式要求下,如何转变生产方式在环保领域达标成为影响钢铁企业发展的一项关键要素。

虽然目前中国大量钢铁企业已经重视到了这一点,并从国外引进了环保技术,如干熄焦 CDQ 等技术有着节约能源、减少污染的优点,但进口的技术成本过高,不利于中国出口钢铁产品在国际市场上的竞争力表现。

(2)贸易摩擦问题

在贸易保护主义盛行的形势下,中国从 2016 年开始遭受的钢铁出口的贸易调查事件就层出不穷,这也极大地影响了中国钢材产品出口,而中国国内本身就存在产能过剩的问题,

在这种内忧外患的情形下,中国钢铁供过于求,价格要下降,那生产必定会缩减,意味着将有一部分企业因为没有利润亏本而倒闭退出市场,进一步就将导致出现大量失业人群,从经济学的角度看这不利于社会的稳定发展。因此,国际贸易形势变化和国内产业发展状况也从宏观层面牵动着中国钢铁出口的发展。

2.重要机遇

(1)钢铁行业升级改造

当前中国国内面临产能过剩、出口钢铁产品以低附加值为主的问题,随着东盟国家出口规模的扩大,中国出口的产品如果始终保持原来的模式,未来必将会因为成本方面的劣势失去市场,

因此长久来看,应该进行产业重组,整合生产资源,持续加大研发投入,提高生产效率,逐渐增加高端钢铁产品的产量,实现规模经济,在国际市场上方能永葆竞争活力,并且中国也提出了“中国制造 2025”的强国战略,因此钢铁行业的改革升级势在必行。

(2)环保技术自主创新

高能耗高污染行业要想实现低碳化转型,新型的环保技术的应用是必经之路,目前中国采用的大部分是从国外引入的环保技术,因此钢铁生产领域的环保技术创新大有可为,只有加强自主创新,掌握核心技术,才能控制住成本,在清洁环保和出口优势两方面实现突破。

(3)新市场开拓

“一带一路”沿线涉及的地区范围广,中国对发展相对落后的国家开展基础设施建设,需要大量的钢铁产品,因此可作为转移中国过剩钢铁的渠道。

此外,一带一路沿线的东南亚、中东等地区在钢铁生产技术方面普遍都比较差,在这些国家建立跨国钢铁企业,可以充分发挥一带一路四通八达的地理方面优势,既能使国内钢铁企业的生产通过转移得以释放,也可以开拓新的市场,因此中国钢铁企业应当抓住一带一路的发展机遇,探索新的发展路径。