2022年公募基金年报披露已落幕,各类解读文章层出不穷。

但对于很多普通投资者而言,大部分信息只能窥见到公募基金的整体表现,转而回到自己养的“基”,仍旧不知道一年过去了,这只基金除了最明显的净值变化,还有哪些特征值得关注。

问题出在哪?

按照监管规定,基金一年需要披露6次定期报告,其中包括四次季报、一次中报和一次年报。基金年报则是重中之重,内容详细丰富,也是投资者全方位了解一只基金最有效的工具。

只是基金年报动辄几十页的篇幅,密密麻麻几万字,让很多人抓不住重点。

比如基金净值增长率(即基金收益率)一直是市场上比较关注的指标,但实际上,在基金年报中还有一个更重要的指标可以反映基民实际“买基”的收益率。

想知道为何“基金赚钱,我却亏钱”吗?本篇硬核选基一起来看一看基金年报中的基金收益率和基民收益率到底有何不同,为何二者会存在收益差距?

一、基金年报利润指标如何看?

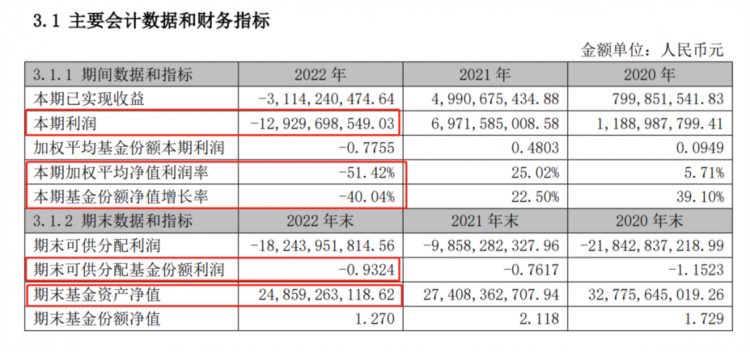

公募基金年报一般会在第三部分披露该产品的主要财务指标、基金净值及利润分配情况,其中就包括了所谓的“基金收益率”和“基民收益率”。具体如下:

1) 基金主要财务指标

该指标一般重点关注本期利润、本期加权平均净值利润率、本期基金份额净值增长率、期末可供基金份额分配利润、期末基金资产净值等细分指标。

(图源:某基金2022年年报)

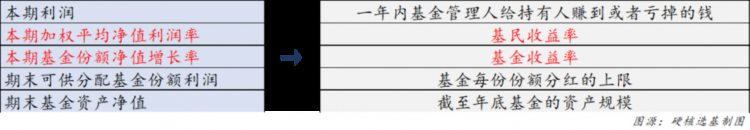

如果以更加简洁易懂的话来解释以上几个指标的话,可以理解如下:

事实上,当谈及一只基金的业绩时,普通投资者的第一反应可能是基金收益率,也就是以上表格中所提到的“基金份额净值增长率”,该指标也是基金公司重点营销的盈利指标。

但基金在报告期内净值增长,一定意味着基民也是赚钱的吗?不一定!这里就要提到另外一个指标“加权平均净值收益率”,该指标考虑了基民申购赎回操作的影响,一定程度上反映了投资者行为对收益的影响,可视为基民实际收益率。

(图源:华安证券)

如果报告期内基民收益率减去基金收益率的结果值为负,则说明基金投资者没有享受到该基金的投资收益,也就是我们常常听到的“基金赚钱而基民不赚钱”。

华安证券分析师严佳炜认为,上述现象的主要原因之一是投资者教育不足,持有周期过短,操作多追涨杀跌,在错误的时点申购或赎回了基金,即“择时”不当,或是投资了一只过去由于运气或者高Beta 属性表现突出的基金,未来很快收益反转,即 “择基”不当。

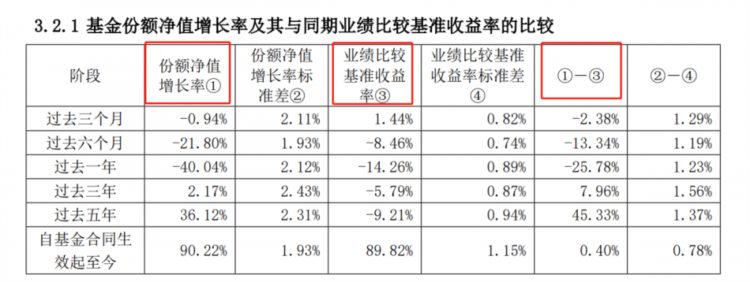

2)基金净值表现

基金净值表现是指基金的业绩如何,最基本的指标就是份额净值增长率①,即基金收益率。而份额净值增长率标准差②则反映基金净值的波动情况,一般而言,标准差越低说明基金表现越稳定。

如下图所示,基金收益率减去业绩比较基准收益率的差值(①-③)越大,代表该基金业绩越优秀,跑赢市场越多。

(图源:某基金2022年年报)

此外,基金年报还会将自基金合同生效以来,基金份额累计净值增长率变动与同期业绩比较基准收益率变动进行比较。如果是成立时间较久的基金,从中长期来看,收益曲线相对平滑则意味着基金表现较稳健。

3)利润分配

基金期末可供分配基金份额利润,体现了基金的分红能力,金额越大,基金分红的可能性越高。如果基金有分红情况,就会进行详细披露。此前三分钟理财栏目《啥情况?主动权益基金扎堆发红包,单位份额最高分红0.53元》一文中特意对基金分红进行了分析。

(图源:某基金2022年报)

二、基民收益再次跑输基金收益?

基金的净值表现与市场行情息息相关。2022年在A股市场震荡下跌的行情之下,公募基金出现了万亿级亏损。据媒体报道,天相统计数据显示,2022年公募基金整体亏损达1.45万亿元左右,其中权益类产品占比较高的头部基金公司成为“重灾区”。

公募基金亏损达万亿级别,基民自然“难逃厄运”。

基于此,硬核选基进一步统计对比了2022年全市场主动权益类基金(包括普通股票型、偏股混合型、灵活配置型和平衡混合型)的平均净值增长率和基民收益率。

由于2022年新成立的基金没有完整的全年基金收益率数据,且多数业绩表现整体受益于2022年4月末以来大盘指数的反弹,硬核选基故此剔除了当年新成立的基金,根据东方财富Choice数据筛选出了5558只(A/C分开计算)主动权益基金的业绩表现。

(图源:东方财富Choice)

统计得出,2022年全市场主动权益基金中,基民收益率整体再度跑输基金。具体来看,上述5558只基金的平均净值收益率为-19.85%,而基民整体实际上“亏得更惨”,平均收益率达-24.62%,收益差距达4.77%。

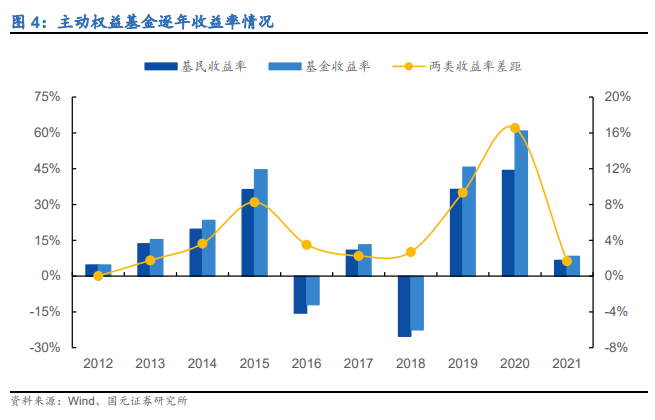

这一结果与机构研报的结论一致。国金证券在此前的研报中对2012年-2021年内基民与基金收益率进行对比分析得出,从全市场基金的历年收益率来看,基民收益率整体不及基金收益率,平均每年收益差距在2.53%。在主动权益类基金中基民非理性投资行为影响大,2016年以来基民平均年化收益相对基金收益差距为-6%,其中2020年基民投资收益损耗达到了14%。

国元证券又进一步做了相关性分析,得出基金、基民两类收益率的差距情况与基金投资者结构、市场波动、基金规模增速有关。

从基金投资者结构来看,两类收益率的差距与基金中个人投资者占比存在明显的正相关性,在个人投资者占比越高的基金内基金、基民两类收益率的平均差距越大;

从市场波动来看,在市场行情波动较为剧烈时基民非理性行为带来的投资收益损耗相对较大;

基金规模的增长率也与两类收益率差距存在很强的正相关关系,基民在高规模增长率基金上投资行为带来的收益损耗显著大于低规模增长率基金。

(图源:国元证券)

进一步去看,2022年到底基民跑赢基金收益率的概率到底有多大?又有哪些基金真正做到了为投资者实现盈利呢?

统计结果显示,在数据有效的5544只主动权益基金中,基民收益率跑赢基金(即基民收益率-基金收益率>0)的数量为852只,占比约15%。也就是说,2022年基民跑赢基金的概率约为15%。

具体到单只基金上,去年基民收益率为正值的基金数量仅为183只,剩下的5368只基金中,持有人平均都呈现亏损状态。基民收益率靠前的基金包括上投摩根行业轮动混合C、易方达瑞享混合E、中银创新医疗混合C、金元顺安元启灵活配置混合和前海开源沪港深裕鑫A等。另外,C类份额收益排名大多靠前。

三、什么是正确的投资姿势?

在2022年如过山车的行情之中,公募基金净值大幅回撤,基民的获利体验感更是极差。

正如上述华安证券分析师严佳炜所言,一些基民在“养基”的过程中会在错误的时点进行不当的买卖操作,也就是所谓的“择时”不当。国元证券研报也指出,在市场行情波动较为剧烈时,基民非理性投资行为的影响较大。

硬核选基提醒,基金投资,尤其是场外基金不同于场内可以进行实时交易,普通投资者若存“短期博弈”的侥幸心理进行频繁买卖,可能会由于自身投资知识和时间不足,将理想中的“低买高卖”转变为现实中的追涨杀跌。相反,假设基金已处于低位区间,则可通过定投+长期持有的投资方式,把握确定性。

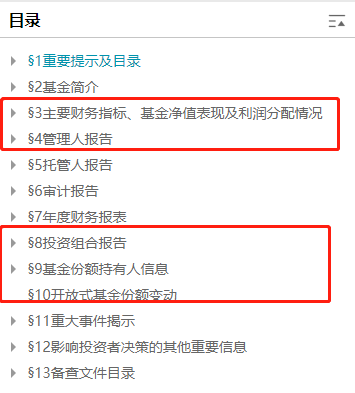

除此之外,投资者还可以重点关注基金产品的其他重要指标。除了基本净值表现、重仓股等,在每年度的基金年报中,基金经理会在管理人报告中提到该基金本年度的操作路径以及对后市的展望和资产配置方向,另外从投资组合中也可看到所谓的”隐形重仓股“,份额持有人信息也可透露机构和个人投资者的占比等。

(图源:某基金2022年年报)

(以上观点均不构成投资建议,投资有风险,入市需谨慎!)

更多内容请下载21财经APP