自今年初以来,随着美联储加息周期接近尾声和全球去美元化进程加快,国际黄金价格已从1800元攀升至2048元,距离创下历史新高仅咫尺之遥。尽管加息周期尚未结束,但市场普遍预期国际金价将在年内创出历史新高。

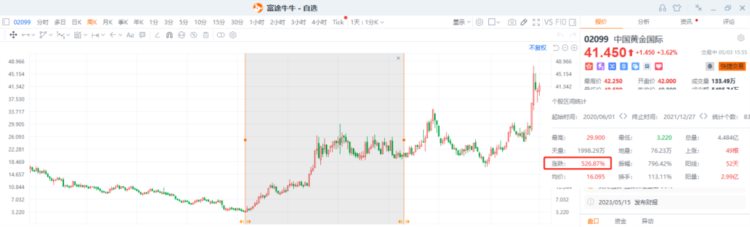

伴随国际金价上扬,许多黄金股表现亮眼。有趣的是,我们发现在港股里有一支央企黄金股——中国黄金国际(以下简称中金国际),仅花三年时间,其涨幅高达11倍,且估值也低于A股的黄金股。

那么,一支央企股如何实现波澜壮阔的11倍涨幅?

一、黄金央企的独特策略?

首先,正如我们之前所提及的,当前的宏观环境赋予黄金独特的历史机遇。在货币政策和宏观环境改变下,黄金企业的利润端将受提振。

例如,中国推动去美元化进程、全球央行大量购买黄金、中国促使中东地区最有权势的沙伊和解、产油国与美国的减产抗衡等,这些都是自布雷顿森林体系解体以来从未出现过的宏观现象,这意味着美国的影响力在下滑。

当前的过渡时期与布雷顿森林体系有着相似之处,地缘政治紧张局势加剧,各国试图摆脱美元主导地位的趋势愈发明显。全球央行积累黄金以降低美元储备的举措,意味着美国花费一个世纪的努力怯除黄金在人类心中的魅影,但如今面临美联储货币政策滥用的反噬,布雷顿森林3.0版本钟声已然响起。

在宏观大趋势稳定之下,黄金股的价值凸显。那么,在大趋势确定下,如何选择更有把握或更稳健的黄金股呢?

中金国际在过去三年里能有十倍涨幅,与其背后母公司中国黄金有很大关联。

众所周知,央企通常被认为是稳健发展的代表,与其他私有企业相比具有较低的弹性空间,但央企黄金股拥有其他黄金股没有的特点。而这个特点,也是黄金企业能得到高增长的最直接途径。

资源股发展到一定程度时,需要通过收并购来扩大资源质量,从而改变盈利能力。也就是说,收并购是资源股最直接得到高增长的因素。然而,收并购优质资产当然要溢价付出,中长期来说对公司可能是好事。

在逆周期时的收购,可能会为短期带来更大压力。不过,若是母公司注入矿资产给公司,那就相当于企业不付出收购的钱,就增强了公司的盈利因素。

当下,中金国际和中金黄金都受惠于此逻辑。在近两年国企改革的积极推动下,母公司中国黄金集团将优质的矿资源注入给中金国际和中金黄金,替换掉企业中发展前景不佳的矿,以提高企业的盈利因素。

中金国际将注入母公司于海外的4个优质金矿,在注入后将为中金国际增加近10吨左右的矿产,2023年预计公司产出7.5吨黄金。

然而,铜收入占中金国际的70%,市场预计在注入之后,黄金营收将超过铜的收入,这是重点之一。因为当经济下行时,金价可能上行,但企业的铜收入占比过多时,铜在经济下行时表现不佳,这会直接影响企业的利润。

所以市场在大股东的注入预期和金价的大涨下,中金国际在近段时间涨幅惊人。A股的中金黄金在近一年来也涨幅翻倍,同样是受益于母公司注入资产预期,及近期金价的上涨。

当然,在资源注入前始终是预期。中金国际的另一点好处在于,央企管理层的稳健,及港股黄金股的低估值。

我们回顾中金国际过去几年的发展历程,是一支低估值央企股的翻身故事。从下图中看,2016年11月至2020年6月,中金国际一度跌近80%。

二、典型低估值央企股的翻倍故事

由于中金国际大部分收入都来源于铜价,所以过去几年铜价的上行为中金国际盈利端带来了很大改善。

在2016年时,铜价为4500美元/吨。且当年人民币汇率的走软,使得中金国际在汇率上有大额损失,全年净亏损9200万。

然而,在2017年,人民币汇率走强,铜价大涨至7000元上方。2017年3季度,中金国际的铜矿二期扩产已经达产,新增产能22000吨/日。顺应于铜价的上涨,这一年中金国际创下上市以来最高的利润,全年净赚4.13亿元。

不过,在2018年初时,由于美联储加息、全球增长放缓及中美贸易战的影响。金价和铜价开始下跌,汇率走软了两年,这再度拖累了黄金企业的利润。2018年,中金国际亏损3300万元,2019年亏损2.29亿元。

然而,自2020年开始,中金国际开始了大妖股的涨幅。

这主要得益于黄金在2020年创下历史最高的1970美元,以及美联储降息后,铜价受益于降息刺激上行。2020年,中金国际的净利润创下历史新高的7.31亿元。

美联储降息对铜价的利好支撑至2021年,2021年铜价上涨了22%,但金价下跌了4%。不过,对于铜占营收大比例的中金国际来说,这是个大幅改善利润的时候。

所以在2021年,中金国际的净利润从7.31亿元同比增长至17亿元。净利润连续两年的大幅上涨,使得公司股价由2020年6月的3.2元一度上涨至2021年底的29元,涨幅高达5倍。

在步入2022年后,铜价较2021年下跌近5%,金价先跌后涨,全年跌幅几乎持平。在去年地缘政治因素下,金价的中长期逻辑受到各国央行的支撑,这使得黄金股在连跌2个季度后,于4季度提前反弹,预期美联储的加息周期见顶,中金国际去年全年收涨9%。

然而,当下美联储加息周期仍未结束。但美元上行继续抑制黄金的空间已不大。除了业绩和母公司资产注入的预期外,另一点是上文提到的,中金国际的PE要明显低于A股的黄金股估值。

横向对比来看(人民币对比),2022年中金国际营收为77亿元,净利润为15.51亿,市值为135亿。然而,A股的银泰黄金2022年营收为84亿元,净利润为12.44亿,市值为329亿元。

当然,港股和A股有流动性的差距。更好的流动性能带来更大的溢价是肯定的。但中金国际目前也仅有8倍pe,横向对比A股30倍pe的黄金企业来看,肯定是便宜过多的。不过也有港股估值更为理性的原因。

值得注意的是,在A股或是港股想投资黄金股,有个最大的风险并不是企业的矿资产如何,而需担心管理层在股权上的操作会令股价出现短期大跌。所以,投资者在选择黄金股时,应当多考虑企业的股权变更情况。

例如,银泰黄金在去年12月时发布公告称,最大股东沈国军将20%的银泰黄金股份转让给山东黄金,溢价率高达92%。虽然几乎接近翻倍出售,但银泰黄金在转让后,股价一度跌去30%。

若从中长期来看,山东黄金的高溢价收购当然是对未来前景有信心,但也同时伤害了在高位入场的投资者。

当然,大多数股东在股价大涨后套现离场理所当然,但央企管理层在减持上的动作会比较少。这就能避免大股东的减持伤害了投资者的程度。

三、结语

中金国际过去几年的走势即是很典型被低估周期资源股。今年涨幅不俗的情况下,仍有8%的股息。

在选择优质黄金企业中,应当选择黄金占比更高的企业。目前,中金国际近70%的收入仍来自于铜,市场预期母公司注入金矿资产改变铜占比过高的问题。从估值上看,中金国际的估值也偏低于同行。不过,在今年铜价上行有压力的情况下,若出现经济衰退,可能会使得铜占比过高的黄金企业利润出现下滑。

诚然,美元加息仍未结束,甚至接下来的5月加息过后还要加息,对金价的抑制仍未结束。但去美元化浪潮已经开始,全球各国去美元化的进程中,地缘政治摩擦可能会增多,而黄金正受益于该乱世之中。