视频加载中...

(央视财经《天下财经》)在美联储宣布加息之后,美国联邦基金利率互换市场行情显示,美联储今年年底前可能开始降息。受此预期影响,不少金融机构开始看衰美元前景。美元的强弱与美联储货币政策之间存在怎样的关系?其未来走势如何?

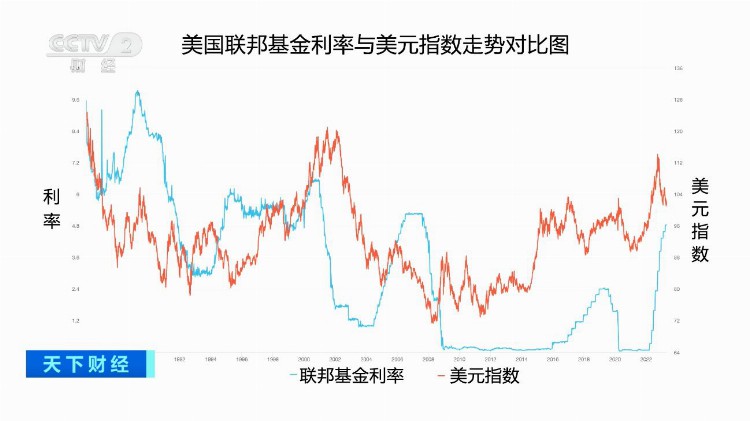

通常,美元汇率的波动主要受到美国利率水平、财政预算健康程度和贸易收支等三大因素影响。其中,利率水平的变化对美元汇率的影响最为明显。美国联邦基金利率和衡量美元对六种主要货币汇率波动的美元指数之间,存在明显的正相关关系:即当美联储加息、提高联邦基金利率水平时,美元指数往往会上涨。反之,美元指数则通常会下跌。从图表来看,美国联邦基金利率和美元指数的历史走势,多数情况下高度重合。

以美联储本轮加息周期为例,美联储去年3月开始加息,随后在6月至9月期间,连续四次激进加息75个基点。美元指数从6月初的约102涨至9月末的约114,累计涨幅超过11%。期间,大多数其他货币承受了巨大贬值压力,欧元对美元汇率在去年8月跌破1比1的重要市场心理关口,随后在9月跌至历史新低。

此外,美债收益率上升,美元迅速走强,还加剧了新兴经济体偿还以美元计价外债的压力,多个负债过高的欠发达国家在去年主权债务违约。2022年全年,美元指数累计上涨超过8%。

不过,自去年11月开始,美联储激进加息对实体经济的抑制作用逐步显现,各界对美联储减弱加息力度的预期不断升温,美元指数开始“调头下行”。截至目前,美元指数已从去年9月末最高时的约114,降至约101,累计跌幅为11.40%。如果美元指数再下跌3点,就将跌回美联储本轮加息前的水平。

随着美联储加息进程接近尾声,更多金融行业人士看衰美元前景。多家华尔街机构分析师在研报中称,美元正在步入半个世纪以来的第四轮熊市,并预计美元指数未来长期将在现基础上再跌20%。同时,美国银行看好国际金价和新兴经济体股市在美元熊市期间的走势。

转载请注明央视财经

(编辑 刘峥)