未来十年的宏观经济背景仍然有利于60/40的经典投资组合。

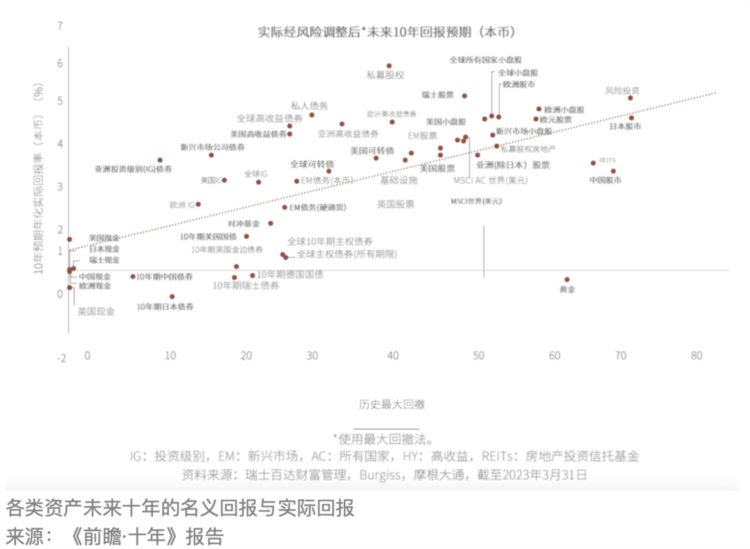

5月份,瑞士百达财富管理发布第十一版《前瞻·十年》报告,阐述其在经济和56个资产类别的回报预测和战略资产配置的十年展望。

报告指出,以十年本币(修正后购买力平价,下同)计算,中国股票的年化名义回报率将为6.1%,美股回报率为6.2%。

瑞士百达财富管理首席投资官办公室及宏观研究主管谭思德(Alexandre Tavazzi)表示:“过去十年的经济和政治框架已不复存在,如今的投资环境与以往截然不同,投资者需要改变资产配置方式。”

图片来源于网络

60/40投资组合重振风采

瑞士百达认为,未来十年的宏观经济背景仍然有利于60/40投资组合(即60%的股票和40%的债券)。

瑞士百达财富管理亚洲宏观经济研究主管陈东表示:“我们目前预计,未来十年中国GDP年均增长率约为4%、年均通胀率为3.2%,人口老龄化、城市化进程放缓、去全球化等因素或会对中国增长潜力产生影响。”

在主要经济体中,瑞士百达预计美国未来十年GDP年均增长率将达到1.7%,美国总体消费者价格指数年均增长率将达到2.7%,联邦基金利率将趋近于2.5%的水平。

同期,欧元区经济的年增长率为1.5%,结构性通胀率平均将达到2.1%,欧洲央行的存款利率将达到2.5%。日本有望因其央行货币政策的逐步正常化实现GDP 0.9%的年增长率。而印度可能在未来十年获得人口红利,陈东及其团队将该国GDP增长预测提高到年均6.2%。

在上述宏观背景下,财政和货币政策将缓慢正常化,并且在金融稳定性受到威胁时,各国政府和央行将继续进行干预。近年来,抗击通胀成为了全球主要央行的主旋律,而这场斗争目前尚未结束,因此报告指出,无论是通过降息还是购买债券,央行向市场提供更多流动性的能力和意愿将更加受限。

这意味着,过度负债将会重新成为投资者的首要议题,战略配置的重点将转变为审慎行事,并减少基于杠杆的冒险行动。

于是,该机构认为可以期待久经考验的60/40组合重振风采。一方面,债券收益率仍将高于以往水平,这代表着债券将再次成为可行的收入来源,并对冲股市的下行风向;另一方面,估值下降令股票看起来同样具备吸引力。两股力量相互叠加意味着未来十年市场可能会提供更好的长期回报。

《前瞻·十年》还预计将出现一种新的货币政策制定方式。各国央行需要明确区分两个目标:(1)确保金融稳定性(通过对金融体系的潜在干预);(2)确保价格稳定(从而保持相对较高的利率)。报告认为各国央行将同时追求这两个目标。

股票风险犹存

《前瞻·十年》报告预测,未来十年,中国股票的年化名义回报率为6.1%。

美国股票的回报率为6.2%;其中,瑞士百达预计纳斯达克100指数的回报率为7.5%。

欧洲市场的表现预计整体好于美国,欧洲股票的回报率最高,达7.3%。此外,瑞士和英国的股票回报率分别为6.9%和6.8%。

瑞士百达认为,企业利润率所面临的压力将与日俱增,包括维持供应链稳定的成本、员工成本、“去全球化”成本、利率和税收等在内的多种因素,将在未来十年拉低企业的利润率。这些因素将体现在发达市场的股市回报预期中。瑞士百达认为,美国企业的利润率将比欧洲企业“遭受更大的打击”。

缩短观察周期,瑞士百达仍然建议投资者减持发达市场股票。瑞士百达资产管理首席策略师卢伯乐(Luca Paolini)在5月的投资展望中指出:“经济前景仍然高度不确定,尤其是在发达国家,这在很大程度上是因为通胀的粘性。”他认为发达市场2023年每股盈利增长将持平,但对未来几年的预期仍然过高。

另外,在《前瞻·十年》报告所覆盖的发达经济体中,日本股票的回报率最低,为5.7%。

新兴市场方面,整体的股票回报率为6.8%;印度和巴西股票的回报率分别为8.7%和7.0%。

债券有望提供可观利差

由于高于目标的通胀迫使全球主要央行维持强硬的政策立场,债券收益率将高于近年来的水平。瑞士百达认为,自2022年以来,债券收益率的急剧上升代表了一种体制转变,且不太可能完全逆转,因此发达市场(除日本外)的长期政府债券将继续提供可观的正利差。

《前瞻·十年》报告预计,10年期美国国债的回报率为3.7%,10年期英国国债的回报率为3.5%,10年期中国国债和10年期德国国债的回报率分别为2.8%和2.3%,10年期日本国债则为0.1%。

在利差扩大和政府债券收益率上升的基础上,瑞士百达上调了对债券的10年期回报预期。该机构认为最具吸引力的经风险调整回报来自投资级别债券,目前预计未来10年美国和欧元投资级别公司债券的平均年回报率接近5%,而风险更高的高收益公司债券的回报率可能达到7%左右。

亚洲市场方面,中国继续主导该地区(除日本)的公司债券指数和发行,约占发行在外亚洲公司债券总额的50%,瑞士百达认为这一主导地位可能将在未来几年进一步扩大。

报告称,未来十年亚洲(除日本)债券的平均年回报率将上升至6.1%,中国债券是其中的主要贡献者。该机构认为,中国政府控制债务和限制国家负债的努力将对中国高收益债券的增长产生重大影响,特别是在房地产领域。

现金实际回报率将转为正值

《前瞻·十年》报告认为,现金可能再次被视为一种独立的资产类别,而不仅仅是在捕捉其他投资机会之前暂时存放资金的地方。

由于各国央行积极抗击通胀,现金存款利率在经历多年负利率后再次上升。与此同时,从现金和现金类工具中赚取的实际利率(扣除通胀后)正在转为正值,这可能会为投资组合提供一定程度的保护。

因此,瑞士百达预计美国现金的实际回报率为0.3%(基于隔夜利率),瑞士现金的实际回报率为0.2%。但该机构预期其他货币的平均实际回报率将为负,包括欧元(-0.3%)和英镑(-0.4%)。

不过在5月的投资展望中,该机构仍然看跌美元。卢伯乐表示,尽管对货币持有防御倾向,但他更建议继续增持瑞士法郎和黄金等传统避风港。

文 | 《巴伦周刊》中文版撰稿人 林一丹

编辑 | 彭韧

版权声明:

《巴伦周刊》(barronschina)原创文章,未经许可,不得转载。

(本文内容仅供参考,不构成任何形式的投资和金融建议;市场有风险,投资须谨慎。)