本期关注:2023 年开年至今,债市尤其是信用债呈现出显著的收益率下降特征,走出一波小牛市。历史上的牛市中,调仓信用债、拉久期、下沉评级等策略是如何演绎的?是否呈现出固定的顺序或特征?

回溯过往的债券牛市的策略轮动特征,在 2011 年 4 季度~2012 年中、2014 年~2016 年 3 季度、2018 年~2020 年 4 月末这三轮牛市中,信用债出现超额资本利得的情形有 2 次,向信用债调仓有一定的优势,但亦要防范牛市中的各次回调,此时信用债往往阶段性跑输利率债;期限策略方面,拉长久期一般出现在牛市的上半场;下沉评级策略方面,更多地出现在牛市下半场或牛尾。整体而言,各类策略存在一定的轮动,但亦不存在固定的特征。

当前时点,从信用利差的历史分位数角度看, 3Y AA+中票-3Y 国开利差位于近 2 年以来的 13%分位数水平附近,处于极低位,信用债在本轮小牛市之后的相对价值并不明显,配置价值已不算高;此外,需谨防牛市中的阶段性收益率上行期间,信用债相对跑输利率债;评级利差角度,本轮短端信用债下沉评级现象明显,长端信用债仍未出现下沉评级策略,过往牛尾长短端信用债下沉评级均较为显著,当前牛尾策略轮动仅剩长端信用债下沉评级,短期或可适当参与长久期低评级信用债交易,但需警惕债牛接近尾声。

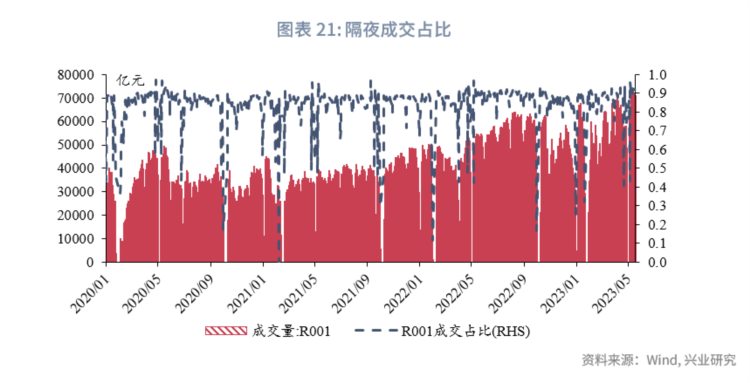

银行间市场资金供给充足,机构加杠杆意愿较强。5 月以来,银行间“滚隔夜”现象加剧,隔夜成交规模多日突破 7 万亿元,规模创历史新高,隔夜成交占比均值超过 90%,机构加杠杆意愿较强。整体来看,当前银行间市场资金供给充足,超额流动性较为充裕,在债市收益率下行的背景下,机构继续加杠杆博取更高收益。

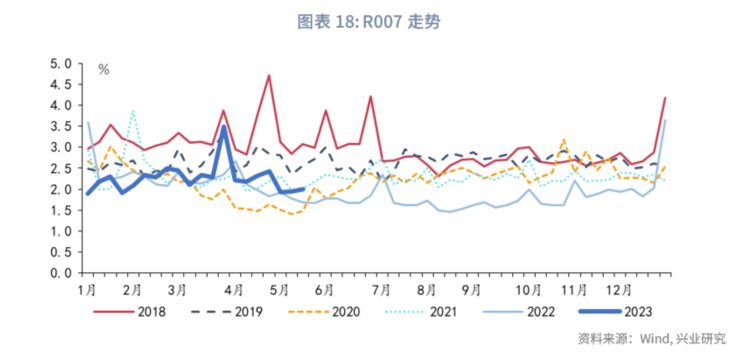

上周流动性:上周公开市场操作净投放 230 亿元,R007 均值为 1.99%,低于 7 天逆回购利率 1bp,1 年期股份制银行 NCD 发行利率均值为 2.47%,低于 1 年期 MLF 利率 28bp,隔夜回购占比均值为 91%,高于 90%的警戒线;信用债净融资为负。

央行操作和市场前瞻:本周逆回购到期 100 亿元,NCD 到期 6366.8 亿元。本周国债计划发行 2 只,发行额 1101.5 亿,净融资额 1.5 亿;本周地方债计划发行 68 只,发行额 2197.38 亿,净融资额 1174.80 亿;本周政金债计划发行 2 只,发行额 600 亿,净融资额-1664.2 亿。

2023 年开年至今,债市尤其是信用债呈现出显著的收益率下降特征,走出一波小牛市。历史上的牛市中,调仓信用债、拉久期、下沉评级等策略是如何演绎的?是否呈现出固定的顺序或特征?

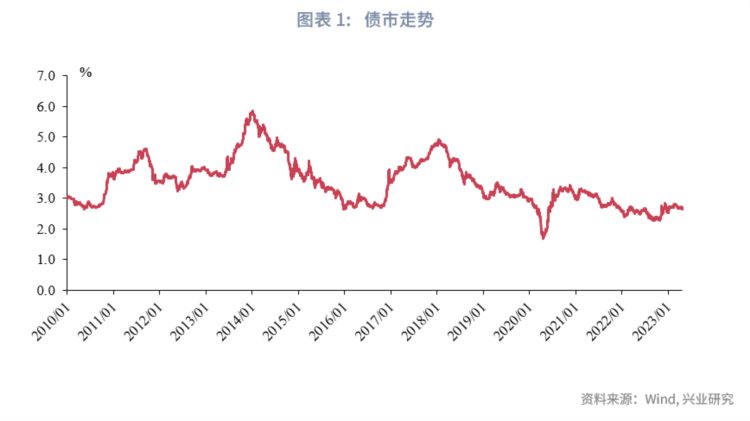

首先以 3Y 国开

此轮债牛始于 2011 年 4 季度,结束于 2012 年 6 月。四万亿刺激后,2009-2010 年经济持续复苏,但亦引发了一系列经济过热的问题,2010 年央行先后加准、加息,地产调控趋严,城投政策亦首度收紧,银监会严抓融资平台贷款,并延续到 2011 年。直到 2011 年四季度开始,经济基本面持续偏弱,欧债危机亦导致全球经济承压,国内紧缩的货币政策才渐渐转向,并在 2012 年上半年连续两次降准降息。

在政策和资金面的双重作用下,债市熊转牛,债市收益率快速下行,表现为信用债和利率债的同步走低。从信用利差的历史分位数角度看,2011 年 10 月初,3Y AA+中票-3Y 国开利差位于 2 年以来的历史高点,信用债具备较大的吸引力,导致信用债收益率的下行只是稍滞后于利率债,随后信用利差则出现了显著收窄: 3Y AA+中票的最大下行幅度约为 250BP;3Y 国开最大下行幅度约为 140BP,且 2012 年开年后便未再显著下行。3Y AA+信用利差由 220BP 最小收窄至约 70BP,投资于信用债的超额资本利得明显。

期限利差方面,无论是利率债还是信用债,2011 年 10 月开始即呈现压缩之势,表现出期限策略为拉长久期;进入 2012 年后,期限利差持续上行,即缩短久期策略。

评级利差方面,2011 年四季度整体上行,投资者对高等级债券的做多意愿显著;2012 开年后评级利差快速下行,表现为下沉评级策略。

整体而言,本轮牛市源于政策和资金面的由紧转松,持续时间约 9 个月,利率债与信用债收益率几乎同步下行,但信用债的下行时间、下行幅度均远大于利率债,超额资本利得显著;久期和评级策略方面,牛市上半场的策略主要为拉长久期,下半场切换至下沉评级。

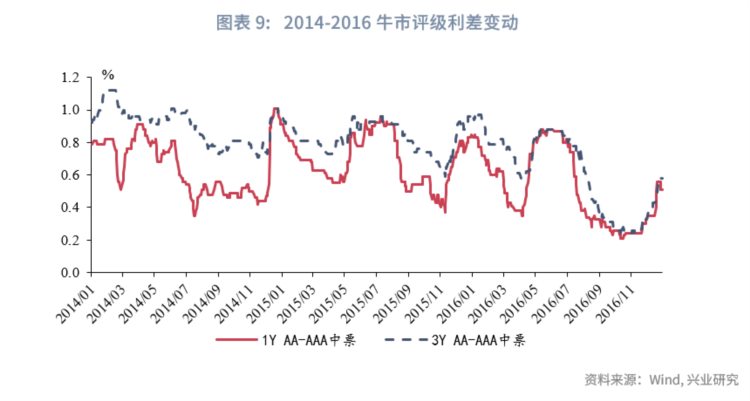

此轮债牛始于 2014 年初,结束于 2016 年 3 季度。2014 年之前,债市经历了钱荒,各品种收益率几乎升至历史最高点。进入 2014 年,银行的配置盘开始发力,大量做多已位于历史高点的债市;此后,基本面的下行、货币政策的持续宽松,推动了本轮长牛。

2014 年开年,债市收益率快速下行,表现为信用债和利率债的同步走低。由于信用债收益率处于历史高点,吸引力极大,尤其是部分股份行的配置热情较高,导致信用债收益率的下行未滞后于利率债;但受信用债违约影响,信用利差并未直接压缩: 2014 年 12 月单月,信用利差大幅上行约 60BP 至 150BP,当时信用利差的上行或与信用债信用风险有关,2014 年“11 超日债”违约,“11 超日债“是中国债券市场上首只违约的债券,打破了市场对信用债刚兑的预期,2014 年也是中国债市信用违约的元年;进入 2015 年,信用利差开始缓慢压缩,直至牛尾,利差已收窄至 40BP 附近。此外,可以观察到在牛市中的部分收益率上行阶段,信用利差以走阔为主,信用债的调整幅度往往阶段性大于利率债。

期限利差方面,利率债与信用债的期限利差走势几乎一致:2014 年上半年走阔,2014 年下半年至 2015 年 1 季度持续压缩,甚至出现倒挂;2015 年 2 季度快速上行至 80BP 左右,其后缓慢收窄至当年末,并于 2016 年窄幅波动。整体而言,表现为缩久期-拉久期-缩久期-拉久期-稳定,这 5 个阶段,其中拉长久期的时间明显更长。

评级利差方面,走势较为纠结,1 年期尤甚;3 年期相对平缓,整体在 80BP-100BP 的窄区间内波动,未呈现明显特征,直到牛尾的 2016 年 3 季度,评级利差才快速收窄,表现为下沉评级。

整体而言,本轮牛市源于收益率历史高位后配置盘的大举做多,以及其后政策和基本面等的配合。本轮牛市持续时间极长,策略多而杂。信用债的超额资本利得自 2015 年初才开始显现;期限策略则是经历了 5 个阶段,其中拉长久期的时间明显更长;下沉策略最为纠结,短端尤为明显,评级利差波动无序,直至牛尾才出现了显著的下沉评级策略。

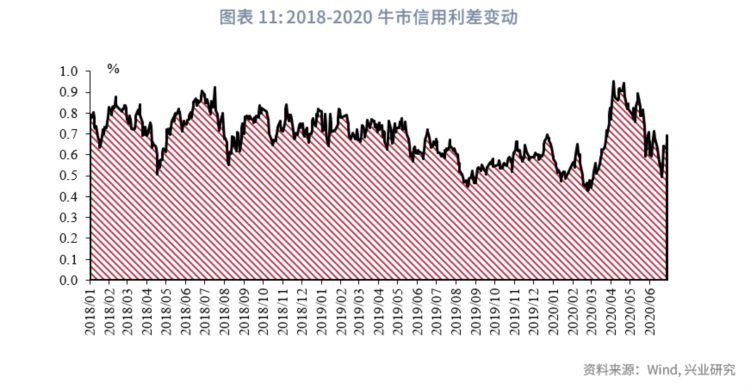

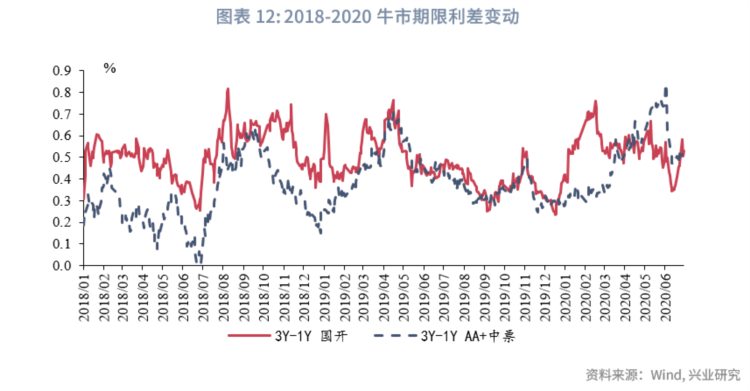

此轮债牛始于 2018 年初,结束于 2020 年 4 月末。

2017 年四季度前,国债收益率已经历了三个季度的波动上行,市场情绪偏弱。尽管基本面相对稳定,银行间流动性较为宽松,但投资者做多的信心缺失,银行端的压力或是导致收益率上行的主因。随着金融去杠杆的深入,M2 增速屡创新低,叠加银行业监管趋严等因素,负债端存款增长压力较大,银行对同业负债的依赖度加强,存单利率持续上行;此外 4 季度利率债供给偏多,供需失衡进一步推升了国债利率的上行。另一方面,防范和化解系统性金融风险是一项长期工程,金融去杠杆还没有结束,市场预期后续监管政策的持续性可能较强,金融机构还存在较大的资产负债调整压力。直到 2018 年开年,金融去杠杆波及实体,民企风险上升,城投持续严监管,非标融资压缩,央行的货币政策才终于松动,2018 年多次降准,叠加年初资产价值已处于高位,对配置盘的吸引力亦显现,新一轮牛市开启。从信用利差历史分位数角度看,2018 年初,3Y AA+中票-3Y 国开利差位于 2 年以来的 65%分位数水平,并未处于明显高位。信用债收益率的下行稍滞后于利率债,信用利差也未出现明显压缩,基本在 60~80BP 的空间内窄幅波动,超额收益不明显。此外,本轮同样可以观察到在牛市中的部分收益率上行阶段,信用利差以走阔为主,调整幅度阶段性大于利率债。

期限利差方面,没有明显的变动特征,利率债以窄幅波动为主,信用债的期限利差则波动偏大,且未呈现明显的规律。

评级利差方面,2018 年 3 月~7 月间显著抬升,与当年民企大范围暴雷有关,机构下沉评级相对谨慎;其后缓慢下行,其间有所反复但趋势向下,低点约为 20BP,表现为长时间段的下沉评级策略。

整体而言,本轮牛市中信用债相对利率债的超额下行不明显;期限利差波动无序,久期策略不显著;下沉评级策略几乎贯穿了本轮牛市的大部分时间。

本轮小牛主要系 2022 年 4 季度理财赎回潮后的收益率回落。

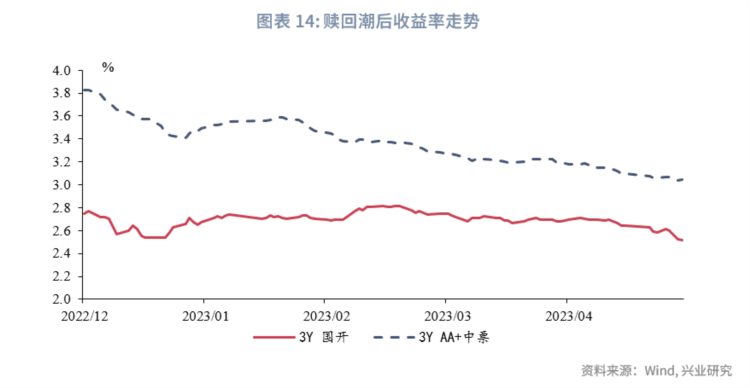

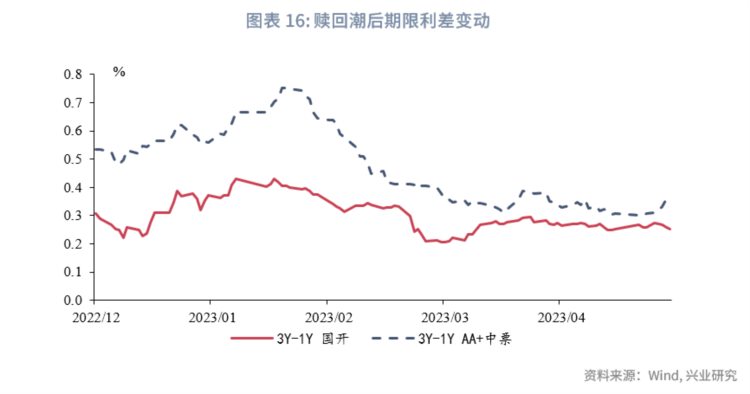

从信用利差历史分位数角度看,2022 年 12 月末,3Y AA+中票-3Y 国开利差位于 2 年以来的最高水平,导致利率债的收益率几乎未出现明显下行;信用债则是显著修复,信用利差的下行幅度超过了 50BP。

期限利差方面,利率债的期限利差变动较小;信用债期限利差则是先走阔、再收窄。

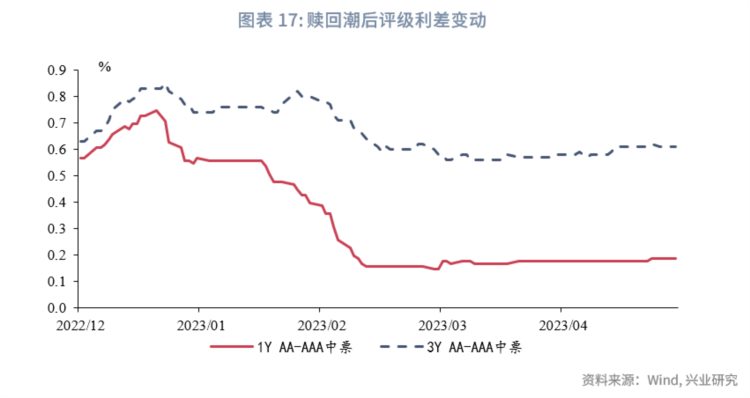

评级利差方面,下沉评级策略明显,尤其在短端。

整体而言,本轮小牛市中信用债的性价比更高;期限策略不明显,但下沉评级策略显著,尤其是短期限信用债。

综上,我们探讨了牛市中可能会出现的调仓信用债、拉长久期、信用下沉等策略。在前三段牛市时间偏长的牛市中,信用债出现超额资本利得的情形有 2 次,向信用债调仓有一定的优势,但亦要防范牛市中的各次回调,此时信用债往往阶段性跑输利率债;期限策略方面,拉长久期一般出现在牛市的上半场;下沉评级策略方面,更多地出现在牛市下半场或牛尾。整体而言,各类策略存在一定的轮动,但亦不存在固定的特征。

当前时点,从信用利差的历史分位数角度看, 3Y AA+中票-3Y 国开利差位于近 2 年以来的 13%分位数水平附近,处于极低位,信用债在本轮小牛市之后的相对价值并不明显,配置价值已不算高;此外,需谨防牛市中的阶段性收益率上行期间,信用债相对跑输利率债;评级利差角度,本轮长端信用债仍未出现下沉评级策略,过往牛尾下沉评级比较显著,或可在把控风险的前提下,适当参与长久期低评级信用债。

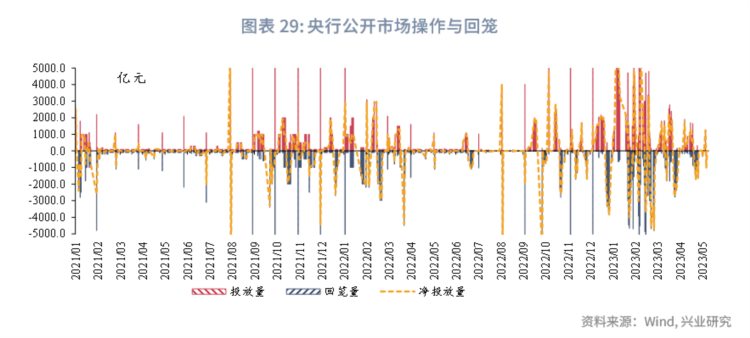

本周央行逆回购的投放量、到期量分别为 100 亿元、120 亿元,逆回购小幅净回笼 20 亿元;央行 MLF 投放量、到期量分别为 1250 亿元、1000 亿元,央行超额续作 MLF 但利率维持在 2.75%,市场降息预期落空。本周 DR001、R001 收于 1.40%、1.57%

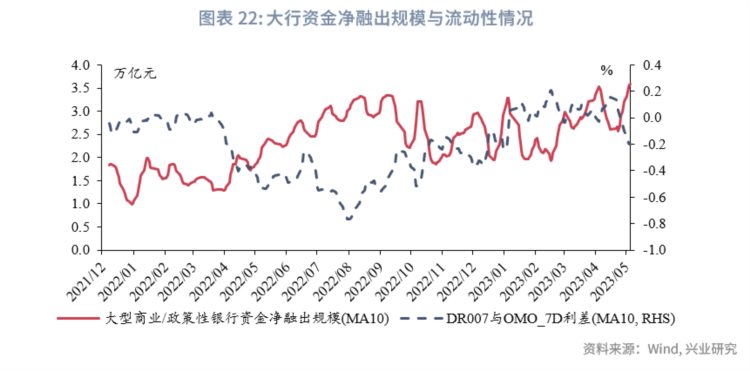

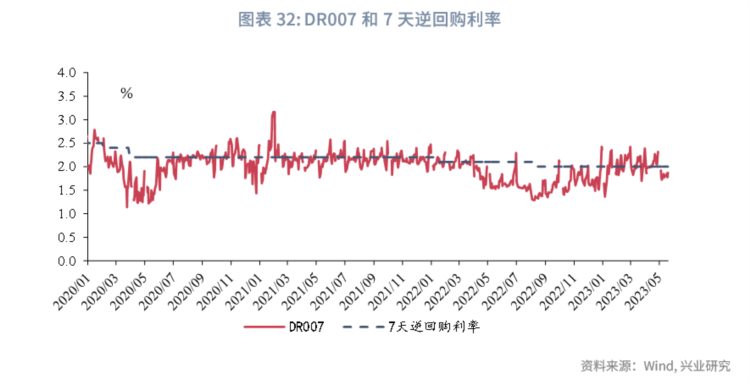

我们进一步观察资金市场的机构行为、超额流动性水平和隔夜成交情况。我们以大型商业/政策性银行资金净融出规模作为资金供给的衡量指标,5 月以来,大型商业/政策性银行资金净融出规模回升至 4 月跨月前的高位水平,当前日度资金净融出规模突破 3.5 万亿元;我们以 DR007 与 OMO_7D 利差表征市场的超额流动性水平,当前 DR007 与 OMO_7D 利差明显回落, DR007 低于 OMO_7D 约 13bp。在隔夜成交方面,5 月以来,银行间“滚隔夜”现象加剧,隔夜成交规模多日突破 7 万亿元,规模创历史新高,隔夜成交占比均值超过 90%,机构加杠杆意愿较强。整体来看,当前银行间市场资金供给充足,超额流动性较为充裕,在债市收益率下行的背景下,机构继续加杠杆博取更高收益。

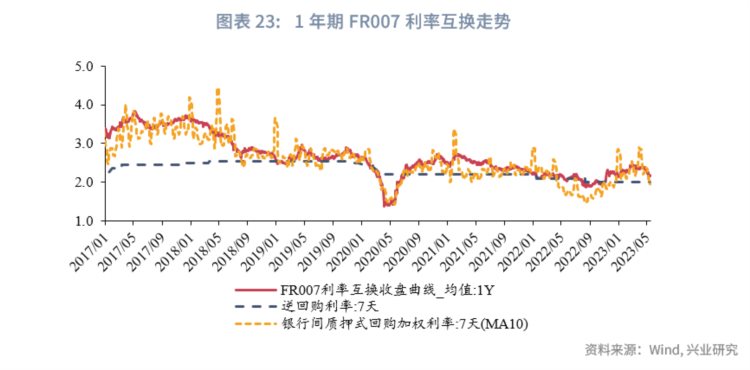

市场对资金价格预期回落,悲观情绪有所缓解。1 年期 FR007 利率互换利率为 2.13%,较前期接近 2.40%的预期水平明显下降。当前国内经济复苏持续性相对不足,4 月经济数据普遍低于预期,央行《2023 年第一季度中国货币政策执行报告》指出要“保持利率水平合理适度”,中短期内资金利率有望维持均衡偏松水平。

央行操作和流动性前瞻:本周逆回购到期 100 亿元,NCD 到期 6366.8 亿元。

本周债券发行计划:本周国债计划发行 2 只,发行额 1101.5 亿,净融资额 1.5 亿,较上周上升 2683.6 亿;本周地方债计划发行 68 只,发行额 2197.38 亿,净融资额 1174.80 亿,较上周下降 735.34 亿;本周政金债计划发行 2 只,发行额 600 亿,净融资额-1664.2 亿,较上周下降 1872.8 亿。

本周关注事件:本周重点关注 LPR 报价情况。

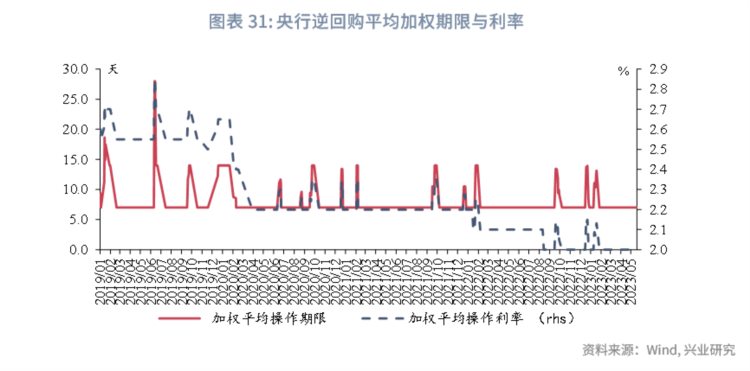

上周央行公开市场共投放 1350 亿元,到期 1120 亿元,净投放 230 亿元。其中,逆回购投放 100 亿元,到期 120 亿元;MLF 投放 1250 亿元,到期 1000 亿元。逆回购加权平均期限 7 天。截止上周末,共有 100 亿逆回购未到期。

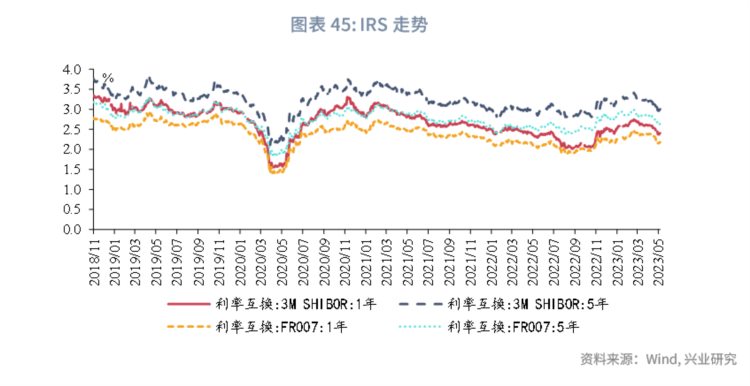

从利率水平来看,上周末 DR001 收于 1.4%,较前一周末上行 8.77bp;DR007 收于 1.87%,较前一周末上行 6.54bp,上周质押式回购成交规模合计 354951.88 亿,日均 70990.38 亿,其中,隔夜回购成交占比均值为 91%。同业存单方面,上周 3 个月股份制行 NCD 利率收于 2.24%,较前一周末上行 5.47bp;1 年期股份制行 NCD 利率收于 2.5%,较前一周末上行 6.42bp。利率互换方面 ,上周最活跃的两大品种:1Y FR007 收于 2.15%,较前一周末下行 0.86bp;1Y SHIBOR3M 收于 2.38%,较前一周末上行 0.99bp。

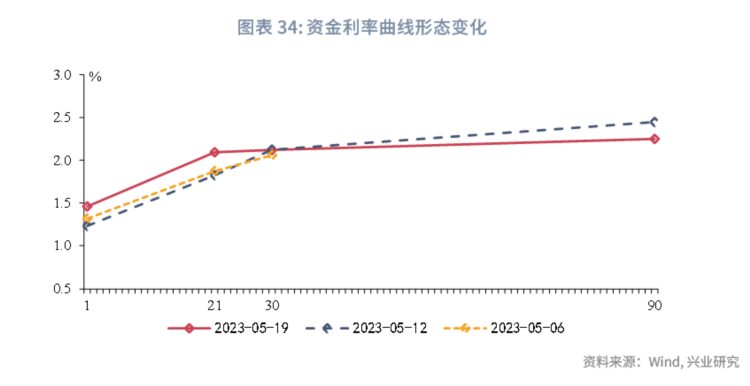

从货币市场利率曲线形态来看,中短端利率略微上行,长端利率有所下行,曲线形态较上周更平缓。

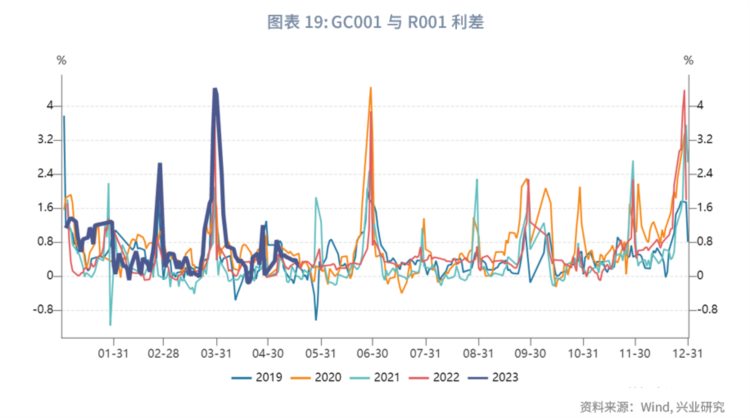

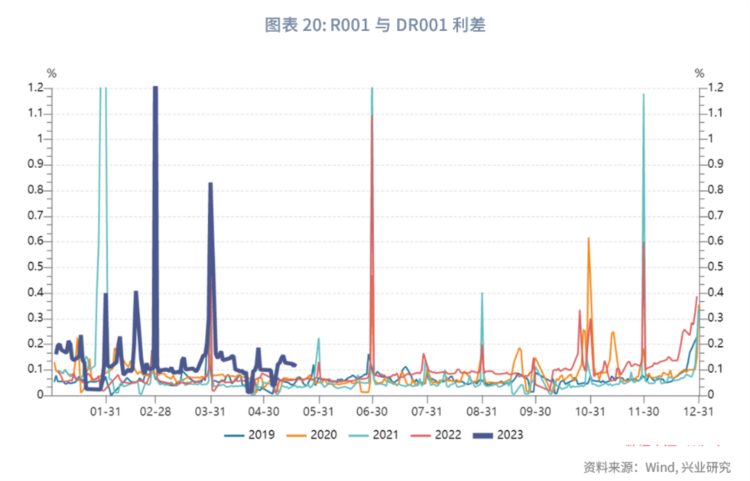

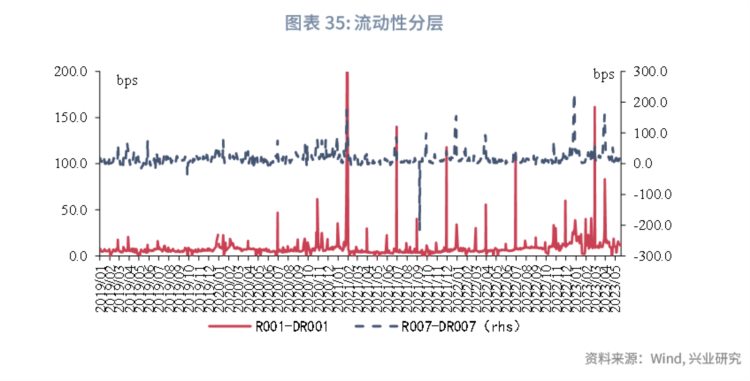

从流动性分层来看,隔夜品种流动性分层现象较上周有所缓解。上周 R001 与 DR001 利差平均为 12.03bps,较前一周下降 1.6bps;上周 R007 与 DR007 利差平均为 16.65bps,较前一周上升 2.9bps。

上周债市整体呈震荡下跌态势。周一,今日央行 MLF 小额超量续作,市场降息预期落空,叠加股债跷跷板影响,全天利率债各期限收益率均上行。周二,今日公布 4 月经济数据,社会消费品零售总额年率与规模以上工业增加值年率均不及预期,但市场反应并不强烈,全天短端略微上行,长端收涨。周三,今日资金面维持宽松,但受到市场止盈情绪影响,全天债市收跌。周四,今日资金面维持宽松,利率债市场收益率全天窄幅震荡。周五,税期因素影响下今日资金面依旧延续基本宽松,市场多头情绪较强,全天利率债收益率整体下行,中短端下行幅度大于长端。

从利率水平来看,上周末 1 年期国债收于 2.06%,较前一周上升 1.13bps;3 年期国债收于 2.36%,较前一周上升 0.6bps;5 年期国债收于 2.52%,较前一周上升 0.4bps;10 年期国债收于 2.72%,较前一周上升 0.93bps。上周末 1 年期国开债收于 2.27%,较前一周上升 0.83bps;10 年期国开债收于 2.88%,较前一周上升 0.71bps。

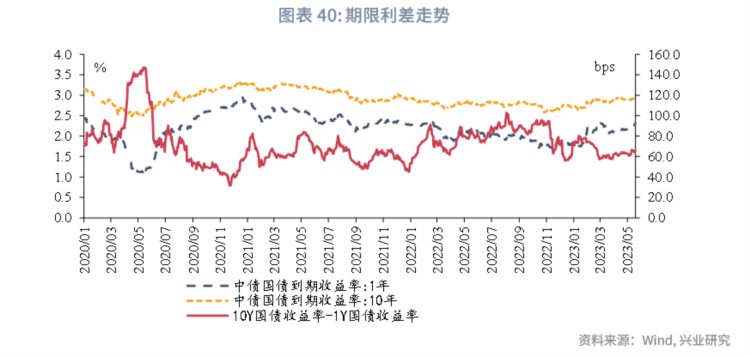

从曲线形态和期限利差来看,上周末 10 年期国债与 1 年期国债利差为 65.97bps,较前一周收窄 0.2bps;上周末 10 年期国债与 5 年期国债利差为 19.47bps,较前一周走扩 0.53bps。

从隐含税率来看,上周 10 年期国开债隐含税率为 5.64%,较前一周下降 0.09 个百分点;5 年期国开债隐含税率为 5.11%,较前一周上升 0.3 个百分点。

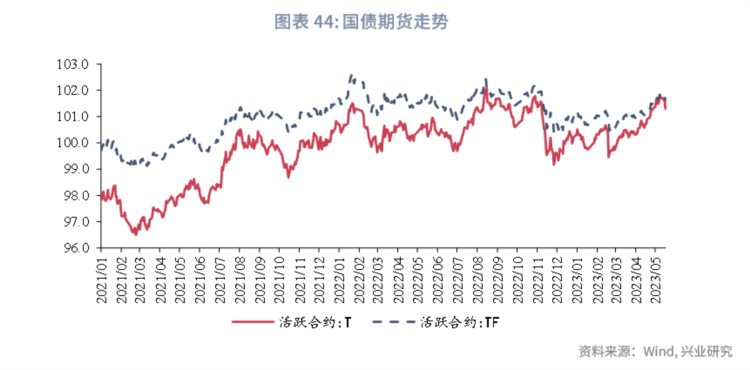

从利率衍生品走势来看,1 年期 IRS-Repo 收于 2.15%,较上周下降-1bps,5 年期 IRS-Repo 收于 2.62%,较上周下降 0.25bps;T2306 收于 101.715,较上周下降 0.04 元;TF2306 收于 101.86,较上周下降 0.03 元。

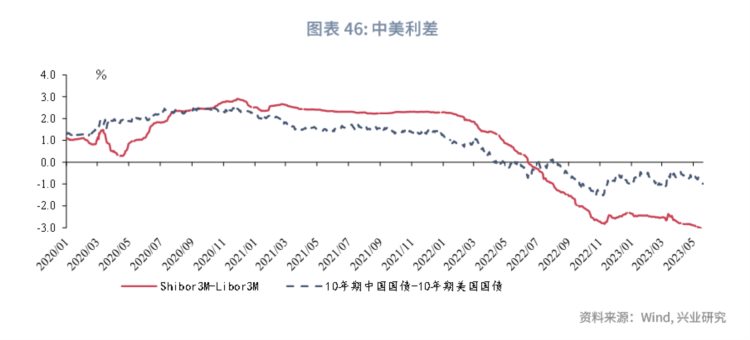

从中美利差来看,上周 Shibor3M 与 Libor3M 利差为-310.11bps,较前一周下降 10.79bps;10 年期中国国债与 10 年期美国国债利差为-93.16bps,较前一周下降 17.74bps。

从债券发行来看,上周国债发行 1252.4 亿元,到期 3934.5 亿元,净融资 -2682.1 亿元;地方债发行 2587.91 亿元,到期 677.77 亿元,净融资 1910.14 亿元;政金债发行 428.6 亿元,到期 220 亿元,净融资 208.6 亿元;信用债发行 1062.86 亿元,到期 1738.82 亿元,净融资 -675.97 亿元。