出品 | 子弹财经

作者 | 左星月

编辑 | 胡芳洁

美编 | 倩倩

审核 | 颂文

说起雪祺电气,大多数消费者可能并不熟知,殊不知,美的、小米等知名公司的电冰箱,正是由雪祺电气代工生产。如今,雪祺电气也要冲刺A股IPO了。

5月8日,合肥雪祺电气股份有限公司(简称“雪祺电气”)及中介机构更新并提交第一轮审核问询函的回复文件。

据悉,雪祺电气本次IPO拟登陆深交所主板,由中信证券承销保荐,拟公开发行股票的总量不超过3419万股,公开发行股份数量不低于本次发行后已发行股份总数的25%。

雪祺电气作为业务100%为代工的企业,盈利能力并不强,毛利率明显低于拥有自有品牌的冰箱企业。

此外,公司资产负债率高于同行,应收账款较高,使得公司的“造血”能力也逐步减弱。

值得一提的是,雪祺电气在2020年并未给全部员工缴纳社保和公积金,存在着被行政处罚的风险,接下来能否成功冲刺A股IPO,还需进一步观察。

1、100%贴牌代工,大客户集中

招股书显示,雪祺电气主要从事冰箱和商用展示柜的研发、生产与销售业务,为国内外品牌商提供容积400L以上的大冰箱和商用展示柜等产品,产品品类包括对开门、对开三门、十字四门、法式三门、法式四门。

2020年-2022年(以下简称“报告期”),雪祺电气的营业收入分别为16.14亿元、20.72亿元和19.27亿元,同比增长率分别为-0.79%、28.41%和-6.98%;同期归属母公司股东的净利润分别为417.15万元、8180.20万元和1亿元,同比增长率分别为-92.92%、1860.99%和22.66%。

报告期内,雪祺电气营收和净利波动较大,2020年公司归母净利润仅有417.15万元。

值得注意的是,雪祺电气的收入100%依靠ODM(Original Entrusted Manufacture)模式(即代工模式)支撑,并未打造自主品牌,本质上就是一家代工厂。

一般来说,自主品牌产品毛利率相对较高,而在ODM模式下,代工公司缺乏产品议价权,难以通过提高产品销售价格来提升盈利能力。

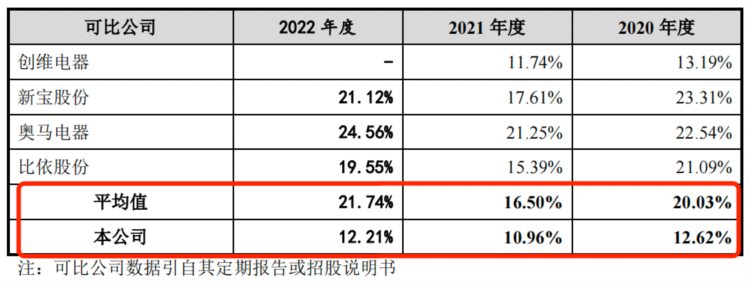

报告期内,雪祺电气的毛利率仅为12.62%、10.96%和12.21%,而同期可比公司的毛利率平均值分别为20.03%、16.50%和21.74%,雪祺电气毛利率仅有同行可比公司的一半左右。

图 / 雪祺电气招股书

对比其单一的收入模式,雪祺电气招股书中所选取的同行公司的销售模式相对来说更为丰富。

例如创维电器,公司形成了自主品牌与ODM协同发展的业务模式,不仅给其他品牌代工,而且拥有“创维”品牌,从事冰箱、洗衣机、平板电脑等产品的销售。

奥马电器是国内最大的冰箱ODM生产商之一,同时,奥马电器自有品牌“奥马牌”冰箱,在各个电商平台的销量也较为可观。

雪祺电气目前并没有自己的冰箱品牌,因此公司的销售完全依赖于下游客户。一旦客户有所变化,订单需求量减少,公司的销售量也会随之下滑。

此外,OMD模式也让渡了自身的利润,“薄利多销”模式能否长久还是个未知数。

除了盈利能力不强外,雪祺电气还存在着客户过于集中的问题。

招股书显示,雪祺电气的主要客户包括美的集团、小米集团、美菱集团和太古集团等。

报告期内,雪祺电气向前五名客户的销售金额分别为12.85亿元、14.92亿元和12.27亿元,占当期营业收入的比例高达79.63%、72.02%和68.85%。

图 / 雪祺电气招股书

其中,雪祺电气对于美的集团的依赖性最强,报告期内,公司向美的集团的销售比例分别为43.83%、42.67%和45.13%。

针对公司大客户较为集中的情况,雪祺电气在招股书中坦言,如果未来公司与主要客户的合作出现不利变化,主要客户的产品拓展计划不及预期,主要客户所在行业竞争加剧、宏观经济波动和产品更新换代等原因引起市场份额下降,将导致相关客户减少对公司产品的采购,公司的销售收入和盈利能力将受到不利影响。

雪祺电气今后是否有计划推出自有品牌,摆脱大客户集中所带来的局限,还需进一步观察。

2、应收账款占收入超四成,资金压力大

不仅盈利能力弱,过度依赖大客户,雪祺电气还面临着较大资金压力。

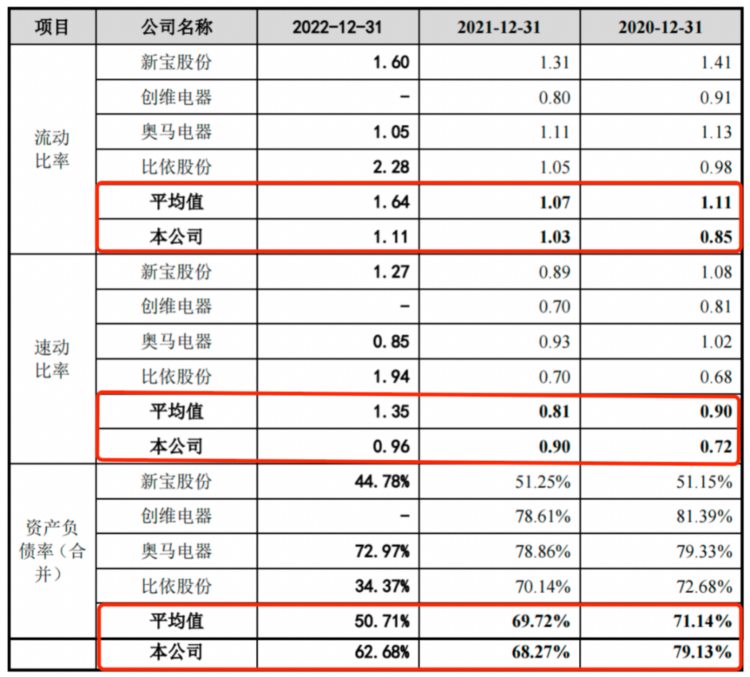

招股书显示,报告期公司的资产负债率(合并)分别为79.13%、68.27%和62.68%,资产负债率虽然有所下滑,但是仍然处在较高水平。

雪祺电气同行公司的资产负债率均值分别为71.14%、69.72%和50.71%,虽然2021年同行公司的资产负债率平均值略高于雪祺电气,但是2020年和2022年雪祺电气的资产负债率都远高于同行。

那么雪祺电气的偿债能力如何呢?

报告期内,雪祺电气的流动比率(流动资产对流动负债的比率)分别为0.85、1.03和1.11,同行公司的流动比率均值分别为1.11、1.07和1.64。

雪祺电气的速动比率(流动资产减去存货和预付费用后的余额对流动负债的比率)分别为0.72、0.9和0.96,同行公司的速动比率平均值分别为0.9、0.81和1.35。

总体而言,雪祺电气的流动比率和速动比率均低于同行。

图 / 雪祺电气招股书

值得注意的是,由于雪祺电气的大量资金沉淀于下游客户,还出现应收账款居高不下的问题。

招股书显示,报告期内,公司应收账款、应收款项融资和应收票据账面价值总计分别为5.62亿元、6.87亿元和8.20亿元,占营业收入的比例分别为34.80%、33.15%和42.57%。

这种情况说明,公司当期的经营收入将近半数都没收到现金。

事实上,雪祺电气作为一家ODM模式销售的公司,需要按照客户的要求生产相应款式的商品,因此前期投资金额巨大。如果客户回款周期较长,公司会有大量资金积压在客户手中,进而导致公司资金压力较大。一旦资金实力不足,则有可能导致企业被拖进资金匮乏的境地。

较高的应收账款也导致公司“造血”能力低下。

报告期内,雪祺电气的经营活动产生的现金流量净额分别为7972.26万元、6942.46万元和2094.19万元,公司“造血”能力在逐步大幅减弱。

雪祺电气也在招股书中表示,若未来客户资信情况或与公司合作关系发生恶化,将可能导致应收账款、应收款项融资或应收票据不能按期收回甚至无法收回的情况,进而会对公司盈利能力和资金运营状况造成重大不利影响。

3、劳务派遣超10%红线,社保公积金应缴未缴

作为一家拟上市公司,应该有严格的内部管理制度,然而雪祺电气的表现并不是让人十分满意。

报告期内,雪祺电气存在着社会保险和住房公积金应缴未缴的情况。

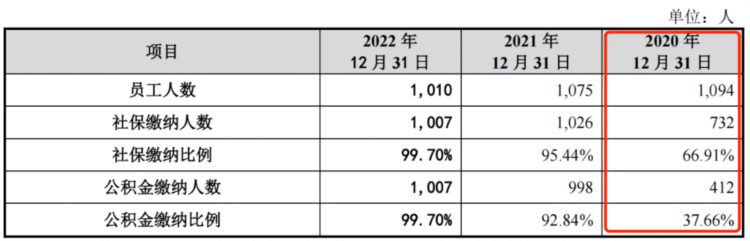

2020年,雪祺电气共有员工1094人,其中缴纳社保的人数为732人,占比66.91%;缴纳公积金的人数为412人,占比仅37.66%。

此外,雪祺电气在2021年和2022年也有少部分员工未缴纳社保和公积金。

图 / 雪祺电气招股书

对此,雪祺电气在招股书中解释道,公司存在员工未缴纳社保和公积金的情况,主要原因为未缴纳员工包括退休返聘人员;部分新入职员工;部分员工的社保、公积金其他单位缴纳尚未转入;部分农村户籍员工、外籍员工等,自愿放弃公司为其缴纳社保、住房公积金。

《中华人民共和国劳动法》第七十二条规定:社会保险基金按照保险类型确定资金来源,逐步实行社会统筹。用人单位和劳动者必须依法参加社会保险,缴纳社会保险费。

因此不论劳动者的主观意愿如何,用人单位都必须为劳动者缴纳五险,因此雪祺电气未给全部员工缴纳社保和公积金的行为明显是违法的。

《中华人民共和国劳动法》第一百条规定,用人单位无故不缴纳社会保险费的,由劳动行政部门责令其限期缴纳;逾期不缴的,可以加收滞纳金。

2020年-2022年,雪祺的社会保险及住房公积金应补缴合计金额分别是131.75万元、91.47万元和5.66万元。

显而易见,雪祺电气在给员工缴纳五险一金方面存在着诸多的漏洞,因此,一旦相关部门要求公司进行补缴,雪祺电气不仅要补缴社保以及公积金,还有支付滞纳金的风险。

2020年,雪祺电气还存在着劳务派遣违规的情况。

招股书显示,2020年,公司劳务派遣用工人数高达341人,占当期员工总数的比例高达31.17%。劳务派遣员工的主要岗位为生产线的临时性、辅助性或者替代性的一线生产岗位。

根据《劳务派遣暂行规定》第四条规定:用工单位应当严格控制劳务派遣用工数量,使用的被派遣劳动者数量不得超过其用工总量的10%。雪祺电气劳务派遣的比例明显超过了10%的“红线”,不符合《劳务派遣暂行规定》的相关规定,存在着因违反劳动用工相关规定被行政处罚的可能性。

总之,在高负债、低利润、强资金压力的困局下,雪祺电气今后的发展将会如何?「界面新闻·子弹财经」将持续关注。

*文中题图来自:摄图网,基于VRF协议。