4月10日,为进一步降低证券公司转融通业务成本,提升行业资金使用效率和保证金精细化、差异化管理水平,中证金融下调证券公司保证金比例。业内人士认为,此举将降低券商开展融资融券业务成本,提升券商盈利空间,有利于提升资本市场的流动性和活力。

所谓转融通业务,是指中证金融将自有或者依法筹集的资金和证券出借给券商,以供其办理“两融”业务的经营活动。其中,转融通下的转融资业务是指中证金融将自有资金或者通过发行债券等方式筹集的资金融出给券商,由券商提供给客户,供其买入上市证券;而转融券业务是指中证金融向上市公司股东等出借人借入流通证券,再融出给券商,由券商提供给客户供其卖出。

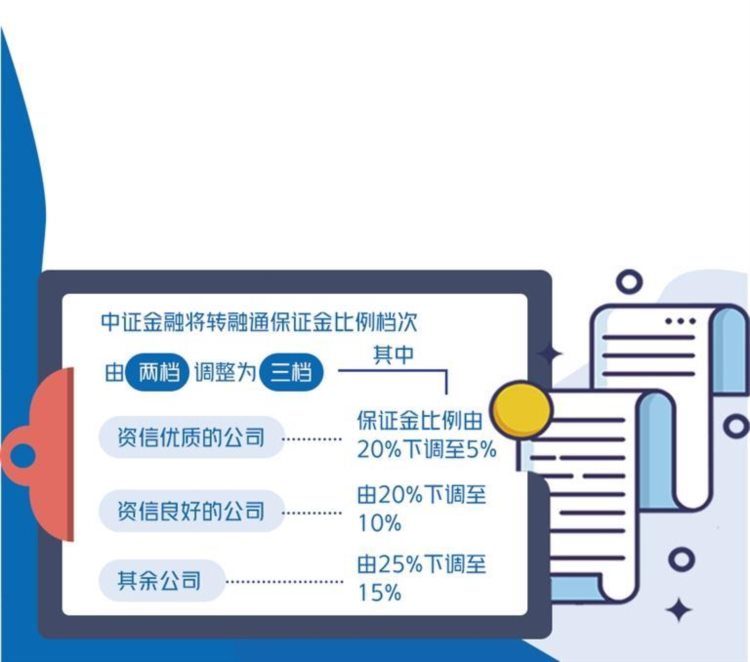

结合多年转融通业务实践经验,根据证券公司风险管理能力、持续合规及业务发展状况,中证金融将转融通保证金比例档次由两档调整为三档,其中,资信优质的公司,保证金比例由20%下调至5%;资信良好的公司,由20%下调至10%;其余公司由25%下调至15%。同时,为进一步降低做市借券业务成本,促进做市业务发展,中证金融对科创板做市借券保证金比例同步下调,资信优质的公司由10%下调至5%,资信良好的公司由15%下调至10%。

以2023年4月7日转融通、做市借券负债余额测算,保证金比例下调后,应缴保证金(含资金和证券)合计减少301亿元,降幅达65%,有效降低了证券公司相关业务成本,将对转融通、做市借券业务发展发挥积极作用。

今年以来,中证金融改革动作频频,持续优化转融通机制。2月21日,中证金融市场化转融资业务试点上线。市场化转融资业务采取“灵活期限、竞价费率”的交易方式,证券公司可以自主选择期限,自行申报费率,转融资交易通过竞价方式完成。2月17日,中证金融发布《中国证券金融公司转融通业务规则(试行)(2023年修订)》(以下简称“转融通新规”),实现了全市场转融券业务模式的整合统一,重点将科创板、创业板行之有效的转融券优化措施推广到主板,并为在北京证券交易所进行市场推广预留了空间。

据中证金融介绍,转融通新规具有多重积极作用。首先,提升主板转融券业务的市场化水平和成交效率。其次,拓宽主板转融通标的证券范围和出借人范围。再次,大幅降低证券公司参与转融券业务成本。最后,退市标的证券的处理机制更加完备、灵活。

除了利好券商外,业内机构还普遍指出,转融通机制的不断优化也将支持资本市场更好服务实体经济。中金公司策略团队认为,转融通新规通过优化转融通机制,促进全市场多空平衡,进一步健全资本市场基础交易制度。新规实现了全市场转融券业务模式的整合统一,重点将科创板、创业板行之有效的转融券优化措施推广到主板,有助于推动资本市场实现高质量发展。

中证金融表示,下一步将在中国证监会的指导下,做好证券公司风险日常跟踪监测,按照“定期评估、动态调整”原则,每年度对证券公司的保证金比例档次进行评估;加快推进相关业务市场化改革,增强市场参与各方获得感,坚定不移走好中国特色转融通市场道路,为建设规范、透明、开放、有活力、有韧性的资本市场提供有力支持。 (经济日报记者 马春阳)