【文/观察者网 邹煦晨 编辑/张广凯】

万亿级城商行厦门国际银行又有新动态。

近日,厦门国际银行全资子公司厦门国际投资有限公司(下称“厦门国际投资”)公布港股申报稿,联席保荐人为中金公司、中信证券、华泰国际、兴证国际,此番上市募资将主要用于强化境内外附属机构的资本基础。

申报稿显示,厦门国际投资2022年年末总资产4193.79亿港元,其中发放贷款和垫款2092.77亿港元。利润表方面,厦门国际投资2022年营业收入61.23亿港元,净利润23.89亿港元。

不过,厦门国际投资在不良贷款率、资产回报率、权益回报率等方面均有看点。另外,相关的行政处罚并不少。

净利润同比下降34.55%

厦门国际投资是一家在港澳均拥有法人附属商业银行的综合金融服务集团。厦门国际投资以银行业务为主,主要是通过集友银行和澳门国际银行等下属子公司实现。

数据来看,厦门国际投资的总资产大多在集友银行和澳门国际银行。比如,厦门国际投资2022年年末总资产4193.79亿港元,其中集友银行的总资产为1818.48亿港元,澳门国际银行的总资产2342.95亿港元。

集友银行目前的企业实体于1947年在香港注册成立,扎根香港逾70年。根据弗若斯特沙利文报告,截至2021年12月31日,集友银行总资产为1772.04亿港元,在香港注册成立的所有持牌银行中排名第18位,其2017年至2021年总资产的年复合增长率在该等银行中排名第4位。

澳门国际银行则是成立于1974年,是澳门第一批现代商业银行,扎根澳门近50年。根据弗若斯特沙利文报告,截至2021年12月31日,澳门国际银行总资产为2311.05亿港元,按资产总值计是澳门第三大银行。

2020年至2022年(下称“报告期”),厦门国际投资的营业收入分别为58.28亿港元、57.01亿港元、61.23亿港元。其中粤港澳大湾区是公司营业收入的一个重要来源,报告期内的占比分别为92.1%、91.1%及84.6%。

需要指出的是,虽然厦门国际投资2022年的营业收入同比增长7.4%,但其净利润却由2021年的36.5亿港元下降至2022年的23.89亿港元,减少了12.61亿港元,同比下降34.55%。

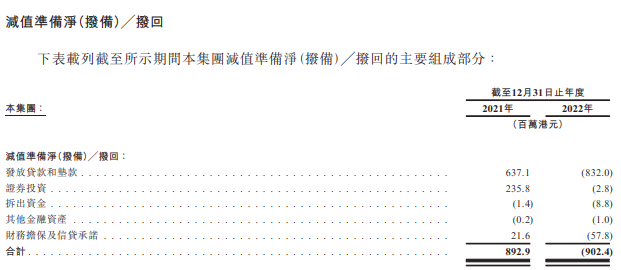

细看利润表,其中“减值准备净(拨备)╱拨回”这项或为主因。厦门国际投资2021年录得减值准备净拨回8.93亿港元,而2022年却为减值准备净拨备9.02亿港元,一正一负之间便相差了17.95亿港元。

资料显示,对于所有贷款(而非仅仅是不良贷款)而言,减值拨备均按账面总值与估计可收回金额之间的差额计量。厦门国际投资在申报稿中表示,2022年相关数据变化,反映预期信贷亏损有所增加。此增加受多项因素影响,如借款人信誉的变化、经济状况转差以及影响若干借款人或行业的具体信贷事件。

减值准备净(拨备)╱拨回,数据来源:申报稿

与之有关的是,厦门国际投资不良贷款率猛增。资料显示,不良贷款率按不良贷款总额除以发放贷款和垫款总额计算。虽然厦门国际投资的不良贷款率低于港股上市银行平均水平,但却呈快速上升的趋势。2020年至2022年,厦门国际投资的不良贷款率分别为0.40%、0.61%和1.38%,其中2022年已接近港股上市银行1.58%的平均水平。

那么,未来是否还会继续上升?

另外,厦门国际投资资产回报率、权益回报率等均在2022年下降明显。其中资产回报率由2021年的0.92%下降至2022年的0.58%;权益回报率则由2021年的11.81%下降至2022年的7.13%。

并且,由于厦门国际投资的部分子公司并非全资持有,所以导致净利润与归母净利润的差异较大。2020年至2022年,厦门国际投资的净利润分别为20.75亿港元、36.5亿港元、23.89亿港元。而厦门国际投资同期的归母净利润则分别为9.44亿港元、17.83亿港元、10.41亿港元,均不到一半。其中2022年归母净利润只相当于净利润的43.57%。

罚、罚、罚……

值得一提的是,厦门国际投资在近几年受到多起行政处罚。

比如集友银行方面:

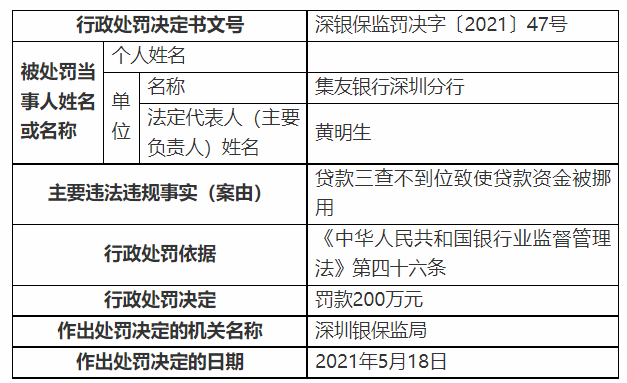

2021年5月,深圳银保监局对集友银行深圳分行罚款200万元,原因是贷款三查不到位致使贷款资金被挪用;

2021年8月,福建银保监局对集友银行福州分行合计罚款90万元,原因包括流动资金贷款贷前调查不尽职、流动资金贷款贷后管理未尽职。此前2019年8月,福建银保监局对集友银行福州分行罚款30万元,原因包括利用贷款置换的方式违规发放流动资金贷款间接用于企业股权投资。另外,厦门银保监局在2018年12月对集友银行厦门分行罚款115万元,责令该分行对直接负责的高级管理人员和其他直接责任人员给予纪律处分。原因包括流动资金贷款直接或间接投向房地产开发项目,超授权和逆程序发放流动资金贷款,流动资金测算不合理导致超需求发放贷款,运用不当手段虚增存贷款规模,未按照信贷审批条件履行受托支付。

处罚摘要,数据来源:深圳银保监局官网

又比如澳门国际银行方面:

2022年7月,国家外汇管理局广东省分局对澳门国际银行股份有限公司广州分行罚款130万元,对时任金融市场部负责人黄某给予警告,处罚款6万元。违法事实为未经批准擅自经营结汇、售汇业务。资料显示,《中华人民共和国外汇管理条例》第四十六条规定,未经批准擅自经营结汇、售汇业务的,由外汇管理机关责令改正,并处以罚款。

处罚摘要,数据来源:国家外汇管理局广东省分局

另外,厦门国际投资由厦门国际银行全资持有,而厦门国际银行在近几年也受到多起行政处罚。

例:2022年6月,厦门银保监局对厦门国际银行罚款1381.49万元,主要违法违规事实包括,划型错误,违规收费;财务顾问服务质价不相符;逆程序扣划跨境担保业务反担保资金;循环办理大额存单质押贷款、虚增存贷款;向会计师事务所出具不实回函;与发行人签订补充协议或在发行文件中设置矛盾条款,少计加权风险资产;接受虚假投资底单,少计风险加权资产;为本行发行的信贷资产证券化产品提供刚兑;跨境融资及跨境担保业务内部控制存在较大缺陷;跨境融资利率为0%、内部交易价格不公允;流贷额度测算等贷前调查不尽职,贷后管理流于形式等。并且,刘某等10人被给予警告,其中有2人被分别罚款10万元。

2022年12月,中国银保监会龙岩监管分局对厦门国际银行股份有限公司龙岩分行罚款295万元,违法事实包括发放个人贷款和流动资金贷款时强制要求购买保险产品、违规销售理财产品、流动资金贷款贷前调查不尽职等

2023年2月,北京银保监局对厦门国际银行北京分行罚款810万元,违法事实包括项目融资业务资本金到位证明材料虚假、合规要件缺失、发放虚构用途的贷款等。

值得一提的是,据证券时报2023年6月30日的报道,此次推动子公司在港上市并不意味着厦门国际银行放弃A股上市:该行新一轮五年战略规划明确提出,将围绕“国际化”与金融科技两大领域打造高质量发展特色及差异化优势,全力实现IPO上市。