实习记者 王欣婷

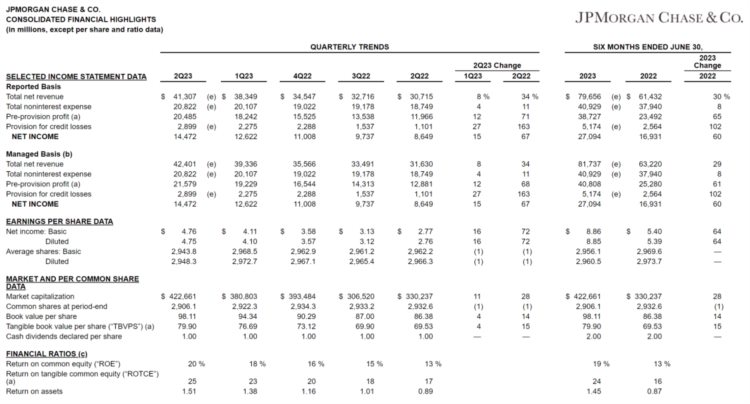

一面是缩减规模以应对交易放缓,一面是利率上升之际高息揽储,在此背景之下,美东时间上周五盘前,美国的大型银行摩根大通(JPM.N)、花旗银行(C.N)、富国银行(WFC.N)公布了2023年二季度财报,业绩好于预期。

财报显示,受利率上升和收购第一共和银行推动,摩根大通Q2净利润大涨67%;富国银行Q2业绩好于预期,上调全年净利息收入指引;花旗Q2营收与盈利均超预期,但净利润同比暴跌36%。

(数据来源:财报公告 界面新闻整理)

就总营收和净利润而言,三大行呈现出不同的涨跌趋势。其中,摩根大通Q2经调整营收424.01亿美元,同比增长34%,净利润144.72亿美元,同比增长67%;富国银行Q2营收为205.3亿美元,同比增长20.6%,净利润49.38亿美元,同比增长57%;花旗银行Q2营收为194.4亿美元,同比下降1%,净利润同比暴跌36%至29.15亿美元。

摩根大通Q2的其他数据也较为亮眼。其中,备受市场关注的净利息收入二季度为219亿美元,同比增长44%,市场预期为210亿美元。非GAAP每股收益为4.37美元,较市场预期高出0.61美元。

(图表来源:财报公告)

摩根大通净利润增长迅速主要得益于净利息收入的增长,收购第一共和国银行获益以及消费者和社区银行业务收入、商业银行业务收入的大幅度增长。

摩根大通Q2净利息收入上涨,主要得益于美联储的激进加息。目前,摩根大通将2023年净利息收入预期上调至870亿美元,比5月的预期高出30亿美元,这也是该银行今年第三次上调净利息收入预期。

今年5月,摩根大通收购了因银行业危机而倒闭的第一共和银行,从而获得了27亿美元的季度收益。

具体业务方面,摩根大通消费者和社区银行业务收入为172.33亿美元,同比增长37%;公司和投资银行业务收入为125.19亿美元,同比增长了4%;商业银行业务收入为39.88亿美元,同比增长49%;资产管理业务收入为49.43亿美元,同比增长15%。

咨询公司Opimas首席执行官Octavio Marenzi评价称,很难从摩根大通的财报中看出其盈利状况有什么问题,消费者银行业务尤为强劲,就连过去一年一直存在问题的投资银行业务,也开始出现复苏迹象。

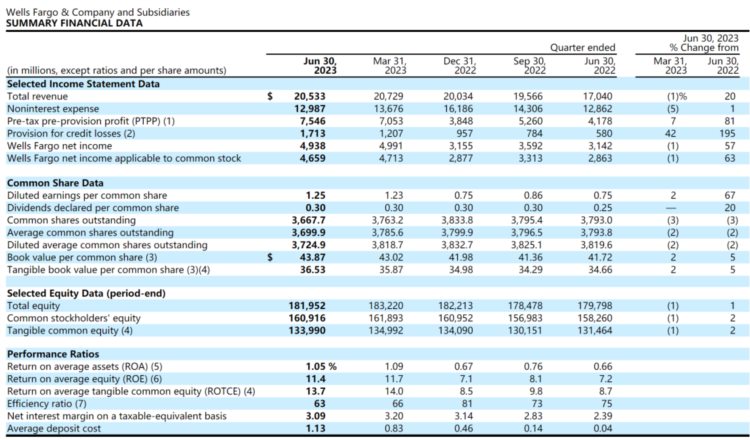

富国银行Q2业绩好于预期,上调全年净利息收入指引。财报显示,富国银行Q2营收为205.3亿美元,同比增长20.6%,好于市场预期;GAAP 每股收益为1.25美元,好于市场预期。净利息收入为132亿美元,同比增长29%。富国银行Q2营收主要得益于全年净利息收入的增长。据悉,其增长约14%,高于他们此前预计的10%的增幅。

(图表来源:财报公告)

富国银行上调了全年净利息收入指引,这表明美国大型银行或继续受益于美联储加息。富国银行首席执行官Charlie Scharf表示:“我们强劲的净利息收入继续受益于更高的利率,我们仍然专注于控制开支。美国经济的表现继续好于许多人的预期。”

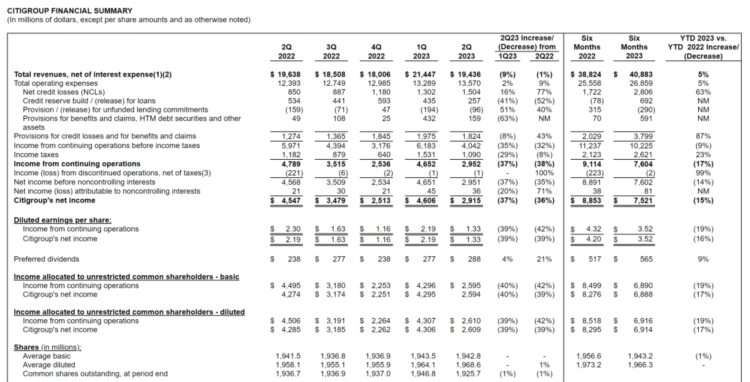

花旗Q2营收好于市场预期,但净利润同比暴跌36%。财报显示,Q2营收为194.4亿美元,同比下降1%,较市场预期高出1.2亿美元。受支出增加、信贷成本高企、市场业务收入和投行业务收入下降的影响,花旗Q2净利润同比暴跌36%至29.15亿美元。

(图表来源:财报公告)

花旗银行表示,不确定的宏观环境和低波动性影响了客户活动和市场表现。在机构客户业务中,由于固定收益和股票业务更加低迷,花旗的市场收入下降13%,至46亿美元。其中,固定收益交易(FICC)营收同比下降13%,至35.29亿美元。其次,投行业务费用收入下降24%,至6.12亿美元。

包括摩根大通和富国银行在内的美国大型银行净利息收入大幅增长,主要得益于美联储的激进加息。

美联储在6月暂停了加息,暗示美联储的加息步伐进一步放缓至每季度加息一次(由此前的每次加息75BP、50BP、25BP一路放缓),虽然鲍威尔在国会听证会上表示不排除再次连续加息的可能性,但财经专家还是认为触及联储后续连续加息的门槛较高,大概率仍是维持每季度加息一次的步伐。

有分析师称,在此背景下,美国银行的净利息收入可能会产生波动,从而影响第三季度业绩情况。