(报告出品方/作者:中信建投证券,吕娟、许光坦)

一、复合集流体兼具安全性与经济性,是锂电池中的重大创新

1.1 复合集流体采用“三明治”结构,有望成为下一代集流体材料

集流体是锂电池中铜箔和铝箔的总称,起承载活性物质和汇集电流的作用。集流体一般指电池正负极用于 承载活性物质(正负极材料)的基体金属,活性物质在充放电过程中产生的电流通过集流体汇集,再向外输出 至外电路。根据锂电池的工作原理和结构设计,正、负极材料需涂覆于集流体上,经干燥、辊压、分切等工序, 制备得到锂电池负极片。

铜箔约占锂电池成本的 5%-10%,重量的 10%-15%,是锂电池的重要组成部分。

复合集流体采用“三明治”结构,兼具安全性和经济性,有望成为下一代集流体材料。所谓的复合集流体 是一种新型集流体,结构为“金属-PET/PP-金属”,即中间一层基膜(为 PET 或者 PP 膜),上下各镀一层 1μm左右的铜,形成复合结构。根据其结构特性,兼具安全性和经济性,有望成为下一代集流体材料。

复合集流体始于 2017 年,安全性是最初的研发动力。“铜-高分子材料-铜”的复合结构最早在覆铜板上得 到应用,树脂基体作为覆铜板的主要组成部分,能够显著影响覆铜板的性能。宁德时代于 2015 年 11 月公布的 专利《集流体及使用该集流体的锂离子电池》中,已经开始关注将集流体与聚合物基体材料结合使用以提升能 量密度和避免热失控,在文中提出配置金属粒子、偶联剂与聚合物前驱体混合溶液,从而制备新型集流体。复 合集流体概念始自宁德时代2017年3月申请,并于2017年6月公布的发明专利《一种集流体及其极片和电池》 描述,该专利文件中提出可以采用真空蒸镀或溅射法制造复合集流体。2021 年,复合集流体启动产业化进程。

1.2 安全性:在抑制枝晶生成、断路效应、抑制扩散等多层次发挥作用

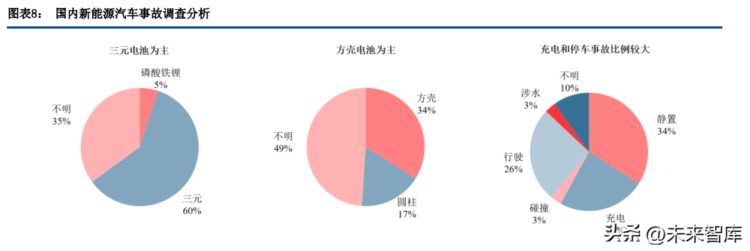

随着电动车保有量增多,消费者关注重点从“里程焦虑”到“安全焦虑”,锂电池热失控日益受到重视。 国家应急管理部消防救援局统计数据显示,2022 年 Q1 国内发生的新能源汽车火灾共计有 640 起,相比 2021 年 同期数据增长 32%,高于交通工具火灾平均增幅(8.8%),相当于每天有超过 7 例新能源汽车自燃事件发生。

政策:新国标增加了对热扩散和过流保护的测试项目。于 2020 年 5 月 12 日发布,2021 年 1 月 1 日起执行 的 GB 38031-2020《电动汽车用动力蓄电池安全要求》中,对比 2015 年的 GB/T 31467.3,新增“热稳定性,热 扩散”、“过流保护”项目,体现对电池安全的日益重视。

诱因:热失控由机、电、热等多种因素单独或耦合诱发,负极副反应首先进行。当电池局部发生短路时, 会增加内部温度,熔化隔膜并使阴极与阳极直接接触,从而产生更多的热量,带动其他部位燃烧并短路,导致 电动汽车发生灾难性火灾。电池的热失控往往由针刺、碰撞等机械诱因;过充电、内短路等电诱因;以及滥用、 老化或者温度管理不当导致的热诱因,共同促进了热失控的发生。当热失控开始的时候,负极副反应首先进行, SEI 膜(固体电解质界面膜 Solid Electrolyte Interface)分解,负极与电解液反应,然后逐步开始放热,最终热 失控。若能及时在源头阻断,将有效遏制热失控的产生。

解决热失控可从单体电池、模组和 Pack 层级、主动智能管理等方面入手。根据锂电池热失控的产生机理, 可从本征安全、被动安全、主动安全等三方面解决。其中电动厂商多在单体电池层面着手,从电池方案选择、 材料热稳定性、制作工艺等方面综合降低热失控概率,复合集流体充当“保险丝”的作用,有望在源头遏制热 失控。

寻找新的内短路解决方案迫在眉睫。电池企业常规的解决电池内短路的方法,一般是通过四大材料(正负 极材料、隔膜、电解液)的性能升级,提升电池的安全属性,但有可能会对电池的循环寿命、能量密度等性能 产生一定影响。而且,常规内短路防护方法一般仅能延缓电池内短路引发热失控,而无法彻底解决该行业难题, 存在较大局限性。在此情况之下,基于提升电池能量密度和安全性能的需要,常规的内短路解决方法已经无法 满足动力电池大规模制造和装机应用的需求,寻找新的内短路解决方案迫在眉睫。

原理:复合集流体在抑制枝晶生成、断路效应、抑制扩散等多层次发挥作用,有效提升锂电池安全性。

1)抑制枝晶生成:锂离子迁移过程中会对集流体产生压缩应力,从而导致集流体上出现微观褶皱,最 终导致枝晶产生。若在铜箔上采用柔软衬底材料,可以释放压缩应力从而减缓枝晶生成;

2)抑制集流体内短路起火:即使枝晶已经产生并且造成内短路,复合集流体在受到穿刺时产生的毛刺尺 寸小,并且因为高分子材料层会发生断路效应,可控制短路电流不增大,从而有效控制电池热失控乃至爆炸起 火,从根本上解决了电池爆炸起火;

3)抑制起火扩散:火灾暴露实验是测试锂离子电池安全性能最极端的测试之一,根据斯坦福大学 《Ultralight and fire-extinguishing current collectors for high-energy and high-safety lithium-ion batteries》文中对 TPP 复合集流体火灾暴露实验,传统集流体袋状电池在 20 秒内完全燃烧,然而 TPP 复合集流体袋状电池在点火后 6 秒内微弱燃烧后自行熄灭。袋状电池中的 TPP 通过释放磷酸盐自由基抑制火灾发展,从而实现阻燃效果。

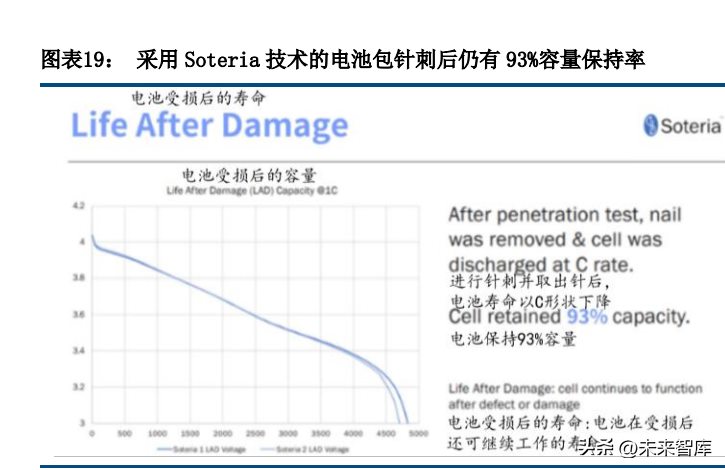

使用复合集流体的锂电池在刺穿、过充等滥用情形下相较于传统集流体电池表现优异。Soteria 在阐述样品 时,使用了 811/石墨 5Ah 软包叠片电池,然后进行了严苛的针刺测试,带有复合集流体的电池针刺后还可以正 常使用,从容量保持率来看能保持 93%。

1.3 经济性:复合铜箔相较传统铜箔理论成本节约 40.3%

主流 6.5μm 复合铜箔相较 6μm 传统铜箔对锂电池整体减重 5.56%,能量密度提升 5.89%。目前主流复 合铜箔为 4.5μm 基膜+两侧各 1μm 铜,与传统铜箔的 6μm 铜相比,铜用量仅为传统方案的三分之一,同时 基膜密度较低,复合铜箔减重比例达到 55.20%(与 6μm 传统铜箔相比)。在 6μm 传统铜箔占锂电池重量 13% 的合理假设下,不更换电池其他结构,主流复合铜箔相较 6μm 传统铜箔对锂电池整体减重 5.56%,能量密度 提升 5.89%。

复合铜箔相较传统铜箔理论成本节约 40.30%。尽管当前复合铜箔的初始设备投资额较高、加工成本较高, 但得益于铜用量的大幅减少,复合铜箔相较传统铜箔直接材料成本节约 61.55%,理论综合成本节约 40.30%, 在锂电池降本的大趋势下有望发挥更加积极的作用。

二、产业进入加速阶段,2023 年有望成为量产元年

我们认为,复合集流体凭借其安全性和经济性,产业发展有望加速: ① 设备商、新型铜箔厂、电池厂及终端用户纷纷布局,产业趋势由逐步明朗到显著加速:多家汽车企业 将安全电池作为卖点,电池厂积极布局专利及相关测试,数十家新势力跨界进入复合铜箔生产领域; ② 技术不断突破,从 0 到 1 量产在即:随着阻碍量产的加工工艺、高温循环、焊接、快充等多重问题逐 步得到解决或改善,复合集流体距离量产渐行渐近。2023 年 6 月,双星新材、万顺新材分别接到首张 复合铜箔订单,产业进展积极。

2.1 产业趋势:显著加速,设备商、新型铜箔厂、电池厂及终端用户纷纷布局

从 0 到 1,复合集流体产业趋势愈发明朗,设备商、新型铜箔厂、电池厂及终端用户纷纷布局。复合集流 体凭借安全性和经济性的特点,自 2022 年初水电镀加工环节设备取得突破以来,先后经历了由单一膜材料厂 商到多家厂商投入研发试制、良率效率大幅提升、由试验线到计划量产线、官宣量产复合铜箔(宝明科技)、 大批量水电镀设备采购协议、多家膜材料厂送样&生产基地奠基建设等阶段性进展,产业趋势由逐步明朗到显 著加速。多家汽车企业将安全电池作为卖点,电池厂积极布局专利及相关测试,数十家新势力跨界进入复合铜 箔生产领域,设备商亦不断创新,积极推动产业进步。

下游:多家汽车&电池企业开启安全电池“军备竞赛”。随着锂电池安全性渐成趋势,汽车企业也将电池安全作为一大卖点,纷纷推出安全电池产品,有望推动各类安全电池技术的加速推广。

广汽埃安弹匣电池 2.0 采用复合集流体,为首家宣布使用复合集流体的主机厂。2023 年 3 月 30 日,广汽埃 安发布了弹匣电池 2.0 军标级枪击测试结果,常规铁锂电芯遭遇枪击后随机热失控、起火燃烧(铁锂电芯自燃 温度一般为 800 度),弹匣电池 2.0 在同样条件下仅冒烟无明火,没有进一步热蔓延,相邻受体电芯温度仅 185 度。弹匣电池技术中超稳电极界面采用复合集流体材料,也是国内首个宣布采用复合集流体的电池,预计首搭 车型为 Hper GT 昊铂。

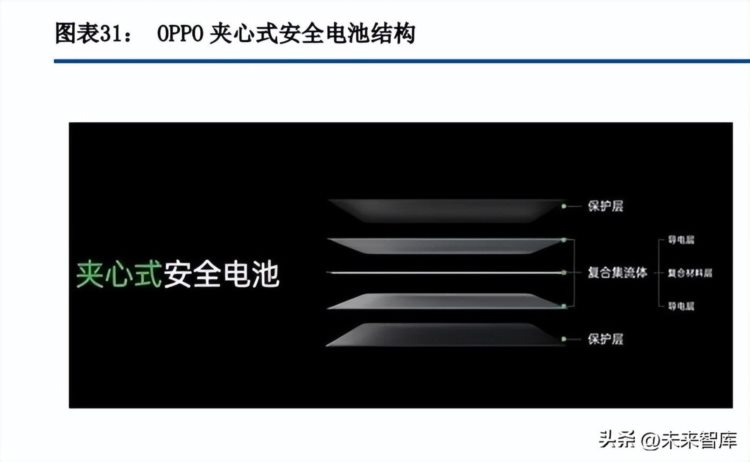

OPPO 推出夹心式安全电池,采用复合集流体增强消费电子锂电池安全。OPPO 在 2021 年 7 月 22 日闪充 开放日上,发布了一款夹心式安全电池,通过使用一层新型的复合高分子材料作为基体,采用非常有挑战性的 工艺镀上两层铝层行成一个“三明治”结构的集流体,代替传统的铝箔集流体,并在其上涂覆一层安全涂层形 成最终的五层安全结构。在不影响电池性能的前提下,夹心式安全电池可以做到完全通过针刺与重物冲击实验。

宁德时代复合集流体结构突破传统集流体功能局限,解决了高镍电池内短路难题,并通过莱茵 TÜV 认证。 据中国能源网,宁德时代在复合集流体方面有多项动作,在业内率先解决了高镍电池内短路难题,并通过莱茵 TÜV 认证。 此外,宁德时代麒麟电池采用NP2.0技术,能量密度达 255Wh/kg。在相同化学体系、同等电池包尺寸下,麒麟电池系统电量相比 4680 系统可提升 13%。宁德时代国内乘用车执行总裁刘畅延在极氪 009 发布活动中表 示,在极端情况下,麒麟电池电芯大面冷却技术搭配 NP2.0,可保证电池系统无热蔓延、不起火,可满足行业 最高电池安全要求。

蜂巢能源采用 Soteria 电池安全技术。据 Inside evs 于 2021 年 4 月 22 日报道,蜂巢能源将采用来自 Soteria 电池创新集团(BIG)的电池安全技术,使电池不受热失控的影响。 中游:数十家新势力跨界进入复合铜箔生产领域,传统铜箔企业亦积极布局。自 2022 年 7 月初宝明科技 宣布投资复合集流体项目以来,已有数十家公司披露相关计划并积极产能布局和送样,推动技术革新。

2.2 制作工艺:“磁控溅射+水电镀”两步法为当前主流

复合铜箔的加工一般包含“打底+增厚”两个过程。首先在基材表面形成金属种子层,一般为 50nm 左右 ,目的是增强金属与基材之间的结合力,一般采用 PVD 方法,以磁控溅射为主;第二步是 “增厚”,一般采用水电镀,将铜层增厚到 1000nm(即 1μm),即可满足一定的充放电性能。

制备过程主要关注点在于高分子基材上的镀膜过程,究其本质是镀膜技术应用。复合集流体制造一般涉及 到真空磁控溅射、真空蒸发镀膜、水电镀膜等三类主流的镀膜工艺。1)磁控溅射是电子在电场的作用下与氩 气碰撞后,激发高能量的氩原子电离后撞击靶材表面,使得靶材发生溅射,溅射粒子在基片上沉积形成薄膜, 例如在复合铜箔制造中,靶材指铜材料,基片指高分子材料;2)蒸发镀膜是在真空条件下,采用一定的加热 蒸发方式使得镀膜材料气化,粒子在基材表面沉积凝聚为膜。真空磁控溅射与蒸发镀膜均属于物理气相沉积 (PVD),也被称为“干法”工艺;3)水电镀膜为典型的“湿法”工艺,利用电沉积原理,将待加工的镀件接 通阴极放入电解质溶液中,直流电的作用下金属铜进入镀液,并不断迁移到阴极表面发生还原反应,逐步形成 金属铜镀层。但 PET 等高分子材料不导电,无法直接进行化学电镀,需要先对高分子材料进行表面处理、活化、 沉积导电层等,增加导电性。

复合铜箔制备方法按照工艺步骤数,分为一步法、两步法和三步法。一步法按照是否使用化学试剂分为干 法与湿法:一步法干法指使用纯磁控溅射工艺或磁控溅射和真空蒸镀一体机镀铜,通过多靶材、多腔体提高效 率;一步法湿法通过对基膜进行清洗、粗化,提升表面粗糙度,然后以化学沉积的方式(不通电)在薄膜基材 表面覆盖一层均匀的金属铜层;

两步法包括两个步骤,磁控溅射+水电镀:1)磁控溅射对高分子膜进行活化。由于 PET/PP 表面不导电, 无法直接进行电镀,需要先对高分子材料进行表面处理、活化,溅射形成方阻小于 2Ω(厚度约为 30nm-70nm) 的金属铜膜;2)水介质电镀加厚金属层至实现导电功能。在磁控溅射形成基础铜膜后,通过水介质电镀的方 法将两边铜层分别增厚至 1µm 左右,实现集流体导电的功能; 三步法包括三个步骤,磁控溅射+真空蒸镀+水电镀:在磁控溅射后增加真空蒸镀环节,目的是提高沉积速 度,真空蒸镀的沉积速度是磁控溅射的 3-4 倍,可以快速补足铜膜到适合电镀的厚度。

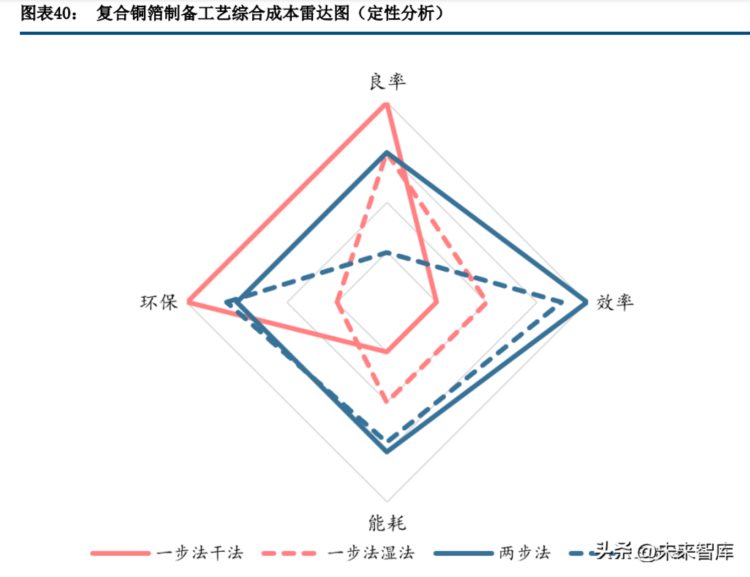

多种制备工艺各有优劣势,综合成本占优的有望胜出。铜箔厂选型制备工艺过程中,综合成本是重要考量, 我们认为有四大因素:①良率(影响材料利用率和产品品质);②效率(影响设备投资额以及折旧);③能耗 (直接成本);④环保(排污资质的获得以及排污成本)。几种工艺各有优劣势,在上述四项指标上的突破值得 关注。

两步法仍为当前主流的原因分析: 1)干法一步法良率好,但效率及能耗待突破:磁控溅射单次镀膜厚度为纳米级,若要达到微米级铜厚 则需要多次溅射,相对效率低于电镀工艺。据诺德股份 2022 年报,磁控溅射镀层效率较低,目前磁控溅射镀 30-50nm 在 5-10 米/分钟,80-100nm 则小于 5 米/分钟,如果需要镀 1000nm(1µm),预计生产效率不足 1 米/分 钟,难以满足实际生产需求。据阿石创 2022 年报,溅射工艺结合靶材使用率(70%)与附着率指标(65%- 85%),有效附着率仅 60%左右。蒸镀工艺的国际一线蒸发源的有效附着率仅为 50%,且真空蒸镀对高分子复 合材料抗高温性能要求较高,现有 PET/PP 等高分子材料性能难以满足其规模化生产; 2)湿法一步法成本略高:据三孚新科投资者活动公告,药水价值每平米就需要 2.0-2.5 元左右,再加上 铜成本与设备折旧,湿法一步法的成本短期内难以低于两步法。另外,PET 等高分子材料的结晶度大、极性小、 表面能低,这三种特性会影响镀层与基材之间的黏合力; 3)三步法更均匀,但良率较难提升:在两步法中,靶材溅射虽然使铜和 PET 结合较好,但沉积速率较低, 基片会受到等离子体的辐射等作用而产生温升,而三步法能将在磁控溅射后形成的不平整的膜体变得更加均匀, 避免在下一步水电镀环节中继续放大瑕疵乃至产生次品。但高温蒸镀在 PET 铜箔上使用是比较冒险,因为 PET 不耐高温,如果磁控溅射后的纳米级铜膜本身没有 100%包裹 PET 或者温度过高,很可能直接烧穿膜体,形成 多个孔洞,影响良率。

2.3 技术创新如火如荼,推动复合集流体向量产迈进

尽管对锂电池产线带来的改造较小,但作为一种新材料,复合集流体走向量产仍需解决加工工艺、高温循 环、焊接、快充等多种问题。产业届针对复合铝箔/复合铜箔、PET/PP 基膜、滚焊、快充等方向积极研究,取 得良好进展。 复合铝箔率先量产,采用蒸镀法。据高工锂电援引汇成真空副总经理李志方观点,相比于复合铜箔的两步 法、一步法等技术路线差异,复合铝箔无需使用化学电镀等湿法工艺,仅通过干法工艺便可一次完成双面镀膜, 一定程度上减轻了干湿法工艺转换过程对良率的影响,并且没有湿法带来的环评压力。目前重庆金美已经实现 8µm 复合铝箔量产,采用真空反应镀膜+真空蒸镀制备。其中,真空反应镀膜是指将铝熔化并蒸发后,在铝蒸 汽扩散的通道上同时通入氧气,使铝和氧气反应生成 5-15nm 致密性良好的氧化铝。

相较于复合铝箔,复合铜箔在降本及能量密度方面潜力更大。复合铝箔工艺普遍采用蒸镀,产业化进展更 快。在参数方面,据GGII,8μm复合铝箔对比12μm压延铝箔降低300-500万元/GWH,能量密度提升3-6%; 而 6.5μm 复合铜箔对比 6μm 锂电铜箔降低 2400-3000 万元/GWH,能量密度提升 5-10%。

复合集流体物理结构易导致产热、导热问题,影响快充性能。根据电阻 R 的计算公式 R=ρL/S(ρ为电阻 率,由材料性质决定;L是长度;S 是横截面积),例如当金属厚度由传统集流体的 6µm分别降到复合集流体的 2µm时,相应的阻值变为原始集流体的 3 倍。即根据焦耳定律,电流 I 通过导体产生的热量 Q 由公式 Q=I²Rt 得 出,其中 t 为电流持续时间,在充、放电电流不变的情况下,单位时间导体产生的热量 Q 与其电阻 R 成正比, 即为传统集流体的 3 倍。 电池厂商积极布局,提高复合集流体导电能力,应对快充趋势。据宁德时代 2022 年 11 月 25 日申请专利 “一种荷电状态计算方法、装置、存储介质及电池管理系统”,针对电池过充过放,提高电池安全性;2022 年 11 月 4 日申请专利“一种电化学装置及电子装置”,缩短了电子移动的路径,减小了第一极片的内阻,提高了 充电效率。复合集流体在快充上的问题有望逐步得到改善;2022 年 11 月 2 日申请专利,旨在改善高压下长时 间恒压充电性能。

复合集流体基材的主流路线尚未完全确定,目前 PET 材料应用相对成熟,PP 膜关注度提升。复合集流体 基膜的的选择有 PET(聚对苯二甲酸乙二醇酯)、PP(聚丙烯)、PI(聚酰亚胺)三种。PET 具备最佳的抗拉强 度、弯折性能、耐高低温性能、绝缘性能等,但其突出的劣势是在电解液环境中易被腐蚀,因此需要电芯厂调 整电解液配方来改善;PP 耐酸性好,可在高温电解液环境中维持良好性能,但其韧性不足、与铜层附着力不 佳,在高速涂布时易断裂,影响整体良率;PI 材料在力学指标、电化学性能、耐高温等方面的综合优势突出, 但生产成本过高,难以满足降本增效的产业需求。综合来看,PET 的工艺已相对成熟;PP 体量较小,正在攻 克金属附着力难点;PI 材料还未进入导入阶段。

2.4 2023 年有望成为量产元年,预计 2023-2025 年复合集流体设备年均有近 90 亿元市场空间

预计到 2025 年复合集流体渗透率达 18.8%,对应设备总量需求 277 亿元。在全球新能源汽车、储能等行 业稳健成长的前提条件下,我们预计到 2025 年,动力、储能、消费电子锂电池中复合集流体渗透率将分别达 到 15%/30%/20%,综合渗透率将达到 18.80%。在磁控溅射设备、水电镀设备、超声波滚焊设备单 GW 投资额 分别为 3000 万/3000 万/1000 万的假设下,三类设备总需求将分别达到 118.79 亿元/118.79 亿元/39.60 亿元,合 计 277.17 亿元。考虑到该数据为设备存量,则 2023-2025 年平均每年复合集流体设备需求量约 90 亿元。

三、从 0 到 1,设备环节最为受益

在复合集流体替代传统集流体的过程中,工艺技术和生产设备为核心壁垒,我们认为设备厂商作为关键环 节将率先受益,如水电镀卡位良好的东威科技、超声波滚焊取得突破的骄成超声,探索一步法的道森股份,以 及真空镀膜平台型公司汇成真空等。

3.1 东威科技:PCB 电镀龙头,水电镀设备开启成长新曲线

东威科技是全球领先的电镀设备制造商,主要从事高端精密电镀设备及配套设备的研发、设计、生产及销 售,致力于为客户提供高效、环保、智能的高端精密电镀解决方案。目前东威科技产品主要面向 PCB 电镀领 域、通用五金电镀领域、新能源电镀领域,其中垂直连续电镀设备在中国的市场占有率在 50%以上。公司凭借 在 PCB电镀设备领域深厚的技术积累与领先的市场地位,向通用五金电镀领域和新能源电镀领域进行业务拓展 和延伸,构建了应用领域覆盖广泛的业务布局。

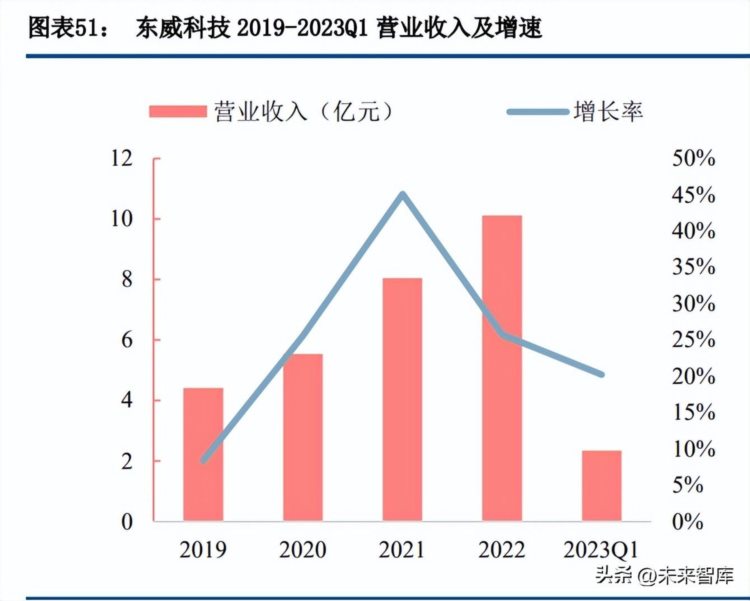

营收稳健增长,盈利能力稳定。2022 年东威科技营收和归母净利润稳健增长,实现营业总收入 10.12 亿元, 较 2021 年增长 25.74%;2023Q1 实现营收 2.34 亿元,较 2022Q1 增长 20.23%。2022 年、2023Q1 实现归母净利 润 2.13 亿元、0.51 亿元,较 2021 年、2022Q1 增长 32.58%、28.09%。

东威科技净利率与毛利率维持高水平并呈现稳定态势,费用率稳中有降。2023Q1 东威科技毛利率和净利 率分别达到 45.16%和 21.58%,2022 年毛利率和净利率分别达到 41.86%和 21.08%,毛利率同比 2021 年减少 0.77pct,净利率同比 2021 年增长 1.09pct,维持较高水平且呈现稳定态势。费用率方面,2023Q1 和 2022 年东 威科技销售费用率、管理费用率、研发费用率、财务费用率分别为 7.41%/6.78%、5.75%/4.40%、8.86%/7.87%、 -0.38%/-0.07%,2022 年销售、管理费用率同比 2021 下降 1.08pct、0.54pct,研发、财务费用率同比 2021 微增 0.37pct、0.24pct。

PCB电镀设备为主体,水电镀设备逐步起量。东威科技收入由包括垂直连续电镀设备、磁控溅射卷绕镀膜 设备、光伏镀铜设备、卷式水平膜材电镀设备、龙门式电镀设备、水平式表面处理设备、五金连续电镀设备(原滚镀设备)和其他类共八类产品构成,2022 年分别贡献营收/毛利 66.08%/68.97%、1.03%/0.8%、0.30%/0.30%、 14.48%/17.31%、7.70%/4.57%、0.35%/0.17%、3.66%/1.90%、6.39%/5.98%。

复合铜箔领域:东威科技是目前唯一实现新能源镀膜设备(“卷式水平膜材电镀设备”)规模量产的企业。 据东威科技投资者关系活动公告:到目前为止,东威科技是唯一能够量产的复合集流体设备厂商,目前部分客 户生产的复合铜箔已