21世纪经济报道记者骆轶琪 广州报道

市场都在等待看到台积电传递出好消息,但似乎事与愿违。

7月20日台积电先后发布财报并举行法说会,当日英伟达、英特尔、AMD等主要美股出现股价大跌、主要手机产业链公司股价同样承压。

生成式AI浪潮无法拯救台积电的业绩,已经在今年第一季度财报中显示出来,二季度的业绩证实了这一趋势。

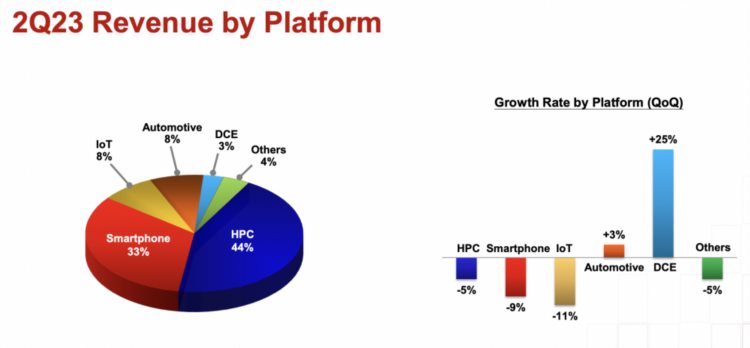

这是因为从业绩大盘来看,虽然HPC(高性能计算)已经稳稳取代智能手机,成为支撑台积电超过四成的业绩核心,但AI占HPC业务的比重依然较小;占据业绩比重33%的智能手机市场消费依然不见明显回暖,这些都成为业绩的明显拖累。

此外,近期市场消息显示,有部分晶圆代工厂商再度进行了变相降价行为,侧面印证出当前晶圆代工行业普遍面临着承压行情。

台积电方面指出,客户侧的库存调整将持续到三季度,到第四季时IC设计客户的库存表现将更为健康。

Counterpoint研究副总监Brady Wang向21世纪经济报道记者分析,到目前为止,晶圆代工厂在今年内的订单已经基本确认完毕,因此台积电对全年业绩做出下调动作。“晶圆代工厂已经在开始洽谈明年的订单,但台积电在Q2法说会传递的讯息是:2024年的需求也可能不如预期,还在观察2024年下半年是否向好。”

汽车减速、AI扛不起

今年第二季度台积电的业绩中,几乎所有占据高业绩支撑的业务部分都出现了环比下滑。

HPC、智能手机、IoT三大业务在今年第一和第二季度合计共支撑台积电约85%以上收入业绩,但这三大类业务,在今年前两个季度,均出现环比下滑。

不过相比今年第一季度,二季度的这三大业务环比下滑幅度收窄。但此前持续高成长的汽车(Automotive)业务(2022年74%年增速),在一季度增幅收窄(环比增长5%),二季度环比增幅继续收窄(环比增幅3%)。

(2023年二季度台积电主要业务成长性表现,图源:台积电财报)

纵观第二季度,台积电业绩环比成长最高的是此前“低调”的DCE业务(业绩占比3%),环比增速25%;唯二环比增长的业务便是DCE和汽车。

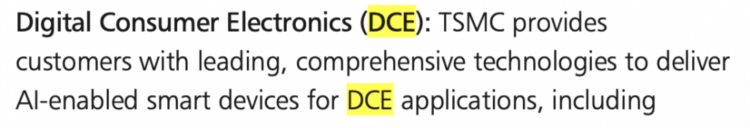

据台积电财报介绍,DCE业务即数字消费电子(Digital Consumer Electronics),包含T-Con、PMIC、WiFi芯片等。

Brady向21世纪经济报道记者分析,DCE业务的产品主要有机顶盒、智能电视等应用场景,不同产品的份额并没有被具体公开过。

“可以看到,大部分并没有明显的消费上升表现,DCE其中提及AI-enabled smart devices,我们推测可能是这部分与AI业务相关,相应推动了DCE业务成长。当然这个推测未必正确。”他指出,DCE一直以来占台积电的收入份额都不高,因此其中某一项业务的突然成长,都可能带动整体DCE业务部分的上升。

(台积电对DCE业务的概述,图源:台电财报)

近两个季度以来,汽车业务的成长性在持续缩减。Brady分析认为,这应该属于短期现象,并不意味着汽车市场的发展来到转折点。

“随着特斯拉单价下调,今年以来国内新能源车市场内卷比较严重。我们分析,新能源车的成本降低速度跟不上消费者需求,导致目前来看,对电动车的转换需求依然很高,但部分受关注车型的成本依然很高。”他指出,电动汽车成本难以快速下降,叠加全球经济形势影响,由此令产业对汽车市场高销量的可持续性出现短期疑虑。

有数据统计显示,二季度以来,安卓阵营手机消费依然不见明显好转。

Brady也告诉21世纪经济报道记者,“从需求看,智能手机部分的整体需求都相对疲软。手机厂商有新产品推出,但整体订单量并不大,导致YoY同比表现不太好。”

他总结道,“第四季度会有一批新机集中发布,但安卓阵营整体没有太好的成长预期,因此行业都在观察明年的订单状况。”

对于备受关注的AI业务,虽然在近两次的法说会期间,台积电反馈出市场有高需求。但AI业务的难题在于,一方面,高端封装产能严重受限;另一方面,AI占大盘的比重很小。

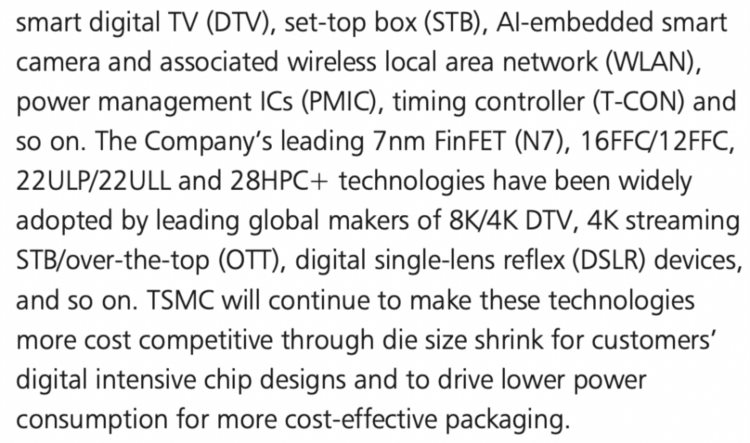

据台积电表示,HPC平台有望在未来几年成为长期成长的主要引擎。但据估算,CPU、GPU和AI加速器等执行AI处理器能力的器件,需求约占台积电总营收的6%。预计这部分相关需求在未来5年将有50%的年复合增长率,对收入贡献达到低十位数(low-teens)的百分比区间。

Brady认为,台积电传递的讯息是,AI相关需求很高,但相应的成本也很高。“一个AI服务器的成本会是一般服务器成本的好多倍。举例来说,一般通用服务器需要搭载1-2颗CPU、GPU芯片,AI服务器需要搭载6-8颗GPU,但英伟达一般是集成为整颗模组对外出售。但服务器需求方如亚马逊、HP、谷歌等厂商年度内的资本支出有限,如果大量把支出放在AI服务器上,那么相应就会对通用服务器需求下滑。”他分析,晶圆代工厂往往订单越多越能获取更多收益,但目前AI相关需求占整体业绩贡献依然较少,倘若AI服务器需求高、挤占了客户整体资本支出额度,就会导致台积电收到的整体订单量反而下滑。

从这个角度看,台积电的HPC部分业务还包括笔记本、平板等,但普遍需求都不算强,叠加AI服务器影响到通用服务器的需求,由此导致HPC业务整体面临较大下行压力。

产能承压、高端竞速

迟缓恢复的市场行情无疑为整体晶圆代工市场带来压力。近期有市场消息显示,部分代工厂再度出现变相降价动作。

Brady对记者确认了这一现象,并分析,晶圆代工价格在之前2年有多次调整,彼时调整的附加条件,是签订确保客户产能需求的协议。

“今年代工价格也下降了多次,只是不同晶圆代工厂面临的情况不同,举例来说,目前28nm制程的产能较多,倘若没有竞争力,厂商就需要针对性有一定降价动作。”他分析,看得出台积电对短期内行情相对悲观,只是2024年下半年行情是否向好,还存在不确定性。可以肯定的是,一些特殊工艺制程会有相对好的表现,但要视情况而定。由于这属于细分市场类型,因此即便表现相对好,但对晶圆代工的整体行情也不会有太大扭转帮助。

“从产能利用率看,不同工艺制程情况不一。”Brady对记者表示,目前阶段,晶圆代工厂整体平均产能利用率都难以达到90%,台积电亦如是。

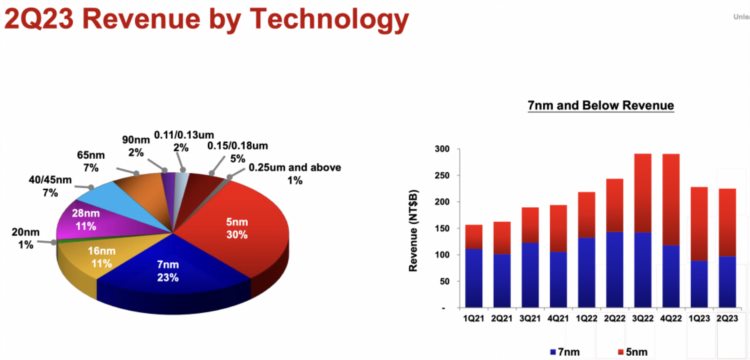

不过相比同行,台积电的显著优势在于对先进工艺制程的推进和良率表现。在法说会上,台积电也表现出对3nm工艺的良好预期。

(台积电先进工艺应用进展,图源:台积电财报)

“3nm的基数低,因此前期会看到不错的成长性,但是单价也高。”Brady告诉记者,据其了解,3nm工艺有一些项目在推进测试,但未进入大规模量产应用阶段。今年内支撑台积电3nm工艺需求的只有苹果新机。

“AI和GPU相关芯片的确需要3nm这种高制程工艺,但GPU芯片的die尺寸较大,导致应用高制程时的成本很高。因此一般行业惯例,新工艺制程都由苹果率先导入,待成本进一步降低、良率更好提高后,才会有其他品牌产品导入。”他补充道,至于电动汽车,目前该部分涉及高阶工艺制程的主要包括智能座舱、ADAS两部分,大约采用4nm-5nm制程,一些低级别的ADAS尚在采用12-22nm制程工艺。

与AI业绩成长性相匹配的还有台积电相关封装能力,其CoWoS产能扩张进度同样备受关注。

Brady告诉记者,独特封装工艺CoWoS,是一种高昂成本的封装方案,台积电也是随着客户的需求来推进对应产能建设。随着目前AI相关应用需求水涨船高,才导致CoWoS产能无法被完全满足的现状。

“但目前市场上有超前下单的情况,因此台积电也在评估哪些才是真需求,同时增加产能。”他表示,至于这可能对其他厂商带来的机会,则要看是台积电产能扩充更快、还是其他厂商对相关工艺技术研发和推进更快,后者还需要与客户联合研发。

更多内容请下载21财经APP

上一篇:三组数据看民营经济持续发展壮大

下一篇:“德国制造”想外迁,中国受青睐