每经记者:王佳飞 每经编辑:梁枭

今日(7月23日)晚间,乐普医疗(SZ300003,股价21.62元,市值407亿元)公告称,拟将其控股子公司常州秉琨医疗科技股份有限公司(以下简称秉琨医疗)分拆至深圳证券交易所创业板上市。

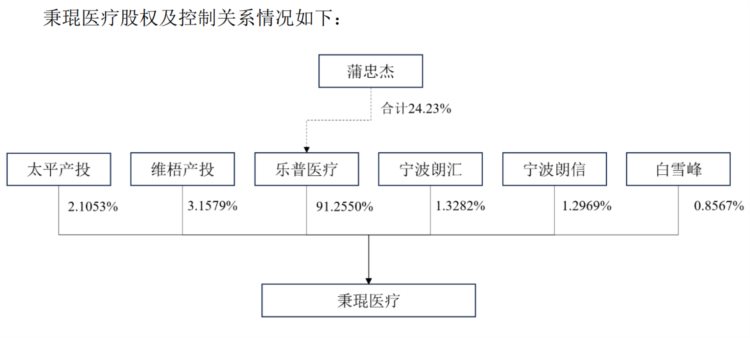

此次分拆完成后,乐普医疗股权结构不会发生变化,且仍将保持对秉琨医疗的控制权。乐普医疗认为,分拆有利于其进一步将资源集中于心血管领域业务,且不会对其他业务板块的持续经营构成实质性影响。

图片来源:乐普医疗公告截图

拟拆分上市业务显著区别于其它业务

谈及分拆,乐普医疗在公告中表示,分拆完成后,乐普医疗将继续专注于提供覆盖心血管疾病领域全生命周期的整体解决方案,进一步聚焦核心业务。

同时,秉琨医疗将作为公司旗下外科用医疗器械及辅助麻醉护理类器械的完整业务平台实现独立上市,并借助资本市场的力量,优化治理结构,提升经营效率,拓宽融资渠道,强化其在细分领域的竞争地位和竞争优势,推动秉琨医疗实现高质量独立发展。

对于秉琨医疗计划何时上市,以及乐普医疗的后续计划,《每日经济新闻》新闻拨打了上市公司董秘的电话,但接通后是杂音。记者又发送了采访邮件,但截至发稿时未收到上市公司回复。

据乐普医疗公告,公司提供心血管疾病领域全生命周期的整体解决方案,已形成涵盖医疗器械、药品、医疗服务及健康管理的主要业务。其中医疗器械业务包括心血管植介入、体外诊断、外科麻醉(外科用医疗器械及辅助麻醉护理)三个细分业务领域。

此次分拆的子公司秉琨医疗主要聚焦外科用医疗器械及辅助麻醉护理类医疗器械的研发、生产及销售,“显著区分于公司及其旗下其他企业主要从事的心血管、体外诊断、制剂和原料药以及医疗服务和健康管理业务,业务边界清晰,独立性较高”。

乐普医疗表示:“本次分拆有利于公司进一步将资源集中于心血管领域业务,且不会对公司其他业务板块的持续经营构成实质性影响。”

公司预计拆分将降低整体资产负债率

乐普医疗在公告中表示,从结构优化角度,秉琨医疗分拆上市有助于进一步拓宽融资渠道,提高公司整体融资效率,降低整体资产负债率,增强公司的综合实力。

据乐普医疗公告披露,2020年度~2022年度,秉琨医疗归属于母公司股东的净利润分别为0.96亿元、0.89亿元、1.14亿元,而同期乐普医疗实现归属于上市公司股东的净利润18.02亿元、17.19亿元、22.03亿元。

Wind数据显示,乐普医疗资产负债率自2020年度的41.96%下降至2023年一季度末的30.45%,已有较大幅度下降。据中诚信国际发布的乐普医疗可转债跟踪评级报告(2023),截至今年一季度末的总债务中,有三成为一年内到期的非流动负债。

值得一提的是,据乐普医疗此前公告,截至7月20日,蒲忠杰及其一致行动人合计持有公司总股本的24.23%,处于质押状态的股份占公司总股本的9.89%,占其持有股份比例的40.84%,质押用途为偿还债务。

今年一季度,乐普医疗实现营业收入24.37亿元,同比下降4.39%;归属于上市公司股东的净利润5.97亿元,同比增长9.45%。在4月26日举行的业绩说明会上,乐普医疗方面介绍,一季度因股权激励股权支付费用6069.62万元,外加瑞士GDR和乐普心泰的上市发行融资,按外管局流程审批的时间进行结汇,导致汇兑损益4354.13万元。扣除这些影响后,扣非归母净利润同比增长15.61%。

中诚信国际上述报告显示,乐普医疗的资金流出主要用于债务的还本付息、项目建设及投资并购。

今年一季度,乐普医疗经营活动产生的现金流量净额为﹣1.34亿元,同比大幅下降129.89%。对此乐普医疗解释称,2022年四季度公司应急产品收到的预收款因客户需求减弱于本期大量退款;电商平台的部分销售款项存在结算延迟;2022年末的应急产品生产等所需的额外人工劳务费、采购原材物料的款项等,于今年一季度集中兑付。

封面图片来源:视觉中国-VCG111364056802

每日经济新闻