图片来源@视觉中国

近日,晶丰明源(688368.SH)公告称,向不特定对象发行可转换公司债券申请获得上交所受理。本次发行的可转债所募集资金总额不超过7.09亿元,扣除发行费用后,募集资金拟用于高端电源管理芯片产业化项目、研发中心建设项目和补充流动资金。

在该可转债计划披露前,晶丰明源曾公告了一份2.5亿元的对外收购计划,由于未能及时、充分披露交易双方的利益安排,导致公司及相关责任人受到监管处罚。钛媒体App注意到,早在2019年登陆科创板的晶丰明源,至今仍有募投项目尚未投产并一再延期。近年来,随着半导体行业进入下行周期,公司遭遇业绩股价双杀。

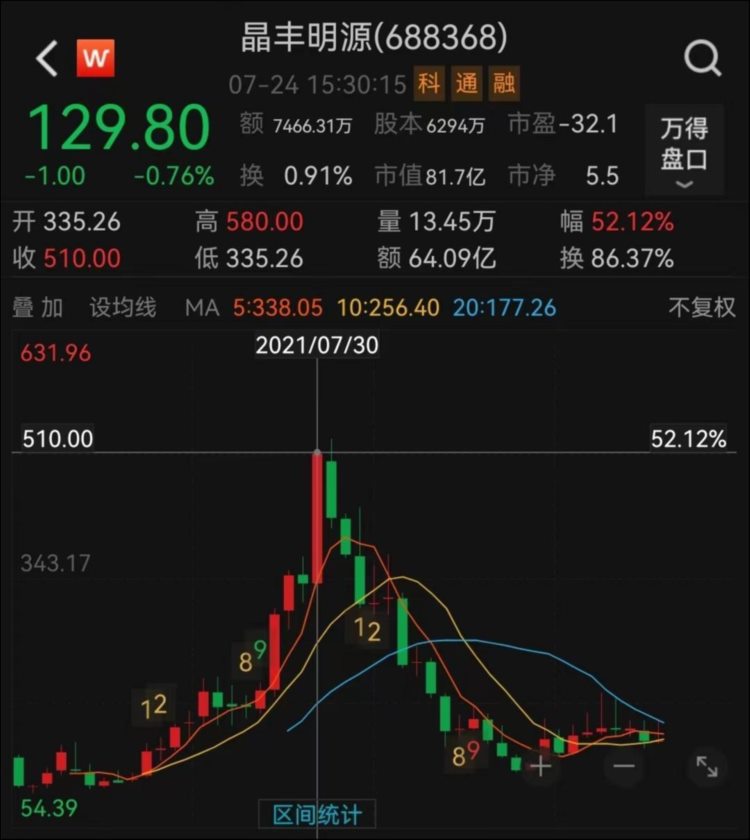

股价表现,来源:Wind

前脚并购后脚融资

晶丰明源最早于今年5月披露可转债发行计划,提出要建设高端电源管理芯片产业化项目。就在该融资计划披露前不久,公司曾对外宣布了一项收购方案。

今年3月,晶丰明源公告称,拟使用自有资金收购南京凌鸥创芯电子有限公司(简称“凌鸥创芯”)38.87%股权的公告,股权转让价款合计2.5亿元。收购完成后,晶丰明源持有凌鸥创芯61.61%股权。交易对手方为广发信德投资管理有限公司(以下简称“广发信德”)和舟山和众信企业管理咨询合伙企业(以下简称“舟山和众信”)。

值得注意的是,该公告并未披露交易双方的利益安排,这也引起了监管部门的注意。

根据公司于2023年4月6日、4月10日披露的相关问询函回复公告,公司实际控制人胡黎强、刘洁茜于2022年7月与广发信德、舟山和众信签署《关于南京凌鸥创芯电子有限公司之业绩对赌与股权收购协议》(以下简称“《收购协议》”)。

根据《收购协议》,当发生凌鸥创芯净利润不达标(承诺凌鸥创芯2022年、2023年实现净利润分别不低于4000万、10000万元)等情形,广发信德、舟山和众信有权要求胡黎强、刘洁茜以现金方式收购其持有的凌鸥创芯股权。同时,《收购协议》约定非经广发信德和舟山和众信同意,胡黎强和刘洁茜不得允许晶丰明源以任何方式出售或转让、赠与、质押或以其他方式减少其持有的凌鸥创芯股权等保护性条款。

对于《收购协议》的相关安排及内容,公司在2023年3月13日披露的《关于使用自有资金收购参股公司部分股权的公告》未有提及,直至收到上海证券交易所公司管理部门问询函中对于“上市公司、控股股东、实际控制人及其关联方是否与广发信德、舟山和众信存在关联关系或特殊利益安排”的针对性问询,公司才于2023年4月6日在问询回复中予以披露。

综上,公司收购凌鸥创芯38.87%股权的交易中,公司实际控制人胡黎强、刘洁茜前期针对该部分股权的回购承诺等相关利益安排,对于投资者判断该项交易必要性、估值合理性等具有重大影响,公司应当在收购股权公告中,及时、充分地披露相关利益安排,并明确提示相关风险。但公司未及时披露存在的相关协议安排,迟至问询函的回复中才予以披露,公司信息披露不及时、不准确、不完整,未揭示相关风险。

公司董事长、总经理暨实际控制人胡黎强作为信息披露事务的第一责任人、经营管理主要负责人,且胡黎强与副总经理暨实际控制人刘洁茜作为《收购协议》的签署方,董事会秘书汪星辰作为信息披露事务的具体负责人,未能勤勉尽责,对公司的违规行为负有责任,违反了相关规定及其在做出的承诺。

为此,上交所决定对胡黎强、刘洁茜、汪星辰予以监管警示。

前次募投项目一再延期

资料显示,晶丰明源是国内领先的电源管理驱动类芯片设计企业之一。公司产品包括LED照明驱动芯片、电机驱动芯片等电源管理驱动类芯片。

2019年10月,晶丰明源登陆科创板,募集资金净额为7.88亿元,用于通用LED照明驱动芯片开发及产业化项目、智能LED照明芯片开发及产业化项目以及产品研发及工艺升级基金。

截至目前,部分IPO募投项目并未如期投产。例如,“智能LED照明芯片开发及产业化项目”已经多次延期。截至2022年底,该项目累计投入进度仅为63.44%。

公司在2022年8月公告,“智能LED照明芯片开发及产业化项目”(拟投2.41亿元)达到预定可使用状态时间由原计划的2022年10月延长至2023年10月。今年6月29日,公司再次公告称,将该项目达到预定可使用状态时间由原计划的2023年10月延长至2024年6月。

就项目延期的原因,晶丰明源表示,因行业技术不断革新,出于风险管控和谨慎性考虑,公司在产品规划、技术测试等方面进行充分评估验证,对于募集资金的投入较为慎重,因此对募投项目的研发进度产生了一定程度的影响。同时因为受特殊公共卫生事件影响,公司为积极配合和响应政策要求,导致研发人员的招聘、到岗一定程度上影响了研发进度。

由于经济环境变动、市场需求萎缩、渠道库存冗余、公司产品价格下调等多方面原因,晶丰明源业绩大幅下滑。财报显示,2022年公司实现营业收入10.79亿元,同比下降53.12%;实现净利润-2.06亿元,同比下降130.39%。今年一季度,公司营收继续下降12%,净利润继续亏损,录得-6002万元。

公司预计,未来公司在技术研发、人员费用方面仍需保持较大的投入。如果市场复苏缓慢,产品销售及研发项目进展不及预期,预计公司未来仍可能出现持续亏损的情形。

2020年-2023年一季度,公司资产负债率分别为21.57%、31.96%、39.33%和40.22%;流动比率分别为3.91、2.50、1.90和1.95,速动比率分别为3.47、2.01、1.53和1.62。报告期内公司资产负债率有所提高,流动比率、速动比率有所下降。与同行业公司相比,公司报告期各期末资产负债率相对较高,流动比率和速动比率相对较低。

自2021年7月以来,晶丰明源股价持续走低,进入下跌通道。截至7月24日收盘,股价报129.8元,市值81.69亿元,较巅峰时期缩水超七成。(本文首发钛媒体App,作者|马琼)