21世纪经济报道记者 唐唯珂 实习生 李仪 广州报道

日前,国科恒泰 ( 北京 ) 医疗科技股份有限公司(以下简称 " 国科恒泰 ")正式以 "301370" 为挂牌代码在深交所创业板挂牌上市,发行价13.39元/股。

公开资料显示,国科恒泰成立于2013年,是一家医疗器械领域的供应链综合服务商,现主要从事医疗器械的分销和直销业务,并在业务开展过程中提供仓储物流配送、流通渠道管理、流通过程信息管理以及医院SPD运营管理等专业服务。

借鉴海外医疗器械流通行业的发展经验,国科恒泰以高值医用耗材业务为切入点,整合行业上下游资源,打造一站式产品分销平台和院端服务平台。简单来说,其扮演着连接上游医疗器械生产厂商和下游经销商及终端医疗机构的角色,起着承上启下的作用。

2022年营收超63亿元

根据公开信息,截至2022年12月31日,国科恒泰直接获得上游生产厂商授权的品牌113个,相应的授权产品线数量为 176条,对下游超过5,000家二级经销商进行扁平化渠道管理,直接开票销售的终端医院数量超过1,400家,可提供超过 30万个规格型号产品。国科恒泰现成为波士顿科学、美敦力、史赛克、捷迈邦美、贝朗医疗、马尼、山东威高、雅培、天津瑞奇、春立医疗等医疗器械厂商的授权分销平台。

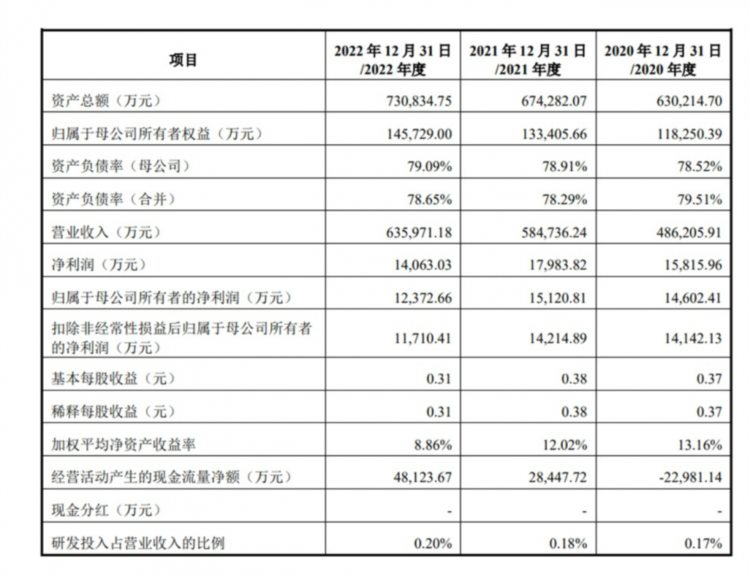

2020年至2022年,国科恒泰的营收分别为48.62亿元、58.47亿元和63.60亿元,复合年增长率为14.37%,保持着良好态势;其中净利润分别为15,815.96万元、17,983.82万元和14,063.03万元,归属于母公司所有者的净利润分别为14,602.41万元、15,120.81万元和12,372.66万元;扣除非经常性损益后归属于母公司所有者的净利润分别为14,142.13万元、14,214.89万元和11,710.41万元。

成立至今,国科恒泰已获得国科嘉和、通和毓承、君联资本、北极光创投、泰康人寿、招商局资本、夏尔巴投资等多家知名机构的投资,赢得了投资者的信息。君联资本表示:“中国医疗器械高值耗材市场规模超过千亿,但配送等供应链环节大部分仍采取原始代理制,市场格局未定。”

集采带来风险,需积极应对

国科恒泰销售产品主要包括血管介入类治疗材料、骨科材料、非血管介入治疗类材料、神经外科材料、口腔材料及其它产品。其中,血管介入类治疗和骨科材料收入超过总营收60%,是支撑公司业绩的核心产品。

2023年6月8日,京津冀“3+N”医药联盟采购办公室发布“关节骨水泥类医用耗材集中带量采购拟中选结果”。此次集采平均降价83.13%,预计每年可节约费用8.53亿元。从生产商和经销商的角度看,这就是市场规模缩减的程度。

此前高值医用耗材国采已开展三批。除了国采,省际联盟、省采、市采也都在积极推进。2022年全国高值医用耗材带量采购主要聚焦血管介入治疗和骨科两大领域,而这两大领域正是国科恒泰的主要经营品种。

集采使得商业公司盈利普遍承压,国科恒泰2021年、2022年营收分别增长21.20%、8.82%,扣非净利润增速分别为 0.51%、-17.62%。随着高值耗材集采进一步推进,国科恒泰所受负面影响或将进一步凸显。

此外,集采加速了医疗耗材领域的国产崛起,国际厂商市场份额逐渐下降。国泰恒科作为销售国际厂商产品为主的商业公司,处境将更加严峻。美敦力是国科恒泰主要供应商之一,根据招股书,国科恒泰向波士顿科学、美敦力集团采购高值医用耗材的合计金额分别占同期采购总额的46.57%、53.08%和48.52%,近一半之多。随着集采对这些国际厂商影响的扩大,以国科恒泰为代表的上下游枢纽业务难免不受到影响。

在集采格局下,市场份额进一步向大型企业集中,国科恒泰与“4+N”的前四位国药控股、华润医药、上海医药、九州通差距不小,在与头部流通企业的竞争中也并未显露突出优势。

面对集采和竞争对手两方面的压力,国科恒泰也在积极采取措施。根据招股书显示,报告期内公司直接获得生产厂商授权的品牌数量由2020年初的73个增长至2022年末的113个。合作的品牌越多说明可供销售的产品越多,一定程度可以降低集采带来的风险。

其次,国科恒泰拓展经营网络,设立新的分、子公司。公司目前共有124家分、子公司,在招股书中指出,未来还将通过新设或者收购等方式增加新的分子公司。但分支机构是能给企业带来效益还是负担,目前还未可知。

更多内容请下载21财经APP