摘 要

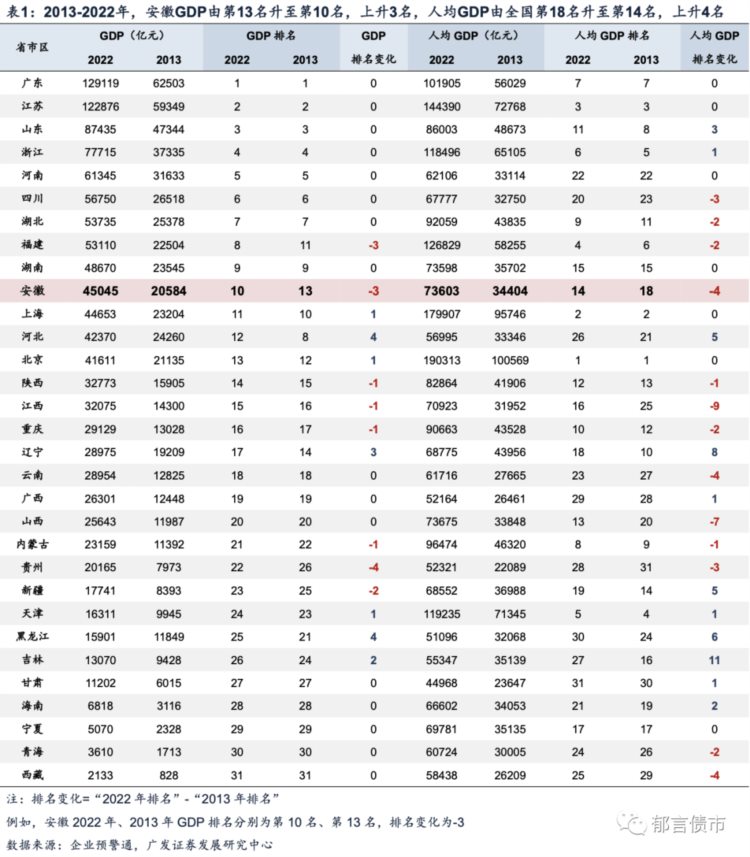

2022年安徽GDP首次超越上海,位列第十。近十年(2013-2022年)仅安徽、福建新晋前10名,其中安徽GDP由全国第13名升至第10名,人均GDP由全国第18名升至第14名。

十年前(2013年),安徽人均GDP排名靠前的地级市,多依托传统产业铜、钢铁、煤炭、化工等。例如铜陵、马鞍山、淮南人均GDP均位于全省前五,蚌埠、淮北位于省内中游水平。十年后,依托新兴产业的城市反超,合肥超越铜陵,省内人均GDP第一;芜湖赶超马鞍山,人均GDP第二;滁州进步六名,新晋第五名。合肥、芜湖、滁州产业主要涉及新能源汽车、智能家电、显示屏等。2022年,人均GDP前五的市分别为合肥、芜湖、马鞍山、铜陵、滁州。

在产业发展上,安徽提出“优化传统产业、打造新兴产业链”。对于依托传统产业的城市来说,铜陵、马鞍山侧重传统产业升级,着重发展铜基新材料、钢铁产业群。淮南、淮北、蚌埠着眼新兴产业转型,一方面推动原有煤炭/化工产业走智能、绿色化发展,另一方面淮南转型发展信息技术、新能源汽车零部件、高端装备制造等,淮北发展新材料、生命健康等,蚌埠发展硅基新材料、生物新材料。

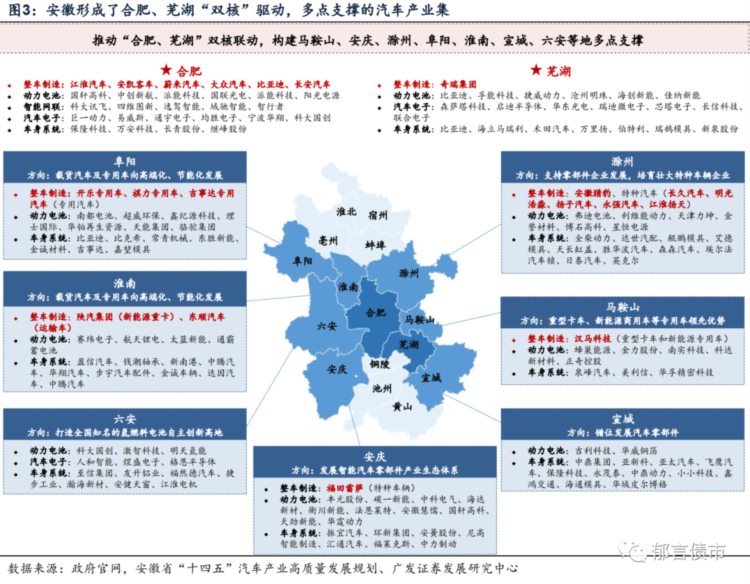

在新兴产业发展上,省内分工力争整合地级市资源,形成产业链。以汽车为例,作为2025年力争突破万亿元的产业,省内形成以合肥、芜湖“双核”驱动,“马鞍山、安庆、滁州、阜阳、淮南、宣城、六安”多点支撑的完整产业链,实现整车、动力电池、车身系统覆盖。

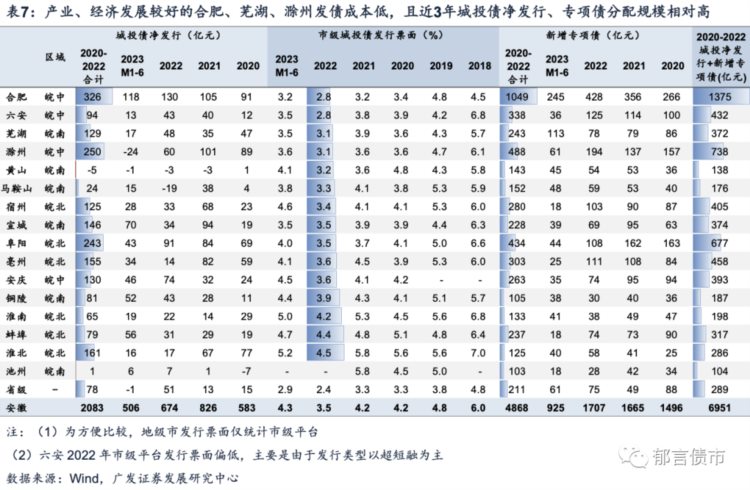

结合发债来看,产业、经济发展较好的合肥、芜湖、滁州发债成本低,且近3年城投债净发行、专项债分配规模相对高,特别是合肥专项债分配规模占全省的比重逐年提高,2022年达到25%。其次为马鞍山、黄山,2022年市级平台发行票面低于3.4%,但发行规模偏低。皖北城市发行成本多数在省内处于偏高水平,尤其是两淮、蚌埠,2022年市级平台发行票面高于4.0%,仍需等待产业优化,改善城投融资。

核心假设风险。招商引资企业存在经营不善的风险。产业投资可能受到政策影响。产业发展规划与实际经营状况存在偏差。减税期/免税期过后,企业可能搬离园区,导致税收无法兑现。

1

2022年安徽GDP首次超越上海,位列第十

2022年安徽GDP45045亿元,总量超过上海,首次位列第十,同比增长3.5%,增速超过全国均值3.0%。除安徽自身发展之外,2022年上海受疫情影响,GDP同比下滑0.2%,也是原因之一。2023年一季度,安徽GDP同比增长4.8%,超过全国均值4.5%,达到10936亿元,仍然位居全国第十,具备一定稳定性。

统计近十年(2013-2022年)各省市区GDP的变化,安徽、福建新进入前10名,河北、上海退出前10名。其中安徽GDP由全国第13名升至第10名,上升3名,人均GDP由全国第18名升至第14名,上升4名。

2

皖南皖中皖北:流动的人口、分化的GDP

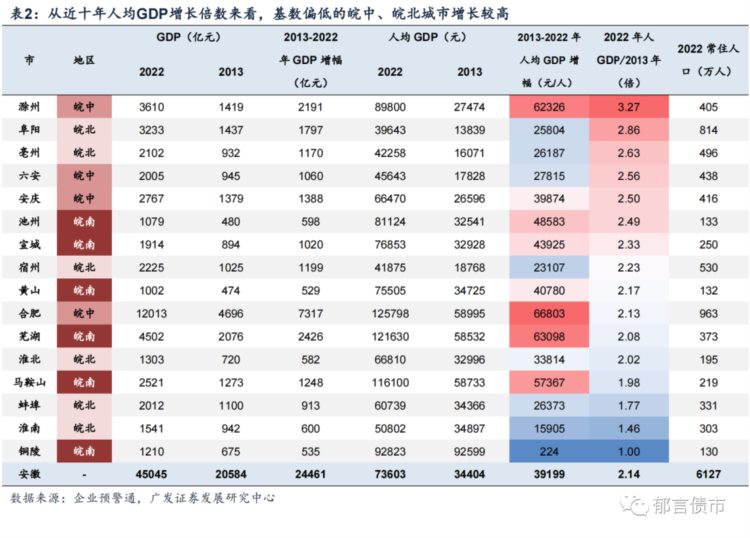

回顾过去十年,我们用人均GDP、人口分析安徽地级市,其中人均GDP增幅时间段采用2013-2022年,人口变化采用2010-2020年(对应人口普查数据,数据质量更高),可以总结出以下规律:

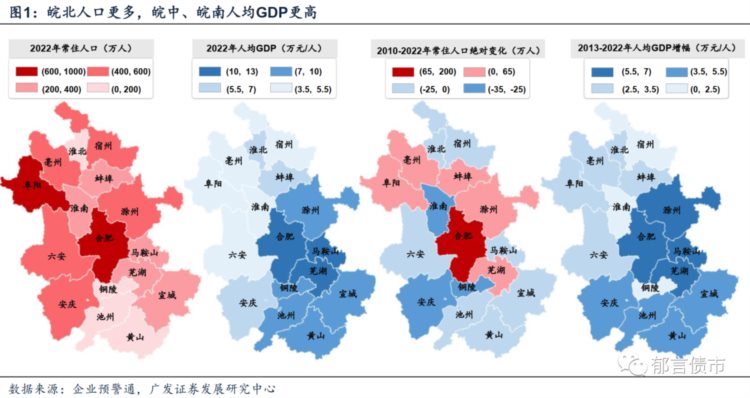

1. 皖北人口更多,皖中、皖南GDP更高

从绝对人口数据来看,皖北高于皖中,皖中高于皖南,但GDP总量皖中(主要合肥贡献)高于皖南,皖南高于皖北。2022年末,皖北常住人口占比44%,但GDP总量仅贡献28%,皖中常住人口占比36%,GDP总量贡献45%,皖南常住人口占比20%,GDP总量贡献27%。

从近十年人均GDP增长倍数来看,基数偏低的皖中、皖北城市增长较高,特别是滁州,2022年人均GDP89800亿元,是2013年的3.3倍,全省第一。其次为皖北城市阜阳、亳州,皖中城市六安,2022年人均GDP是2013年的2.5-3.0倍,但由于基数偏低,2022年人均GDP仍低于46000元/人。

从增幅来看,皖中、皖南城市人均GDP的提高幅度整体高于皖北,特别是合肥、芜湖,在原有基数相对较高的基础上,人均GDP增幅在63000元/人以上。

2. 外出务工人数超千万,皖北、皖中(合肥除外)外出比例高,首选江浙沪

从2010年到2020年,3个皖北城市阜阳、蚌埠、亳州、皖中城市合肥、滁州、皖南城市芜湖人口正增长,其余10个地级市人口均下滑,特别是铜陵、淮南。

从2010年到2020年,安徽常住人口增长152万人,增长2.6%。6个地级市人口增长,其中合肥人口增幅最大,增长191万人,增幅25.7%。阜阳、蚌埠、亳州3个皖北城市人口增幅在3.0%-8.0%之间,芜湖、滁州人口增幅在1.0-2.9%之间。10个地级市人口下滑,特别是铜陵、淮南人口降幅高于9%。

皖北人口占比最高,但经济发展慢,“外出务工人数多”是原因之一。从截面数据来看,2022年末皖北、皖中、皖南的常住人口比例为44%:36%:20%,皖北人口规模最大,但外出比例高。

国家统计局安徽调查总队披露了农民工外出务工情况,2019年末安徽到省外务工的农民工920.6万人,其中流向江浙沪726.1万人,占比79%。叠加其他人员外出务工,预计全省外出务工人数超千万。分地级市来看,已披露的样本中,皖北城市阜阳、亳州、宿州,皖中城市安庆、六安均是劳务输出大市,每年外出务工人数多在95万人以上,特别是阜阳常年外出务工人员达380万人,约占2020年常住人口的46%。

3

发展思路:优化传统产业、打造新兴产业链

(一)传统产业盘点:铜陵、马鞍山、两淮利用资源,蚌埠依托化工

安徽涉及的矿产资源主要有铜、钢铁、煤炭等。背靠资源禀赋,传统资源型城市得以较早地发展,涉及铜陵、马鞍山、淮南、淮北。

铜陵因铜而生,依托铜发展。根据铜陵市政府官网,新中国首个铜工业基地建于铜陵,第一炉铜水、第一块铜锭、第一只铜业股票都出自铜陵。铜陵阴极铜、铜材产量分别占全国11%、8%,铜陵有色跻身世界500强。

马鞍山市别名钢城,为中国七大铁矿产区之一。根据中央纪委国家监委网站“礼赞70年”系列报道,1964年,中国第一个直径为840毫米的整体车轮在马钢诞生。马钢为马鞍山市支柱企业,从完成工业增加值占全市GDP比重来看,新世纪以来,马钢与全市的发展轨迹完全相同。依托钢铁行业的快速发展,2004-2008年前三季度马鞍山全市GDP连跨300、400、500、600、700亿元五个大关,经济增长速度达16.0%。

安徽煤炭主要分布在两淮地区,保有资源储量占全省总量99.4%,淮南、淮北均依托煤矿建市。1950年,中央燃料工业部淮南矿务局成立,1952年淮南建市;1958年,建立淮北煤矿筹备处,1960年淮北建市。淮南煤矿以1/3焦煤为主,淮北煤矿以气煤为主。从煤炭储量与产能来看,淮南高于淮北,截至2019年末,淮南煤炭保有资源储量131.58亿吨,淮北煤炭保有资源储量48.8亿吨;2021年淮南、淮北原煤产量分别为5816万吨、3551万吨。

蚌埠依托化工产业发展。解放后,国家在化工行业批准并投资建立了蚌埠东风化工厂(化工部和省石化厅投资)、蚌埠江淮化工厂、银光乳胶厂、蚌埠橡胶厂等一批老化工企业,初步形成了蚌埠市化工“小而全”的生产格局。改革开放以来,在丰原、八一等龙头企业的带动下,蚌埠化工行业快速发展,成为蚌埠市支柱产业之一;“十三五”期间,基本形成了以生物化工、精细化工、化工新材料等主要特色的产业集群。2020年底,蚌埠市现有规上化工企业78家,全年实现产值161亿元,占2020年全市工业产值的23.87%。

(二)“十四五”提出“优化传统产业、打造新兴产业链”

十年前,安徽人均GDP排名靠前的地级市,多依托传统产业铜、钢铁、煤炭、化工等。例如铜陵、马鞍山、淮南人均GDP均位于全省前五,蚌埠、淮北位于省内中游水平。十年后,依托新兴产业的城市反超,合肥超越铜陵,人均GDP第一;芜湖赶超马鞍山,人均GDP第二;滁州进步六名,新晋第五名。2022年,人均GDP前五的市分别为合肥、芜湖、马鞍山、铜陵、滁州。

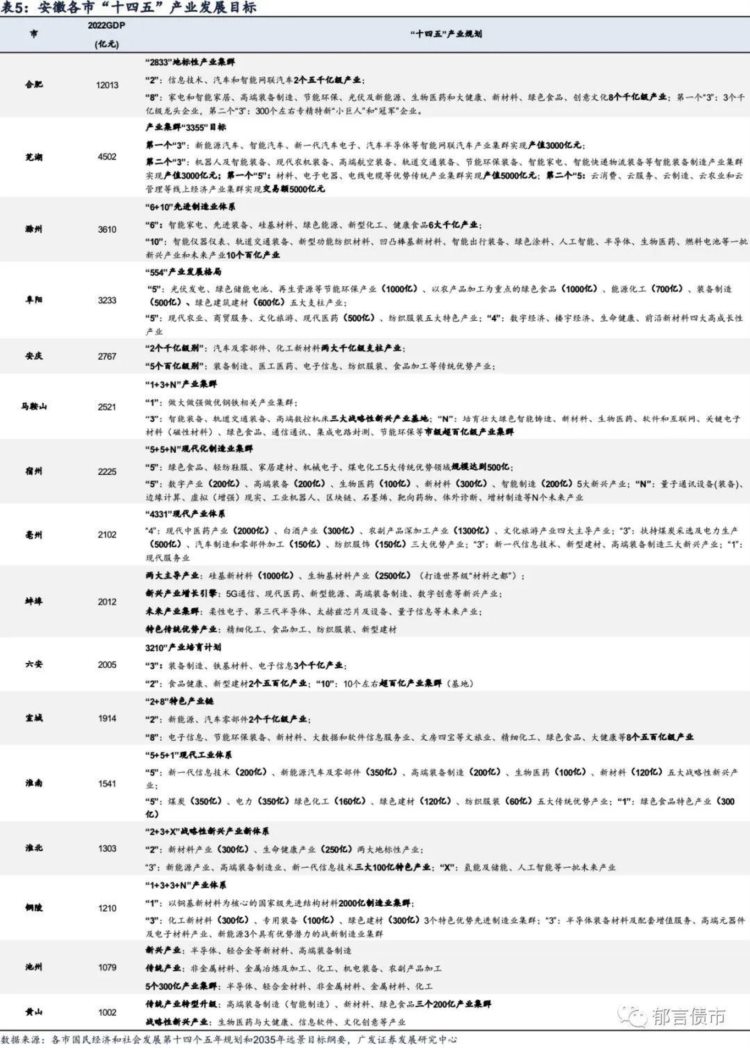

“十四五”规划中,安徽一手抓传统产业转型升级、一手抓战略性新兴产业发展壮大。省级层面明确提出,“十四五”时期要以传统优势产业转型升级为重点,同时大力发展十大新兴产业。在具体方案上,制定包括转型升级基础支柱产业(“铜墙铁壁”:钢铁、有色、化工、建材、高端装备等)、发展新兴优势产业(“芯屏器合”:集成电路、新型显示、机器人、人工智能及软件、新能源汽车、光伏等)、积极布局特色先导产业(特色新材料、航空航天装备、医药及医疗器械等)的规划。力争到2025年,制造业增加值占GDP比重稳定在30%左右,培育形成1个以上万亿、10个以上千亿、一批百亿级产业。

对于主要依托于传统产业的五个城市来说,各自从实际情况出发,选择不同战略。铜陵、马鞍山侧重传统产业升级,着重发展铜基新材料、钢铁产业群。铜陵目标成为世界级铜产业地标,目标到2025年铜基新材料,实现产值2500亿元,营业收入突破3000亿元;电解铜产量160万吨,铜材产量260万吨。马鞍山规划以中国宝武战略重组马钢集团为契机,加快推进钢铁主业、轨道交通装备、特种冶金材料等8大基地建设,力争到2025年打造1个2400万吨级的精品钢生产基地,建设1个千亿级营收产业(金属资源回收加工利用)、2个百亿级营收产业(轨道交通材料产业、冶金装备制造)。

淮南、淮北、蚌埠一方面推动原有煤炭/化工产业走智能、绿色化发展,另一方面各自提出新兴产业转型。淮南发展新一代信息技术、新能源汽车及零部件、高端装备制造、生物医药、新材料新兴产业。力争到2025年全面形成非煤产业为主,战略性新兴产业为主动力的“5+5+1”现代工业体。淮北构建新材料、生命健康2大地标性产业,形成新能源、高端装备制造、新一代信息技术特色产业,力争到2025年打造新材料300亿级产业集群、生命健康250亿级产业集群,建设新能源、高端装备制造、新一代信息技术3个100亿级产业集群。蚌埠发展硅基新材料、生物新材料。规划到2025年,硅基新材料产业总产值突破1000亿元;生物基材料产业产值达到2500亿元。

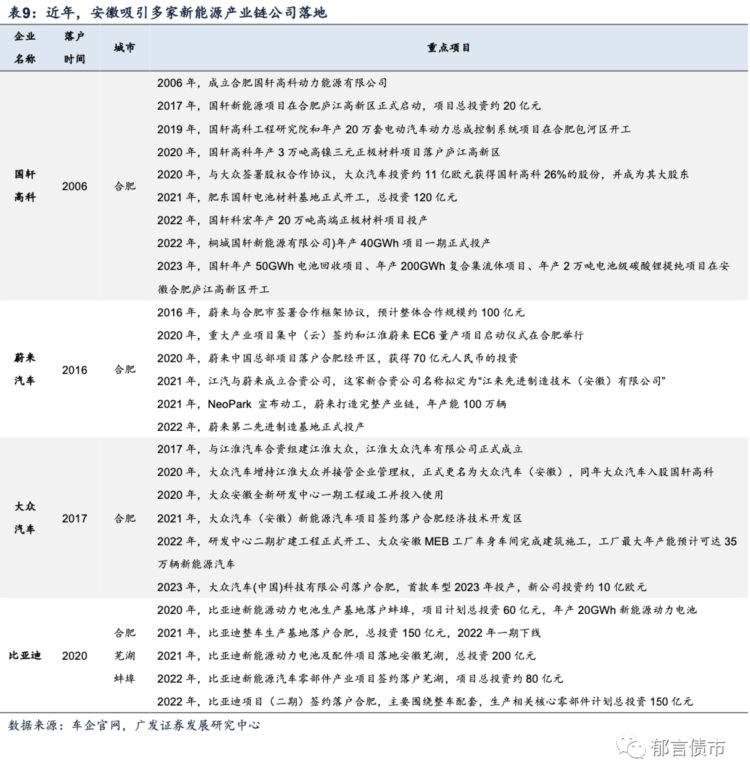

3个发展较好的新兴产业城市合肥、芜湖、滁州主要发展显示屏、集成电路、新能源汽车、智能家电等产业。合肥凭借“风投”(产业投资),在新型显示产业领域引入京东方、维信诺,在集成电路产业领域,引入长鑫存储、晶合晶圆,在人工智能产业领域发展科大讯飞、华米科技,在新能源汽车领域引入蔚来、比亚迪、国轩高科。芜湖培育本土汽车品牌奇瑞集团,引入比亚迪、孚能科技等动力电池基地,依靠新能源和智能网联汽车、智能家电(美的集团)、新材料(海螺新材、鑫科材料)等产业拉动GDP增长。滁州依靠先进装备、家电、食品等产业实现发展,知名企业有立讯精密、康佳电子、惠科光电、东菱电器、银鹭、盼盼等。

此外,省内分工力争整合地级市资源,形成产业链。例如汽车涉及合肥、芜湖、马鞍山、安庆、滁州、阜阳、淮南、宣城、六安9个城市,智能家电涉及合肥、芜湖、滁州3个城市。装备制造涉及合肥、阜阳、安庆、亳州、蚌埠、六安、淮南、淮北、池州9个城市。

(三)省内分工搭建汽车产业链,到2025年力争产值超万亿元

十四五规划指出,到2025年,力争全省汽车产业产值超过万亿元。省内企业汽车生产规模超过300万辆,新能源汽车产量占比超过40%。我们以汽车为例,介绍省内分工合作情况。目前汽车产业链以合肥、芜湖“双核”驱动,“马鞍山、安庆、滁州、阜阳、淮南、宣城、六安”多点支撑。

从产业链布局来看,已实现整车、动力电池、车身系统等上下游全布局。在分工上,合肥构建新能源汽车核心发展区,江淮汽车、蔚来汽车、大众汽车、比亚迪、长安汽车等多家整车均落户合肥;芜湖打造自主品牌核心集聚区,整车企业主要是奇瑞集团,动力电池包括比亚迪、孚能科技、捷威动力等;马鞍山重点布局重型卡车、新能源商用车等专用车。安庆发展智能汽车零部件产业生态体系。滁州支持零部件企业发展,培育壮大特种车辆企业。阜阳、淮南推动载货汽车及专用车向高端化、节能化发展。宣城发展汽车零部件,聚焦汽车橡胶、制动系统等特色产业。六安发挥氢燃料电池产业先发优势。

从结果来看,2022年汽车及新能源汽车产量均创历史新高。根据统计局数据,2022年,安徽汽车产量174.7万辆,同比增长17.4%,是十年前(2013年)的1.7倍;新能源汽车产量52.7万辆,同比增长144.5%。

(四)园区招商引资:合肥、芜湖、安庆、滁州开发区财政收入相对高

产业的落地往往通过自主培育、招商引资两种渠道,从数据相对可得的国家级园区招商情况着手,在全国维度上,安徽国家级园区个数排名靠前,仅次于江苏、浙江、山东。截至2022年末,安徽拥有国家级经开区13个,国家级高新区8个,合计21个国家级园区。2022年,滁州高新区、安庆高新区获国务院批准成为国家级高新区,超过江西、湖南,与湖北、广东并列全国第四位。

分地级市来看,合肥、芜湖、安庆、滁州开发区规模相对大,2022年园区一般公共预算收入大于或等于20亿元,特别是合肥、芜湖园区2022年一般公共预算已超过40亿元。宣城、铜陵、马鞍山、六安处于省内第二梯队,园区2022年一般公共预算收入在10-20亿元之间。淮南、蚌埠、池州园区相对偏小,2022年一般公共预算收入低于10亿元。阜阳、宿州、亳州、淮北、黄山暂无国家级园区。

结合发债来看,产业、经济发展较好的合肥、芜湖、滁州发债成本低,且近3年城投债净发行、专项债分配规模相对高,特别是合肥专项债分配规模占全省的比重逐年提高,2022年达到25%。其次为马鞍山、黄山,2022年市级平台发行票面低于3.4%,但发行规模偏低,特别是黄山连续3年城投净发行为负。皖北城市发行成本多数在省内处于偏高水平,尤其是两淮、蚌埠,2022年市级平台发行票面高于4.0%,仍需等待产业优化,改善城投融资。需要说明的是,在专项债的分配上,除合肥、滁州、六安之外,2022年皖北城市阜阳、亳州、宿州分配规模也超过了100亿元,有助于拉动其基础设施建设。

4

附录

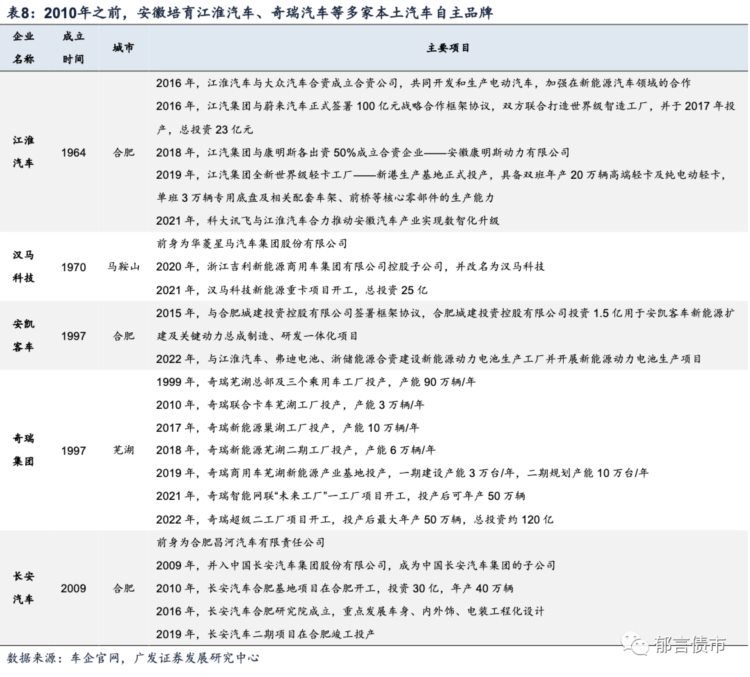

回顾安徽汽车产业的发展,可以分为两个阶段,第一个阶段:上世纪90年代到2015年,安徽培育江淮汽车、奇瑞集团等自主品牌;第二个阶段:2016年以来,安徽依托自身汽车制造业优势,招引新能源汽车龙头企业,带动上下游在全省范围形成产业链。

已外发报告标题:《产业观察之二:安徽十年:从传统到新兴产业链》

对外发布时间:2023年7月27日

作者:刘 郁