实习记者 | 刘相君

近日,兆讯恒达科技股份有限公司(简称:兆讯科技或公司)向上交所科创板递交招股书获受理,拟募资10亿元。

公司是一家从事超大规模集成电路设计、开发与测试,并为客户提供芯片级信息安全和系统解决方案的芯片设计企业。

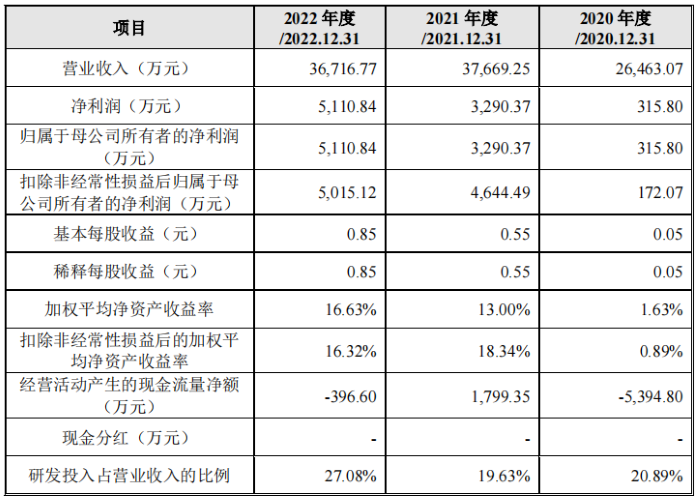

2020年至2022年(报告期),公司营业收入分别为2.65亿元、3.77亿元以及3.67亿元,扣除非经常性损益后归属于母公司所有者的净利润分别为172.07万元、4644.49万元以及5015.12万元。

界面新闻发现,近一年公司增利不增收,存货账面价值已接近总资产的一半,库存压力大。同时,报告期内公司销售第一大客户为其关联方,2022年销售占比已超三成。

关联交易占比超三成

兆讯科技控股股东为兆讯微电子,高阳科技(00818.HK)通过新创服务持兆讯微电子100%股权,从而间接持有兆讯科技45.73%的股份,系公司间接控股股东。报告期内,高阳科技无实际控制人,公司亦无实际控制人。

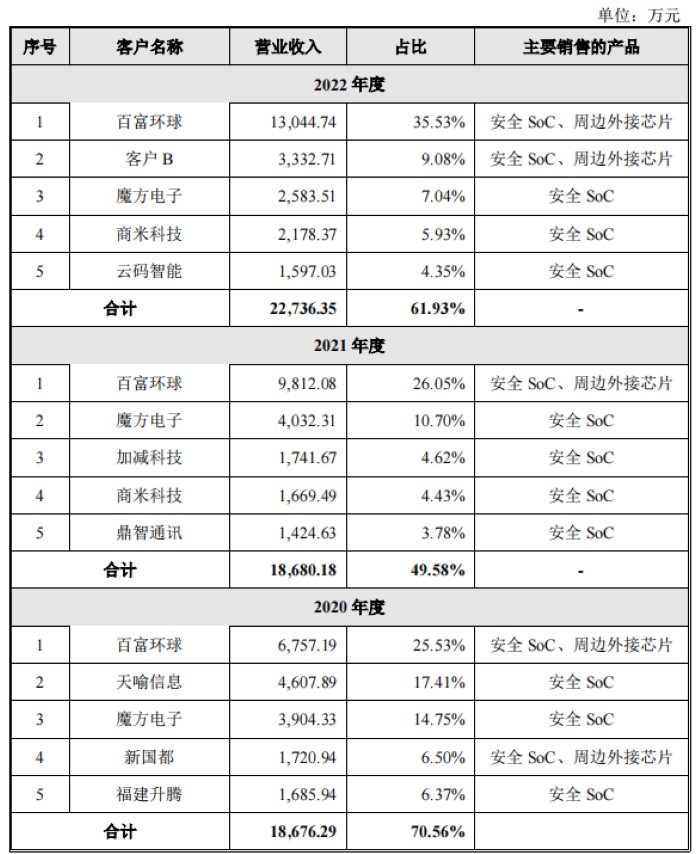

截至2022年年末,公司向前五名客户合计销售金额占当期销售总额的比例分别为70.56%、49.58%以及61.93%。值得注意的是,关联方百富环球在报告期内始终是公司的第一大客户。

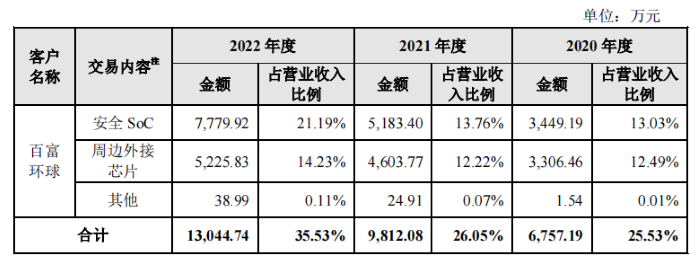

报告期内,兆讯科技对关联方百富环球的销售收入分别为6757.19万元、 9812.08万元以及1.3亿元,销售收入占比分别为25.53%、26.05%以及35.53%,销售收入和占比呈现上升趋势,尤其在2022年度占比较高超过了30%。

对此,兆讯科技在招股书中表示:上述关联交易预计仍将根据双方各自业务开展的需求,基于双方独立的商业利益,在平等、互惠、公平、合理的基础之上以及旅行各自相应关联交易审批程序后持续开展。

报告期内,公司的研发费用分别为5529.45万元、7392.75万元以及9941.72万元,占营业收入的比例分别为20.89%、19.63%以及27.08%。

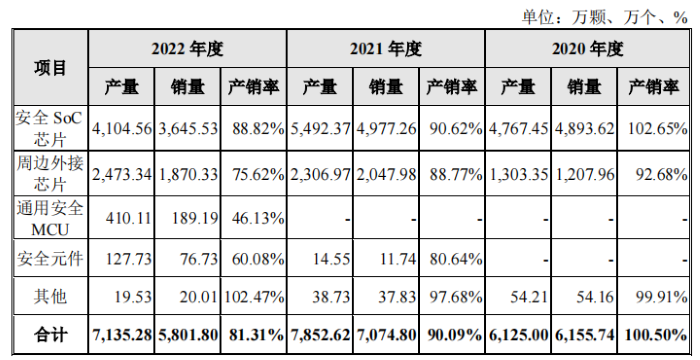

公司销售产品包括安全SoC芯片、周边外接芯片、通用安全MCU、安全元件等。值得注意的是,报告期内产品产销率不断下降,产品产量和销量出现回落。

库存压力大

兆讯科技选择《上海证券交易所科创板股票上市规则》第2.12条第一项标准作为本次具体上市标准,即:预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元。

界面新闻注意到,公司净利润虽由2021年的3290.37万元增至5110.84万元,但2022年公司营业收入却较2021年减少近一千万,公司增利不增收或与库存压力较大有关。

截至报告期各期末,公司存货账面价值分别为7857.32万元、1.22亿元和2.34亿元,占总资产的比例分别为28.90%、35.56%和49.21%,占比逐年增高,2022年已接近公司总资产的五成。

同时,公司各报告期末计提存货跌价准备金额分别为328.84万元、1737.05万元和2563.90万元。

对此公司表示:2022年度收入较上一年度略有下滑,主要系受宏观经济环境、集成电路行业景气度、下游市场需求变化等因素的影响。2022年下半年以来,半导体行业产能紧张状态逐步缓解,行业需求整体放缓,部分领域存在一定的库存处理压力。

此外,地缘冲突以及全球经济发展放缓等因素加大了市场增长的不确定性。

截至2022年年末,公司应收账款余额分别为7060.03万元、8253.57万元以及5988.68万元,占当期营业收入的比重分别为26.68%、21.91%以及16.31%。主要应收对象为百富环球、魔方电子、云码智能等金融支付终端龙头企业。

而未来随着经营规模的持续扩大,应收账款可能持续增长。若经济环境走弱,或者金融行业宏观政策环境发生重大变动,则可能会对公司客户之经营状况产生不利影响,从而将引起应收款项回收不及时、应收账款金额继续增多的风险。