如何理解非农与ADP分歧——评7月美国非农数据

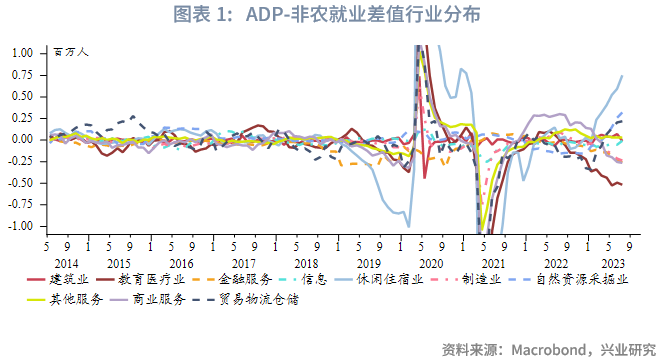

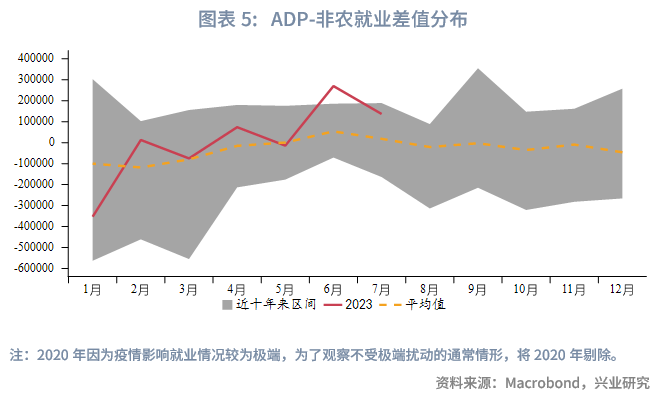

专栏:今年来ADP就业和非农就业出现持续劈叉,我们从统计方法、企业薪酬制度、季节性等角度分析其背后的成因。我们发现,每年6月、7月、11月ADP就业高于非农就业的季节性较为明显。

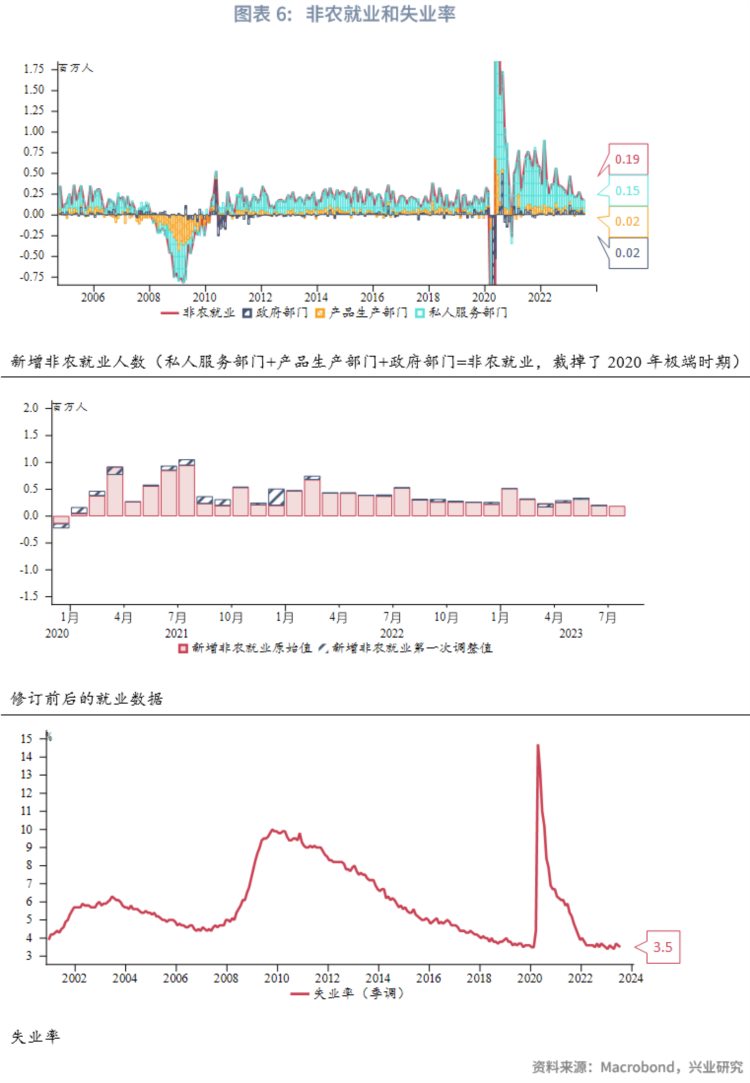

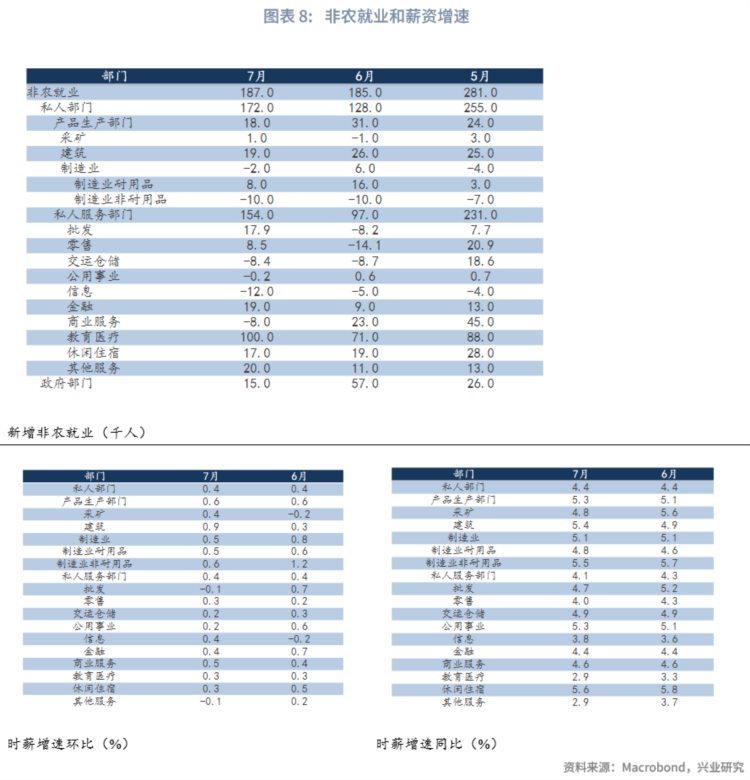

7月新增非农就业18.7万人,低于市场预期的20万人,前值由20.9万人下修至18.5万人。失业率3.5%,低于市场预期和前值的3.6%。时薪增速环比0.4%,高于市场预期的0.3%,与上月持平;同比增速4.4%,高于市场预期的4.2%,与上月持平。劳动参与率62.6%,持平预期和前值。新增非农就业与失业率继续同时回落,但时薪增速仍旧超出预期。劳动力需求回落但供应缺少增量的状况依旧延续,市场供需匹配依然存在困难。

ADP就业又称“小非农”,全称为ADP 全国就业报告(后文简称ADP就业),于每个月第一个周三公布,比美国劳工统计局公布的非农就业(后文简称非农就业)早两天。

ADP就业和非农就业的共同点是两者都是基于企业工资册(payroll)来统计就业总人数。但两者所覆盖的样本数量和采样方式则有明显不同:(1)样本数量上,ADP基于 ADP 薪资数据

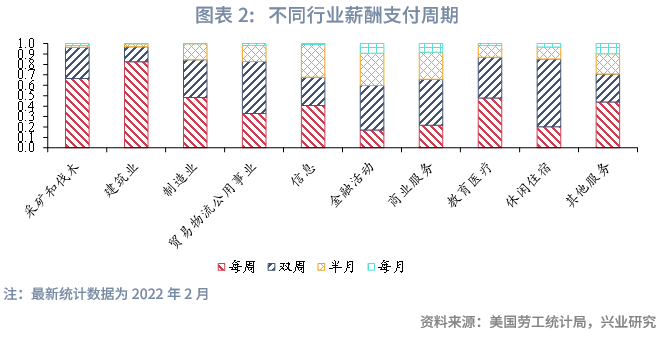

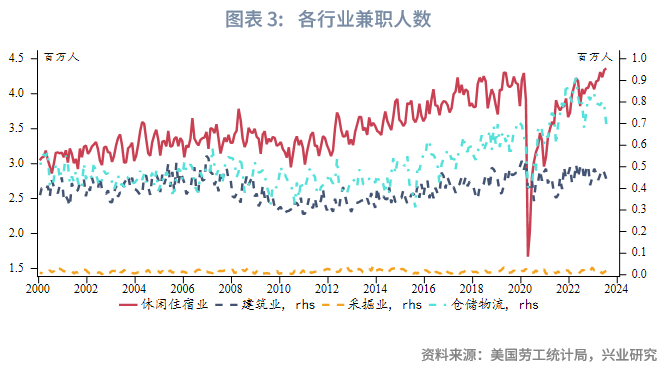

采样方式的不同也导致两个数据对于不同薪酬制度和不同行业的就业数据的统计上存在分歧。对于周薪制的企业来说,只要该月员工在任何一周收到过薪水,则员工会出现在ADP的就业人口统计中,但如果员工没有在观察周工作并收到薪水,则不会出现在非农就业人口统计中。周薪制企业集中、员工流转比较大、受到突发状况干扰较多的行业,ADP和非农就业也容易出现较大分歧。周薪制集中的行业通常有建筑业、采掘业、仓储物流、休闲住宿业。相比ADP就业,非农就业更多统计了拥有稳定工作的就业人口,而ADP对于临时工较多的行业的就业情况刻画可能更真实。

从具体数据上来看,今年来建筑业、采掘业、仓储物流、休闲住宿业ADP高于非农的情况较其他行业更为明显。对于这一现象的成因,除了统计上的偏差以外,一种解释是,休闲住宿业的兼职人数回升到了历史高位,兼职人员容易出现在每月第二周暂时没有工作的情况,所以无法被纳入非农就业的统计中,这对于休闲住宿业今年来ADP持续高于非农就业可能存在一定解释效力。但其余三个行业兼职人员数量并未出现明显抬升,出现这种现象的原因可能是,这三个行业周薪制占比本就偏高,而后疫情时代,劳动力供需持续偏紧的背景下,民众工作时长的可选弹性更大,且随着加息周期的深入,企业可能也倾向于选择更灵活的用工周期来节省成本,所以会出现ADP高于非农就业的情况。

从季节性规律来看,6月、7月、11月出现ADP就业超过非农就业概率较高。ADP就业减去非农就业得到的差值,其平均值也在6月份相对更高。这可能与周薪制集中的行业采矿业、建筑业、贸易仓储物流、休闲住宿业在6月、7月、11月临近需求旺季,兼职人员可能偏多,薪水多为周度结算,如果在第二周恰巧没收到工资,可能会出现不被统计在非农就业中的情况。

7月新增非农就业18.7万人,低于市场预期的20万人,前值由20.9万人下修至18.5万人。失业率3.5%,低于市场预期和前值的3.6%。时薪增速环比0.4%,高于市场预期的0.3%,与上月持平;同比增速4.4%,高于市场预期的4.2%,与上月持平。劳动参与率62.6%,持平预期和前值。新增非农就业与失业率继续同时回落,但时薪增速仍旧超出预期。劳动力需求回落但供应缺少增量的状况依旧延续,市场供需匹配依然困难。

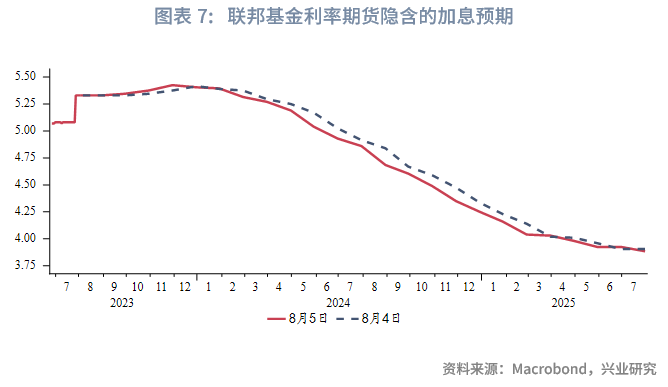

资产表现方面,非农数据公布后美元指数短线快速下跌后收回部分跌幅,伦敦金快速上行10美元/盎司后有所回落,2Y、10Y美债收益率快速下行,美股股指快速上扬后又再度回落。截止收盘,伦敦金上涨0.49%,美元指数下行0.47%,2Y美债收益率下行12.9bp,10Y美债收益率下行12.7bp。

非农数据公布之后,CME“美联储观察”显示市场预期的终点利率水平变化不大。

从数据来看,7月劳动力市场需求继续走弱,私人部门整体新增就业18.7万人,其中生产部门新增就业1.8万人,服务部门新增非农就业15.4万人,服务业就业较上个月明显上行。政府部门新增就业1.5万人,较上个月明显回落。分行业来看,贡献最多的是服务部门中的教育医疗分项,新增就业10万人。下降最多的是服务部门中的信息部门,减少就业1.2万人。时薪增速方面,环比增速最高的是建筑业,上升0.9%;环比增速最低的是批发业和其他服务,下降0.1%。

7月劳动参与率继续稳定在62.6%水平,较疫情前最高水平低0.7个百分点,55岁以上人口的劳动参与率小幅反弹至38.6%,回归劳动力市场的动力不足。劳动力人口数已经回归长期趋势线,后续劳动力供应增量空间有限。6月职位空缺数录得958万,劳动力缺口回落至400万以内。周度数据方面,持续申请失业金人数、初次申请失业金人数双双回落。从贝弗里奇曲线看,劳动力市场继续向软着陆方向发展。随着加息周期深入,消费增速回落,劳动力需求也在逐步回落,供需缺口有所改善。但目前劳动力供应回归难度较大,后续预期增量有限,距离再平衡仍有距离。

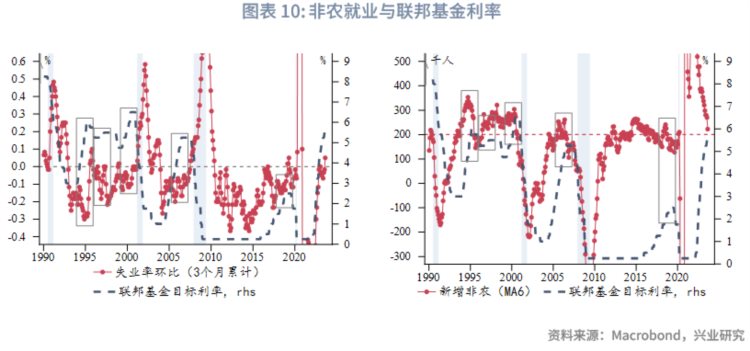

结合非农就业与联邦基金利率的关系,当前3个月滚动的累计失业率变化突破0值,根据历史规律,这一指标持续高于0通常触发美联储暂停加息。6个月平均的新增非农就业人数略高于20万人。对于美联储而言,尽管新增非农就业不够强劲,但失业率依旧保持历史低位,时薪水平超预期回升,这样的非农报告依旧会使得美联储坚守“higher for longer”。