支付行业的严监管背景下,又有支付机构领罚单。8月28日,北京商报记者注意到,人民银行北京市分行日前披露多张行政处罚信息表,其中拉卡拉支付股份有限公司(以下简称“拉卡拉”)领到“双罚”罚单。由于三项业务违规,拉卡拉被罚款875.4万元,公司一名副总裁一并被罚。

而在拉卡拉过往的罚单中,也有多次涉及反洗钱事项。有分析人士指出,罚单点出的违法信息,说明拉卡拉内部风险管控制度存在漏洞,未来仍要加强内控。

事涉反洗钱

拉卡拉被罚875.4万元

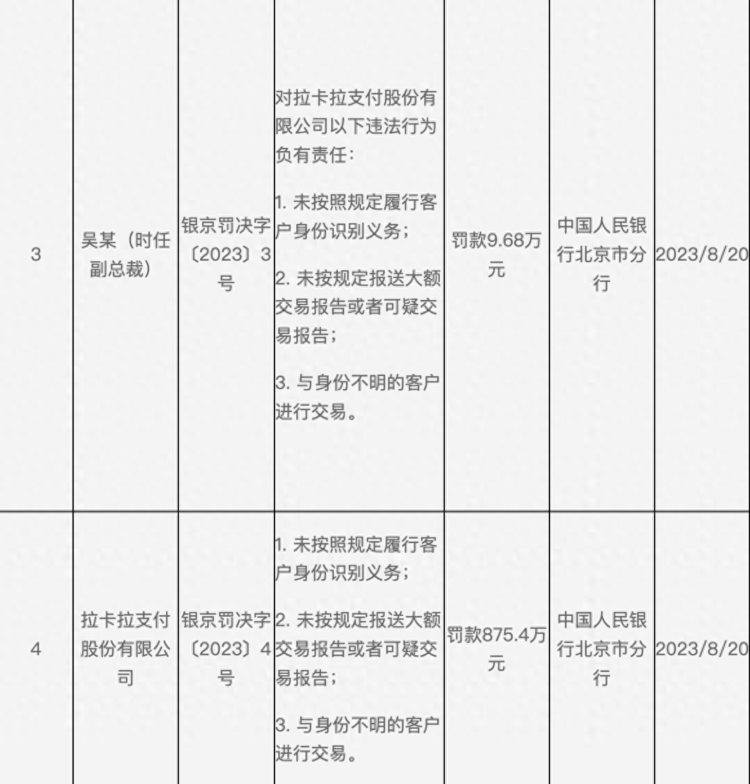

人民银行北京市分行官网信息显示,拉卡拉主要违规行为包括:未按照规定履行客户身份识别义务;未按规定报送大额交易报告或者可疑交易报告;与身份不明的客户进行交易。基于上述违规事项,人民银行对拉卡拉作出罚款875.4万元的处罚决定。罚单于8月25日披露,作出行政处罚的决定日期为8月20日。

图片来源:人民银行官网

与此同时,时任公司副总裁吴某对上述违法行为负有责任,被罚9.58万元。

尽管罚单中未对处罚依据作出详细说明,但北京商报记者进一步查询发现,拉卡拉上述三项违规行为的处罚依据来源于《中华人民共和国反洗钱法》(以下简称《反洗钱法》)第三十二条,其中提到,相关机构出现未按照规定履行客户身份识别义务、未按照规定保存客户身份资料和交易记录、未按照规定报送大额交易报告或者可疑交易报告等七项行为的,从责令整改到不定金额罚款,由监管部门视情节严重情况予以处罚。

需要注意的是,《反洗钱法》指出,金融机构有前款行为,情节严重的,处二十万元以上五十万元以下罚款,并对直接负责的董事、高级管理人员和其他直接责任人员处一万元以上五万元以下罚款;致使洗钱后果发生的,处五十万元以上五百万元以下罚款,并对直接负责的董事、高级管理人员和其他直接责任人员处五万元以上五十万元以下罚款。

875.4万元的大额罚单具体由何引起?拉卡拉当前整改进度如何?吴姓副总裁在公司主要负责哪些业务?8月28日,北京商报记者向拉卡拉方面进行采访。截至发稿,未收到该公司回复。

博通咨询金融业资深研究员王蓬博指出,在本次罚单中,拉卡拉所涉及的违规事项均为人民银行重点关注的处罚行为。不仅仅是《反洗钱法》,过往与商户、支付通道等相关的管理办法中,均有提出支付机构履行KYC(了解你的客户)责任的相关规定。这也是支付机构展业的“基本线”,一般来讲如果情节不是很严重,也不会受到较大金额的罚款。

屡罚难改

KYC难在哪

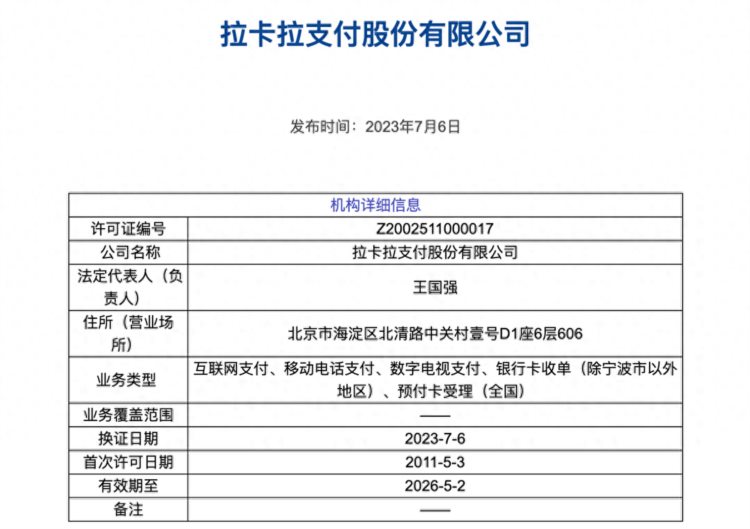

人民银行官网信息显示,拉卡拉于2011年5月获得人民银行颁发的支付牌照,最初业务类型为全国范围内的银行卡收单,随后逐步扩充。截至当前,拉卡拉所覆盖的业务类型为互联网支付、移动电话支付、数字电视支付、银行卡收单(除宁波市以外地区)、预付卡受理(全国)。

图片来源:人民银行官网

从本次罚单内容来看,拉卡拉违法事宜触及反洗钱红线,主要违反了KYC原则。而北京商报记者梳理发现,这并非拉卡拉首次因为反洗钱不力遭遇处罚。

早在2021年12月,拉卡拉因违反外包管理规定;未落实交易信息真实、完整、可追溯要求;未按规定设置收单银行结算账户;未落实本地化经营要求;未与商户签订受理协议;未如实提供有关资料;未留存商户培训材料等违法行为,被人民银行处以警告,没收违法所得9.4224万元,并处罚款350万元,合计罚没359.4224万元。公司时任副总裁宁一丁对“存在违反外包管理规定;未落实交易信息真实、完整、可追溯要求”等违法行为负有责任,被处以警告,并罚款15万元。

自2016年以来,拉卡拉及其分公司多次被罚,所涉违规事项中常有商户管理不尽职、未确保交易真实性等,违规矛头也多指向公司银行卡收单业务。本次受罚金额更是飙升至875.4万元。

一直以来,收单业务中的外包机制都是行业里难以解决的一大痛点,反洗钱不力也是支付机构违规的“重灾区”。支付机构依靠外包服务商拓展业务,后者则根据激活POS产生的交易流水赚取佣金。这一业务模式下,外包服务商为了自身利润,频繁出现不当营销、入网审核不严等情况,甚至是违规诱导个人用户开通POS机。

北京商报记者在过往调查中也曾了解到,拉卡拉外包服务商同样存在上述情况。在浙江大学国际联合商学院数字经济与金融创新研究中心联席主任、研究员盘和林看来,线下收单支付机构在风险管控上难度更大,主要在于大量基层业务员追求销量,不重视合规。这也要求拉卡拉这类支付机构建立完善制度,制约销售人员的不合规行为,并对售出的POS机进行追踪跟进监管。

“如果是真实商户,相对来讲数量众多,而且支付机构面临线下巨大竞争,也没有对入网商户的监管处罚。在很多情况下,支付机构的线下团队需要反应的时间。不过,大额交易报告早已实施,且支付机构本身科技属性就比较浓厚,后台早已能够实现对商户的监控,因此最重要的还是支付机构要持续提高对反洗钱、商户管理的重视程度。”王蓬博表示。

对于拉卡拉在KYC方面的具体举措和后续合规建设规划,北京商报记者也向拉卡拉进行了了解。但截至发稿,未收到该公司回复。

上半年扫码交易5251亿元

反洗钱意识仍需提高

作为收单领域的头部支付机构,拉卡拉也是业内首家在A股上市的支付机构。在本次罚单前,拉卡拉也曾因自曝跳码受到广泛关注。

就在4月18日,拉卡拉发布关于重大事项的提示性公告,指出在收单业务中存在部分标准类商户交易使用优惠类商户交易费率上送清算网络,公司已按照相关协议将涉及资金退还至待处理账户。

跳码退还的资金也影响了拉卡拉的业绩。根据该公司2022年财报,公司因跳码需退还的金额为13.78亿元。报告期内,拉卡拉营收53.65亿元,同比下降18.56%;归属于母公司股东的净利润为-14.37亿元,同比下降232%。

而在2023年上半年,拉卡拉营业收入为29.69亿元,同比下滑1.37%;归属母公司股东净利润5.11亿元,同比增长54.69%。报告期内,拉卡拉扫码交易金额5251亿元,同比增长17.48%。

谈及支付机构合规展业的必要性,王蓬博解释道,支付平台是能碰钱的机构,支付服务的一项重要体现在于对资金流的把控。如果支付机构没有严格按照监管履行职责,便有可能被涉赌、涉诈、洗钱或其他违法违规平台利用,通过公司支付通道进行资金转移,沦为不法分子的工具,性质相对来讲较为严重。

“拉卡拉持续违规,说明公司对反洗钱重视程度仍然需要提高。”王蓬博补充称。

盘和林指出,金融监管对支付合规的要求持续趋严,线上、线下都是监管重点。POS机不是卖出去就行,罚单点出的违法信息,说明拉卡拉内部风险管控制度存在漏洞,未来仍要加强内控。

盘和林认为,识别客户身份关键是实名制,不仅仅是个人实名制,而是入网商户实名制,要将企业的使用情况和企业的信用信息结合起来。这对于支付机构提出了更高的要求,要求支付收单机构收集信息,验证企业是否合规使用设备。

北京商报记者 廖蒙