(报告出品方/作者:德邦证券,李骥,沈颖洁)

1.起步于大宗零售,快速成长为一流气体服务供应商

1.1.起家于大宗零售,快速发展为集约型综合气体服务商

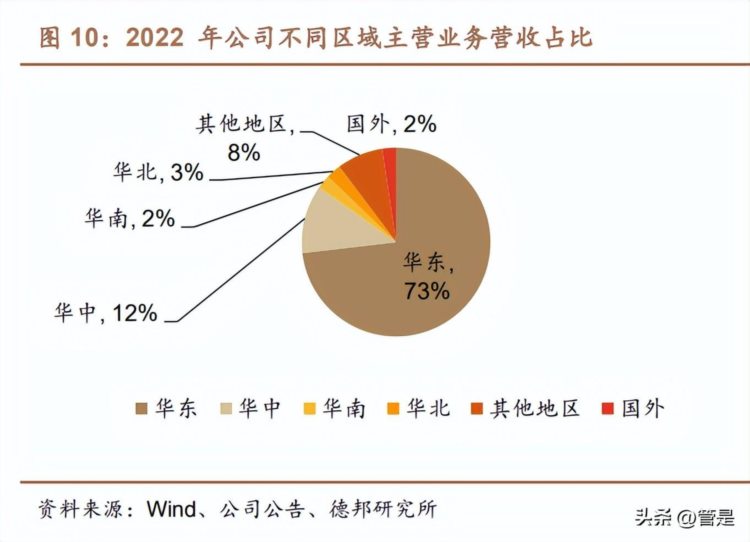

公司前身为苏州液氧厂,1999 年由董事长金向华出资收购后成立。金宏气体 是专业从事气体研发、生产、销售、服务集约型综合气体提供商。公司目前已建立 品类丰富、布局合理、配送可靠的气体供应和服务网络,能够为电子半导体、医疗 健康、节能环保、新材料、新能源、高端装备制造等行业客户提供特种气体、大宗 气体和燃气三大类百余种气体产品,销售网点以华东地区为中心遍布全国各地以 及“一带一路”相关国家。

1.2.家族控股,股权结构稳定

公司股权结构较为集中,董事长为公司核心技术成员拥有多项专利。截至 2022 年,公司实控人金向华直接持股 25.6%,通过金宏投资有限公司持股 1.79%, 合计 27.39%。公司实控人金建萍持股 7.43%,朱根林持股 10.37%。金建萍与金 向华为母子关系,朱根林与金向华为叔侄关系。三人合计持股 45.19%,股权结构 较为集中。截至 2023 年 3 月,金向华作为发明人已有发明专利 56 项、实用新型 专利 170 项、外观设计专利 10 项,作为著作权人的计算机软件著作权 5 项,主 持或参与编写国家标准 7 项。

1.3.产品结构丰富,涵盖大宗气体、特种气体和燃气等多个品类

公司产品包括大宗气体、特种气体和燃气。公司是国内重要的特种气体和大 宗气体供应商,根据中国工业气体工业协会的统计,2019-2021 年公司销售额连 续三年在协会的民营气体行业企业统计中名列第一。 公司作为专业从事气体研发、生产、销售和服务的高新技术企业,主要为客 户提供各种特种气体、大宗气体和燃气的供应和服务。公司生产经营的气体达到 100 多种,在气体行业中品类较为齐全。公司主要产品包括:(1)超纯氨、正硅 酸乙酯、氢气、氧化亚氮、干冰、硅烷、氦气、混合气、医用气体、氟碳气体等特 种气体;(2)氧气、氮气、氩气、二氧化碳、乙炔等大宗气体;(3)天然气和液 化石油气。

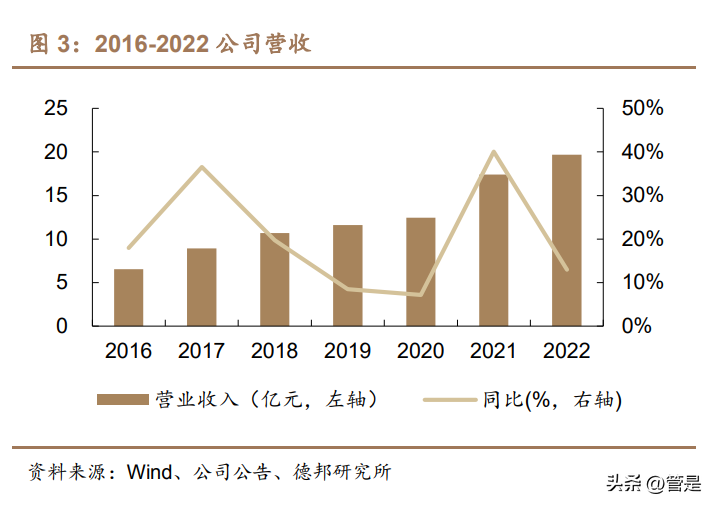

1.4.业绩向好,原材料价格回落盈利改善

业绩向好,营收规模持续增长。2022 年公司实现营业收入 19.67 亿元,同增 12.97%,归母净利润 2.29 亿元,同增 37.14%。2022 年公司营收规模增长,主 要系公司积极把握市场机遇,加大市场开发力度,产品竞争力不断提升,收入规 模持续增长所致。2022 年公司归母净利润有所增长,主要系原材料价格回落,营 业成本相对降低,公司对部分产品提价,从而提振利润水平。

21 年盈利承压,22 年原材料价格回落盈利改善。2021 年公司毛利率为 29.96%,较去年减少了 6.51pct,净利率为 9.57%,较去年减少了 6.69pct。在大 宗商品涨价压力持续传导的宏观背景下,公司原料成本和能源成本增加,且公司 引入人才、产能落地,导致人工和折旧费用增加,使得公司盈利水平下降。2022 年随着原材料价格有所回落,公司盈利迎来改善。2022 公司毛利率为 35.97%, 净利率为 12.23%。

费用率随业务扩张有所增加,公司注重研发投入。2021 年起公司期间费用率 有所上升,原因包括销售人员增加、职工薪酬增加、汇兑损益影响、研发投入加大 和研发人员薪酬提升等。其中公司 2021 年研发费用为 6984.53 万元,同增50.48%,研发费用率达 4.01%。2022 年研发费用为 8465.80 万元,研发费用率 达 4.30%。公司注重研发投入,截至 2022 年 12 月 31 日公司共取得各项专利 287 项,其中发明专利 61 项。公司聚焦特种气体研发,部分前驱体材料、高纯乙烯等 产品均取得了阶段性的成果。

2022 年公司大宗气体业务收入 7.92 亿元,毛利率为 35.06%,整体利润率受 原材料价格回落而有所回升。特种气体业务收入 7.44 亿元,毛利率为 41.23%, 特种气体附加值高,从而毛利率较高。燃气收入 2.21 亿元,毛利率为 16.14%, 受大宗商品价格回落影响,毛利率修复。其他业务收入2.09亿元,毛利率为41.70%。 其他业务包括租赁、钢瓶检测收入、运输劳务收入、设备销售及安装收入、项目委 托管理收入等,与主营业务具有关联性,毛利率较高。

1.5.公司产品认可度高,立足华东辐射全国

气体行业下游广泛,公司获得众多新兴行业知名客户的广泛认可。公司产品 的主要下游领域包括电子半导体、机械制造、高端装备制造、新材料、医疗及食 品、环保新能源等。其中新材料和半导体在主营业务中占比最高,分别为 22%和 19%。公司客户在集成电路行业中有中芯国际、海力士、新加坡镁光、积塔、联芯 集成等;在液晶面板行业中有京东方、天马微电子等;在 LED 行业中有三安光电、 聚灿光电等;在光纤通信行业中有亨通光电、富通集团、住友电工等;在光伏行业 中有通威太阳能、天合光能、隆基股份等。

深耕华东区域,逐步迈向全国布局。气体行业具有区域性,公司起家于苏州相城区,20 多年来公司深耕华东区域,通过投建空分装置、扩大产品品类、发展 循环经济、研发高端特气等,成为华东地区大的气体供应商之一。2022 年公司主 营业务营收中华东区域占比为 73%。在深耕华东的同时公司将通过新建和收购整 合等方式,向全国扩张来提高市占率。

2.工业气体:应用广泛的“工业血液”

2.1.工业气体可分为大宗气和特种气

工业中把常温常压下呈气态的产品统称为工业气体,可分为大宗气体和特种 气体。大宗气体指纯度要求低于 5N,产品产销量大的工业气体,可按照制备方式 分为空分气体和合成气体。特种气体指被应用在特定领域,对纯度、品种、性质有 特殊要求的工业气体,根据不同的应用领域,特种气体又细分为标准气体、医疗 气体、激光气体、食品气体、电光源气体、电子特气。

根据制备方式和应用领域的不同,工业气体可分为大宗气体和特种气体。 大宗气体:主要包括以氧气、氮气、氩气为代表的空分气体和二氧化碳、乙 炔、氨气、甲烷为代表的合成气体。大宗气体主要应用于传统领域,下游对单一产 品的用量大,对纯度要求不高,产品类型较为单一,单一产品价格较低。 特种气体:指被应用于特定领域,对纯度、品种、性质有特殊要求的工业气 体,根据应用领域可分为电子特气、高纯气体和标准气体。特种气体主要应用于 半导体、光伏、航空航天、医疗等新兴领域,特种气体的种类繁多,常见的半导体 相关气体就达到 100 多种,单一产品制造工艺复杂,下游对单一产品的用量较少, 但品质要求极高,价格比较贵。

大宗气体规模较大,增长稳定;特种气体进入高速成长通道。2021 年中国大 宗气体市场规模为 1456 亿元,预计 2026 年将达 2034 亿元,CAGR 为 7%。2021 年中国特种气体市场规模为 342 亿元,预计 2026 年将达 808 亿元,CAGR 为19%。

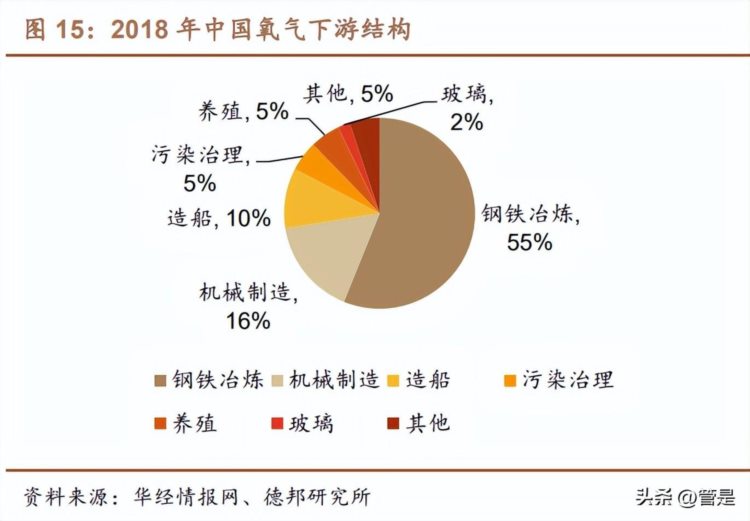

2.1.1.大宗气体以空分气体为主,氧氮氩占比八成

空分气体占大宗气市场比重较重。大宗气体市场中,氧气、氮气、氩气所占 市场份额较多。2021 年,空分气体氧气、氮气、氩气所占大宗气体市场份额分别 为 45%、36%和 2%;大宗气体二氧化碳、氢气所占大宗气体市场份额均约占 2%。氧气、氮气等空分气体多用于钢铁、化工等传统行业。在传统行业发展成熟 稳定的背景下,未来以氧气、氮气为代表的空分气体将稳定发展。以氧气为例, 2018 年中国氧气的下游结构中,钢铁冶炼占比 55%,机械制造和造船分别占比 16%和 10%。根据 Grand View Research 数据,2021 年我国氧气市场规模为 38.67 亿美元,预计 2028 年可达 78.48 亿美元,CAGR 为 10.64%。

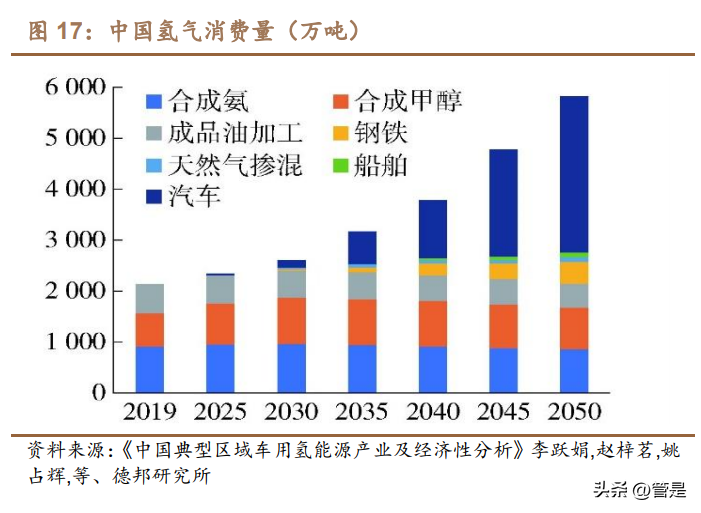

氢气是重要的化工原料和工业保护气体,广泛应用于化工、电子、冶金、油 脂、轻工业、新能源等领域。在国家政策以及中国环保意识增强的影响下,我国氢 气(清洁能源)市场规模持续上涨。根据 Grand View Research 数据,2021 年我 国氢气市场规模为 23.25 亿美元,预计 2028 年可达 46.20 亿美元,CAGR 为 10.31%。据中国氢能联盟预计,2030 年中国氢气需求量将达到 3500 万吨,交通 领域是氢能需求的主要增量源,预计 2050 年氢能在交通运输领域的应用为 2458 万吨,占比 41%。

2.1.2.特种气体以电子气体为主,占比达六成

2018年电子气体占特种气体市场份额的41%,化工和医疗环保分别占比39% 和 10%,而 2021 年电子特气占比 63%,电子特气在特种气体的下游需求占比快 速增长。未来在电子半导体领域旺盛需求的驱动下,电子气体的需求占比预计将 持续提升。

2.2.工业气体商业模式分为零售供气和现场供气

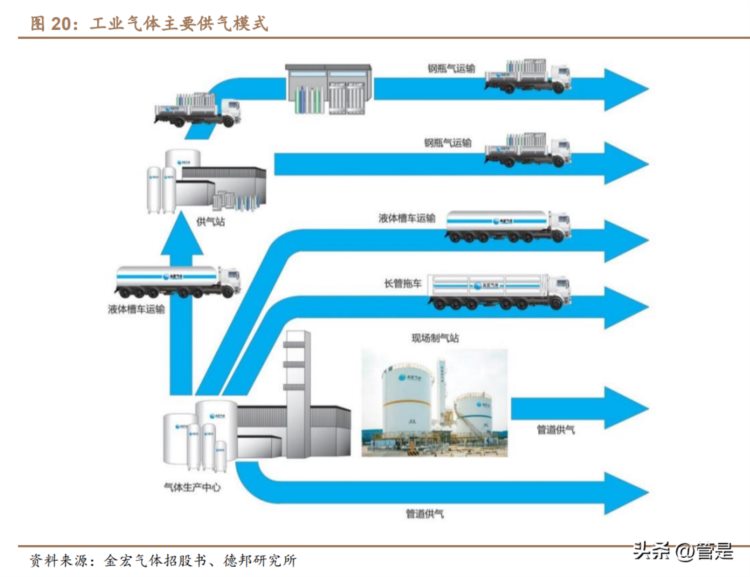

工业气体行业的供应模式可以分为两大类:零售供应和现场供应。零售供应 模式下,供应商通过采购、提纯、分装等工艺加工后向客户配送销售瓶装供气和 储槽气;现场供应模式下,气体供应商一般在客户生产工厂附近修建气体工厂, 通过管道供气,供应商拥有并为客户运营该工厂。由于生产成本、运输成本的差 异,液态气的销售单价通常比瓶装气低 50%-60%,管道气的销售单价则比液态气 低 50%-60%。

1)瓶装供气。对于特种气体,供应商采购原材料后利用自身生产设备进行生 产,并销售给客户;对于氮气、氧气等大宗气体,供应商通过空分装置生产或从供 应商采购液态气体,经充装等工艺生产瓶装气,再销售给下游客户。对于需求量 较小或者有机动性要求的气体用户来说,气瓶是极为使用的供气方法。 工业气体公司可根据客户的要求采用单独气瓶、杜瓦瓶或者不同容积的气瓶 汇流排供气、集装格供气。瓶装气体模式由于受运输成本制约,销售半径一般不 超过 50 公里,因而瓶装气体市场具有区域性特征,供气市场更加碎片化。区域性 的竞争对手主要是大量分散在各地的气体充装站,这些充装站主要以将液态气体气化并充装功能为主,自身不生产气体,大都从上游购买。

2)储槽供气。供应商利用空分装置生产液态气,或直接采购液态气,经过分 装等工艺处理后,通过专用的包装容器和车辆送达客户端,将低温液体产品储存 在客户的储罐中,供客户按规模要求自行气化使用。针对用气量中等的客户,工 业气体公司可提供低温液态储罐在客户现场供气,并利用槽车进行运输补充,通 过不同规模和流量的液态气体供应系统满足不同行业的需求。 液态供气适用于距离稍远,用气量较大,或不具备管道供气、现场制气条件 的客户,液态气体销售半径为 200 公里左右,也具有一定的区域性特征。从事液 态气体生产的企业主要有自建空分设备的传统钢铁、化工等企业,外资巨头以及 内资民营专业气体生产企业等。液态气体模式初期投入较大,进入门槛高,市场 集中度高于瓶装气体。

3)现场供气。供应商在客户现场建立气体生产装置,直接向单一客户供应或 者通过管道向工业园区内的数个客户供应工业气体。现场制气一般为一对一的定 制化解决方案,或为针对客户随时变化而持续可靠供应气体的需求打造的中小型 现场制气装置,或为针对超大规模客户的万吨级的大型高度集成化系统。现场制 气模式不受运输的制约,无明确的销售半径。从事现场制气的企业为行业内具有 一定资金和技术实力的企业,主要有外资巨头、内资专业其他生产企业和部分空 分设备制造商。

2.2.1.零售气体:具有强区域属性,行业集中度逐步提升中

零售气体市场具有较强的区域性特征。目前我国的零售气市场由内资企业主 导。由于零售气体具有运输半径小且主要针对中小用气量的客户,在地域上呈现 较为分散的市场竞争格局,主要区域均呈现少数主导供应商与大量中小经销商共存的局面。

小企业逐步出清,行业集中度将有所提升。国内本土工业气体企业有数千家, 普遍规模小,且多为从事普通工业气体零售、充装的气体公司,业务单一、区域限 制明显,同时又受限于设备、技术、资金、物流等方面因素,企业发展存在较大瓶 颈,行业竞争激烈。 一方面,随着市场规范要求越加严格,大量不规范的小型企 业将面临整改或关停;另一方面,由于普通工业气体存在运输半径限制,区域内 规模较大、综合服务能力较强的气体公司将主动通过兼并收购的方式进行渠道、 客户等的整合,不断完善区域内网络布局,同时拓展业务区域,逐步扩大市场份 额。

零售气体市场规模持续增长。根据弗若斯特沙利文数据,中国零售工业气体 市场规模由 2015 年的 362 亿元增至 2020 年的 532 亿元,年复合增长率为 8.0%, 约占 2020 年中国工业气体生产市场总量的 34.5%。到 2025 年其市场规模将增至 约 930 亿元,2020 年至 2025 年的复合增长率约为 11.8%。

2.2.2.现场制气:我国头部企业正奋起直追

现场制气大型项目寡头垄断,中小型项目集中度较低。现场制气业务有着较 高的进入壁垒,对于参与者的资金实力、运营经验和品牌认知度要求较高,在大 型和高端现场制气项目市场呈现寡头垄断的竞争格局,中小型制气项目 (20000Nm³/h 以下)的市场集中度相对较低,也是新进入公司主要的目标市场。现场制气 2020-2025 年复合增速为 6.7%。根据弗若斯特沙利文数据,现场制气规模由 2015年的 634 亿元增至 2020 年的 1010 亿元,年复合增长率为9.8%。 2020 年该市场约占中国工业气体生产市场总量的 65.5%,且预计到 2025年将进 一步增至约人民币 1395 亿元,2020 年至 2025 年的年复合增长率约为 6.7%。

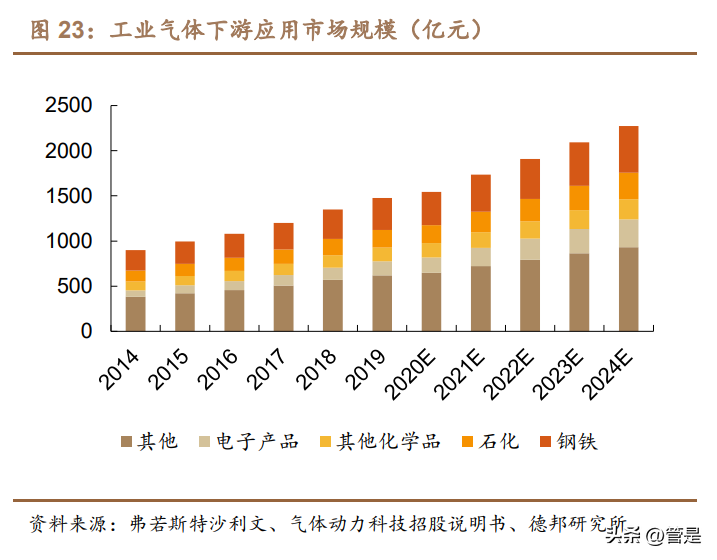

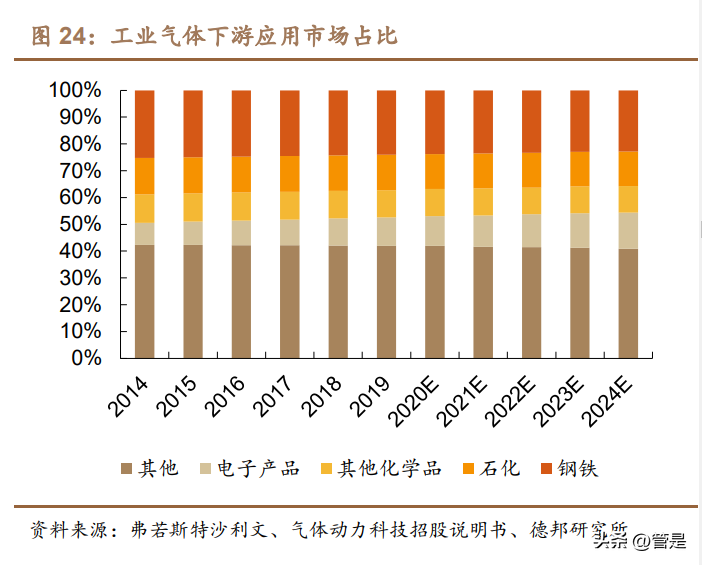

2.3.工业气体千亿市场规模,下游应用多点开花

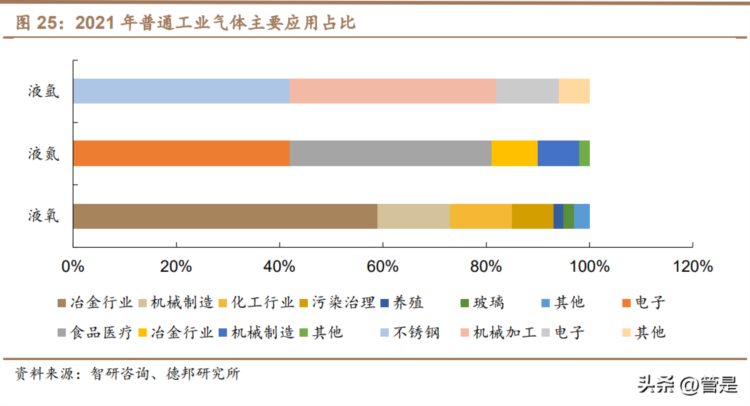

工业气体行业下游应用广泛,新型产业占比将提升。2019 年,由于氧气、氮 气在钢铁行业中使用较多,所以钢铁在工业气体行业中占比最高,达到 24%,石 油化工占比达 13%,其他化学品、电子产品占比分别达 10.2%、10.6%。未来在 国家政策、技术创新等因素的推动下,光伏、半导体、电子等新兴行业在工业气体 下游应用中的占比预计将逐步提升。工业气体主要应用领域有钢铁冶炼、石油化工、焊接及金属加工等领域。其 中,液氧主要应用在冶金行业,其占比为 59%;液氮主要应用在电子(42%)、食 品医疗等领域(39%);液氩主要应用在不锈钢(42%)和机械加工(40%)等领 域。

2.4.气体服务商运营模式逐渐崛起

气体供应模式分为自购设备供气和外包供气。自购设备供气指企业自行购买 并运营气体生产设备,通过自行生产以满足自身用气需求。此供气模式下,自产的 空分气体主要用于满足生产所需,多余气体大多排空,少数气体出售至其他需求 客户。外包供气指企业基于成本和专业化分工的考虑,将非主业的供气业务外包 给专业气体供应商,由其向客户提供全方位用气服务的经营模式。相较于自建设 备工期模式,外包供气具有运营成本低、供气稳定性高、资源利用效率高、一次 性财务成本低等优点。

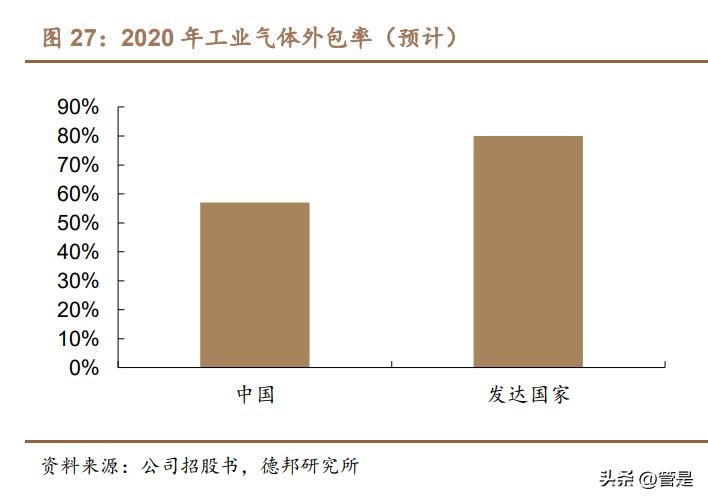

我国工业气体外包率持续提升。我国大型钢铁冶炼、化工企业多数选择自行 建造空气分离装置,以满足自身气体需求。随着精细化工快速发展,外包气体供 应商可以满足客户对气体种类、纯度和压力等不同需求,为其提供综合气体解决 方案,有利于减少客户在设备、技术、研发上的巨额投入。与全球外包供应趋势一 致,美国及欧洲等发达国家工业气体市场的外包市场占比于 2020年已超过80%。 据弗若斯特沙利文测算,中国工业气体市场的外包供应比例由 2015 年的 50.5% 增至 2020 年的 56.5%,且预计将于 2025 年进一步增至 63.5%。鉴于中国工业气 体市场的外包份额仍低于发达市场及全球平均水平,中国外包供应市场仍有极大 的增长空间。

3.电子气体需求旺盛,带动气体厂商纷纷扩产

3.1.电子气体也可分为电子特气和电子大宗气

电子气体应用于电子半导体,可分为电子特种气体和电子大宗气体。近年来, 随着电子工业的快速发展,电子气体在半导体行业中的地位日益凸显。电子气体 在电子产品制程工艺中广泛应用于离子注入、刻蚀、气相沉积、掺杂等工艺。广义 的“电子气体”指可用于电子工业生产中使用的气体,是最重要原材料之一,狭义 的“电子气体”特指可用于电子半导体领域生产的特种气体。 《战略性新兴产业分类(2018)》在电子专用材料制造的重点产品部分将电子 气体分为了电子特种气体和电子大宗气体。在集成电路制造领域,其主要材料包 括硅片、电子气体、光掩膜、光刻胶等。电子气体仅次于硅片的第二大需求,占总 材料成本的比例约为 14%。

电子大宗气体和电子特种气体在电子半导体领域的用量可通过在成本的占比 看出。在集成电路制造、半导体显示等生产环节更多、生产要求更严苛、制程更先 进的细分领域,电子大宗气体占全部气体成本的比例更高。当前我国正积极承接全球第三次半导体产业转移,随着晶圆厂加速扩建以及 产能的逐步释放,下游市场对电子气体的需求有望持续扩大。2021 年我国电子特 气市场规模为 195.8 亿元,预计 2025 年将增长至 316.60 亿元,2021 年至 2025年的 CAGR 为 12.77%。2021 年我国电子大宗气体市场规模达到 86 亿元,预 计 2025 年将达到 122 亿元,2021 年至 2025 年的 CAGR 为 9.14%。

3.2.电子特气产品繁多,国产替代持续推进

集成电路为下游占比最大领域,所需产品纷繁众多。2021 年中国电子特气下 游应用分布格局中,集成电路是电子特气的最大下游领域,应用占比达到 43%。 显示面板、LED、光伏产业在我国电子特气下游应用分布格局中分别占比 21%、 13%、6%。在半导体行业中,常用的电子特气有 100 多种,其中在集成电路制造 中的硅片制造、氧化、光刻、气相沉积、蚀刻、离子注入等核心工艺环节中,需要 的种类超过 50 种。

根据集成电路材料研究,一个月产量 5 万片的 8 英寸晶圆厂一年要用的电子 特气数量有 56 种,金额约为 5000 万元。其中用量较大的气体包括三氟化氮、六 氟化碳和硅烷等。

电子特气覆盖半导体制造多项核心工艺,关键地位逐步凸显。半导体生产制 造中使用超过 110 种气体产品,几乎覆盖所有常见的电子气体。根据半导体工艺 流程用途不同,可以将电子特气大致分为六种:沉积、光刻、刻蚀、掺杂、热处 理、清洗。气体的纯度和洁净度直接影响到光电子、微电子元器件的质量、集成 度、特定技术指标和成品率,并从根本上制约着电路和器件的精确性和准确性。 随着集成电路领域晶圆尺寸的提高(从 6 寸发展到 12 甚至 18 寸),制程技 术的提高(从 14nm 到 7nm),气体纯度或杂质含量百万分之一级的细微波动就会 对整条生产线产品良率造成不利影响,因此客户对气体的纯净程度与稳定程度的 要求,有数量级的提升。

自主可控推动国产化率持续提升。中国电子特气行业发展时间较短,目前市 场仍由早期进入市场的国外企业垄断。2020 年中国电子特气市场前四企业分别为 美国空气化工、德国林德集团、法国液化空气、日本太阳日酸,占比分别为 25%、 23%、22%、16%。随着海外供应链安全一次次受到挑战,产业链自主可控意识崛 起,下游晶圆厂积极推动材料端认证,使国产化进程有望飞速发展。我国电子特 气国产率已从 2018 年的 9%上升至 2020 年的 14%,未来国产化率将持续提升, 预计 2025 年国产化率可达 25%。

3.3.复盘林德:收并购后成长迅速,整合龙头后集中度提升显著

回顾林德气体发展历程,气体公司可通过收购来快速切入新品类和新地区, 并且气体龙头间整合并购后集中度大幅提升。1995 至今,林德持续收购小型专精 气体公司和区域气体公司进行业务扩张,收购了包括 Liquid Carbonic、Lincare、 AGA、Spectra Gases、液化空气韩国和 HPS 等,拓展了二氧化碳、医疗保健气 体和电子气体等品种,并且进入了南美、北欧、东南亚和韩国等市场。此外,林德 还对气体龙头整合并购。林德于 2006 年收购行业第二的 BOC 后市占率达到 21% 成为行业第一。2016 年法国液化空气收购行业第五的 airgas 反超林德,而林德于 2018 年收购行业第四的普莱克斯再次成为行业第一,2020 年林德气体市占率达 32%。全球气体行业呈现林德、法国液化空气、空气化工产品公司的三足鼎立格 局,2020 年三家市占率达 75%。

3.4.国内企业通过自建或收购切入电子特气行业,品类拓展策略各有不同

目前我国主要的电子特气厂商包括华特气体、金宏气体、雅克科技、南大光 电、派瑞特气。电子特气可根据品类扩展和扩张手段来划分。品类扩展方面,气体 厂商可以用量较大的电子特气如三氟化氮和六氟化碳等大品类为起点,向用量较 小的气体品类进行延申,也可反向进行布局。扩张手段方面,可分为自建特