2023年中国航空装备产业链图谱研究分析

中商情报网讯:航空装备制造业作为国防工业的重要组成部分,是一个国家工业技术能力的集大成者,其发展水平整体反映了一国技术、经济、国防和现代工业的综合实力。经过六十多年的发展,我国逐步形成了专业门类齐全,科研、试验、生产相配套,具备研制生产当代航空装备能力的高科技工业体系。

一、产业链

航空装备产业链上游为设计研发与原材料供应,原材料主要分为金属材料和复合材料两类;中游为航空装备的生产制造过程,包括航空发动机、机体、机载设备及系统、航空装备整机制造;下游为维修机配套环节。

资料来源:中商产业研究院整理

二、上游分析

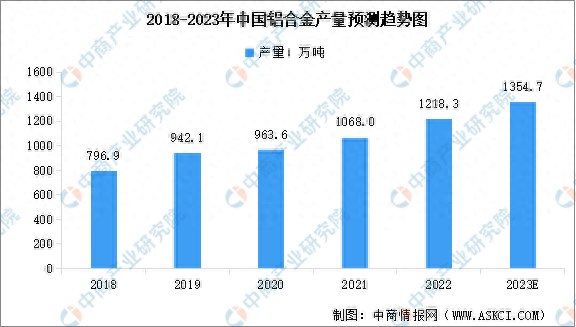

1.铝合金

铝合金是轻金属材料之一,凭借其质量轻、强度高、耐腐蚀、延展性好、易加工等一系列优异的性能,在航空、航天、汽车、机械制造、船舶、现代工业等领域中应用广泛。我国是铝合金生产大国,近年来我国铝合金产量稳步增长。国家统计局数据显示,2022年中国铝合金累计产量1218.3万吨,同比增长13.9%。中商产业研究院分析师预测,2023年中国铝合金产量将达到1354.7万吨。

数据来源:国家统计局、中商产业研究院整理

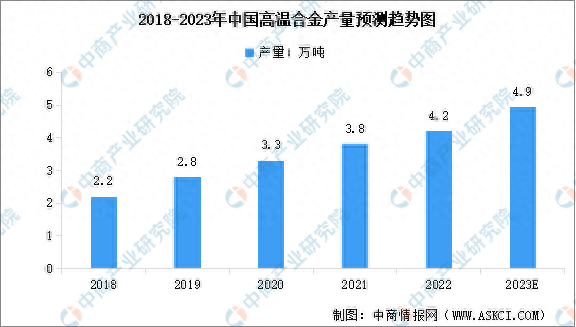

2.高温合金

高温合金是以铁、镍、钴为基体元素,能在600°C以上的高温环境下抗氧化或耐腐蚀,并能在一定应力作用下长期工作的一类金属材料,是国防建设、航天航空、能源、船舶等战略性产业的关键战略材料。我国高温合金产量持续增长,数据显示,2022年中国高温合金产量约4.2万吨,近五年年均复合增长率为17.55%。中商产业研究院分析师预测,2023年中国高温合金产量将增长至4.9万吨。

数据来源:中国特钢企业协会、中商产业研究院整理

全球范围内能够生产航空航天用高温合金的国家主要包括美国、俄罗斯、英国、法国、德国、日本和中国等。通过数十年的发展,我国自主研发的航空发动机用粉末高温合金、铸造高温合金基本实现国产化,变形高温合金的国产替代率亦大幅提升。目前,我国高温合金行业龙头企业包括抚顺特钢、图南股份、隆达股份、西部超导等,市场份额分别占比10.9%、3.7%、1.8%、0.5%。

数据来源:中商产业研究院整理

3.钛材

得益于生产设备和技术能力的突破,以及下游航空航天、海洋工程、石油化工等领域需求的带动,近年来我国钛材产量快速增长。数据显示,2022年国内钛材产量达15.1万吨,同比增长11.0%。未来随着国防和军队现代化建设、绿色发展、工业4.0等国家政策的深入推进,国内钛材高端应用场景及潜在市场空间将进一步拓展,预计2023年中国钛材产量将达到18.76万吨。

数据来源:中国有色金属工业协会钛锆铪分会、中商产业研究院整理

从企业来看,我国钛加工材产业集中度较高,市场份额主要被几家龙头企业占据,2021年前三家企业市场份额达47.0%,前十家企业市场占比达78.7%,其中宝钛股份为我国最大的钛及钛加工材生产企业,占据我国20%以上市场份额。

4.钢材

钢材根据断面形状的不同,一般分为型材、板材、管材和金属制品四大类。其中,超高强度钢可用于制造承受较高应力结构件的一类合金钢,兼具高强度、高韧性等优异性能,已广泛应用于火箭发动机外壳、飞机起落架、机身蒙皮、高强度螺栓、高压容器等方面。我国钢材产量保持平稳增长,2022年中国产量达13.4亿吨,近五年年均复合增长率为4.29%。中商产业研究院分析师预测,2023年中国钢材产量将达到13.98亿吨。

5.航空航天复合材料

航空航天复合材料主要包括应用于航空结构的树脂基复合材料、陶瓷基复合材料、碳基复合材料和金属基复合材料等。中商产业研究院发布的《2019-2025年中国复合材料市场调查及投资咨询报告》显示,2022年中国航空航天复合材料市场规模为578.76亿元,2018-2022年的年均复合增长率为13.59%。中商产业研究院分析师预测,2023年中国航空航天复合材料市场规模将达到664.32亿元。

数据来源:中国复合材料学会、中商产业研究院整理

6.上游主要企业

航空装备原材料主要分为金属材料和复合材料两类。金属材料包括镁铝合金、钛合金、高温合金等,龙头企业有云铝股份、南山铝业、宝钛股份、西部超导、钢研高纳等。复合材料包括树脂基复合材料、陶瓷基复合材料、碳基复合材料、金属基复合材料等,龙头企业有楚江新材、光威复材、中直股份、中航高科、菲利华等。

三、中游分析

1.航空装备市场规模

2023年5月份,国产大飞机C919的全球商业首航成功,标志着国产大飞机正式进入民航市场,开启市场化运营、产业化发展新征程。大飞机长产业链、高关联度、强辐射带动作用的特点推动航空产业链不断壮大成熟,引领链上行业高速发展。近年来中国航空装备市场规模持续扩大,中商产业研究院发布的《2023-2028年中国航空装备行业市场前景预测及未来发展趋势研究报告》显示,2022年中国航空装备市场规模达1275亿元,近五年年均复合增长率为10.83%。中商产业研究院预测,2023年中国航空装备市场规模将达1390亿元。

2.航空装备产业结构

从产业结构来看,航空装备制造业细分领域包括航空器整机、航空零部件、航空发动机以及机载设备与系统四个部分。其中,航空器整机制造产业在航空装备各细分产业中占比最高,比重达到56.1%;其次为航空零部件,占比28.7%;航空发动机和机载设备及系统分别占比11.1%和4.1%。

3.航空零部件市场规模

近年来,我国航空零部件制造产业进一步发展,同时在国家政策的引导支持与国内经济主体的共同努力下,我国已发展出品类不断扩大、技术持续进步的航空零部件产品体系。中商产业研究院发布的《2024-2029年中国航空零部件制造行业分析及投资咨询报告》显示,2022年中国航空零部件制造行业市场规模达366.7亿元,同比增长10.09%。中商产业研究院预测,2023年中国航空零部件制造行业市场规模将达401.3亿元。

4.航空发动机市场规模

航空发动机研发制造难度高、周期长、附加值高,是航空装备的重点领域。我国持续推动航空发动机国产化替代,在“两机专项”“飞发分离”等政策推动下,我国航发自研自产能力不断提升。中商产业研究院发布的《2022-2027年中国航空发动机行业发展趋势及投资风险预测报告》显示,2022年,中国航空发动机市场规模达478.2亿元,中商产业研究院分析师预测,2023年市场规模将持续增长至500亿元。

5.航空装备上市企业排名

我国航空装备制造业专业性强,技术门槛高,行业企业数量较少,多为国有企业或军工企业。2022年,48家上市企业中,中航沈飞、中航西飞、航发动力营业收入排名前三。从地区分布来看,我国航空装备上市企业主要分布在江苏、北京、陕西、四川、山东等省市。

6.企业热力分布图

四、下游分析

1.民航运输总周转量

根据《2022年民航行业发展统计公报》,2022年全行业完成运输总周转量599.28亿吨公里,比上年下降30.1%。国内航线完成运输总周转量387.86亿吨公里,比上年下降39.5%,其中,港澳台航线完成2.30亿吨公里,比上年下降23.6%;国际航线完成运输总周转量211.42亿吨公里,比上年下降1.9%。

数据来源:《2022年民航行业发展统计公报》、中商产业研究院整理

截至2022年底,我国共有运输航空公司66家,比上年底净增1家。其中,南航集团完成运输总周转量163.83亿吨公里,占比27.3%;中航集团完成运输总周转量130.99亿吨公里,占比21.9%;东航集团完成运输总周转量111.65亿吨公里,占比18.6%;其他航空公司完成运输总周转量192.82亿吨公里,占比32.2%。

数据来源:《2022年民航行业发展统计公报》、中商产业研究院整理

2.旅客运输量

2022年,全行业完成旅客运输量25171.32万人次,比上年下降42.9%。国内航线完成旅客运输量24985.25万人次,比上年下降43.1%,其中,港澳台航线完成46.92万人次,比上年下降20.8%;国际航线完成旅客运输量186.08万人次,比上年增长26.0%。

数据来源:《2022年民航行业发展统计公报》、中商产业研究院整理

3.物流运输量

2022年,全行业完成货邮运输量607.61万吨,比上年下降17.0%。国内航线完成货邮运输量343.79万吨,比上年下降26.1%,其中,港澳台航线完成14.74万吨,比上年下降22.4%;国际航线完成货邮运输量263.82万吨,比上年下降1.1%。

数据来源:《2022年民航行业发展统计公报》、中商产业研究院整理

更多资料请参考中商产业研究院发布的《中国航空装备市场前景及投资机会研究报告》,同时中商产业研究院还提供产业大数据、产业情报、行业研究报告、行业白皮书、商业计划书、可行性研究报告、园区产业规划、产业链招商图谱、产业招商指引、产业链招商考察&推介会等服务。