北京商报 | 作者 宋亦桐

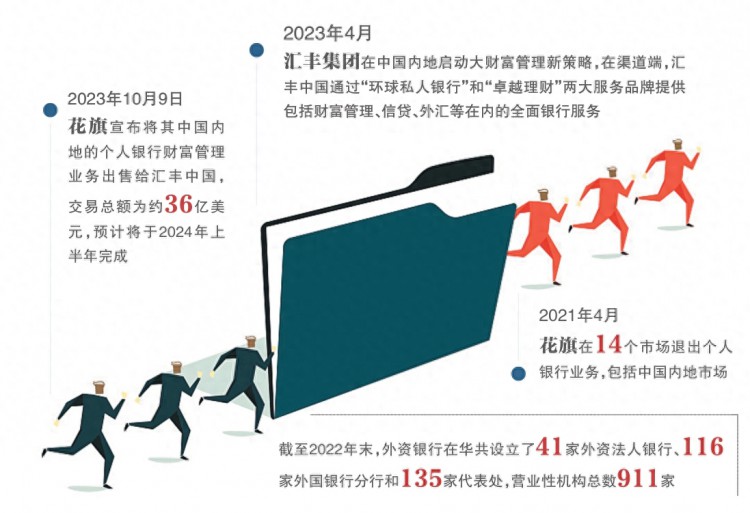

一石激起千层浪,两大外资巨头在华又有了新动作。10月9日,花旗宣布将其中国内地的个人银行财富管理业务,包括个人客户持有的账户、存款和相关理财产品出售给汇丰中国。交易完成后,被收购的业务将融入汇丰中国财富管理及个人银行业务的运营中,为汇丰集团在华启动的大财富管理新策略助力。

一边是出售退出,另一边是加码入场,十余年间,外资银行在华发展经历了由少至多、由进至出的风云变幻,未来,如何顺势而为,合规经营,走好本土化发展路径仍有待时间检验。

花旗将深耕对公市场

一大外资巨头宣布出售中国内地个人银行财富管理业务。10月9日,花旗宣布将其中国内地的个人银行财富管理业务,包括个人客户持有的账户、存款和相关理财产品出售给汇丰中国。

据悉,该交易总额为约36亿美元的个人存款和个人理财业务管理资产,交易条款未披露,预计交易将于2024年上半年完成。

出售在华个人银行财富管理业务绝非偶然。早在2021年4月,花旗就曾宣布在全球范围内对个人银行业务进行战略调整和转型,在亚洲、欧洲、中东和非洲等14个市场退出个人银行业务,包括中国内地市场。彼时,花旗表示,在仔细评估各种方案后,在中国内地市场将逐步关闭其个人银行业务,包括存款、保险、个人贷款、投资、外汇和银行卡,也将继续寻求单独出售在华个人银行个体业务的可能性。

谈及此次出售,花旗全球拟出售业务部门负责人Titi Cole表示,“这是花旗退出中国内地的个人银行业务计划实施的重要一步,花旗全球在执行业务剥离实现简化公司的战略方面继续取得进展。该交易对于我们相关的员工和客户而言都是一个积极的结果”。

不过,北京商报记者从花旗中国相关人士处获悉,“此次全球调整不涉及花旗银行在国内的对公业务,在对公业务方面,也会继续投入,希望能够进一步加强服务企业对公的客户的实力”。

星图金融研究院副院长薛洪言在接受北京商报记者采访时表示,花旗曾于2021年4月宣布整体退出中国内地的个人金融业务,此次出售中国内地的个人财富管理业务,是其退出计划的重要组成部分。近年来,中国市场对外资银行业的开放力度不断增大,但与此同时,随着中国银行业数字化转型不断提速,行业竞争不断加剧,内资银行的综合竞争力不断提升,导致以花旗银行为代表的外资银行在华个人业务竞争力不断萎缩。在此背景下,花旗选择收缩业务线也是理性选择。

汇丰意在“大财富管理矩阵”

花旗退出后,“接手”的机构是汇丰中国。10月9日,汇丰中国同时宣布与花旗中国达成协议,将收购其在中国内地的个人财富管理业务,此次业务覆盖花旗中国在全国11个主要城市的个人财富管理客户的投资理财资产及个人存款。

北京商报记者获悉,交易完成后,被收购业务将融入汇丰中国财富管理及个人银行业务的运营中,汇丰也计划邀请花旗中国服务于个人银行财富管理业务的相关员工加入汇丰的内地团队。

对于此次收购行动,汇丰财富管理及个人银行业务全球行政总裁马励涛表示:“中国市场是汇丰在亚洲地区成为领先财富管理机构的关键所在,此次投资着力于进一步扩大集团旗下银行端的财富管理业务规模。”

相较于花旗的“收缩”,汇丰中国对在华个人业务的开拓显得“信心满满”。2023年4月,汇丰集团在中国内地启动大财富管理新策略,在渠道端,汇丰中国通过“环球私人银行”和“卓越理财”两大服务品牌提供包括财富管理、信贷、外汇等在内的全面银行服务。产品与服务端方面,利用汇丰人寿、汇丰晋信、汇丰前海证券在保险、基金和证券领域的专业能力,对接新兴富裕人群及高净值客户在个人及家庭财富、健康养老保障等多维度需求。

数字赋能方面,汇丰金融科技为汇丰集团内持牌金融机构提供科技创新和业务支持,贯穿前、中、后台以及大数据、AI、云计算等基础设施建设,现已实现从获客、留存、促活、转化到转推荐的全生命周期赋能。

“接手”后的花旗银行在华业务也将在汇丰集团大财富管理矩阵策略中发挥更加关键的作用。

在光大银行金融市场部宏观研究员周茂华看来,此次收购花旗在中国的个人财富管理业务,有助于降低汇丰中国在该领域的竞争,增强其在个人财富管理业务方面市占率与市场竞争实力。主要是外资看好在华展业发展前景。一方面,我国拥有超大经济体体量,随着经济持续发展、居民财富积累,对投资理财需求,包括跨境资产配置需求也在快速增长,巨大资产市场潜力有望逐步释放。另一方面,改革开放是我国基本国策,近年来,金融业在加快构建高水平对外开放,国内营商环境不断优化。

外资银行水土不服

2007年,我国银行业对外开放伊始,乘着政策东风,众多外资巨头来华设立法人银行,已逐渐融入中国金融体系之中并取得了长足的发展,成为中国银行业的有机组成部分和重要的市场参与者。根据监管机构此前披露的数据,截至2022年末,外资银行在华共设立了41家外资法人银行、116家外国银行分行和135家代表处,营业性机构总数911家。外资银行总资产3.76万亿元。

随着金融业扩大开放,外资机构先进的管理和理念能够促使我国商业银行更加市场化、创新化,但从外资银行自身业务发展来看,在华的这些年竞争优势并不明显,无论是在资产规模、客群建设、盈利能力还是市场影响力等方面,表现都相对一般,退出在华个人业务的案例并不少见。早在2013年,苏格兰皇家银行、德意志银行先后关闭了在华的零售业务;2016年,澳新集团宣布将中国大陆、中国香港、中国台湾和新加坡、印度尼西亚的零售和私人银行业务出售给星展银行。

反观中资银行,在开放过程中则快速发展,各类业务的拓展能力和风控能力均得到了大幅提升。招联金融首席研究员董希淼指出,发达经济体的外资银行发展时间长达数百年,经营模式和管理方式等较为成熟,在竞争中学习是我国银行业实现高质量发展的重要方式。不过,中资银行对我国经济发展情况、国家宏观政策和区域风险特征等的理解更深入,在国内的机构网点布局较为全面等,这些都是外资银行短期内难以具备的。

对外资银行而言,如何实现中国本地业务拓展,实现可持续成长,才是发展的关键要素。正如薛洪言所言,近年来,国内商业银行纷纷推进零售转型,不断加大在个人业务上的科技和营销资源投入,竞争优势越来越强。相比之下,外资银行数字化转型进展较慢,且决策流程长、产品迭代创新速度慢,早期在高净值客群中积累的竞争优势不断萎缩,适时进行战略调整属于理性选择。

“当前,国内个人零售金融市场强手林立,外资银行失去了数字化转型先机,在产品创新上缺乏优势,破局策略上,可主要聚焦跨境业务和全球资产配置,打造差异化优势,走特色发展之路。”薛洪言如是说道。

上一篇:图说丨重点工程加速“跑”