作者:宋彦辰,郭于玮,鲁政委

许多国家都经历了房地产高速发展的时期,然而伴随着购房年龄人口逐渐见顶,房地产行业后续增长动力不足。后地产时期,哪些行业会接力地产成为经济新的增长极?

日本和韩国购房年龄人口分别于1978年和2000年见顶,此后房地产增速逐步回落,但后地产时期日本与韩国产业结构的演进路径却有所不同。一是体现在制造业,日本制造业占比回落,韩国制造业占比却上行。原因或在于日韩购房年龄人口见顶时所处的经济发展阶段不同:日本随着劳动力成本增加,选择将劳动力和资本密集的制造业向海外转移,国内转而向知识和技术密集型产业转型;韩国经济起飞时间晚于日本,承接了来自日本等发达国家的产业转移,并抓住了信息技术革命的机遇,其计算机电子制造业和信息服务业均获得了长足的发展。二是体现在服务业,日本购房年龄人口见顶后的老龄化程度更深,其医疗产业占比提升更多。美国并未出现严格意义上的购房年龄人口见顶,在2008年房地产增速放缓后,美国产业结构持续向知识和技术密集型产业升级,在网络和计算机领域从制造向设计转变。

对我国而言,我国购房年龄人口于2012年见顶,当年人均GDP低于日韩见顶时期,老龄化水平和制造业占比与日本基本持平,我国劳动力数量和成本同发达国家相比仍有优势。对于后地产时期的经济增长,一方面,可以继续借鉴韩国的经验,通过承接发达国家高附加值制造业来实现制造业转型升级;另一方面,吸取日本经验与教训,在提升自主研发和创新能力,逐渐从劳动和资本密集型向知识和技术密集型转型的同时,也要积极跟随科技创新与产业发展的前沿,主动融入新一轮技术革命的浪潮。此外,未来逐步加深的人口老龄化趋势,亦意味着我国医疗保健产业有巨大的潜在发展空间。

许多国家都经历了房地产高速发展的时期,然而伴随着经济发展水平的提高,人口老龄化和少子化趋势开始显现,导致购房年龄人口(25-44岁年龄区间的人口)逐渐见顶,房地产行业后续增长动力不足。在后地产时期,哪些行业会接替地产取得长足发展,成为拉动经济发展的新的增长极,其他国家的经验路径可否揭示一些共性?

一、日本

1.1 购房年龄人口与房地产增速

自上世纪50年代起,日本购房年龄人口不断增长,于1978年达到峰值3787万,约占总人口的33%;随后绝对数量缓慢下降,降至总人口的27%左右。1997年,购房年龄人口绝对数量再度增长,于2005年附近第二轮见顶,但本轮反弹始终未及1978年的峰值;经历了短暂的反弹后,购房年龄人口于2006年起开始下行,截至2021年降至不足2800万,占总人口的22%左右。

与购房年龄人口走势相对应,1978年之前[1],日本房地产行业产值高速发展,增速中枢为17.7%。1978年购房年龄人口见顶之后,1979年至1996年房地产增速已明显下了一个台阶,中枢降至7.2%。尽管1997-2004年期间购房年龄人口经历了小幅反弹,但房地产产值增速未有明显起色,在一个更低增速水平的区间长期徘徊,1997年之后增速中枢进一步降至0.88%。

1.2 后地产时期的行业结构

购房年龄人口见顶,折射出的是劳动年龄人口的减少,以及更深层次的人口老龄化和少子化趋势。因此,后地产时期的行业结构变迁,一定程度体现的是,各国如何调整产业结构以应对劳动年龄人口减少和劳动力成本增加。

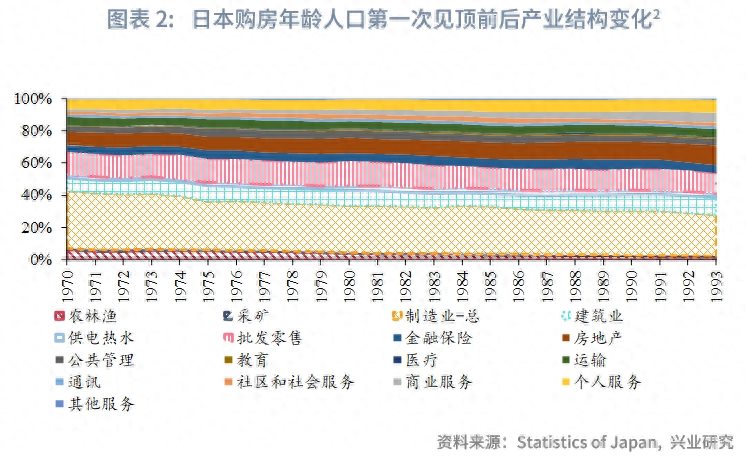

于1978年前后,日本经历了第一轮购房年龄人口见顶。观察1978年前后的十年,第一产业和第二产业占比快速收窄,第三产业占比明显提升。第一二产业中,农林渔业产值占比从70年代的5.6%降至80年代的3.4%,制造业占比从34.9%降至30.7%。制造业中,钢铁、运输设备、纺织、化学占比分别下降0.9个、0.9个、0.8个和0.4个百分点。服务业中,商业服务业占比从2.2%提升至3.7%;个人服务业从6.6%提升至7.6%;此外金融保险、教育、医疗产业的占比亦稳健提升,但幅度相对较小。尽管房地产产值增速已有所放缓,但占比仍相对稳健。

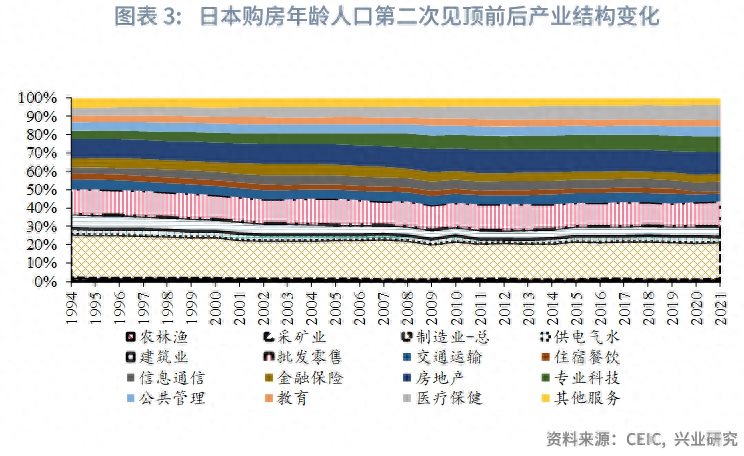

于2005年前后,日本经历了第二轮购房人口见顶。与第一轮见顶类似,第一产业和第二产业的占比持续收缩,第三产业占比持续扩张。第一二产业中,农林渔业产值在1995-2004年占比均值为1.5%,2006-2015年占比进一步降至1.1%;建筑业占比从6.7%降至5.0%;制造业占比从22.2%降至20.3%。制造业中,纺织、电气机械、金属加工、化学分别下降0.3个、0.3个、0.3个和0.2个百分点。服务业中,医疗保健行业明显上行,从5.0%提升至6.7%;专业、科学和技术活动占比从5.3%提升至7.4%;而金融保险占比则有所下降,从5.5%降至4.9%。第二轮见顶前后的十年时间,房地产行业占比有所提升,从1995-2004年的10.7%提升至2006-2015年的12.1%,此阶段房屋租赁业相对停滞,而其他房地产活动产值则有所提升(包括规划设计、经纪代理等活动)。

1.3 小结

日本购房年龄人口见顶后,房地产产值增速下降,在GDP中的占比逐渐趋于稳定。由于劳动年龄人口下降以及劳动力成本的增加,日本凭借在产业链当中的领先位置,开始将劳动和资本密集的制造业向海外转移,导致第一和第二产业的占比逐渐萎缩;同时,将本国的劳动人口集中在附加值更高的第三产业中,产业重心转向专业科学和技术领域,第三产业占比持续提升。此外,第二轮见顶前后,日本老龄化[3]程度较1978年已明显加深,带动医疗保健行业占比快速提升,可见老龄化带来的医疗保健需求亦可转化为新的经济增长极。

二、韩国

2.1 购房年龄人口与房地产增速

在2000年以前,韩国购房年龄人口整体处于增长态势,绝对数量于2000年达到峰值1681万人,占总人口的36%左右;2000年之后,购房年龄人口的绝对数量呈现下行趋势,截至2021年已降至1463万人,约占总人口的28%。

在2000年购房年龄人口见顶之前,韩国房地产行业产值增速保持较高增速,1954年至1999年房地产增速中枢为7.0%;2000年之后,房地产增速明显下了一个台阶,2001年至2021年期间增速中枢已降至2.8%。

2.2 后地产时代的产业结构

与日本路径类似,在2000年购房年龄人口见顶前后,第一产业占比显著下降,从90年代的3.6%降至本世纪第一个十年的2.4%;第二产业中,建筑业占比明显下降,90年代占比中枢为10.1%,2000见顶之后中枢降至6.6%;服务业占比有所增加,从见顶前的49.5%提升至见顶后的55.4%。服务业中,信息通信行业占比明显提升,从见顶前的1.5%提升至见顶后的4.0%;科学和技术服务业、金融保险、商业服务占比分别提高0.7个、0.7个和0.5个百分点。房地产行业产值占比在见顶后的10年时间,在国民生产总值中占比相对稳定。

但与日本不同的是,购房年龄人口见顶后,韩国制造业占比却明显提升,从见顶前十年的17.9%提升至见顶后十年的24.9%。其中,计算机电子产业占比提升最为明显,从见顶前的1.1%提升至见顶后的3.9%;此外,运输设备、化学品、电气设备、机械设备和金属加工等占比分别提升1.0个、0.9个、0.7个、0.6个和0.6个百分点,拉动制造业整体占比增加。

2.3 小结

韩国的路径与日本最大的区别在于,购房年龄人口见顶之后,制造业占比不降反升。韩国后地产时期,对制造业拉动较大的化学、电气设备和金属加工等行业,与日本第一轮见顶后制造业中占比下滑较大的行业高度重叠。原因或在于,日本劳动力成本上升的过程中,将本国劳动和资本密集型的制造业向海外转移;而韩国正处于产业结构升级的阶段,且劳动力成本更低,其部分承接了来自日本和其他发达经济体的产业转移,因而其制造业占比呈现增加趋势。

1978年日本购房年龄人口第一次见顶时,日本人均GDP已达到8557美元,而当时韩国人均GDP仅相当于日本同期的17%;2005年日本购房年龄人口第二次见顶时,韩国人均GDP仍低于同期日本水平,约相当于日本的51%。因此,尽管2000年前后韩国购房年龄人口见顶,劳动年龄人口后续增长乏力,但由于劳动力成本仍低于同期的日本,其产业结构变迁的方式是承接了来自日本的制造业转移。

同时,购房年龄人口见顶之后韩国服务业结构中,信息通信以及金融保险等资本密集型服务业比重提升;而日本第二轮见顶后信息通信和金融保险的占比则下降,占比显著提升的行业是专业、科学和技术活动以及医疗保健。一方面,原因在于韩国抓住了20世纪90年代后信息技术革命的机遇,其计算机电子制造业和信息通信服务业都取得了长足的发展,而日本困于房地产泡沫破灭和贸易摩擦,未能在信息技术领域占据先机;另一方面,则是两国在人口老龄化程度上的差异。2000年韩国购房年龄人口见顶时,65岁以上人口占比约为7.1%;而日本1978年第一次见顶时,老龄人口占比为8.8%,2005年二次见顶时,老龄人口占比为20.6%。因此,韩国购房年龄人口见顶时,并未面临着同日本一样高的老龄化程度,因而医疗保健并未成为第三产业的增长极。

三、美国

3.1 购房年龄人口与房地产增速

自1950年起,美国购房年龄人口稳步提升,至1998年达到阶段峰值8606万人,约占总人口的31%;之后绝对数量有所下行,但2010年起绝对数量再度增长,截至2021年已增长至9035万人,已超过1998年峰值,约占总人口的27%。严格而言,美国并未出现日本和韩国的购房年龄人口数量见顶。

因而,美国1998年前后房地产增速并未发生显著变化,其运行中枢基本稳定在6%左右;房地产增速下行更多发生在2008年的次贷危机前后,增速中枢大幅降至0.91%。

3.2 后地产时期的产业结构

尽管美国并未经历严格的购房年龄人口见顶,但2008年之后其房地产增速下行,本文着重观察美国2008年房地产增长放缓后产业结构的变化,寻找后地产时期的潜在增长极。

对比2008年前后十年美国产业结构的变化,制造业占比有明显下行,2009-2018年期间中枢为11.7%,较1998-2007年期间下降2.2个百分点。制造业中,机动车、计算机和电子产品以及金属加工占比分别下行0.48个、0.28个和0.23个百分点。服务业占比则持续提升,医疗保健占比提升1.1个百分点,计算机系统设计、数据处理与网络出版、教育和公司管理占比分别提升0.47个、0.39个、0.32个和0.22个百分点。

美国的经验显示,伴随着劳动力成本的提高,汽车制造、计算机和电子制造等中高端制造业亦会逐渐从本国流出,本国产业链逐渐从制造向设计升级,知识密集型的产业占比总体提升。此外,美国的人口老龄化水平亦在稳步提升,带动医疗保健产业持续走强;不同于日韩,在人口增长的韧性下,美国的教育产业占比亦有所提升。

四、对我国的启示

4.1 我国的基本情况

我国购房年龄人口于2012年见顶[4],绝对数量录得约4.45亿,占全国总人口的33%左右;之后经过小幅震荡,于2016年起开始趋势性下行,截至2020年,购房年龄人口数量降至不足4.1亿人,占总人口的29%左右。房地产产值增速方面,对比见顶前后的十年,见顶后增速中枢3.4%,明显低于此前的10.3%。

观察2012年见顶前后十年我国产业结构的变化,见顶后制造业占比显著下行:2004年至2011年制造业占比均值为32.0%,2011年当年制造业占比仍有32.1%;而2012年之后开始呈现快速下行趋势,2012年至2022年期间中枢已降至28.2%,较见顶前下降3.8个百分点。同期,第三产业占比则快速增加,从2004年的41.2%提升至2022年的52.8%,见顶前后中枢水平提升9.1个百分点:其中,金融占比均值提升2.4个百分点;批发零售提升1.6个百分点;租赁和商业服务业、以及软件和信息技术服务业占比分别提升1.2个和0.7个百分点。此外,房地产产值占比亦呈现整体上行态势,从见顶前的5.0%提升至见顶后的6.6%。

4.2 日韩美发展路径对我国的启示

日韩的经验显示,伴随着购房年龄人口的持续增长,房地产行业产值保持较快增长,在国民生产总值中比重提升;而购房年龄人口见顶后,房地产行业增速会逐渐回落,在GDP中占比亦会整体趋稳。

购房年龄人口见顶,折射出的是劳动年龄人口的减少,以及更深层次的人口老龄化和少子化趋势。因此,后地产时期的行业结构变迁,一定程度体现的是,各国如何调整产业结构以应对劳动年龄人口减少和劳动力成本增加。

各国的应对路径却有明显不同。购房年龄人口见顶后,劳动力成本增加,日本选择将劳动和资本密集的制造业向海外转移,国内转而向知识和技术密集型产业转型。而韩国在购房年龄人口见顶后,制造业占比不降反升,很大程度承接了从日本等发达国家转移来的电子和设备制造业。美国并未出现严格意义上的购房年龄人口见顶,在2008年房地产增速放缓后,美国产业结构持续向知识和技术密集型产业升级,在网络和计算机领域从制造向设计转变。

尽管产业结构升级的一般路径或是,从劳动密集型和资本密集型,向知识和技术密集型升级;但由于各国所处发展阶段和比较优势的不同,其最终实现路径不同。与日本、韩国购房年龄人口见顶时相比,我国购房年龄人口见顶时人均GDP更低;人口老龄化水平和制造业占比高于韩国,与日本基本持平;我国劳动力数量和成本同发达国家相比仍有优势。因此,一方面,我国可以继续借鉴韩国的经验,通过承接发达国家高附加值制造业来实现制造业转型升级。另一方面,吸取日本的经验与教训,既要提升自主研发和创新能力,逐渐从劳动和资本密集型向知识和技术密集型转型,从制造向设计升级;又要紧紧跟随科技创新与产业发展前沿,融入新一轮技术革命与产业升级的浪潮中。

此外,未来逐步加深的人口老龄化趋势,一定程度亦意味着我国医疗保健产业巨大的潜在发展空间。日本2021年医疗保健已占据全国生产总值的8.3%左右,已一定程度上接力房地产成为日本经济新的增长极。

(作者为兴业研究宏观分析师宋彦辰、郭于玮,兴业银行首席经济学家鲁政委)

注:

[1]实际范围为1956年至1977年。

[2]由于日本统计局公布的国民经济核算,最早追溯至1993年;1993年之前数据采用CEIC口径,两者有些许差距。

[3]本文人口老龄化为65岁人口占总人口的比重。

[4]详情请见我司2022年8月报告《购房年龄人口见顶后金融结构变化》。