经济新“咖”位系列报道

喝杯咖啡,交个朋友,是当下青年社交的生动注脚。“消费提振”主题下,咖啡消费,正在塑造城市的生活品质与文化气息,成为个体与城市的情感联结。南都大数据研究院推出“经济新‘咖’位”系列报道,从咖啡热力之城、咖星人消费趋势、网红街区之变、品牌城市布局、跨界营销创新等五个方面展开解读,看蓬勃发展的咖啡经济,究竟为城市带来什么。

第四篇,用大数据探索大牌连锁咖啡的城市图谱。

1859家,这是瑞幸开在广东的门店数,数量居全国首位;星巴克也在广东开出了976家,数量居全国第二。相当于每7家瑞幸和星巴克,就有一家开在广东,中外咖啡巨头都对广东人的咖啡消费力青睐有加。

金九银十,咖啡巨头间的门店竞速赛“战况”胶着,9月,瑞幸净增门店是星巴克的6.1倍、库迪的3.9倍。除了存量门店外,新增门店也在广东加速扩张。9月,每6.5家瑞幸新增门店就有一家开在广东,每5.3家星巴克新店也有一家开在广东,在两家品牌的主力省份中,广东新开门店的月度净增长率都是最快的。

根据极海品牌监测数据统计,星巴克、瑞幸和库迪是全国门店数前三的咖啡品牌,这些“大咖”品牌的门店都开在哪些城市?在各大城市的布局有何不同?南都大数据研究院带你探索咖啡大师们的城市策略。

瑞幸最爱开在广东

星巴克最爱开在上海

一杯咖啡洞见城市活力,在经济学领域,咖啡品牌在一座城市的落子情况,已成为反映一个地区经济活力、城市竞争力的重要指标。6年前,戴德梁行曾发布过一个“星巴克指标”,认为一座城市的星巴克越多就越有活力和竞争力。随着中国本土咖啡品牌的崛起,这一观察框架到今天,有了更丰富的参考指标,南都大数据研究院选取了目前国内门店数量最多的三家品牌瑞幸、星巴克和库迪进行观察。

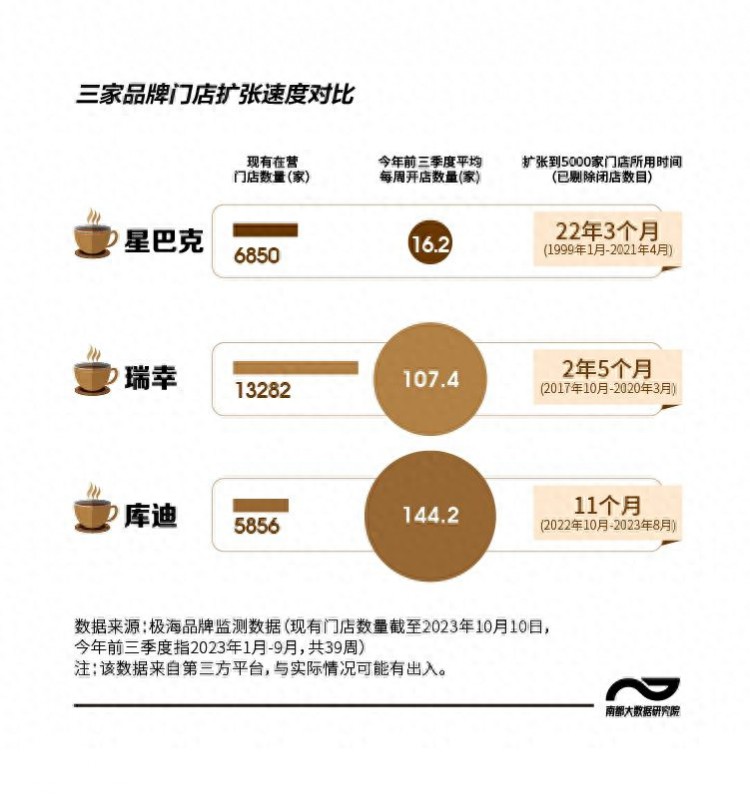

根据极海品牌监测数据统计,截至10月10日,瑞幸全国总门店数已达13282家,星巴克门店总数为6850家,而后起之秀库迪的门店总数也达到了5856家。

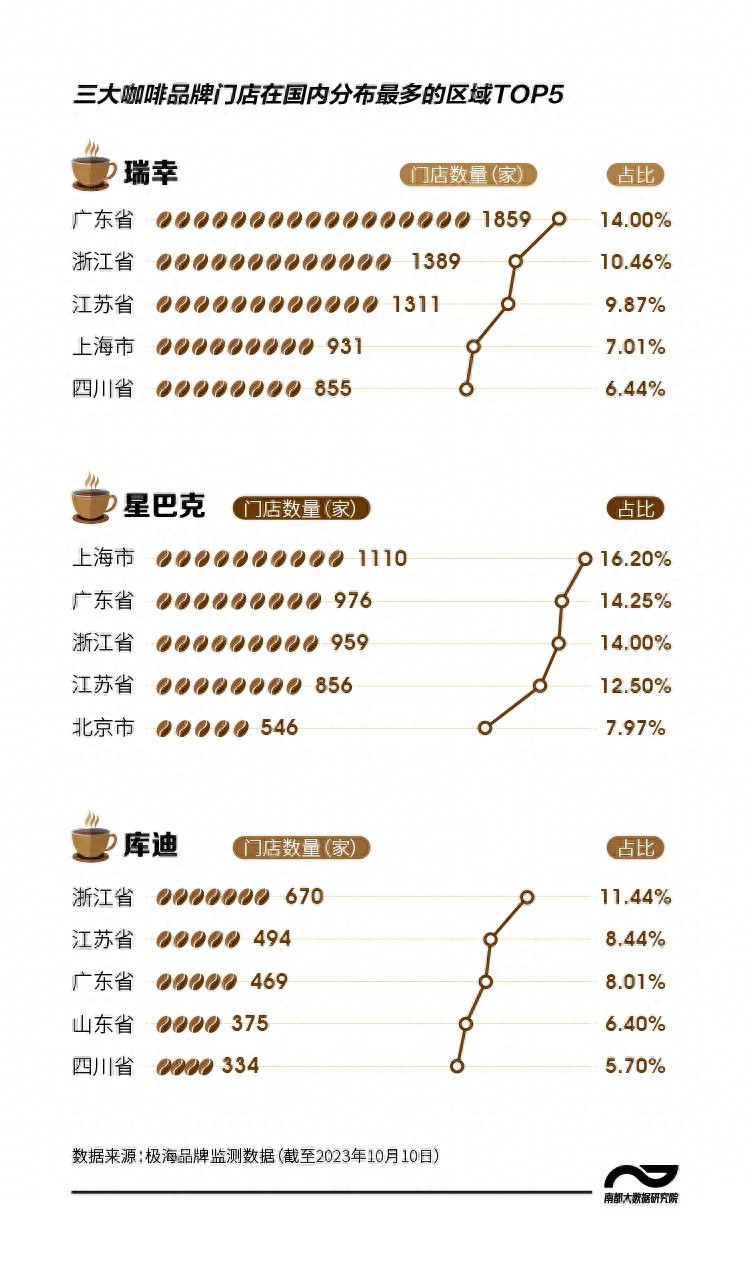

在地区分布上,瑞幸门店最多的区域是广东省,有1859家,是全国门店总数的14%;其次是在浙江省和江苏省,分别有1389家和1311家门店,占比都在10%左右;其次是上海市和四川省。星巴克门店最多的区域是上海,门店数高达1110家,占比超16%;星巴克在广东省的门店数排行第二,有976家,占比达14.25%,其次是浙江省、江苏省和北京市。库迪咖啡门店最多的区域则是浙江省,11.44%的门店都在浙江,江苏省和广东省门店数排在第二、第三,占比都在8%左右。

可以看出,瑞幸、星巴克和库迪在门店选址的区域上有一定趋同性,比较集中在长三角和珠三角地区。不过,再细化到城市尺度上来看,瑞幸和星巴克两家品牌的在城市选择上的共同点更多,而库迪与前述两家品牌的选址拉开了较大差距。

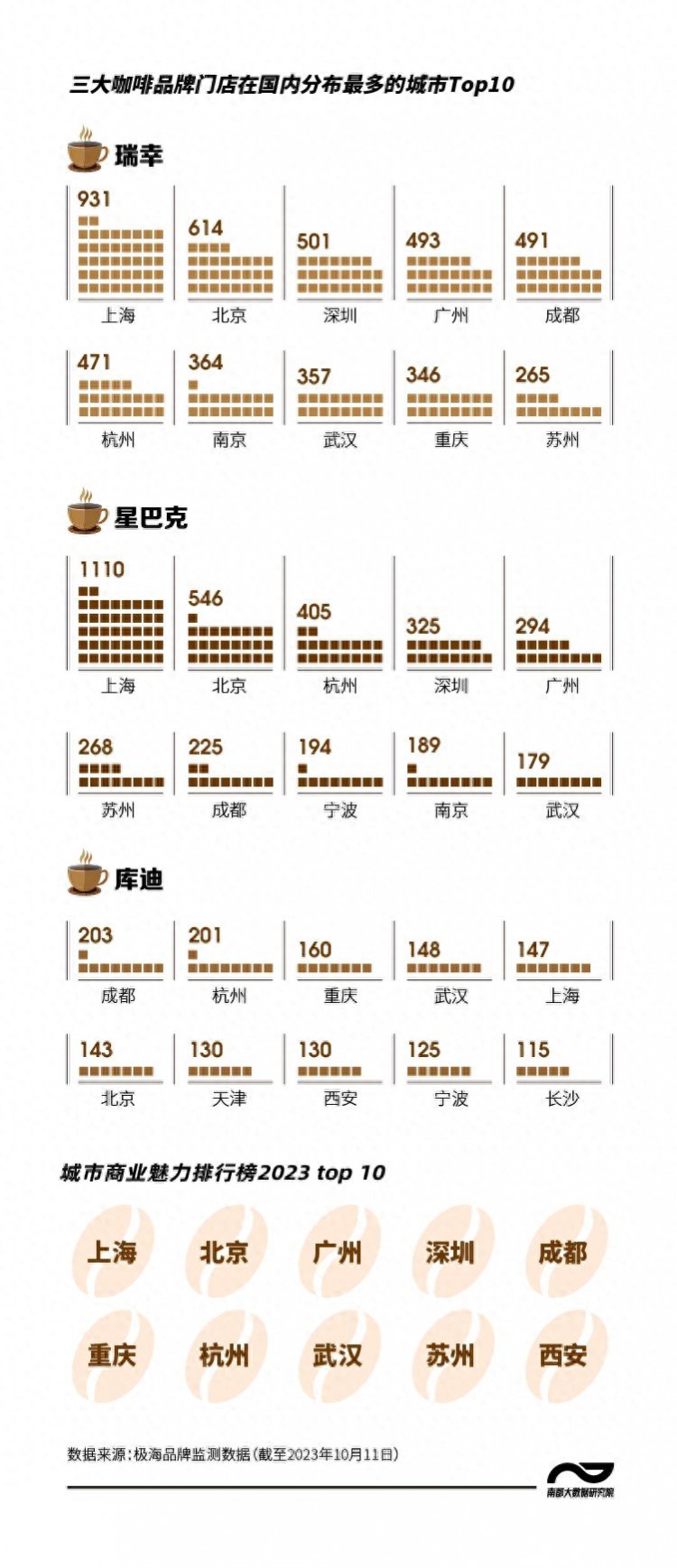

南都大数据研究院将大家认可度较高的《城市商业魅力排行榜2023》与三家品牌门店数量TOP10城市排行榜进行了对比,瑞幸和星巴克门店城市排行榜与《城市商业魅力排行榜2023》相关度较高,而库迪门店城市排行榜与之差异性较大。

可以看出,北上广深四大一线城市商业经济最为发达,咖啡受众最多,在瑞幸、星巴克的门店数量TOP5城市名单中,四大城市均有入列,但在库迪的前5大门店量城市名单中,排在前4位的都是新一线城市,上海仅排在第5位,北京仅排到了第6位。从TOP10城市排行来看,除了上海和北京之外,库迪的前十大城市名单中再无其他一线城市身影,瑞幸和星巴克的前十大城市名单中,除了均有四大一线城市外,多个新一线城市入列。

狂飙的瑞幸VS减速的库迪:

9月瑞幸净增门店是库迪的3.9倍

中国咖啡市场虽然起步晚,但中国咖啡品牌崛起的速度更快,这在瑞幸和库迪两家品牌的扩张中显得尤为典型。

到今年6月,瑞幸成为国内第一家门店数突破10000大关的咖啡品牌,4个月后的10月10日,瑞幸门店数已经达到13282家。开业6周年,瑞幸门店数几乎是星巴克的近2倍(≈1.94倍),后者进入中国市场已有24年之久。而库迪的扩张更是创出新纪录,开业仅一周年,门店数仅较星巴克少1000家不到。

根据南都大数据研究院统计,今年前三季度,瑞幸咖啡平均每周开店107.4家,库迪咖啡平均每周开店144.2家,而星巴克每周仅开店16.2家。以三家品牌门店扩张到5000家的所用时间作为比较尺度来看,星巴克用了22年3个月,瑞幸用了2年5个月,而库迪只用了11个月,速度是瑞幸的2.6倍,是星巴克的24.3倍。

当然这样的对比显得很不公平,品牌扩张对应的历史进程也很重要,库迪咖啡快速拓店的背后是整个咖啡赛道的火热。根据极海数据,过去4个月全国咖啡门店整体增长近30%。另外,根据极海品牌监测的分析报告,2019年以来,瑞幸咖啡门店12个月的存活率只有86%,而星巴克门店存活率达到99.9%,因此,谨慎的开店风格在很大程度限制了星巴克在规模上的扩张,不过也成就了星巴克门店的高质量。

另外,值得注意的是,库迪的扩张已经在相对尺度上有所减速。我们将三家品牌门店2021年以来的季度增长趋势进行了对比。可以看到,尽管中国本土咖啡一路狂飙,星巴克中国门店的拓店依然保持着自己的节奏,2021年到2023年的三年间,各季度增长率有所波动,但几乎都保持着第三季度增长最快的速度,净增长率均保持在4%左右。瑞幸咖啡今年以来,门店季度净增长率节节攀升,从第一季度的13.84%,到第二季度的15.88%,第三季度更是涨到了18.72%,远超前两年10%以下的增速。而库迪咖啡今年以来的门店季度净增长率则一路下滑,第一季度迅猛铺开,净增速834.91%,到第三季度,净增速缩减至159.34%。

南都大数据研究院注意到,瑞幸今年大举拓店的态势愈发高涨,仅9月一个月间,瑞幸就新开了1251家门店,是星巴克净增门店数的6.1倍,是库迪净增门店数的3.9倍,该月门店净增长率达10.67%。

极海数据显示,从2018年开始,瑞幸一直在以每年新增千家店的速度扩张,其间,2020年和2021年瑞幸的扩张有所减速,到2022年,瑞幸又重回扩张态势。瑞幸在2022年一年就新增了门店2747家,而2023年初至今就已经开了5253家门店。根据瑞幸二季度财报电话会披露,二季度预开业及其他费用同比增长137.4%,不过瑞幸高层觉得这笔钱花得值,接下来还将继续拓店。

广深拓店加速度

Q3瑞幸在深门店净增速超25%

如此高歌猛进,那么今年以来,瑞幸在哪里扩张最迅猛?如果选取一线城市作为观察范围,答案就是广深。

从月度来看,数据显示,今年1月到9月,深圳、广州瑞幸门店的平均净增长率分别达到了5.41%、4.2%,在一线城市中排第一、第二,上海瑞幸门店的平均净增长率为3.87%,而北京仅为2.94%。其中,今年3月开始的7个月中,有6个月瑞幸在深圳的门店净增速均保持在一线城市中的最高位,9月净增速更是突破10%,达到13.15%,远高于其他3个城市。

从季度来看,差距更为明显。深圳瑞幸门店季度净增速超过25%,在一线城市中,增速遥遥领先。

如果从主力省份作为观察范围,瑞幸前四大主力省份分别为广东、浙江、江苏和四川,广东省9月的净增长率为11.76%,在四个省份中也排名第一。从数量占比看,广东新增门店占全国新增门店比例达到了15.35%,也就是说,每6.5家瑞幸新增门店就有一家开在广东。

除了瑞幸咖啡在广深踊跃拓店,星巴克广东地区新店的开张也同样在加速度。从月度来看,今年1月到9月,深圳星巴克门店的平均净增长率在一线城市中也排名第一,其中,9月的净增长率最高,达到了4.52%,广州的9月净增长率也达到了5.07%。从季度来看,广州、深圳星巴克门店的季度净增长率在四个一线城市中,也排名第一、第二,这样的增速在过去五年间都未曾有过。

从主力省份的范围来看,星巴克前三大主力省份分别为广东、浙江和江苏,广东省第三季度和9月的净增速均排名第一。在星巴克9月新增门店中,有19.02%都开在广东省,每5.3家星巴克新店就有一家开在广东。

为什么“大咖”们都爱在广深开店?洛克资本投资总监刘翰卿曾在接受媒体采访时表示,“现阶段的咖啡品牌主打的还是年轻人的市场,深圳、广州吸引了大量年轻人,为咖啡消费提供了人口基础。其次,作为中国的一线城市,广深吸引大量的外资投入,也是最早开放的地区,人们对咖啡的接受程度和被教育的时间较长。”

另一大原因,可能是品牌在当地的市场占有率和密集度还没有达到“饱和”。基于这一视角,南都大数据研究院交叉对比了瑞幸、星巴克门店数量与各城市在营咖啡门店、建成区面积等维度的数据。

根据各城市所有在营咖啡门店数据,南都大数据研究院计算了瑞幸、星巴克在各城市市场占有率(某品牌门店数/当地所有在营咖啡门店数)。数据显示,瑞幸在广州的市场占有率约为8.67%,在深圳约为10.46%,而在上海和北京,这一数据均超过了11%,在北京接近12%。星巴克在广州的市场占有率也只有5.17%左右,在深圳只有6.78%,而在北京达到了10.62%,在上海高达13.73%。

此外,根据克而瑞的一项研究中所使用的计算公式(门店密集度用“门店平均距离(公里)代表”,门店平均距离(公里)=门店辐射面积/建成区面积)对瑞幸、星巴克在各城市的门店密集度进行了计算,广州的瑞幸门店平均距离(公里)为1.38公里,在深圳这一距离为0.91公里,在上海这一距离仅为0.66公里;广州的星巴克门店平均距离(公里)为2.32公里,深圳这一数据为1.48公里,而在上海,这一数据仅为0.56公里。

超八成星巴克开在高线城市

近四成库迪占领低线城市

在哪里喝到这些“大咖”最方便?根据南都大数据研究院统计,三家品牌门店选址的城市等级和功能区分布差异较大。

分城市等级来看,根据极海数据显示,超过85%的星巴克门店都开在高线城市(包括一线、新一线、二线城市),这一数据在瑞幸和库迪咖啡这里分别是约占70%和60%。另一方面,有30%的瑞幸和近40%的库迪开在低线城市,两者对下沉市场的抢夺之势可见一番。此外,对比截至8月8日和10月16日的同一口径统计数据,南都大数据研究院发现星巴卡和瑞幸均有向低线城市下沉的趋势,星巴克在低线城市的门店占比从13.91%微升至14.43%,瑞幸在低线城市的门店占比也从28.99%提升至30.88%。

今年5月底,瑞幸咖啡启动了“带店加盟”的模式,允许竞争对手加盟店“翻牌”加入瑞幸。据公开资料披露,该政策开放城市集中在三线及以下城市,国金证券研报分析认为此举体现了瑞幸的下沉策略在持续推进。瑞幸咖啡董事长兼CEO郭谨一在二季度财报电话会上对此有所回应:“(带店加盟模式)目前市场反响强烈,门店拓展效果显著。”他还表示,“我们会持续加密高线城市的门店数量,通过联营模式加速拓展下沉市场。”

艾媒咨询分析师认为,目前一、二线城市咖啡市场竞争激烈,三、四线城市已成为咖啡企业竞争的重要市场,下沉市场让品牌有机会打造全新的品牌矩阵。不仅是瑞幸,连星巴克也在盯着下沉市场的蛋糕,星巴克中国首席运营官王静瑛曾对外表示,“星巴克看重的不仅仅是全国300多个地级市场,也包括了近3000个县域市场。”

上海啡越投资管理有限公司董事长、高级经济师王振东在接受媒体采访时曾指出,瑞幸咖啡现在所面临的竞争格局,除在一、二线城市和星巴克直接竞争外,在低线城市也要和库迪在加盟市场上展开竞争。“但在利益分配上,瑞幸可能无法让加盟商满意,需要探索一个更好的合作模式”。王振东这样说。

从咖啡门店分布的功能区来看,极海品牌监测数显示,40%以上的星巴克开在购物场所,只有34%左右开在办公场所,而瑞幸门店开在办公场所的有44%以上,在购物场所有门店的只有25%左右。星巴克始终坚持“第三空间”品牌理念,在大型商场内部面积普遍在100-300平方米的大门店,瑞幸的小店模式更为灵活、租金成本也更低。星巴克近年来也效仿对手,开出快取店,但这类门店依然以一、二线城市为主。对于下沉市场而言,星巴克的吸引力仍然在于其高品质的体验感,以四线城市为例,星巴克门店开在购物场所的比例高达67%。

出品:南都大数据研究院

策划:王卫国 邹莹

统筹:凌慧珊

采写:南都记者 熊润淼

实习生 陈乐薇

设计:林泳希、李毅然