(报告作者:华创证券分析师 周冠南、杜渐、张晶晶)

基于 2021 年重庆市及各区县公布的经济、财政数据,从经济视角、产业视角、 人口视角、金融视角、政策视角切入,对直辖市层面的财政实力、优势产业、 金融资源概况进行了梳理。

(一)经济视角:经济总量位于西南五省第二位,发展势头向好

从经济视角看,重庆市经济总量常年位于西南五省中第二位,2021 年经济增速触底 反弹,发展势头向好。具体看,从西南五省(重庆、四川、西藏、云南和贵州)的经济 发展水平来看,总量方面,重庆市 GDP 连续五年位居西南五省第二位,仅次于四川省; 增速方面,2017-2020 年重庆市经济增速处于西南五省较低水平,2021 年升至第一位, 发展势头向好。

(二)产业视角:未来将围绕新一代信息技术、生命健康和绿色低碳展开布局

各省的产业基础对于当地经济财政的影响愈发显著。其一,第二、三产业是税收的 核心来源,产业构成的健康合理也是财政税收收入稳步增长的首要保证;其二,健康的 产业结构有利于人才吸引,而人才安家会利好当地房地产市场,进而促进地方土地出让 收入的增长,有利于经济形成良性循环。

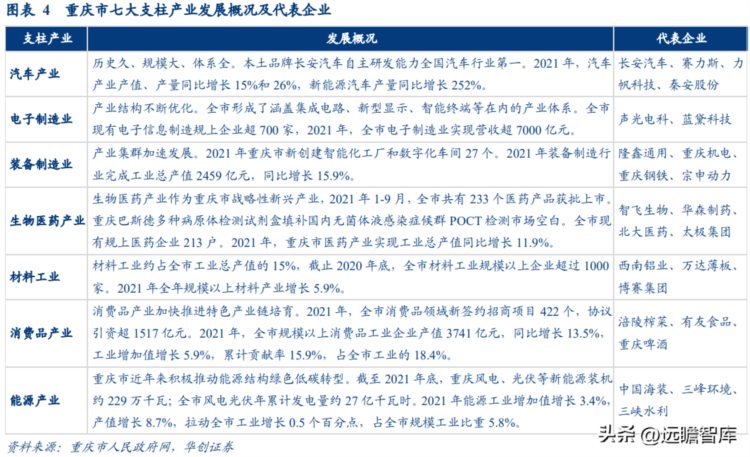

1、产业结构呈现“三二一”格局,七大支柱产业发展迅速

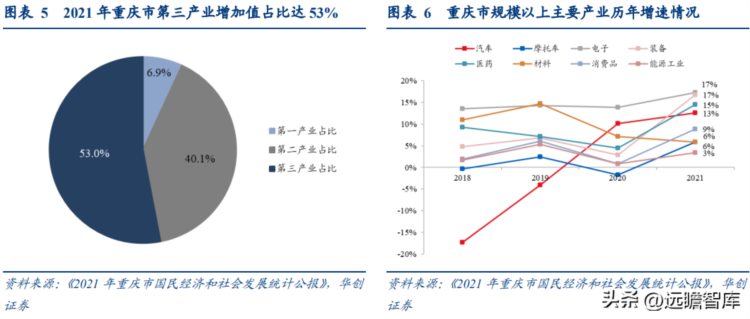

整体呈现“三二一”格局,第三产业为主,第二产业协同发力。根据 2021 年重庆市 国民经济和社会发展统计公报,当年重庆市第一、二、三产业增加值为 1922.03 亿元、 11184.94 亿元、14787.05 亿元,分别同比增长 7.80%、7.3%、9.0%,分别占全年产业增 加值的比重达 6.9%、40.1%、53.0%。重庆市服务业保持着较快增长且占比较高,对全市 经济社会发展的支撑与拉动作用显著。

分产业来看,重庆的支柱产业包括汽车和摩托车产业、电子信息业、装备制造业、 医药化工、材料工业、能源工业、消费品产业等。汽车产业历史久、规模大,2021 年汽 车产业产值、产量同比增长 15%、26%;电子制造业产业结构不断优化,2021 年电子制 造业实现营收超 7000 亿元;装备制造产业集群加速发展,2021 年实现工业总产值 2459 亿元,同比增长 15.9%;生物医药产业作为重庆市战略性新兴产业,2021 年实现工业总 产值同比增长 11.9%;材料工业是重庆市经济稳增长的压舱石,约占全市工业总产值的 15%,2021 年全年规模以上材料产业增长 5.9%;消费品产业加快推进特色产业链培育, 2021 年规模以上消费品工业企业产值 3741 亿元,同比增长 13.5%;此外,重庆市近年来 积极推动能源结构绿色低碳转型,2021 年能源工业增加值增长 3.4%,产值增长 8.7%, 拉动全市工业增长 0.5 个百分点。

未来重庆市将围绕全球科技革命和产业变革,在新一代信息技术、生命健康和绿色 低碳三大方向展开布局。

新一代信息技术聚焦集成电路、智能终端、先进传感器、工业互联网、人工智能等 领域,力争到 2025 年,新一代信息技术产业产值超过 3500 亿元。2022 年 7 月,重庆人 工智能创新中心项目数据中心建成,项目总投资 11.8 亿元,并于 12 月底正式投入使用, 成为西南区域算力规模最大的人工智能公共算力平台。

生命健康产业围绕医疗器械、生物药两大核心领域和化学药、中医药、医养健三大 重点领域,自 2020 年以来,西部(重庆)科学城累计签约生命健康产业项目 51 个。其 中,十亿级项目 7 个、百亿级项目 2 个,拥有世界及中国 500 强企业 4 家、上市企业 6 家。2021 年,科学城生命健康产业实现产值增长 7.2%。到 2025 年,力争生命健康产业 产值超过 500 亿元。

绿色低碳产业围绕新能源及智能网联汽车、节能环保装备和新型储能等重点领域展 开,2021 年能源工业增加值增长 3.4%,产值增长 8.7%,拉动全市工业增长 0.5 个百分点, 占全市规模工业比重 5.8%。 2022 年上半年,重庆市已有 16 家新能源整车企业,新能源 汽车年产能已经达到百万辆,占全市汽车总产能的 25.8%。到 2025 年,力争绿色低碳产 业产值超过 500 亿元。

2、上市及发债主体资源:重庆市上市公司 69 家,民营经济相对活跃

从上市及发债主体情况来看,截至 2022 年 12 月底,重庆市上市公司数量为 69 家, 占全国上市公司数量的 1.36%,上市公司总市值为 9467 亿元,在所有省份中排名均为第 17,其中重庆市地方政府持有的上市公司市值规模共计 891.43 亿元,行业方面集中在医 药生物、汽车、房地产等。

存续债券方面,按债券类型分布看,重庆市存量城投债规模约占信用债总规模的 88.75%,产业债占 11.25%,城投债发行活跃度明显高于产业债。从当前存续规模来看, 城投债仍是发行主力,在成渝双城经济圈建设政策的指引下,渝昆高铁、G39 泸渝高速 等项目已陆续开工,各区县平台参与其中,助力成渝双城经济圈建设。

从产业债发行情况看,重庆市产业债发行主体共 25 家,居全国第 19,存续产业债 规模达 827.65 亿元,其中房地产、公用事业、非银金融、医药生物等产业债发行最为活 跃,存续规模占市内各行业全部存续规模比重分别为 68.57%、5.20%、4.49%和 4.35%。 此外,产业债发行主体中民营企业占比 20%,在全国范围内排名第 12,反映市内民营经 济活跃度尚可。

总体上,产业方面,重庆市服务业保持着较快增长且占比较高,对全市经济社会发 展的支撑与拉动作用显著。工业方面,重庆市共有汽车和摩托车产业、电子信息业、装 备制造业、医药化工、材料工业、能源工业、消费品产业等七大支柱产业,近年来各产业集群快速发展,不断提升对工业的贡献度,此外,未来重庆市将围绕全球科技革命和 产业变革,在新一代信息技术、生命健康和绿色低碳三大方向展开布局。从发债主体方 面看,重庆市产业债发行主体中民营企业占比 20%,在全国范围内排名第 12,反映区域 内民营经济活跃度尚可,或一定程度上推动区域内经济高质量发展。

(三)人口视角:人口基数较少,但近年来人口保持较高增速

人口的规模体量及流动性情况对当地的经济发展活力、房产景气度、综合财力等方面产生直接影响,因此在对区域发展现况及未来潜力方面进行研究时,人口视角具有一定的必要性。

从流动人口数量看,根据全国第七次人口普查情况看,2020 年重庆市流动人口共 481 万人,居全国第 26。具体看,广东流动人口共 5207 万人,排名首位,其次为浙江、江 苏和河南,重庆流动人口数量相对较少。

从常住人口增速看,重庆市 2015-2020 年常住人口增速为 4.4%,居全国第 5。具体 看,31 省中甘肃、内蒙古、山西、辽宁、吉林、黑龙江等地人口总数有所下降,其中黑 龙江和吉林两地下降幅度最大,人口流失较为严重,其余各地人口数出现不同程度的上 升,其中新疆、广东、浙江等地人口增速较高。

(四)金融视角:债务保障倍数偏低,但重庆农商行规模大可提供一定支撑

地方的金融资源可视为地方政府化解债务风险的“安全垫”,拥有丰富金融资源的省 份可以在发生临时债券兑付困难时,在地方政府的协调下,使用商业银行的授信支持渡 过难关。

重庆市金融资源对全口径债务保障倍数为 1.71,排名全国第 27,覆盖倍数相对偏低。我们以金融机构存款余额比全口径债务余额来衡量各省金融资源对广义债务的保障程度, 2021 年重庆市金融机构存款金额对全口径债务余额保障倍数为 1.71,覆盖倍数较低。重 庆市金融业欠发达,金融体量在全国也处于下游水平,而全口径债务率处于全国上游水 平,可能会出现金融资源与债务水平不匹配问题。云南、四川、重庆、天津等地同样不 足两倍,该指标偏低的省份,存在不同程度融资难的问题,其实质是金融资源与债务规 模的匹配出现问题。

值得一提的是,重庆农商行资产规模较高,对当地城投平台投融资活动可提供一定 支撑。2021 年重庆农商行总资产规模为 1.27 万亿元,在全国城农商行中排名第 8,截至 2022 年 9 月 30 日,其规模已达 1.33 万亿元,总体体量较大,是重庆市金融体系中对城 投平台发债与债务偿还提供支持的重要力量。重庆农商行以支持本地经济发展为己任, 城投平台贷款规模约占农商行总贷款规模的三分之一。

(五)政策视角:发债国企持续优化债务结构,防范债券违约风险

从债务管控上看,重庆市自 2015 年重庆能投非标风险事件起并未发生过非标风险事 件与重大公开违约事件,政策重点偏向降低资产负债率与改善债务结构,重点防范债券 违约风险,重点排查涉及地方隐性债务情况,全力防范化解经济金融风险。2022 年以来 重庆市坚持排查债券兑付风险和管理债券融资结构,对有偿债风险的企业重点关注,对 募投项目建设进度是否与募集资金使用进度匹配进行核实,要求每旬、每月、每季度必 须严格打表。

总体看,政策方面,重庆强调发债国企优化债务结构,防范债券违约风险。从债务管控上看,重庆市国资委提出发债国企优化债务结构,降低综合融资成本,重点防范债 券违约风险,同时要重点排查涉及地方隐性债务情况,防范化解经济金融风险。从领导班子上看,重庆市鼓励产业转型发展,同时强调重视债务管控问题。

以上内容仅供学习交流,不构成投资建议。详情参阅原报告。

精选报告来源【远瞻智库】,获取报告点击:报告中心-远瞻智库|为三亿人打造的有用知识平台

下一篇:《网红城市》算账:鹤岗燃爆!