(报告出品方/分析师:海通国际证券 周扬)

消费电子周期复苏

公司消费电子功能性、结构性产品应用于苹果、华为、OPPO 等终端品牌。

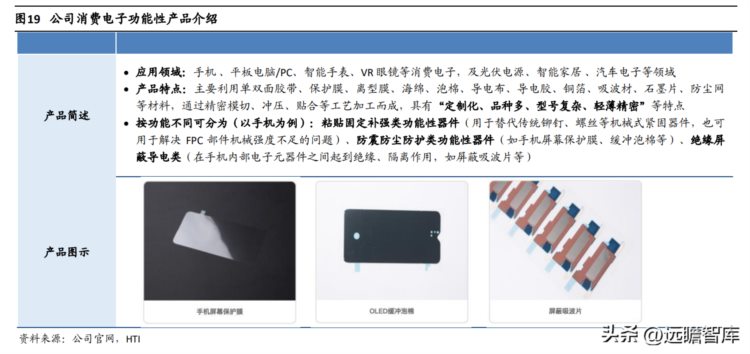

在消费电子领域,功能性器件指通过模切、冲压、贴合等工艺加工而成的非标准化元器件,用于替代传统金属螺丝、散热片等零件或焊接、喷涂等工艺,实现产品零部件间的紧固、散热、绝缘、缓冲、导电、屏蔽、美化、防护、标识等功能,在消费电子产品中扮演着重要角色。

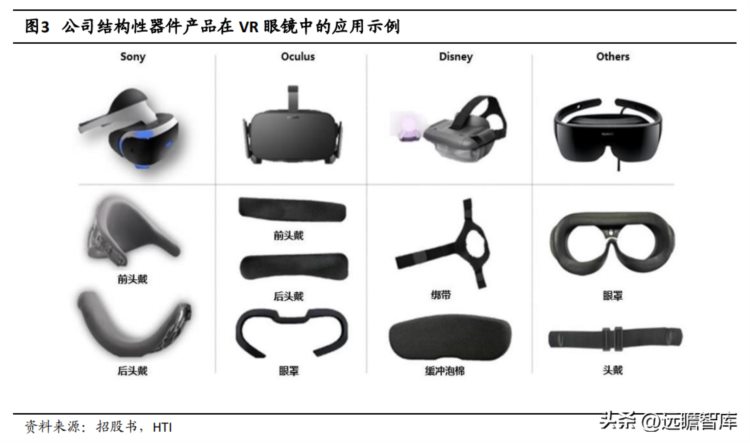

结构性器件是消费电子产品的重要基础构架,与终端产品尺寸、结构、外观相关,具有高尺寸精度、高表面质量、高性能要求,能够对安装在其中的各种功能性元器件提供固定、支撑、保护和装饰等作用。

公司在消费电子领域深耕多年,功能性器件产品通过三星视界、鹏鼎控股、台郡科技、华通电脑、藤仓电子等零组件制造商,间接供货于苹果、华为、OPPO、Vivo、三星、小米等智能手机终端品牌。

在消费电子结构性器件业务领域,公司于 2020 年 10 月成功通过苹果认证,成为其终端产品所需外壳等结构性器件产品的合格供应商;除三星视界、苹果外,公司亦在可穿戴电子产品结构性器件领域积累了一批稳定的优质客户,包括 Jabra、Bose、Sennheiser、Sony、Meta(Oculus)等国际知名品牌。

手机需求触底反弹,消费电子或呈 U 型复苏。

作为消费电子终端产品的重要配套产业,功能性和结构性器件制造行业的市场需求、行业规模、发展空间与下游需求存在紧密相关性。

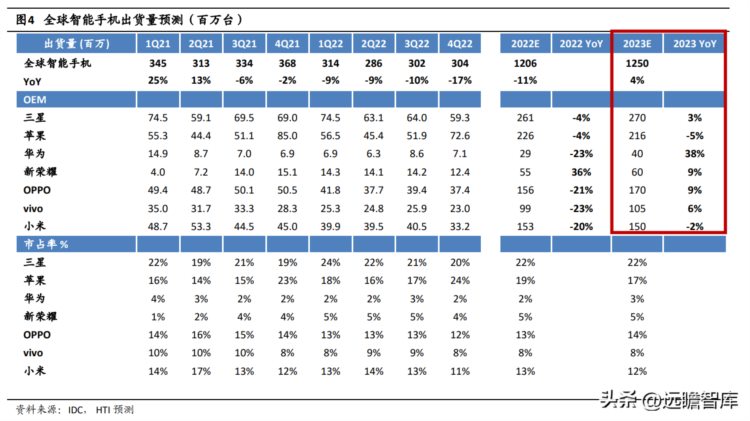

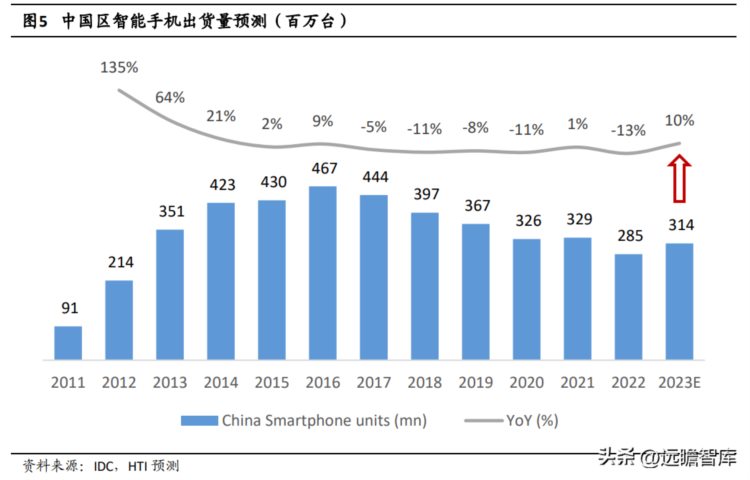

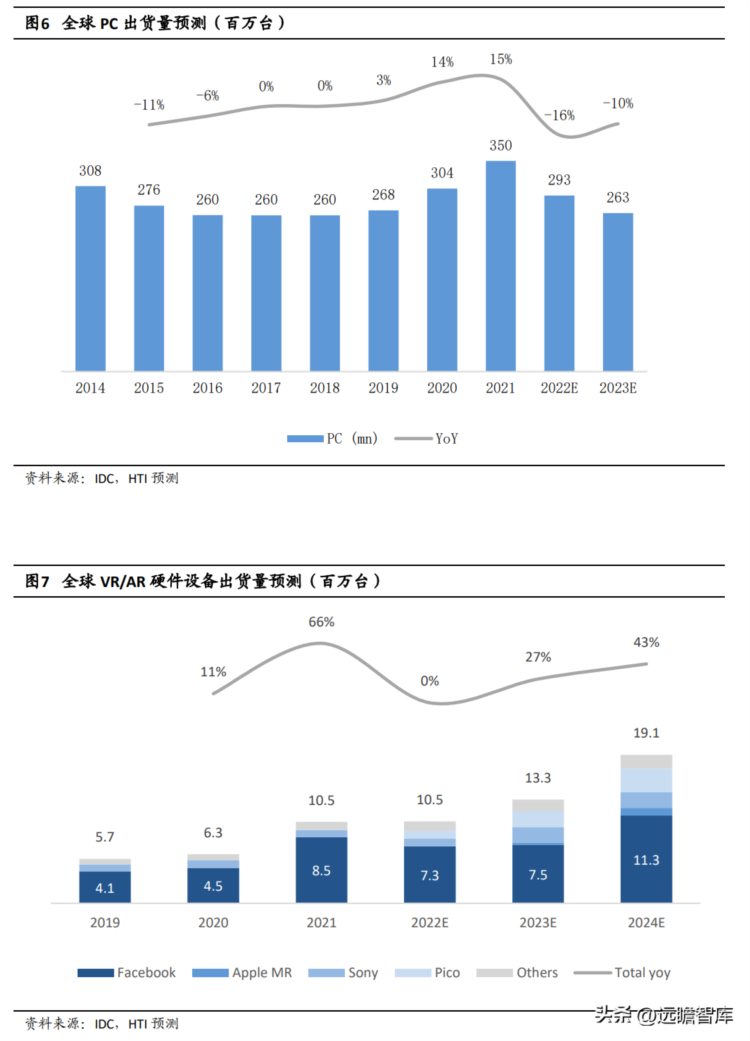

据 IDC 数据,受海外通胀、地缘冲突以及国内疫情封控等多重因素影响,2022 年消费电子产业链手机、PC、智能可穿戴设备市场均呈现下滑态势,其中全球智能机出货量同比下滑 11%,PC 出货量同比衰退 16%。

展望 2023 年,供给端安卓机库存已于 1Q 调整到位,2Q 前后存货有望恢复至正常水平;需求端受益于千元5G、华为新机,叠加海外通胀压力趋缓以及新兴市场结构性复苏,我们预期全球智能手机出货量有望同比增长 3.7%至 12.5 亿台。

VRAR 方面,伴随苹果、Sony 新品发布,我们看好科技龙头入场推动 VR 硬件迎来加速升级和内容平台进一步完善,预计全球 VRAR 设备出货量将同比增长 27%至 1330 万台。

消费电子功能性和结构性器件市场较分散。

行业内从事消费电子功能性和结构性器件生产企业较多,同行业企业在不同的细分市场、销售区域和终端客户拥有各自的竞争优势,既包括飞比达、迈锐、宝德、卡士莫等外资厂家,也包括安洁科技、领益智造、飞荣达、智动力、恒铭达等 A 股上市公司。

得益于更高的客户集中度(三星视界、苹果)和产品定位,公司整体毛利率和盈利水平远高于行业平均水平。

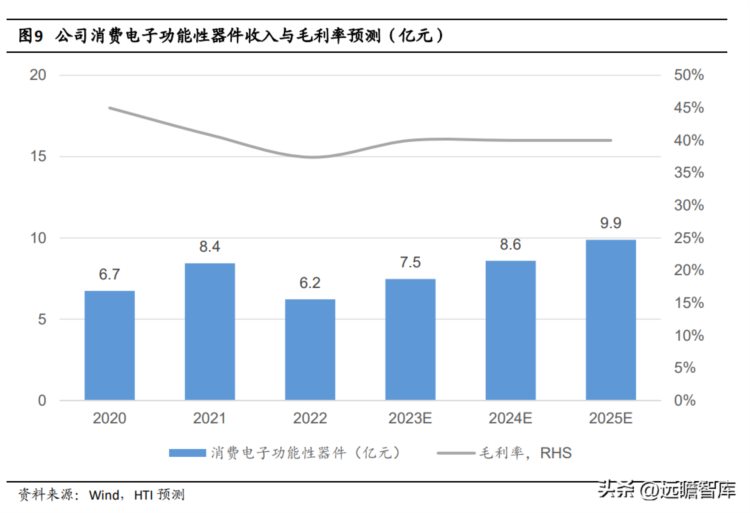

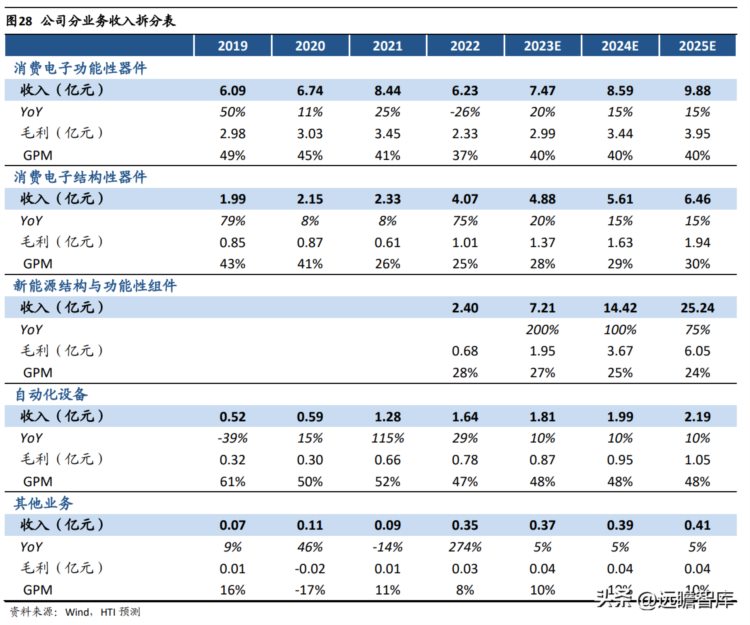

我们预计公司功能性器件收入将于 23 年恢复成长。

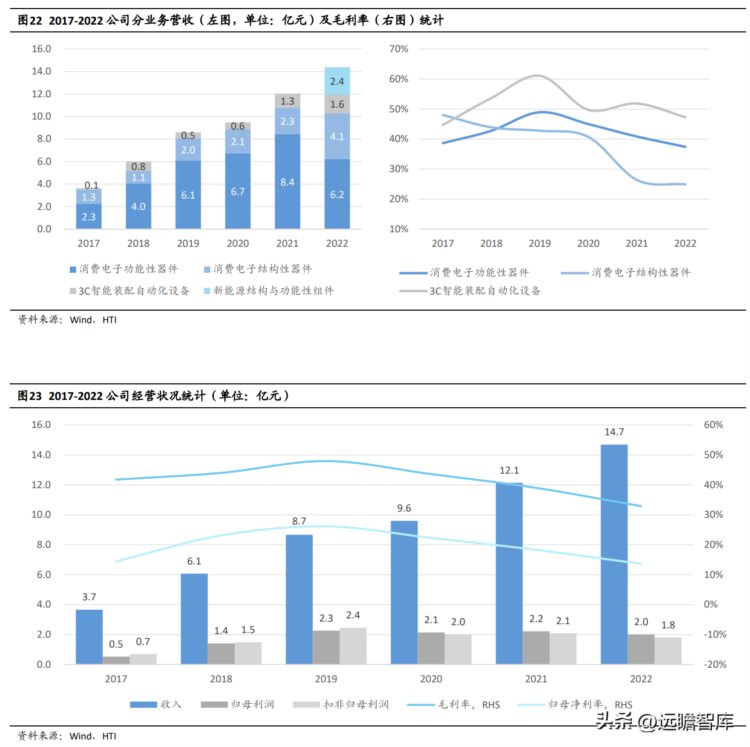

受益于手机行业需求底部复苏、行业集中度提升、OLED 屏幕在智能手机端的渗透率提升、公司客户资源进一步丰富等积极因素,我们预计公司功能性器件收入将于 23 年恢复成长,22-24 年收入分别为 6.2/7.5/8.6 亿元,毛利率伴随产能利用率回升、市场降价压力缓解逐步改善至 21 年 40%左右的水平。

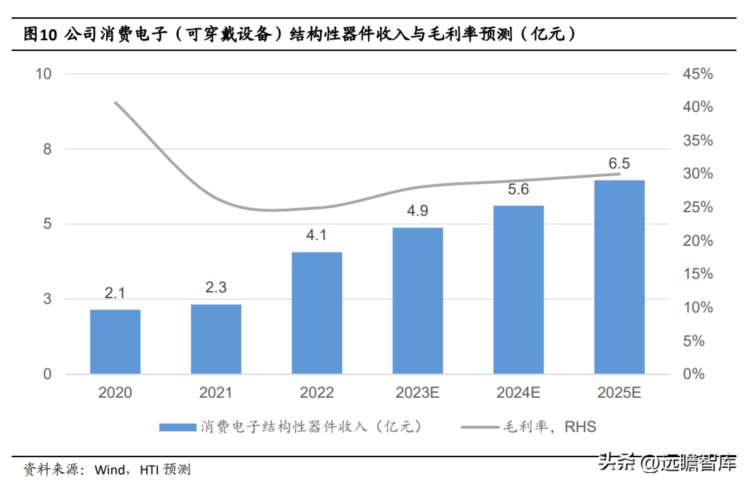

另一方面,物联网、AI、5G 技术进步带来的硬件需求更新,科技龙头企业爆款产品的涌现带动市场热度,消费电子新型硬件蕴含结构性机会。

得益于公司提前布局智能耳机、虚拟现实( VR)等可穿戴电子产品应用领域,公司消费电子结构性器件 2022 年实现营业收入 4.07 亿 元,较上年同期增长 74.7%,一定程度上弥补了公司消费电子功能性器件业务收入下滑的影响。

布局动力电池精密结构件,打造第二增长极

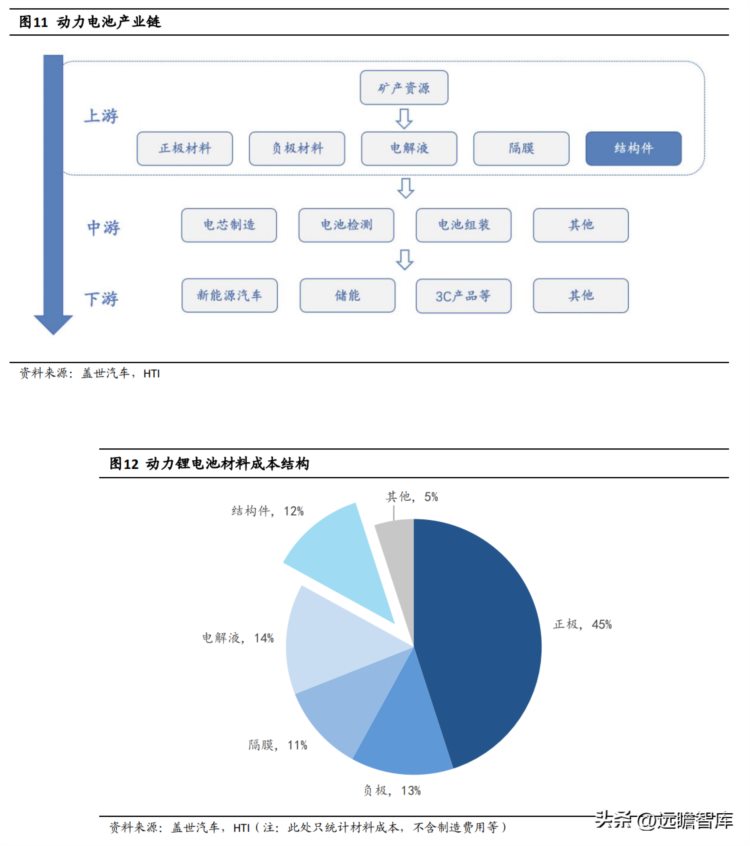

锂电池结构件处于产业链上游,是动力电池的关键安全部件。

锂电池由正极材料、负极材料、隔膜、电解液及精密结构件组成,其中结构件包括电芯外壳顶盖、钢/铝外壳、正负极软连接、电池软连接排等,起到传输能量、固定支承、外观装饰等作用,对锂电池的安全性、密闭性、能源使用效率等均有直接影响。

不同材料体系及类型的动力锂电池材料成本占比存在较大差异,一般而言精密结构件占材料成本比重在 10-16%之间,占锂电池电芯整体成本(合理假设制造费用等占 20%)约 8-13%。

新能源汽车需求旺盛,动力锂电池市场持续扩张。

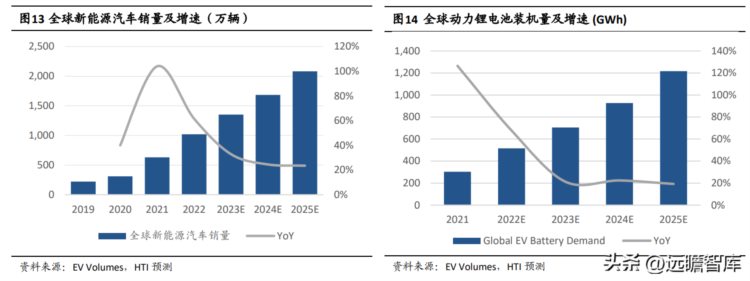

根据 EV Volumes 最新统计,2022 年全球新能源汽车销量同比增长超 60%达 1020 万辆,纯电动车渗透率首次突破 10%。

国内方面,在以双碳目标为核心的能源转型背景下,我国新能源汽车市场已逐步从导入期跨入成长期,市场化程度明显提高,2022 年新能源汽车渗透率同比提升 13pcts 达 28%。

新能源汽车产销量的持续增长驱动中游锂电池市场加速扩张,我们测算 2022 年全球锂电池装机量约 516GWh,同比增长 68%,展望未来,我们认为下游新能源汽车景气度有望延续,动力锂电池市场仍将在较长一段时间内持续成长,带动上游原材料及相关精密结构件市场保持扩张态势。

据 EVTank 数据显示,在汽车动力电池、储能电池、小动力电池和消费类电池需求量快速增长的背景下,预计 2025 年全球锂离子电池结构件的市场规模将达到 768 亿元。

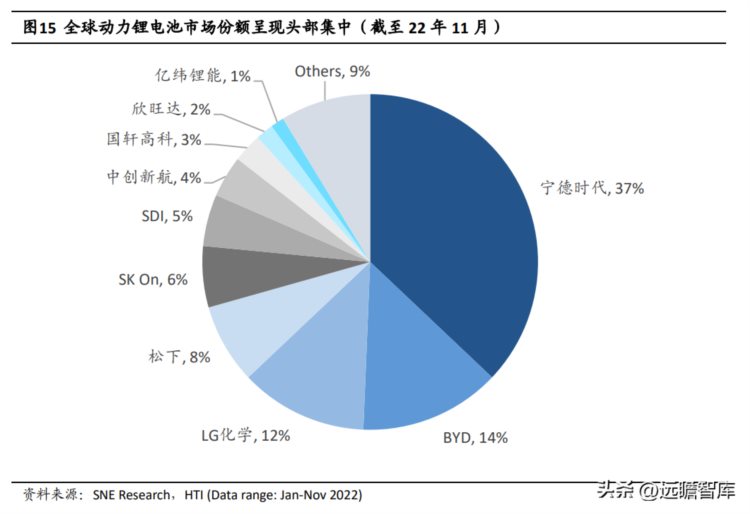

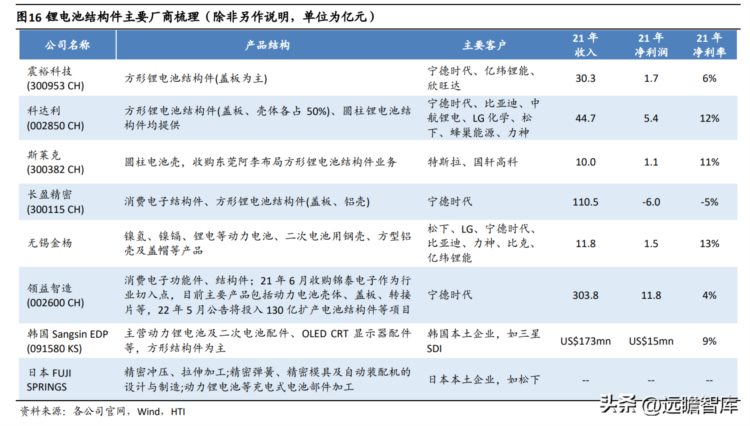

2021 年中国锂离子电池结构件企业中,科达利、震裕科技和金杨股份三家企业排名靠前,其市场份额分别为 23.8%、9.1%和 4.4%,TOP5 企业市场集中度为 43.2%。

前瞻布局新能源动力电池结构件,未来有望持续突破大客户打开成长空间。

受下游需求低迷、市场竞争加剧及行业季节性因素等影响,22H1公司消费电子功能性和结 构性器件以及 3C 自动化设备收入和毛利率均下滑。

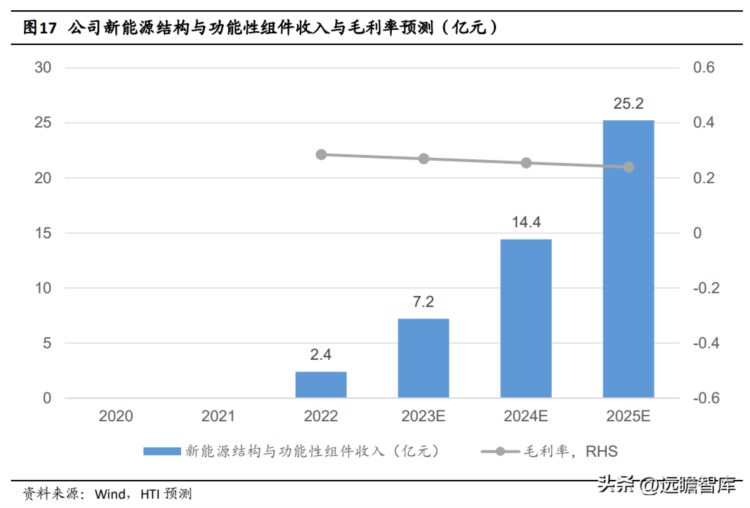

另一方面,公司积极把握电子制造产业发展趋势,于 2022 年 6 月通过外延收购,新增应用于新能源动力电池、储能电池的精密结构件的业务布局,目前客户主要是宁德时代、瑞浦兰钧、远景动力等电池厂商,自 2022 年中新能源电池结构件逐步进入批量交货。

2022 年,公司新能源相关结构及功能性组件业务实现营业收入 2.4 亿元,业务成长性初显。

公司深耕消费电子领域 20 年,形成了“关键组件(功能性和结构性器件)+配套自动化设备”联动的协同优势,可为客户提供一体化综合解决方案,利于深化与客户的合作关系。

区别于工序较为简单、产品同质化竞争严重的低端功能性和结构性器件制造,中高端消费电子组件产品定制化、小批量、多频次、开发周期短等特点,对供应商的科学排产、工艺技术创新、品质及成本管控等制造能力、供应链管理能力及迅速响应的客户服务能力均提出了较高的要求。

鉴于动力电池行业头部集中度高(宁德时代和比亚迪 CR2 市占率超 50%),对上游供应商具有较强话语权,我们认为,公司有望凭借在消费电子领域积累形成的成本管控能力、规模制造优势、资金优势以及对客户需求迅速响应的服务能力逐步突破大客户,并通过在单一客户里的份额提升和品类拓展打开收入空间,形成“消费电子 + 汽车”双轮驱动的业务结构,其在新能源结构件领域的成长值得期待。

公司基本资料

业务介绍

公司主要从事消费电子行业功能性、结构性器件以及相关 3C 智能装配自动化设备的研发、生产和销售,致力于为客户提供产品设计开发、材料选型、精密模切、冲型、自动化装配等综合解决方案。

公司深耕电子产业多年,积累了大批稳定且优质的客户资源,包括 OLED 显示屏行业龙头三星视界,国际知名消费电子终端品牌 Apple、Amazon、Google、Microsoft、Jabra、Bose、Sony、Facebook、Sennheiser、Oppo 等,国内外知名 FPC 软板客户鹏鼎控股、华通电脑、台郡科技、藤仓电子、安费诺等,以及消费电子行业知名 EMS 客户美律电子、伟易达、伟创力、立讯精密、歌尔股份、富士康、卡士莫,光伏电源客户阳光电源,新能源领域客户 Tesla 等。

功能性和结构性器件业务方面,公司产品面向消费电子和新能源两大领域,广泛应用于手机组装、数码产品组装、FPC、OLED 屏幕组件、塑胶外壳、太阳能光伏、动力电池、储能等领域,是智能手机、平板电脑、笔记本电脑、智能音箱、VR/AR、头戴耳机、运动相机等消费电子产品及其组件实现特定功能所需的元器件,在传统机构零件无法应对的狭小空间内实现粘接、固定、密封、防尘、防震、绝缘、导电、降低电磁干扰、联线外接、防护等功能。

公司新能源结构与功能性组件属于非标准产品,目前主要产品包括连接片、安全结构件、绝缘片、密封件等,应用于新能源汽车、动力电池、储能电池、储能设备、光伏逆变器等新能源应用领域。

3C 智能装配自动化设备方面,公司产品主要有高速贴合机和 AOI 检测设备等,主要应用于消费电子产品的零组件的装配、贴合等自动化操作,并可对功能性器件等物料的尺寸、外观、功能等进行高精度快速检测,同时还可以配合其他工序设备和物料输送带共同组成柔性自动化生产线系统,通过有效取代手工劳动以提高客户的生产效率和产品品质,提高公司产品的附加价值及智能制造水平。

财务数据

发展历程 & 股权结构

公司成立于 2003 年,立足消费电子并积极开拓新能源领域。公司成立于 2003 年 9 月,前身为“东莞市达瑞电子股份有限公司”,于 2015 年 10 月整体变更为股份公司,并于 2021 年成功在创业板上市。

公司总部位于东莞市东城街道,是国内较早进入消费电子行业的企业之一,主要从事消费电子功能性和结构性器件的研发、生产和销售,以及相关 3C 智能装配自动化设备的研发、生产和销售、租赁业务等,并于 2022 年收购上海嘉瑞 100%股权,拓展新能源动力电池结构件业务。

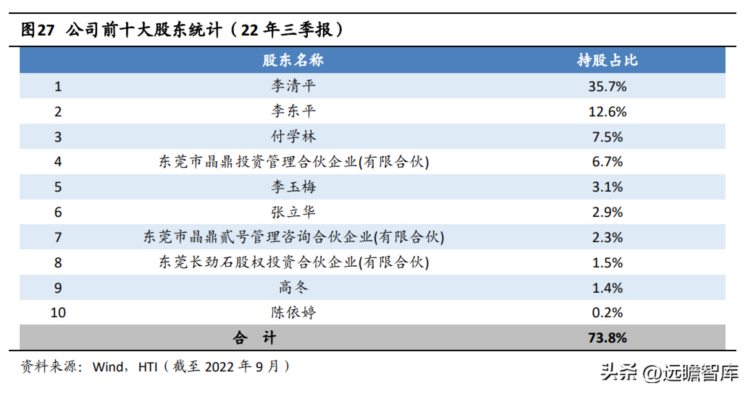

公司控股股东为董事长李清平。

公司控股股东为董事长李清平,实际控制人为李清平、邓瑞文夫妇,直接和通过晶鼎投资和晶鼎贰号间接合计持有公司 39.5%股权。

第二大股东为李东平,持股比例为 12.6%,系实际控制人一致行动人;第三大股东为付学林,持股比例为 7.5%。

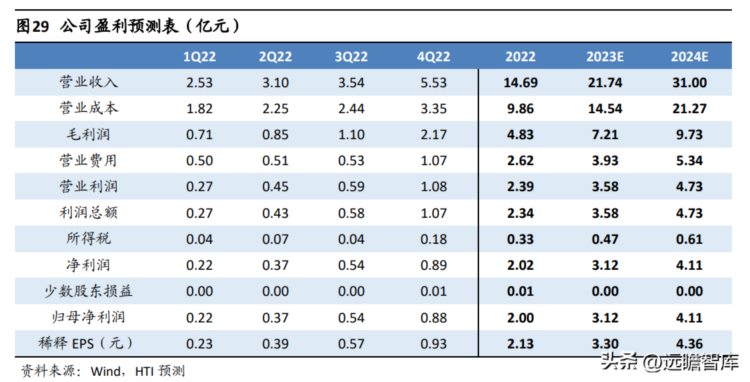

财务预测与估值

财务预测

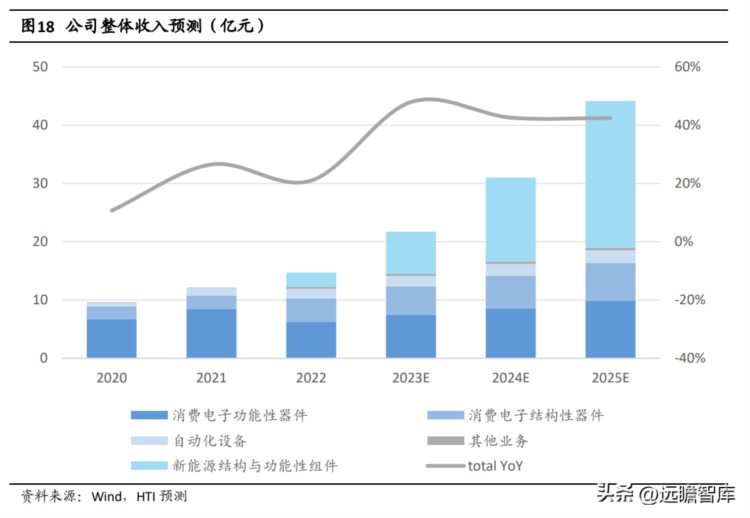

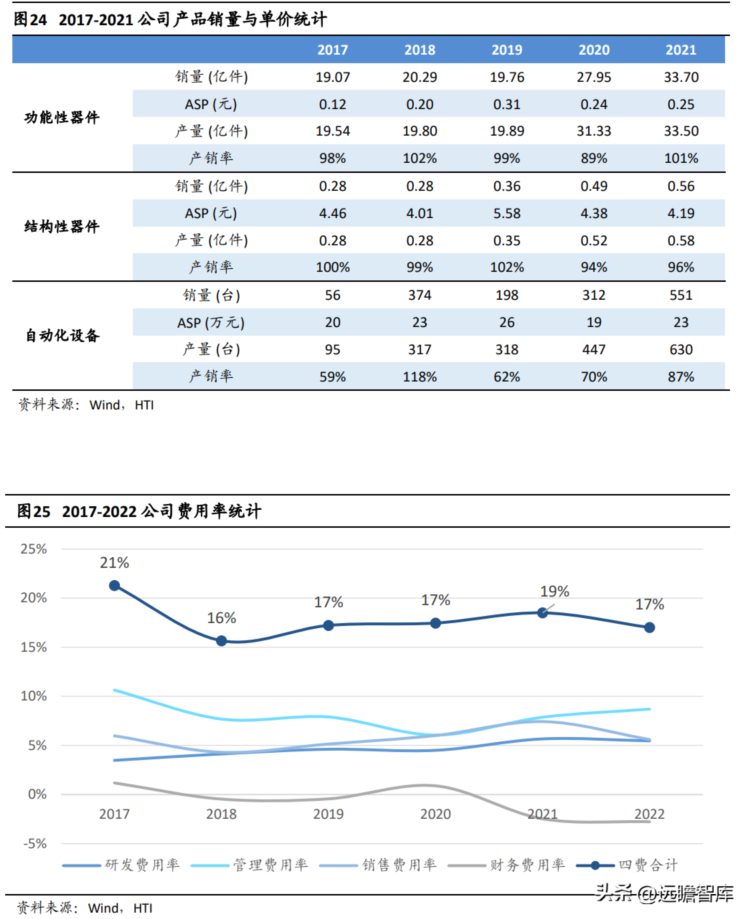

我们预测公司 2023-2025 年收入为 21.74/31.00/44.17 亿元,+48%/+43%/+42% YoY,归母净利润为 3.12/4.11/5.14 亿元,+55%/+32%/+25% YoY。

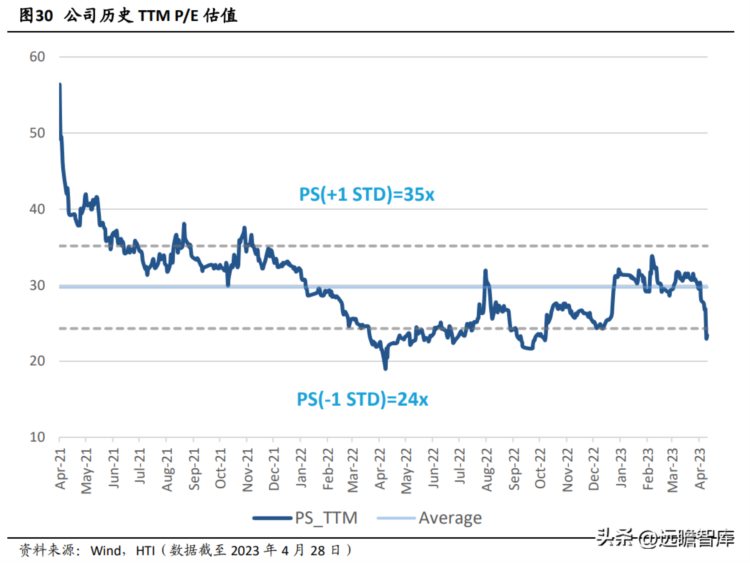

估值

风险提示:

1)消费电子需求复苏弱于预期;2)新能源客户拓展不及预期;3)过度竞争。

——————————————————

报告属于原作者,我们不做任何投资建议!如有侵权,请私信删除,谢谢!

报告选自【远瞻智库】