#5月财经新势力#

最近有些朋友可能发现,

多家中小银行纷纷出现下调存款利率的现象。

先别急,问你一个问题,

银行主要靠什么方式来赚钱呢?

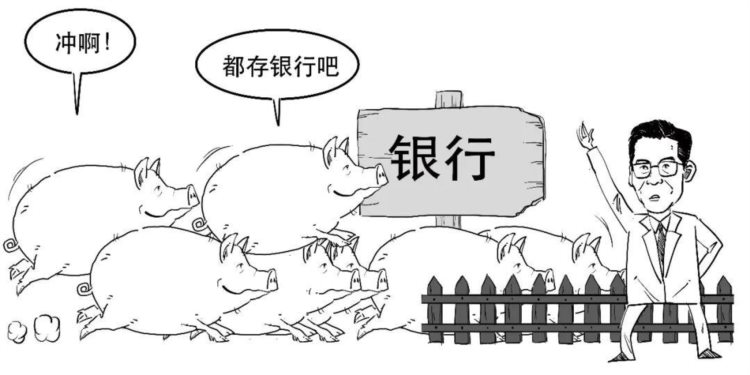

首先,银行会吸收公众存款,并支付一定的存款利息。

然后,银行再把吸收的存款,以更高的贷款利息借给客户。

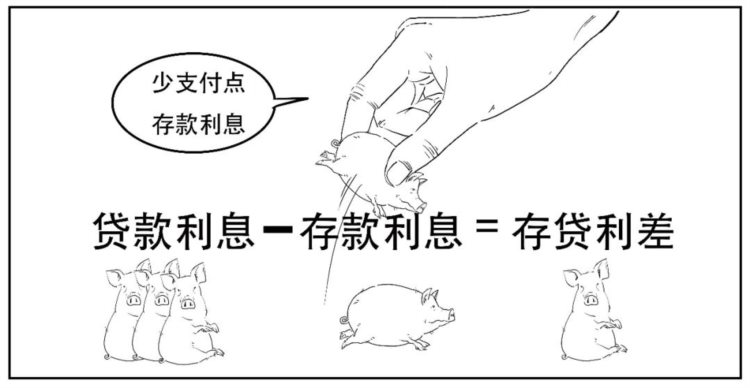

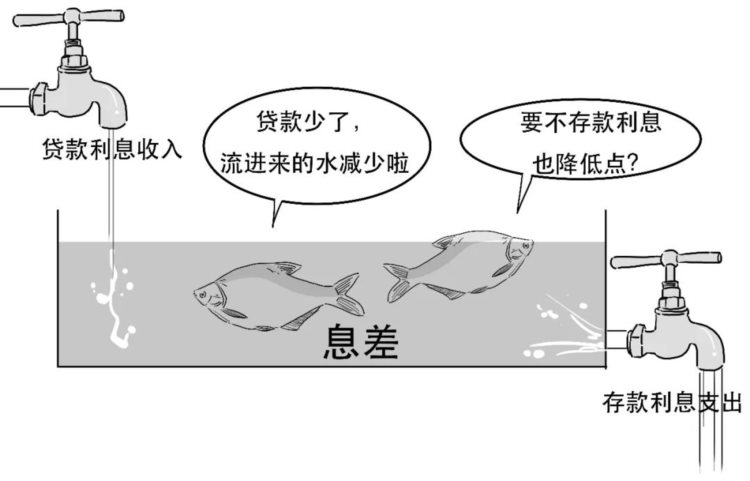

贷款和存款的利息差价,

就是银行主要利润来源。

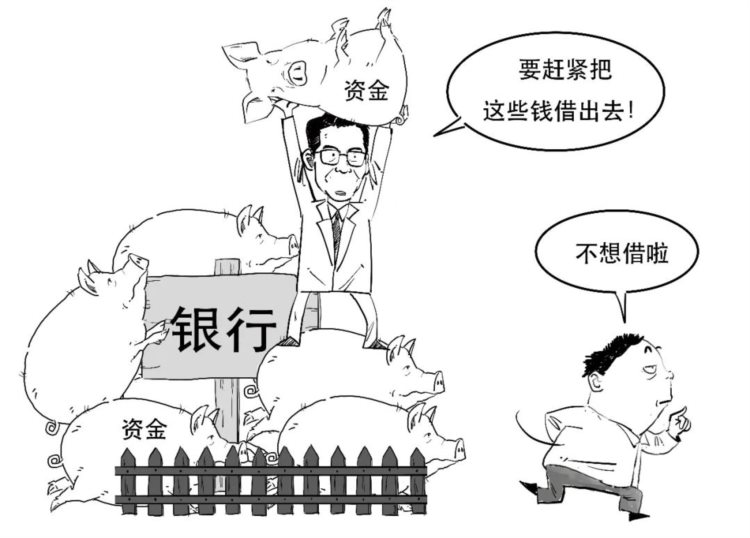

但有时候市场供需可能会发生一些变化,

存款多了,银行自然要把钱放贷出去,

万一遇到放贷速度放缓,存贷利差减少,

那银行该怎么办呢?

这时候银行就可能会选择调整存款利率,应对息差压力。

这倒不是,我们不妨从头说起。

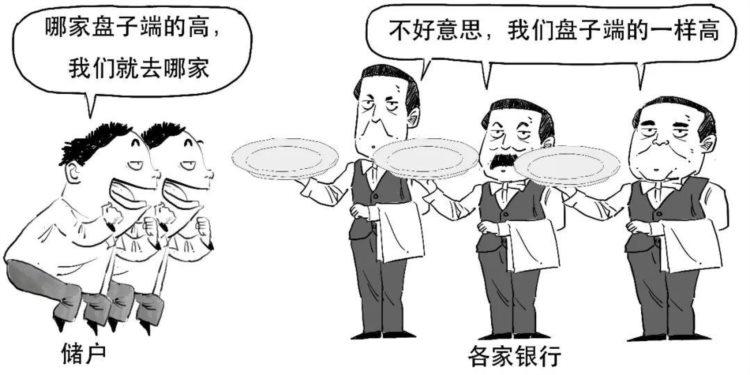

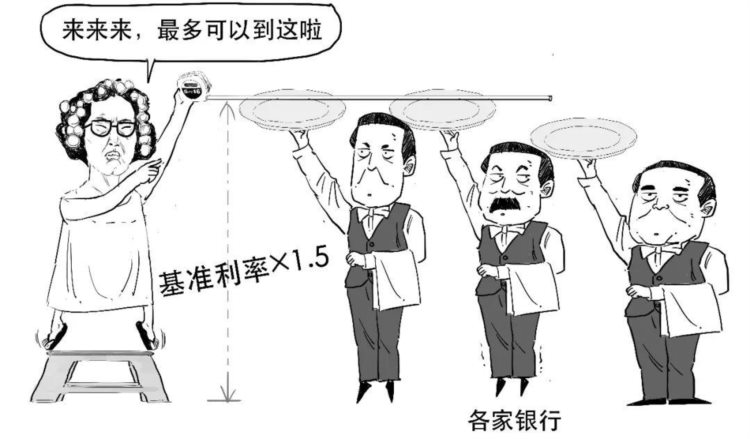

在上世纪90年代,各家商业银行的存款利率都是一致的。

就像去不同饭店吃饭,虽然饭店有大有小,可是价格竟然是一样的。

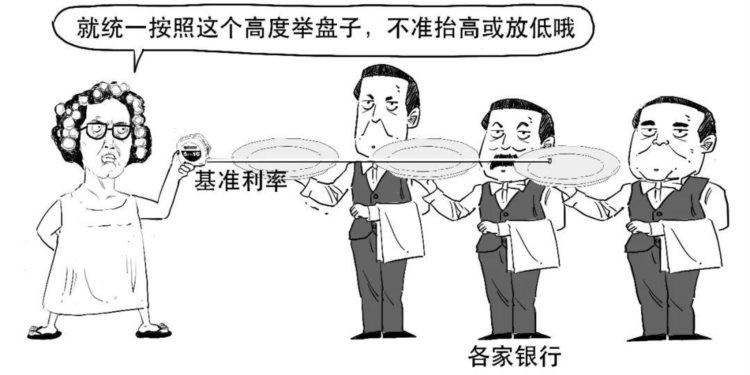

因为当时我国存款利率改革尚未放开,存款利率由央行发布的基准利率决定。

各家商业银行无权调整,

存款利率不准上浮,也不准下调。

到了2004年10月,除城乡信用社以外,

我国放开了各商业银行存款利率的下限。

具体要不要下调,由各银行自己决定。

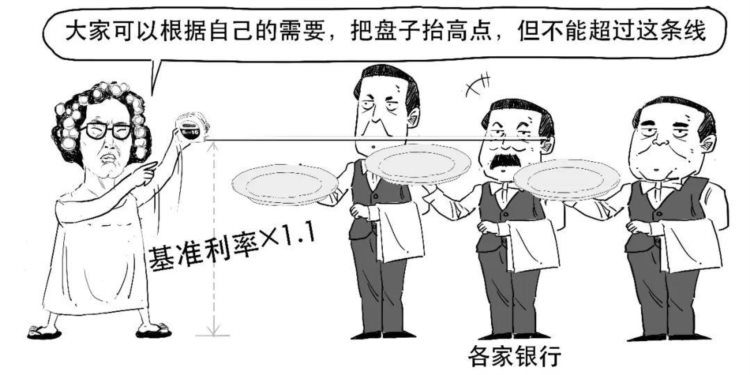

2012年监管开始允许金融机构上浮存款利率,但上浮幅度最高不超过存款基准利率的1.1倍。

这时候,各银行的存款利率上浮比例可以不一样。

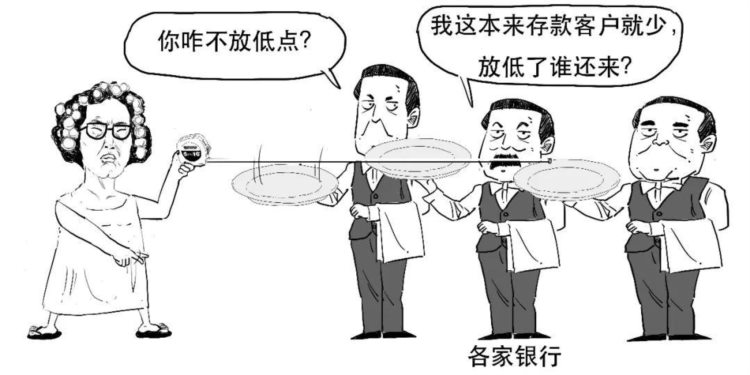

一般来说,大银行由于客户资源充沛,服务配套好,所以允许上浮的比例少,而中小银行允许上浮的多。但都不能大于最高限额。

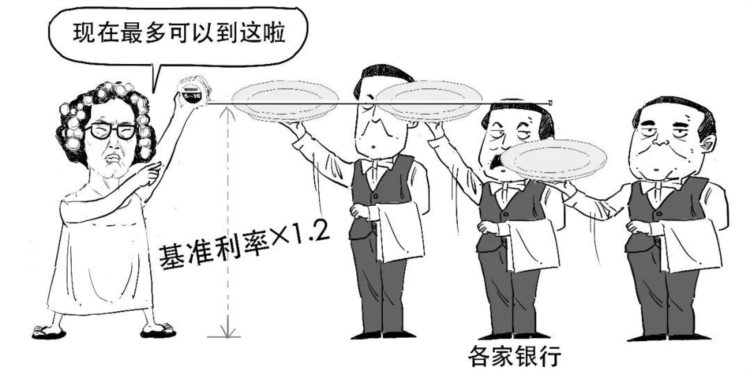

等到2014年11月22日,

上浮最高幅度进一步调整为1.2倍。

2015年3月1日调整至1.3倍。

2015年5月11日调整至1.5倍。

到了2015年10月24日则全面放开了存款利率上限。

这是利率市场化改革迈进了重要一步。

此时,我国利率市场化进程在形式上

就可以宣告基本完成了。

这是因为

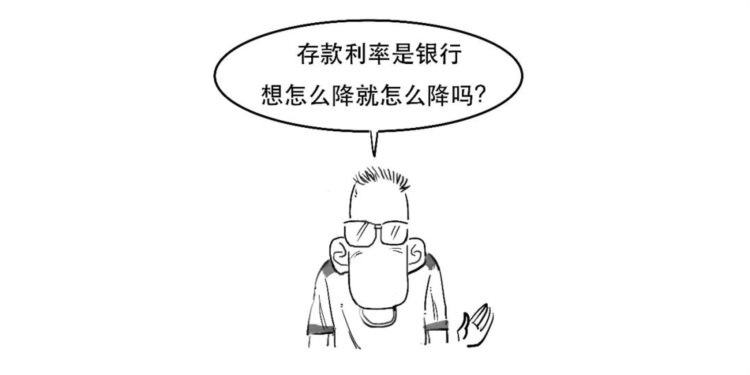

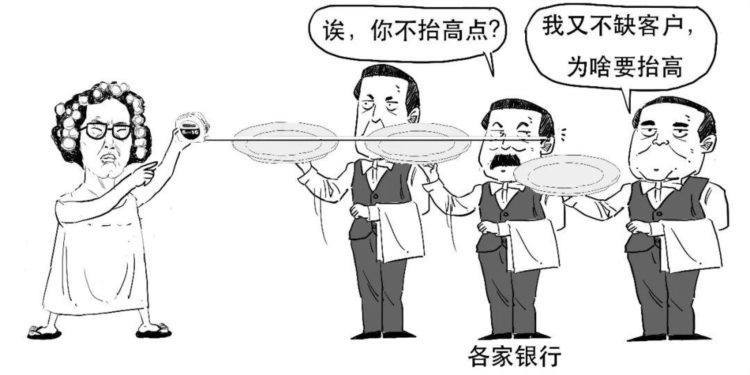

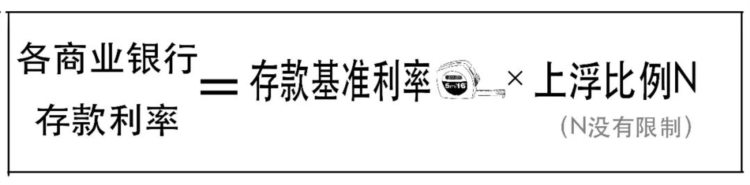

虽然存款利率上浮比例放开,各银行对于自身的存款利率有了自主决定权,

中小银行能通过提高自身的存款利率来吸引客户,增强与大银行的竞争力,

但是,有个问题,

其实很多银行还不具备存款利率的定价能力,要是个别银行一味提高存款利率,只会导致恶性竞争。

美国在推进利率市场化进程中就曾遇到类似问题,银行恶性竞争导致利差大幅下降,最终纷纷倒闭。

所以,借鉴国外的经验教训,防范在推进利率市场化过程中引发金融风险,

我国成立了市场利率定价自律机制组织,全行业继续实施存款利率行业自律。

不同地区不同类型银行约定存款利率上浮的自律上限,对存款利率继续构成了一个无形的控制线。

在这个控制线下,大部分银行按照基准利率上浮1.4倍,部分银行经申请后可上浮最高至1.5倍。

定价自律机制有点类似“利率同盟”的市场自律组织,对各银行自主确定价格进行自律管理。

定价自律机制的存在,为推进利率市场化的顺利实施起到了保驾护航的作用。

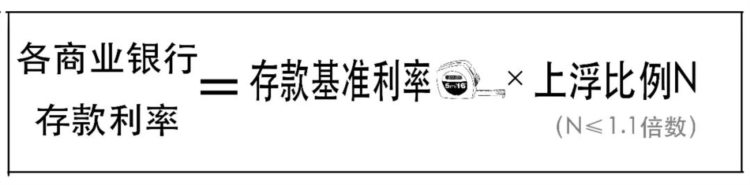

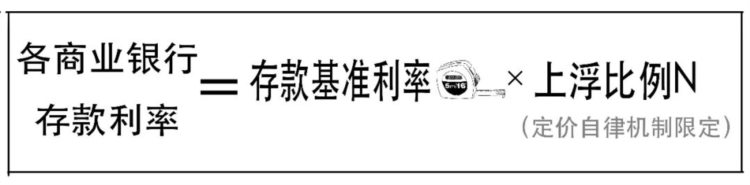

2021年6月,存款利率定价方式

又进行了优化调整。

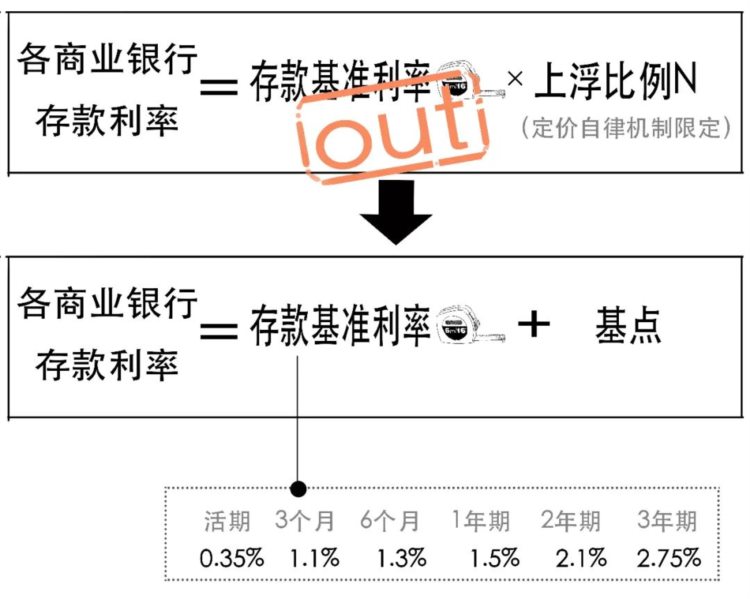

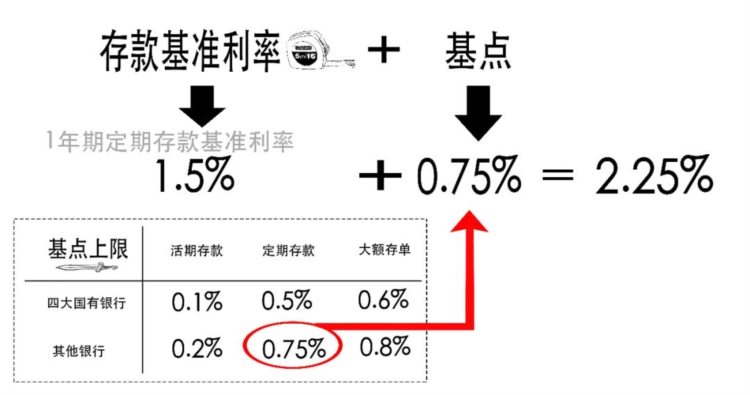

存款利率的上限由“基准利率✖️倍数”调整为“基准利率+基点”。

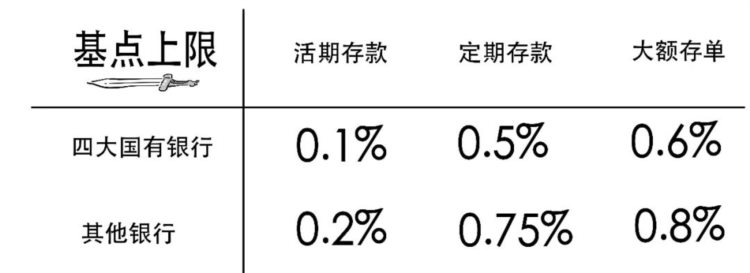

而且对不同类型银行、不同的存款期限设置了不同的最高“基点”上限。

我们举个例子,

1年期定期存款的基准利率是1.5%,

那么某中小银行的1年期存款利率上限是这样的:

由于采用“基准利率+基点”模式定价是国际通行的定价惯例,这样调整是行业自律统一协商的结果。

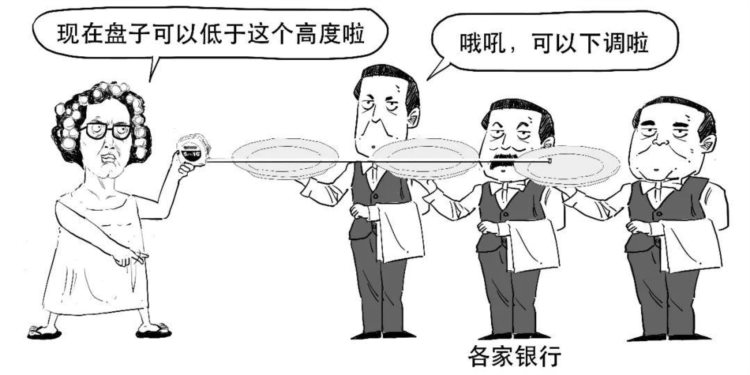

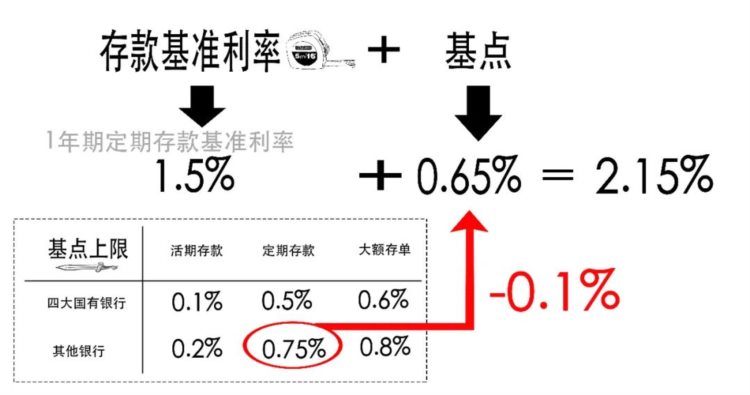

而在2022年4月,市场利率定价自律机制组织召开会议,就鼓励中小银行存款利率浮动上限下调0.1%左右,但并不是强制的。

这时候,1年期存款利率上限可能就变成这样:

然而本次不少中小银行却选择了降息,

下调幅度在0.02%~0.2%不等,

原因之一就是希望通过下调存款利率来稳定息差。

本次降息局限于部分地区,幅度也不相同,是不同银行根据资金供需情况自我调节的结果。

但不管怎么说,存款利率下调,可以降低银行资金成本,一定程度上能推动银行降低实体经济融资成本,扩大信贷投放,促进消费。

还是要给市场一点耐心。

好了,

今天就说到这吧。