在最近A股市场,银行股的表现可谓是咸鱼翻身,惊艳了所有人。

凭借着低估值和中特估的背景,无论是传统的四大行,还是地方性银行,都在近期出现了一波犀利的上涨走势,中国银行股价更是创下了历史新高。

然而在其他银行股火热的背后,却有一个大家熟悉的个股却掉了队,那就是招商银行。

今年以来,招商银行股价下跌了6.09%,不仅大幅跑输了银行指数,在所有上市银行中排名倒数,其表现和中信银行59.24%的涨幅可谓云泥之别。

招商银行A股年内表现排名38,大幅跑输同行

股价表现低迷的同时,招商银行的业绩也并不亮眼。

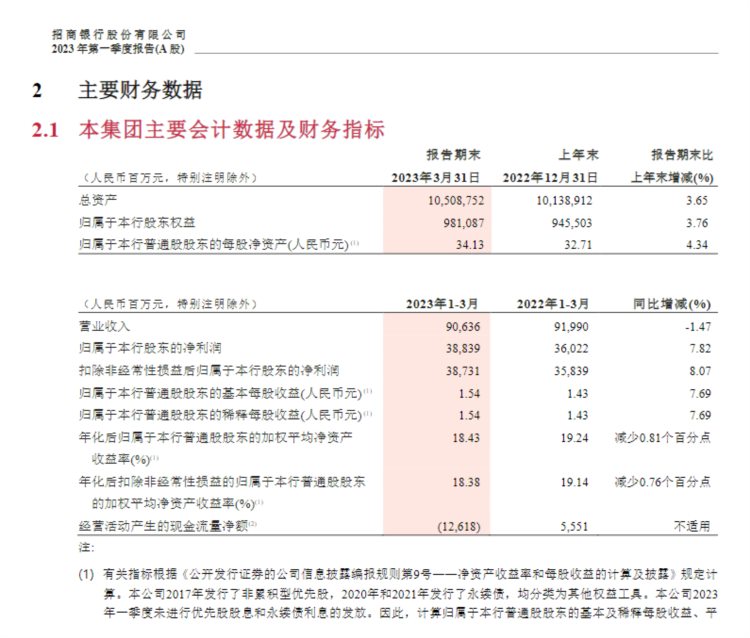

根据其近期公布的一季报,其一季度营收为906.4亿元,同比下滑1.47%,净利润388.4亿元,同比增长7.82%,低于近年来同期10%的增幅。

招商银行业绩公告

在其业绩放缓,资本市场表现落后的背后,问题正是出在其当初最为得意的零售银行模式已经卷成了一片红海,而招行为了在进一步转型财富管理机构的过程中,为了撑过这段艰难的转型期,只能重新加码曾经想要淡化的对公业务,进而拖累了自身的业绩。

息差下行压力加剧,零售优势逐渐缩小

对于招商银行而言,本次一季度是其五年来首次单季度出现业绩负增长,同时净利润增速也从两位数放缓到了个位数。

业绩下滑的首要原因还是银行业净息差的快速下滑。

银保监会公开数据显示,去年一季度末商业银行整体净息差为1.97%,较上年同期收窄0.2个百分点,跌入历史低位;2022年二季度、三季度、四季度末,银行整体净息差继续走低,分别为1.97%、1.94%、1.94%、1.91%。

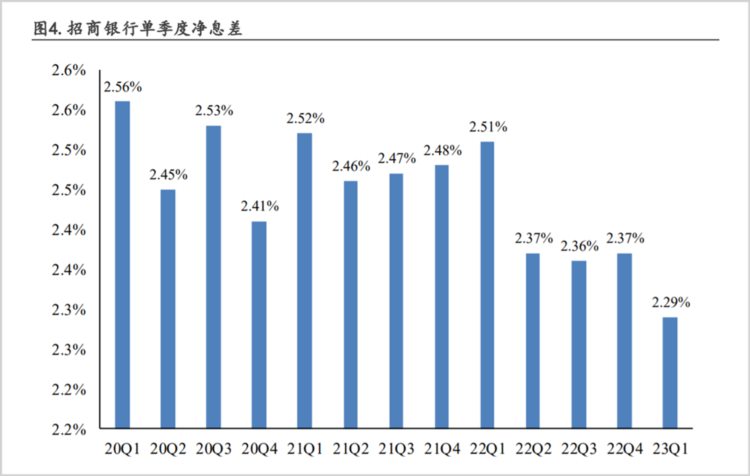

这直接影响了招商银行的净利息收入,根据财报数据,招商银行一季度净利息收入为554亿元,同比微增1.74%,远低于净利润的增幅,核心原因便在于其净息差下滑了0.22%到2.29%,环比四季度的2.37%下滑了0.09%,下滑趋势进一步加剧。

招商银行单季度净息差(国盛证券)

考虑到招商银行的生息资产增长了11.3%才勉强保住了净利息收入的增长,也就是说如果没有持续的生息资产注入,招商银行将陷入负增长的境地。

招商银行这个情况目前来看很难得到改变,招商银行在一季度贷款利率年化平均为4.41%,相比去年同期4.68%下滑了0.27%,而活期存款利率客户存款年化平均成本率1.59%,2022年同期为1.46%,反而出现了上涨。

存款成本上行背后有着客户风险偏好下降导致存款定期化的推动。2023年1-3月,招商银行活期存款日均余额占客户存款日均余额的比例为60.10%,较2022年再降2.08个百分点,“定期化”加剧。

可以看到,尽管招行面临了行业性的问题,但是其净息差依然高于银保监会公布的行业平均水平,但是根据同花顺的同比对照,招商银行的利润增速相比浙商、平安,中信等其他股份制银行依然落后,这就代表着招商银行有着其他拖后腿的业务环节。

招商银行利润增速跑输平安,中信等同行(同花顺)

而这块正是招商银行曾经引以为傲的零售银行业务,也就是非息业务。

一季度,招商银行实现了非息净收入352.27亿,占其营业收入38.87%,同比下滑了6.13%,其中佣金和手续费收入250.74亿元,同比下滑了12.6%。

详细看具体科目,曾经招商银行最为优势的渠道代销业务全面滑坡,代销保险、基金、理财、信托增速分别下滑了7.22%,11.75%,23.46%,29.8%。

唯一实现增长的业务是其他非息收入,实现收入101.48亿元,同比增长14.91%,主要是债券基金类投资收益。

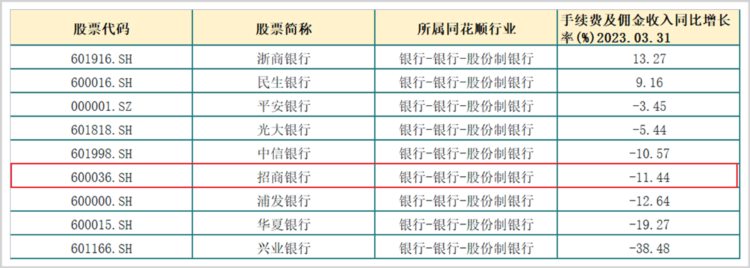

不仅同比跑输了自己,招商银行在零售业务上也跑输了同行。

据同花顺统计,尽管9家股份行整体手续费收入增速表现大多不佳,但招行排在6位,低于浙商银行、光大银行等。

招商银行手续费增长在同行靠后(同花顺)

面对收入增长乏力,利润收窄的局面,招行为了保证利润增长,选择进一步释放拨备。

一季度招行计提了164.21亿的信用减值损失,同比降幅达23.70%;拨备覆盖率为448.32%,较上年末也下降了2.47%。

这也是自2022年招商银行拨备率首次下滑以来,出现的进一步下滑趋势。

不过值得注意的是,尽管拨备率下滑,448.32%的数值依然高于招行2020年437.68%的拨备率,证明其对于风险依然有着良好的抗性。

财富管理转型艰难 对公业务重挑大梁

实际上招商银行除了财报上的变化,其内部管理也出现了一部分的调整。

自去年四月前招商银行行长田惠宇被带走前,招商银行就开启了再转型的模式。

田惠宇在2013年上任后,继承了前任马蔚华不单纯吃利差的思路,提出了提出了“一体两翼”的转型策略,具体是指以零售业务为核心,以对公和同业业务为两翼,进一步深化“二次转型”,并向轻型银行转型。

具体到执行层面,则是大力发展个人房贷和信用卡业务。

凭借着这个战略选择,招行确立了其“零售之王”的市场地位。

翻看招行历史财报可以发现,招行在2007-2014年新增贷款中的零售贷款占比平均为40%,2015-2017年这一比例超过了70%,到2020年仍有近60%。整体零售贷款占比也从36%提高到50%以上。

据财通证券研究,凭借着在零售银行的先发优势,招行在2019-2022年的净息差在2.4%以上,高于商业银行和股份行2%-2.2%区间收益率的行业均值。

然而随着三年疫情对于经济的影响,个人消费和房贷业务愈发增长乏力,而贷款逾期率则在逐步攀升。

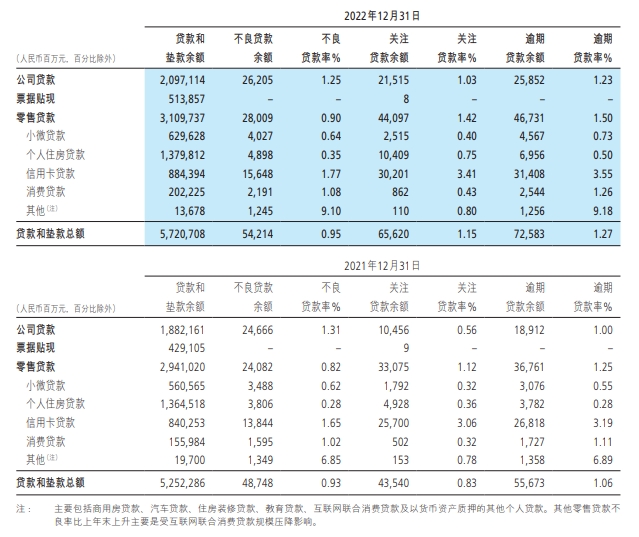

招商银行不良率(公司年报)

根据2022年年报数据,招商银行个人房贷从2021年的1.37万亿增长到了1.38万亿,增速几乎停滞,而房贷逾期率则从0.28%上升到了0.35%,信用卡余额则从2021年的8400亿小幅上涨到了8800亿元,但逾期率从3.19%上涨到了3.55%。

因此对于招行来说,在目前一味追求零售银行并不能带来业绩的明显增长,甚至反而会因为不良拨备产生部分的拖累。

在2020年末,招行提出了“大财富管理”理念,在当年财报中也指出:“财富管理能力决定我们能走多高。”并认为2021年是招行“大财富管理”元年。

对于招行要打造的“大财富管理”价值链,可以理解为其想利用庞大的用户基数,通过自家的APP全家桶将零售、财富管理、资产管理托管、投行等业务线进行融合,并增强各业务之间的协同效应。

理想很丰满,现实很骨感,2016-2022年,招行财富管理手续费收入从285.03亿元增长至309.03亿,6年间营收仅增长了8.42%,且2022年板块营收还下降了14.28%。远不及资产管理和银行卡相关业务表现。

对此前行长田惠宇曾表示,“招行的财富管理离真正的财富管理机构还有很远的距离”“实际优势主要体现在渠道方面,而不是投研和资产配置上。”

而自新行长王良上任以来,招行不再像田惠宇时期对零售业务那般执着了,逐渐将对公业务放在了更为重要的位置。

在近年来招行的贷款增量中,2021年对公业务占比还在24.7%,到了2022年就达到了46.7%,到2023年一季度甚至高达62.3%。

相对于零售业务,对公业务风险相对较高,不良率超过前者。尤其是房地产对公业务,不良贷款率由2021年的1.41%上升到2022年以来的4%以上,与个人住房贷款的0.35%左右水平形成了鲜明对比,自然也对其盈利能力产生了一定影响。

面对对公业务这个自己曾经试图淡化的板块,想要重新拾起来的招行,显然要有很长的路要走。而在成功转型成真正的财富管理银行之前,招行银行在资本市场的表现,恐怕难以复制过去十年十倍的辉煌了。