(报告出品方/作者:国盛证券,张一鸣、欧阳蕤)

一、华工科技:三大核心业务聚焦高成长赛道

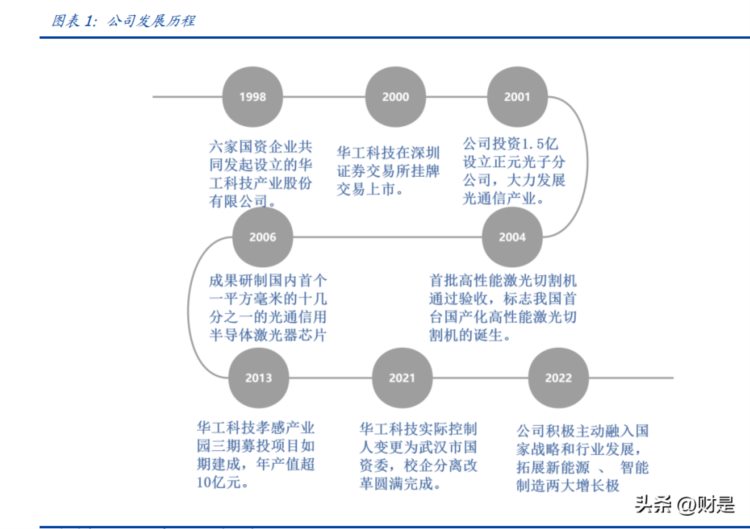

1.1 校企沉浮二十四载,奠定深厚技术根基

脱胎于校企,公司多年来打造高素质人才集聚高地。华工科技产业股份有限公司脱胎于 中国知名学府——华中科技大学,是“中国激光第一股”、中国高校成果产业化的先行者。 经过多年的技术、产品积淀,形成了以激光加工技术为重要支撑的智能制造装备业务、 以信息通信技术为重要支撑的光联接、无线联接业务,以敏感电子技术为重要支撑的传 感器业务格局,产业基地近 2000 亩。自 1999 年成立以来完成了从校办企业向创新型企 业、国家高新技术企业的转变,从多元化业务向相对多元化转变,从国内市场向全球市 场的转变。2021 年 3 月校企改革股份转让完成,武汉国资委成为公司实际控制人,助力 公司战略升级。

华工科技是一家集激光技术“研发、生产、销售、服务”为一体的高科技企业。公司坚 持“以激光技术及其应用”为主业,投资发展传感器产业。经过多年的技术、产品积淀, 形成了以激光加工技术为重要支撑的智能制造装备业务、以信息通信技术为重要支撑的 光联接、无线联接业务,以敏感电子技术为重要支撑的传感器以及激光防伪包装业务三 大业务格局,面向国内、国际两个市场,拓展新能源、智能制造两大增长极。 智能制造业务:致力于为工业制造领域提供激光智能制造解决方案;致力于为 3C 电子、 汽车电子及新能源、PCB 微电子、半导体面板、日用消费品等行业提供“激光+智能制 造”行业综合性解决方案,是中国最大的激光装备制造商之一。 联接业务:产品包括有源光器件、智能终端、光学零部件等,公司围绕 5G、F5G、数据 中心、智能汽车、5G to B 五大应用场景,为客户提供智能“光联接+无线联接”解决方 案,产品市场占有率处于行业领先地位。

1.2 业绩稳步增长,各项业务齐发力

三大业务营收持续增长,利润保持高速提升趋势。2013-2021 年,公司营业收入从 17.77 亿元增加至 101.67 亿,CAGR 为 21.38%;归母净利润从 5.28 亿元增长至 7.61 亿元, CAGR 为 34.50%。公司不断拓展自身技术应用场景,推动营收每年呈现上升趋势。2022 年公司实现营收亿元 120.1,同比增长 18.14%;实现归母利润 9.06 亿元,同比增长 19.06%。从营收结构看,光电器件业务五年均占公司营收 40%以上,应用于新能源的 激光设备增长势头强劲。

业务占比趋于稳定,毛利率和净利率保持稳定。业务占比看,公司激光加工及系列成套 设备、光电器件系列产品和敏感元器件占比基本处于稳定,2021-2022 年,公司毛利率 由 17.0%升至 19.2%,2014-2022 年,净利率由 7.2%升至 7.4%,除 2018 年因产品线 拓展导致销售费用增加以及 2021 年校企改革使得管理费用增加,其余年份均整体保持 稳定。

管理水平逐步提高,研发投入持续增加。随着公司校企改革的圆满结束,管理水平的不 断提升,管理费用率降幅明显,2021 年管理费用率 4.1%,2022 年降至 3.5%。2021 年 管理费用总投入 4.2 亿,同比增长 55.9%,系人工薪酬增长所致,其中包括依据改制方 案计提的专项奖励和股份支付费用。近三年,公司研发投入不断增加,2022 年研发费用 率 4.7%,研发总投入 5.6 亿元,同比增长 39.1%。

1.3 国资背景雄厚,薪酬制度加码激励核心骨干

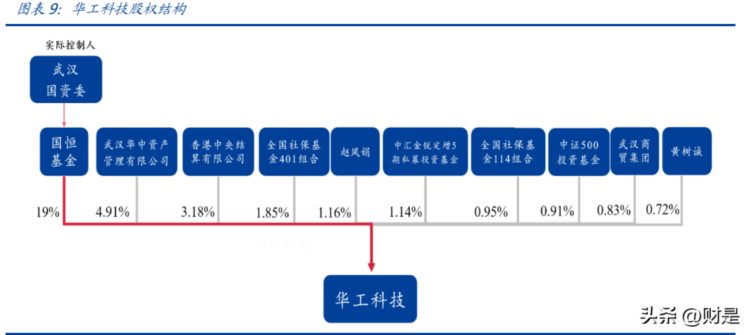

实控人为武汉国资委,政府背书治理能力有望进一步优化。2020 年校企改革后,由武汉 国资委控股国恒基金为公司第一大股东,持股比率达 19.00%,公司董事长马新强及其 他核心管理人员通过武汉润君达企业管理中心持有国恒基金 3.26%股份。第二大股东是 华中科技大学 100%持股的武汉华中科大资产管理有限公司,直接持有公司 4.91%股份。 2021 年公司完成校企分离改制后,凭借强大的国资背景,公司有望开始发展新篇章。

薪酬激励制度提振积极性,深度绑定公司与高管利益。公司 2022 年对《公司核心骨干 团队专项奖励办法》进行修订,《办法》规定以 2020 年净利润为基础,根据 2021-2023 年的净利润实际增长率,对参与对赌的核心骨干成员,实现分级累进薪酬奖励机制。奖 金额度为每年经营利润实际增长额与目标额之差乘各阶段奖励比率。修订后增加内容: 对于未分配到个人的奖励薪酬,先由润君达共同账户管理,待对赌期结束后进行具体分 配。该条例增加管理层对奖励资金使用控制权。长期看,办法发布后,将进一步落实公 司中长期激励机制,提振员工积极性。

二、进击的全球光模块龙头,高算力时代开启量利齐升

2.1ChatGPT 催生高算力需求,光通信是算力网络的核心底座

ChatGPT 月活过亿,算力需求有望激增。根据 Similarweb 的数据,2023 年 1 月,ChatGPT 累计用户超 1 亿,创下了互联网最快破亿应用的记录,3 月 14 日,OpenAI 发布 GPT-4, 较 GPT-3.5 性能再次提升。细致看,ChatGPT 是生成式 AI 的一种形式,背后的支撑是人 工智能大模型。大模型采用自监督学习的方法进行训练,之后,在其他场景的应用中, 开发者只需要对模型进行微调,就可以满足新应用场景的需要,大幅提升人工智能的适 用场景和研发效率。在大模型的框架下,每一代 GPT 模型的参数量均高速扩张,同时, 预训练的数据量需求亦快速提升。因此,随着 ChatGPT 的快速渗透、落地应用,将大幅 提振算力需求。

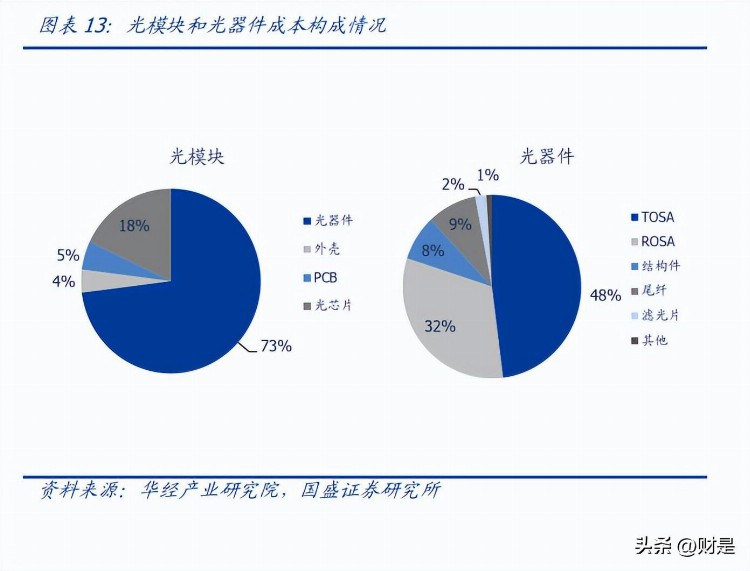

光通信是 AI 算力网络的坚实基础,光模块是产业链中游的核心。算力网络的发展对骨 干网络和大型数据中心提出了更高要求,因此构筑算力网络的光通信亟需进一步升级, 从产业链角度看,光通信产业链上游为光学元器件和材料,包括光芯片、光器件、光组 件,其中光器件按照是否需要电源驱动,可分为有源光器件和无源光器件,有源光器件 主要用于光电信号转换,包括激光器、调制器、探测器和集成器件等,无源器件用于满 足光传输环节的其他功能,包括光连接器、光隔离器、光分路器、光滤波器等。光组件 包括光纤适配器、陶瓷套管、陶瓷插芯等。光模块为产业链中游,其承担信号转换任务, 是光通信产业链的核心,从成本端看,光器件占据光模块 73%的成本,而将光器件成本 进一步拆分,TOSA 和 ROSA 分别占据了 48%和 32%的成本。

光模块行业下游主要为数通市场和电信市场: 1)数通市场:数字经济大力发展背景下,相关政策持续加码,31 省都明确了数字经济 目标。2023 年作为经济全面复苏和发展的重要一年,数字化转型成为当前中国经济发展 的“主弦律”,成为全国多省 2023 年地方政府工作的重要部署内容。云计算、AI、AR/VR 等技术的加速进展又进一步加大了流量的需求,因此,适度超前部署数字基础设施建设, 以光模块、数据中心为代表的算力基础设施长期受益。目前,光模块板块正处在 2019 年 以来由 400G 升级驱动的新一轮周期中段,但在后 100G 时代,全球云服务商光模块升 级路径开始显著分化(400G 或者 200G),未出现过去整齐划一的升级路径,驱动数通市 场产品周期熨平,2023 年迎来 800G 升级新周期,有望迎来新增长。

数据中心建设加速,新架构下大型数据中心所需光模块数量增加需求。根据中国信通院 数据,截至 2022 年底,全国在用数据中心机架总规模超过 650 万标准机架,算力总规 模达到 180EFLOPS,位居全球第二,算力总规模近五年年均增速超过 25%,存力总规模 超过 1000EB。当前的算力规模中,有超 20%的算力是智能算力,可用于人工智能各类 应用,包括模型训练和推理。目前大型及以上数据中心其架构由三级向两级演变,新兴 的两层架构下光模块数量约为机柜数的 44 或 48 倍(其中 80%-90%是 10G 光模块,配 置 8 个 40G 模块或 4 个 100G 模块),从高端光模块的需求看,由于云计算等下游应用 的高速发展,第三方数据中心和云计算厂商自建数据中心快速发展,网络架构向扁平化 持续演进,对高速光模块产生旺盛需求。

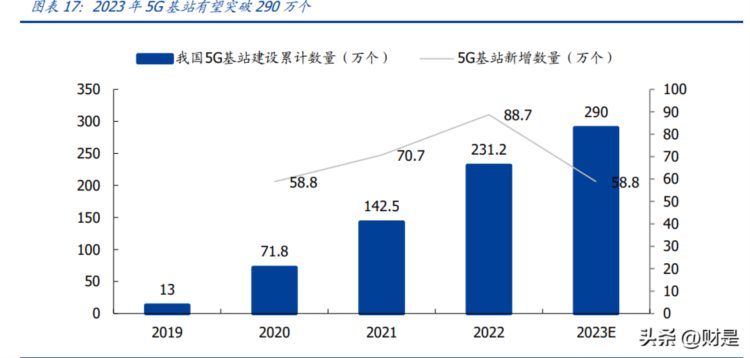

2)电信市场:根据工信部发布的数据,截至 2022 年底,我国 5G 基站总数达 231.2 万 个,比上年末净增 88.7 万个,预计 2023 年将新建开通 5G 基站 60 万个。5G 基站占移 动基站总数上升至 21.3%,较上年末提升 7 个百分点。基站总量占全球 60%以上,持续 深化地级市城区覆盖的同时,逐步按需向乡镇和农村地区延伸。2023 年 1 月,全国工业 和信息化工作会议强调,2023 年要加快信息通信业发展,出台推动新型信息基础设施建 设协调发展的政策措施,加快 5G 和千兆光网建设,启动“宽带边疆”建设,全面推进 6G 技术研发。完善工业互联网技术体系、标准体系、应用体系,推进 5G 行业虚拟专网 建设。

5G 建设进入深水区,小基站适用场景更加多元化。当前 5G 覆盖要求在深度上更上一 层,并扩大其应用规模,因此在室外部署场景渐趋成熟后,5G 网络正在迈向室内精细化 阶段,5G 小基站虽然覆盖范围较小,但其更适用于小范围的精确覆盖,且成本较传统宏 基站更低,在偏远地区及室内等精细化场景中,5G 信号的覆盖较为缺乏,因此需要小型 基站作为补充,其具备明显优势,故在 5G 覆盖进入深水区阶段,其逐步成为当前国内 5G 领域的新主角。

宏基站+小基站结合是大方向,小基站放量是未来主线。宏基站的建设优于小基站建设, 但随着 5G 普及的进一步深入,尤其是室内互联网的需求日益庞大,小基站将是宏基站 的有力补充。据前瞻产业研究院预计,5G 宏基站建设步伐先行于 5G 小基站,预计 2023 年,我国 5G 小基站建设数量达到 150 万个。

算力网络需求催生光通信行业技术革新,CPO 是终极方案。CPO(Co-packagedoptics), 即共封装光学/光电共封装,是将交换芯片和光引擎共同装配在同一个 Socketed(插槽) 上,形成芯片和模组的共封装。传统的 Pluggable(可插拔)形态是比较常见的方式,NPO 是光引擎与交换芯片解耦,装配在同一块 PCB 基板上,虽然其有 CPO 模组,但封装的位 置和 CPO 不同,对应的走线距离及功耗也会有些差异,因此 CPO 是终极形态,NPO 是 过渡阶段。

CPO 优势鲜明,新技术革新有望加速光模块放量。当前算力应用需求呈现出超大带宽、 低时延、灵活连接、低能耗等特征,光通信网络将聚焦超大容量传输、全光组网、开放 自智、光子集成等热点技术革新发展。CPO,即光电共封装技术将光芯片或光模块与 ASIC 控制芯片封装在一起,以提高互连密度,其具备明显优点:1)更低的功耗,设备和光模 块可以共同通过液冷板降温;2)体积更小且降低传输距离,提高高速电信号传输质量; 3)耦合之后,规模效应下成本更低。整体看,ChatGPT 加速 AI 进程背景下,CPO 技术 的普及将加速光模块需求量的持续释放。

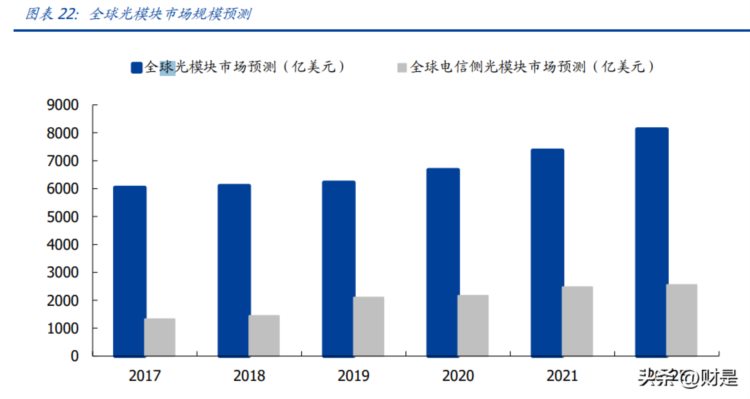

全球光模块市场超 80 亿美元,数通市场成长性高。根据中商产业研究院数据,2017 年 至 2020 年,全球光模块市场规模从 60.43 亿美元增长到 66.72 亿美元,预测 2022 年全 球光模块市场将达到 81.32 亿美元,其中电信侧光模块市场 2022 年有望达到 25.58 亿 美元。整体看,数通侧市场是未来光模块的主要发力点。

2.2 市场格局分散,公司具备明显产业链配套优势

全球光模块市场竞争格局较为分散,国产品牌占据一定优势。根据 Omdia 发布的全球前 十大光模块厂商名单及其 2021 年市场份额变动情况显示,前十名分别为高意集团、中 际旭创、朗美通、光迅科技、博通、海信宽带多媒体、Acacia、昂纳集团、住友电工、英 特尔。其中中际旭创、光迅科技、海信宽带多媒体、昂纳集团为国内品牌,前四大国内 光模块厂商占据全球的 26%市场份额。而根据 Yole 在 2020 年的数据统计,中国主要企 业的全球光模块市场份额合计超过 40%,其中华工正源市占率达到 4%,整体看,国产 品牌竞争力持续提升。

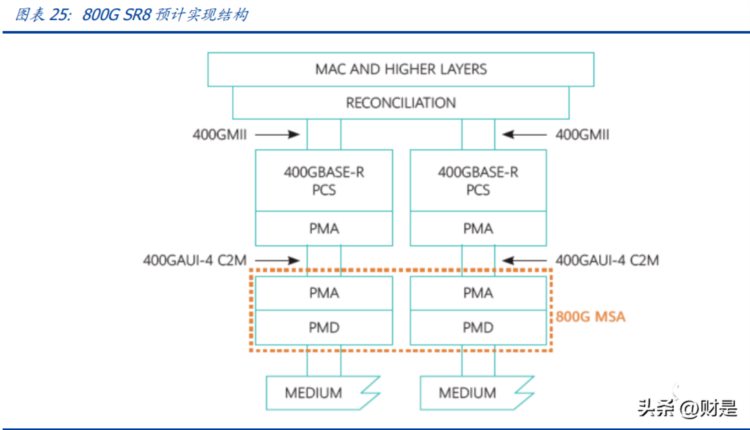

800G 光模块引领行业发展方向,市场容量有望达 70 亿美元。400G 光模块主要用于光 电转换,电信号在发送端被转换为光信号,然后通过光纤传输,在接收端,光信号被转 换成电信号。400G 光模块的传输速率为 400G,是为了适应 100M、1G、25G、40G 到 100G、400G,甚至 1T 的网络市场而诞生的,其主要功能是提高数据吞吐量,并最大化 数据中心的带宽和端口密度。400G 光模块的未来趋势是实现广增益、低噪声、小型化和 集成化,并为下一代无线网络和超大型数据中心提供高质量的光通信模块。800G 光模块 即传输速率为 800G 的光模块,随着 400GbE 一代准备在市场上推出,800G 可插拔模块 已准备就绪,由此将利用这一新的生态系统,为下一代 25.6T 和 51.2T 交换机提供更高 密度和成本优化的单通道 100G 和单通道 200G 互连。根据行业知名调研机构 LC 预测, 预计 2024 年,800G 光模块将超过 400G 光模块的销售额,市场容量达 70 亿美元。长 期看,具备 400G 光模块产品量产能力的公司有望长期受益,同时具备 800G 光模块产 品技术研发实力的企业有望在下一代无线网络和超大数据中心带来的海量产品需求中持 续受益,迎来量价和盈利能力的持续优化。

华工正源具备光模块全产业链生产整合能力,800G 硅光模块产品实现突破。公司拥有 业界先进的端到端产品线和整体解决方案,具备从芯片—TO—器件—模块的垂直整合能 力,拥有管芯-TO-器件-模块的大规模现代化生产线体,并已建成国内先进的批量有源器 件和光模块生产线,其主要产品包括有源光器件、无源光器件、智能终端、光学零部件 等,市场占有率处于行业领先地位。在光通信领域,公司持续夯实全球领先光模块供应商行业地位,正源公司大力推进数据中心业务,成功卡位头部互联网厂商资源池, 100G/200G/400G 全系列光模块批量交付;积极推进硅光技术应用,现已具备从硅光芯 片到硅光模块的全自研设计能力,800G 硅光模块已于 2022 年第三季度正式推出市场, ECOC2022 上,作为全球主流光模块厂商的华工正源,携 800G 系列新产品及前沿技 术解决方案,首次以特展形式在欧洲市场亮相,展示了公司海外进程步履的加快与全球 客户及供应链伙伴深入交流;公司在已有硅光、电、软件、封装、电磁兼容等平台上, 积极布局薄膜铌酸锂技术及下一代光电合封技术,以实现高能效、高密度的超大容量数 据交换。在 5G 业务领域,“觉影”(Joinsite)无线小站产品快速有效解决“最后一公里” 网络覆盖难题,贴合最新应用场景需求,产品发货量行业领先;光模块产品持续巩固前、 中、回传市场优势地位。接入网业务领域,下一代 25GPON 光模块产品已与客户开展联 调,50GPON 启动产品布局。

参股武汉云岭光电,公司具备中高端光芯片生产能力。武汉云岭光电由国际领先的芯片 专家团队与华工科技于 2018 年 1 月共同发起设立,专注于中高端光通信半导体光芯片 产品,是拥有完全自主知识产权,具备全流程生产能力的 IDM 光芯片企业。公司主营 2.5G/10G/25G 全系列激光器和探测器芯片及封装类产品,具备年产芯片 7500 万颗、TO 7200 万只的生产能力,致力于成为世界一流的光芯片企业。公司总经理龙浩在接受长江 网采访表示,目前公司研发生产拥有自主知识产权的全国产化 25Gb/s 光芯片,已通过 国内国际通信巨头严苛的可靠性测试,并进入商用量产阶段,其在国内 5G 市场的份额 预计可占到 30%份额,同时,公司 50Gb/s 芯片正在给客户送样、测试中。

三、激光业务:千亿蓝海市场,公司产品持续领先

3.1 市场空间超千亿,行业竞争格局较为分散

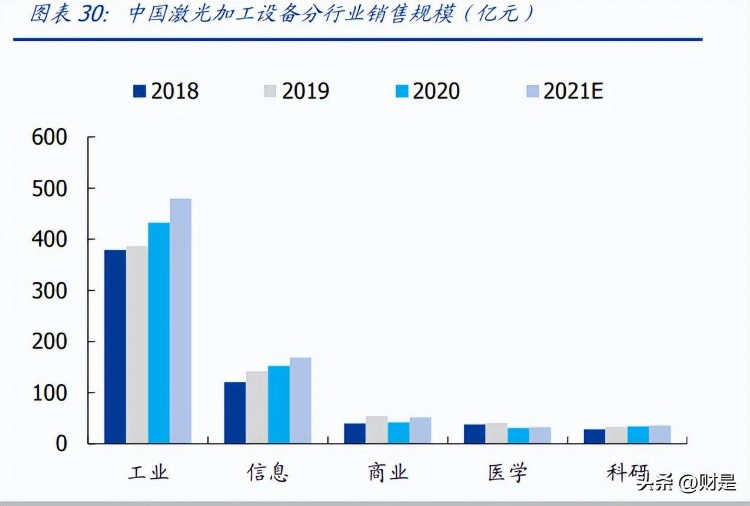

激光加工设备全球市场规模超千亿元。激光加工作为精密加工的代表,具有“非接触加 工”和“高能量密度”两个特性,因此在加工中兼具高精度和高效率。根据 Optech Consulting 的数据统计,2020 年全球激光加工设备市场规模为 174 亿美元,2009-2020 年 CAGR 约为 11.4%,2021 年市场规模为 201 亿美元。中国作为全球最大的激光加工 设备市场,市场份额占全球的接近 4 成,其中工业领域和信息领域是最主流的激光设备 应用行业,根据《中国激光产业发展报告》,2020 年工业和信息领域的激光设备市场规 模分别为 432.1/152.2 亿元,合计占国内总体市场规模的约 84%。

从下游主要应用领域看,锂电、光伏及半导体是行业拓展的新方向。除传统下游领域的 加工外,激光加工目前在新能源及半导体领域的渗透开始加速,如动力电池领域中,激 光被运用在极耳切割成型、极片切割、极片分条、隔膜的切割以及壳体、顶盖、密封钉、 极耳等的焊接等多个环节;光伏领域中,激光开槽、SE 激光掺杂、激光打孔和激光修复 等技术加速渗透;半导体领域中,激光打标和钻孔、LSA 技术、激光划片等逐步扩展。 整体看,激光加工方式随着下游新兴行业的蓬勃发展,技术的进步和需求的扩张齐头并 进。

切割市场是激光替代传统加工的桥头堡,但短期看国内竞争格局仍分散。激光的三大主 流应用分别是切割、焊接和打标,根据《中国激光产业发展报告》数据,2020 年三者分 别占中国激光加工设备市场规模比重的 41%、13%和 13%。虽然三大主流涵盖了绝大 部分市场,但受限于激光行业在国内起步较晚,行业竞争格局中几大以切割、焊接等为 主要产品的头部国内激光设备厂家的市场占有率非常低,2020 年 CR3 不足 20%,其中 大族激光占据一定市场份额,约 14%。

2021 年激光切割设备销量超 7 万台,2013-2020 年复合增速超 50%。凭借其独特的 优势,激光切割设备市场渗透率逐步提升,2020 年各功率段合计销量达 5.5 万台,8 年 复合增速达 57.7%,预计 2021 年销量有望突破 7 万台,其中我们认为,在薄板切割中, 中低功率段,尤其是 3kw 以下的激光切割设备较冲床、等离子切割机等已具备经济效益 优势,替代进程已经进入成长阶段,而对中厚板等较难切割的材料中,高功率激光设备 在技术上取得较为明显进步,随着价格逐步进入合理区间,市场已逐渐打开,扩宽激光 切割市场的整体容量,根据《中国激光产业发展报告》的预测,2022 年激光切割市场规 模将达 300 亿元,保持持续增长。

激光焊接技术难度要求高,汽车领域是主要的需求增长动力来源。激光焊接是利用高能 量密度的激光束作为热源对物质的结构进行加工熔融并重新构筑,而物质构筑相较于简 单的物质结构破坏,对激光器及加工工艺要求更高,因此激光焊接的工艺难度也大于激 光切割和激光打标。根据工作原理的不同,激光焊接能够适配多种不同的加工场景,包 括金属薄片可见的边缘加工、电子学和精密工程中的焊点、医疗技术、汽车工业、日用消费品、船板特种钢构造等,其中汽车行业是激光焊接最主要的需求来源,尤其是新能 源汽车需求旺盛背景下,激光焊接设备的主流客户基本聚焦在汽车零部件以及动力电池 的生产加工环节。

3.2 公司是国内激光设备头部企业,产品布局完备

华工激光成立于 2003 年,前身为澳大利亚 FARLEY·LASERLAB 公司,FARLEY·LASERLAB 是业界公认的世界切割与焊接技术知名国际品牌。公司拥有国内领先的激光装备研发、 制造技术和工业激光领域全产业链优势,致力于为 3C 电子、汽车电子及新能源、PCB 微 电子、半导体面板、日用消费品等行业提供“激光+智能制造”行业综合性解决方案。全 面布局激光智能装备、自动化产线和智慧工厂建设,是中国最大的激光装备制造商之一。

在激光智能装备制造领域,公司持续优化漫威系列光纤激光切割智能装备、奥博系列三 维五轴激光切割智能装备、汽车白车身激光焊接自动化产线、汽车保险杠激光加工自动 化产线、高速三头/双头激光智能开卷落料生产线、超重超长超大型管材型材三维激光加 工中心等产品的性能。重点推出新能源电池模组及电池盒焊接自动化产线、汽车仪表板 安全气囊激光弱化智能装备等系列新产品。自主开发大幅面高功率激光坡口切割智能装备、保险杠冲焊一体智能装备、大型高压容器全自动激光封口焊设备、轮胎模具在线激 光清洗智能装备。 在激光微纳加工领域,公司持续升级 3C 电子产品自动化组装产线、脆性材料超快激光 精密加工装备、无线充裁切去漆智能装备、线束裁切焊接装备、IC 载板缺陷识别及分拣 数字化智能工作站、氢能双极板焊接自动化线,重点推出铝合金结构件中功率焊接设备、 晶圆全自动激光隐切划片设备、三维多轴超快激光精密加工装备、半导体衬底外观缺陷 检测设备、新能源结构件盖板自动化线体等系列产品。

激光业务占比超 3 成,公司毛利率长期保持稳定。2022 年公司围绕新能源、工程机械、 轨道交通、船舶等重点行业,大力开拓市场,漫威系列光纤激光切割智能装备、大幅面 高功率激光切割智能装备等高端产品在海外市场销售总体同比增长 35%。同时公司聚焦 锂电和光伏方向,成功推出了锂电大卷清洗设备,应用于新能源汽车行业的激光加工装 备收入同比增长 71%。2022 年,公司智能装备事业群业务收入同比增长 30%,净利润 同比增长 73%。在 3C 电子、汽车电子及新能源、PCB 微电子、半导体面板等行业,公 司推出铝合