企业定位不清就像是一条没有明确航线的船只,漫无目的地航行,随时可能遭遇风险和危机。一家现以生产销售哌嗪系列产品为主的企业——绍兴兴欣新材料股份有限公司(下称“兴欣新材”)或就面临着这样的问题。

4月21日,兴欣新材再度更新了招股书,并对审核问询函作出了回复。值得注意的是,这已经是其第二次更换上市市场三度闯关IPO并累计接受8轮问询了。2019年兴欣新材最初选择的是上交所科创板IPO,随后又于2020年转战深交所创业板;这次提交招股书又拟深交所主板上市,并且还将此前两次IPO的保荐机构由光大证券更换为了国盛证券。

三年多的时间里,兴欣新材频繁更换上市跑道引起了深交所的关注。与此同时,在现场检查过程中,兴欣新材暴露多项内控瑕疵,也引起了监管重点问询。

兴欣新材的IPO“游击战”

兴欣新材曾于2019年申报科创板,并于同年接受上交所两轮问询,其中第一轮问询的问题就多达48项,第二轮问询问题仍有一半。最终,因举报信和科创属性等问题,兴欣新材申请撤回了上市申请。

据了解,兴欣新材成立于2002年,是一家专业开发和生产氢化钠、哌嗪系列和酰胺类等化工产品的国家高新技术企业,产品主要用于医药、电子、脱硫脱碳、阻燃料材等行业。不过,在研发方面,兴欣新材投入表现或与高新技术定位难符。

招股书显示,2016年-2018年,兴欣新材实现营业收入分别为2.14亿元、2.43亿元、3.02亿元,而同期研发投入金额为903.2万元、868.78万元、976.94万元,研发投入占营收比重为4.23%、3.57%、3.23%。期间兴欣新材虽然营收实现增长,但是其研发投入占比却在逐年下降。

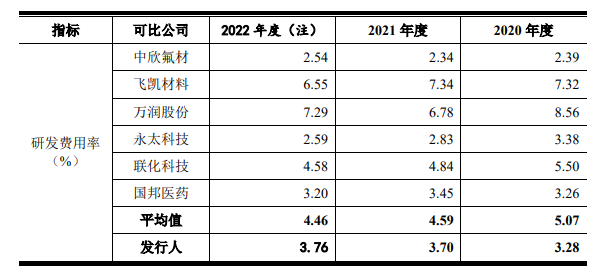

作为高新技术企业来说,技术优势是其保持核心竞争力的关键,研发投入则是实现技术优势有效方式。虽然如今兴欣新材更换了上市跑道,然而,从最新的招股书来看,2020年-2022年,兴欣新材研发费用率平均还是在3.6%左右,依旧低于可比上市公司均值。

来源:兴欣新材招股书

舍不得在研发上下功夫,兴欣新材的"科创"底气明显不足。兴欣新材随后在2019年12月撤单,直到2020年7月才重新申报创业板。

在创业板,兴欣新材经历了五轮问询,且于2021年初再次撤回了上市申请。针对公司创业板IPO终止的原因,兴欣新材表示,因2020年盈利水平下降以及无法在规定时限内完成回复故申请撤回。

此次又转战主板,从业绩表现来看,兴欣新材实现了高速增长。招股书显示,2020年-2022年,公司净利润分别为0.51亿元、1.16亿元和2.09亿元,同比分别大涨125.32%和80.81%。综合毛利率分别为29.81%、38.13%和 40.69%。

不过仍有诸多问题待解。4月21日,针对深交所的问询函,兴欣新材再次作出回复,涉及问题包括业务模式和行业地位、贸易商客户、采购、毛利率、现场检查及其他。因为定位不准、业绩表现不佳、举报信以及未能在规定时间内回复问询函,兴欣新材已浪费三年有余的时间,不知其本次主板IPO又将如何应对,是否会重蹈覆辙?

供应商与客户重叠,负毛利向诺力昂销售

通过梳理其招股书发现,兴欣新材的供应商相对集中,2020年-2022年公司向前五名供应商采购的合计金额占当期采购总额的比例分别为71.48%、76.09%和78.84%,其中向诺力昂采购的金额占比分别为35.74%、29.17%和35.18%,发行人存在供应商集中度较高的风险。

兴欣新材表示,公司主要原材料之一六八哌嗪的供应商包括诺力昂、陶氏、巴斯夫等跨国公司,供应商集中度较高主要是由全球化工行业特点决定的。如果国际主要基础化工原材料供应商由于市场原因或其他原因减少与公司的合作,对公司经营将产生不利影响。

除此之外,作为兴欣新材的第一大供应商,诺力昂还是公司的重要客户,存在供应商与客户重叠的情况。

招股书显示,兴欣新材对诺力昂销售无水哌嗪,相关销售收入归入“新材料领域销售”中。2019年-2022年上半年,兴欣新材对诺力昂销售无水哌嗪的金额分别为1023万元、777万元、458万元、665万元,诺力昂对应发行人无水哌嗪产品的第二、第一、第三、第一大客户。报告期各期,兴欣新材向诺力昂销售无水哌嗪的毛利率分别为0.67%、9.42%、0%和-2.36%。

负毛利率也要向诺力昂销售产品,兴欣新材为何要干“赔本买卖”?

在兴欣新材的创业板第四轮问询中,深交所要求兴欣新材说明向诺力昂以较低毛利率销售无水哌嗪的合理性、是否为低价向诺力昂采购六八哌嗪的捆绑政策或补偿约定、最终客户情况,将该类收入归为“新材料领域”的依据是否充分,发行人未来是否将持续向诺力昂以较低毛利率甚至负毛利率销售,说明 2015 年至今发行人向诺力昂销售规模、主要内容及毛利率情况。并披露 2015 年至今向诺力昂采购六八哌嗪的境内、境外价差情况,2019 年采购价差大幅增长的原因,其他厂商与诺力昂合作模式的具体情况。

兴欣新材对此解释称,向诺力昂销售无水哌嗪的主要原因为诺力昂需向其客户提供配套产品,但由于诺力昂本身不生产无水哌嗪,因而向其采购。向诺力昂销售的无水哌嗪毛利率均较低,系诺力昂为兴欣新材报告期内的第一大供应商,为保持长期战略合作关系,对诺力昂销售的产品给予一定的优惠。

拟IPO企业的重要客户和供应商重合,可能导致监管机构质疑拟IPO企业是否具备独立运营能力,是否具有持续盈利能力。重要客户同时是主要供应商可能使得公司业绩被同一法人操纵影响,损害上市公司股东的权益。同时这样的结构也容易引发财务方面的问题。

财务内控不规范

本次主板IPO,兴欣新材被抽中了现场检查。深交所在现场检查中发现,2012年-2017年期间,兴欣新材支付给诺力昂的货款并非3362.73万美元,而是3232.73万美元,差异金额为130万美元。对此,兴欣新材表示,出现上述差异原因系金利贸易2013年7月8日和2014年1月7日两笔流水对手方信息录入出现错误所致。

在现场检查过程中,除上述问题外,监管层还发现兴欣新材存在数个内控方面的问题。如资金流出披露在“其他”“支付的其他货款”项目下的,资金去向无对账单、回单等凭证支持,无法验证去向;2020 年“销售商品提供劳务收到的现金”以及“采购商品接受劳务支付的现金”少计574.2万元;2021年末应收款项融资、其他流动负债少记20万元等。对此兴欣新材回复称均为内部统计错误或遗漏造成。但显然公司会计基础工作规范性仍有待提高。

从近些年被否IPO企业的上会问询情况来看,持续盈利能力、业绩真实性、关联交易、内控问题等是监管关注的重点,其中近半数的被否企业都被问及内控问题。而企业想要实现自身稳健发展,必须保证自身经济运行合理规范。财务活动贯穿于日常经营的各个环节,涉及人、财、物管理,极易产生风险隐患,不利于企业的长期发展。

事实上,除了此次现场检查发现的内控问题外,在前次申报中,兴欣新材也对应收票据终止确认、递延所得税资产确认等会计差错进行了更正。同时在回复交易所的问询过程中,还存在同一事件前后几轮表述不一致的情况,都曾引起了交易所的关注。

虽然兴欣新材表示,根据《公司法》、《证券法》等法律法规要求,其制定、完善了《股东大会 议事规则》、《董事会议事规则》、《监事会议事规则》、《独立董事工作制度》、《董 事会审计委员会实施细则》、《内部审计管理制度》、《关联交易管理制度》等内控管理制度并严格执行,对关联交易的审批权限、决策程序以及交易价格的确定等事项作了明确规定,有利于公司规范和减少关联交易,防范财务内控不规范事项的再次发生。

但欣兴新材本就已不算初犯,简单地应付式公文回答或很难再令市场信服。

综上所述,兴欣新材在前两次的IPO过程中,由于定位不清晰、举报信、盈利水平等诸多问题撤回上市申请,此次现场检查又因诸多财务数据异常可能预示着其招股书质量并不理想,底气仍是不足。在多重问题影响下,兴欣新材本次主板IPO或成败难料。

文/余青