知原药业IPO:阿里健康为大客户,三年3亿学术推广费,委外研发费用占比超40%

近年来,由于人们生活节奏加快、大气污染日益严重,皮肤病发病率不断提高。世界卫生组织曾称,皮肤病将是21世纪人类历史上发病率最高、致残率最高、传染性最强的一种疾病。

在此背景下,市场对皮肤病药物的需求量也随之增长。日前,又一家皮肤领域药品企业——江苏知原药业股份有限公司(下称“知原药业”)谋求A股上市,公司深交所主板IPO获受理。

2022年,知原药业营收、净利双增长,但靓丽业绩背后,公司客户与供应商重叠,与白云山的产品交易“扑朔迷离”,此外,公司重营销轻研发,三年3亿元的学术推广费也成为市场关注焦点。

客户与供应商重叠,白云山“角色”微妙

知原药业主要从事皮肤领域药品、功效性护肤品、肾病领域药品的研发、生产、销售及推广服务,皮肤类产品包括复方丙酸氯倍他索软膏、甲硝唑凝胶等;肾病类产品包括昆仙胶囊、火把花根片等。

皮肤病药物市场持续放量,知原药业业绩规模也呈增长趋势。

2020年至2022年(下称“报告期”),知原药业实现营收分别为3.88亿元、5.11亿元及8.6亿元,净利润分别为5246.03万元、8745.81万元及1.34亿元。

从营收构成来看,报告期内,皮肤类药品占知原药业主营业务收入的比例分别为60.61%、63.88%和79.39%,其中,联苯苄唑溶液2022年收入占比最高,为22.62%;肾病类药品占比分别为23.64%、32.46%和19.41%;推广服务收入占比分别为15.37%、3.22%和0.7%。

销售模式方面,知原药业以经销模式和电商平台模式为主,直销模式整体占比较小。报告期各期,公司经销模式产生的收入占当期主营业务收入比例分别为66.67%、63.44%和51.55%,逐年下降;电商平台销售收入占比则逐年上升,分别为17.34%、32.14%和44.69%。

知原药业的大客户也随之发生变动。2020年,公司第一大客户为白云山,电商平台阿里健康为第二大客户。而2021年和2022年,公司第一大客户均为阿里健康,白云山分别位列第二、第三大客户。

报告期内,知原药业较为依赖大客户,公司对前五大客户销售收入占营收的比例分别为63.74%、68.72%、67.63%。

值得关注的是,大客户中,白云山与知原药业的关系颇为“密切”。

据招股书披露,白云山不仅是知原药业的大客户,报告期各期,知原药业还从白云山处采购昆仙胶囊、联苯苄唑,且采购金额占采购总额的比例均在30%以上,白云山稳居知原药业第一大供应商。

而报告期内,知原药业对白云山的销售内容为昆仙胶囊、火把花根片、复方丙酸氯倍他索软膏等产品。这意味着,白云山既是昆仙胶囊的“买家”又是“卖家”。

事实上,白云山的经营范围包括药品零售,为何要大费周章地从知原药业手中买回昆仙胶囊?

招股书显示,昆仙胶囊主要用于免疫相关肾病的治疗,知原药业系广州白云山陈李济药厂有限公司昆仙胶囊的主要代理商。

2020年至2022年,知原药业从白云山处采购昆仙胶囊的单价分别为20.21元/盒、21.3元/盒和28.24元/盒,但公司销售昆仙胶囊的单价分别为70.95元/盒、83.94元/盒和89.38元/盒,是采购价格的3倍以上。

报告期内,知原药业主营业务毛利率分别为72.19%、74.75%和72.82%,均保持在70%以上。但与同行业可比公司相比,其毛利率低于行业均值73.48%、76.4%和74.58%。

三年豪掷5.13亿营销,委外研发费用占比40%

持续加码销售拓展,发力电商模式,虽然提升了知原药业的业绩,但另一方面,也推高了公司的销售费用。

报告期各期,知原药业的销售费用分别为1.46亿元、1.92亿元和3.33亿元,其中市场推广费达1.14亿元、1.39亿元和2.6亿元。

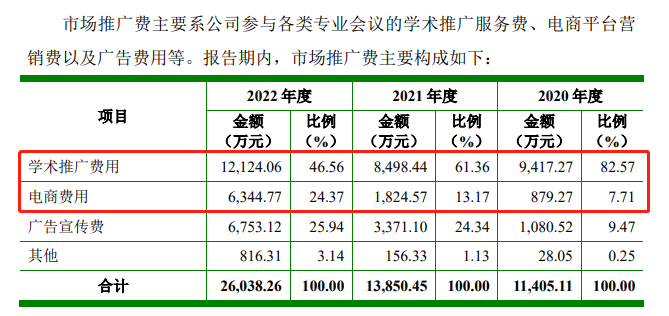

知原药业在招股书中表示,市场推广费主要系公司参与各类专业会议的学术推广服务费、电商平台营销费以及广告费用等。

其中,被认为是药企灰色地带的“学术推广费”占比最高,各期费用金额分别为9417.27万元、8498.44万元和1.21亿元,三年合计约3亿元,而近三年知原药业净利润合计才2.74亿元。

图片来源:知原药业招股书

即便是疫情期间的2021年和2022年,知原药业开展学术会议、圆桌讨论会、专家讲座、患者教育会等会议的场次也在增多,会务费分别为5966.02万元和8754.59万元。

报告期内,知原药业电商费用金额分别为879.27万元、1824.57万元和6344.77万元,占市场推广费用比例分别为7.71 %、13.17%和24.37%。随着公司和阿里健康大药房等电商平台深度合作,站内营销费用在报告期内呈快速增长趋势。

此外,知原药业的员工也以销售人员居多。

截至2022年12月31日,知原药业(含子公司)在册正式员工总数为609人,其中销售人员有238人,占比39.08%,生产人员214人,销售人员较生产人员还多。相比之下,公司研发人员仅66人,占比10.84%。

报告期各期,知原药业的研发费用分别为2387.27万元、2947.65万元、3671.94万元,2022年仅是销售费用的九分之一,研发费用率分别为6.15%、5.77%和4.27%,逐年下滑。

更重要的是,知原药业的研发费用中委外研发费用占大头,其次为职工薪酬。公司各期委外研发费用占比分别为49.23%、46.91%和40.67%,职工薪酬占比分别为19.4%、26.18%和28.99%。

对此,知原药业的理由是,公司主要委托长沙晶易医药科技股份有限公司、北京阳光诺和药物研究股份有限公司等CRO公司进行研发,提高公司研发能力的同时,也合理利用了外部研发资源,提高了研发效率。

就职工薪酬而言,知原药业研发人员薪酬与销售人员薪酬形成了鲜明对比。2022年,研发人员平均薪酬为16.13万元,而销售人员平均薪酬为26.17万元,较研发人员高出10万元。

令人疑惑的是,近三年知原药业明显重营销轻研发,但此次IPO,公司拟募资7.01亿元,其中有2.91亿元投向研发中心项目,2.5亿元用于知原药业制剂生产基地改扩建项目,剩余1.6亿元用于补充流动资金。