国金宏观:通缩讨论,可以休矣

摘要

4月CPI继续回落、逼近0,引发通缩讨论增多,其中不乏误解、误读。针对相关问题,本文系统梳理可供参考。

一问:通缩大讨论?通缩是个伪命题,担忧大可不必

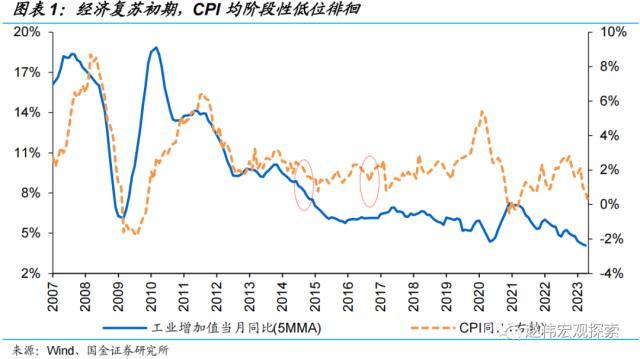

物价是经济短周期波动的滞后指标,不能仅以物价回落来评判经济进入“通缩”。过往经验显示,经济的周期性波动主要由需求驱动,物价跟随需求变化而变化,使得物价变化滞后经济1-2季度左右;经济复苏初期,需求才刚刚开始修复,对价格的提振尚不明显,使得物价指标低位徘徊,例如,2015年初、2017年初CPI同比均在1%以下。

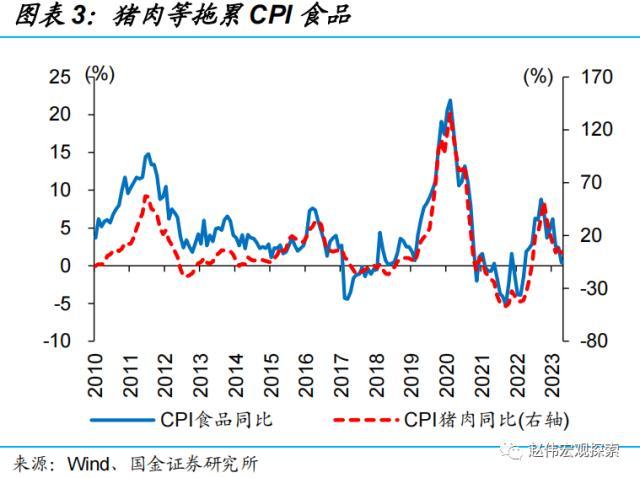

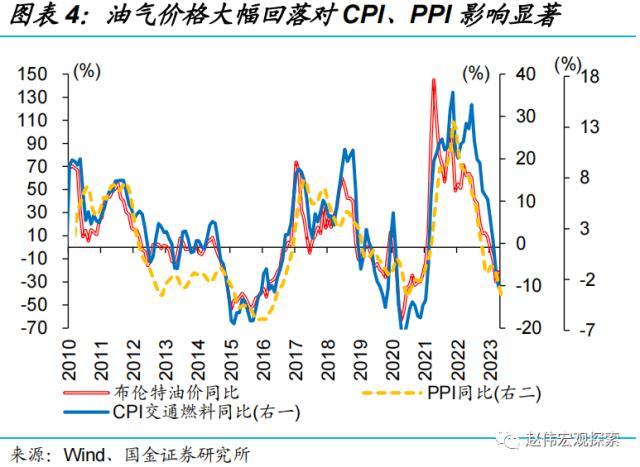

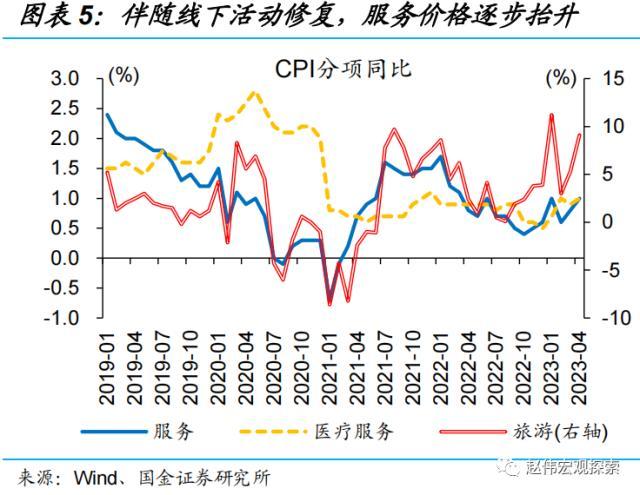

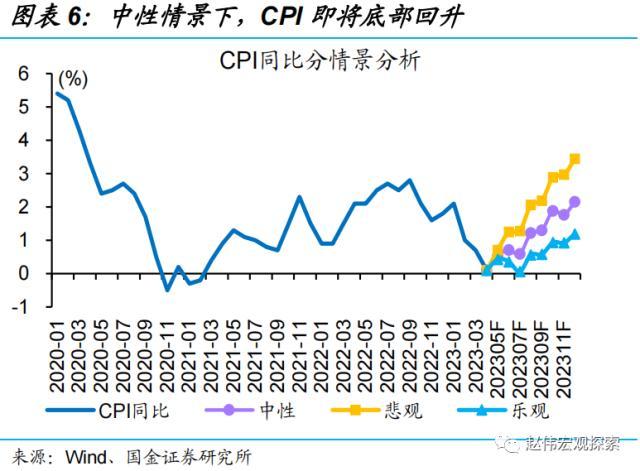

年初以来物价的回落,受基数、供给和外需等影响较大;伴随拖累减弱、需求修复,CPI、 PPI或在年中前后开始抬升。除去年基数较高外,猪肉、鲜菜等食品价格回落,及油、气价格回落等,对CPI、PPI的拖累显著,而线下活动相关服务、衣着等价格逐步抬升。伴随拖累减弱、需求支撑增强,CPI即将底部回升、PPI在年中前后开始抬升。

二问:资金空转加剧,政策托底无用?周期启动,渐入佳境

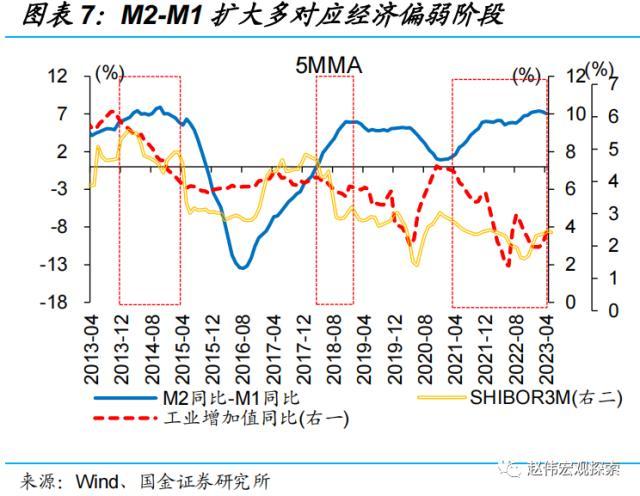

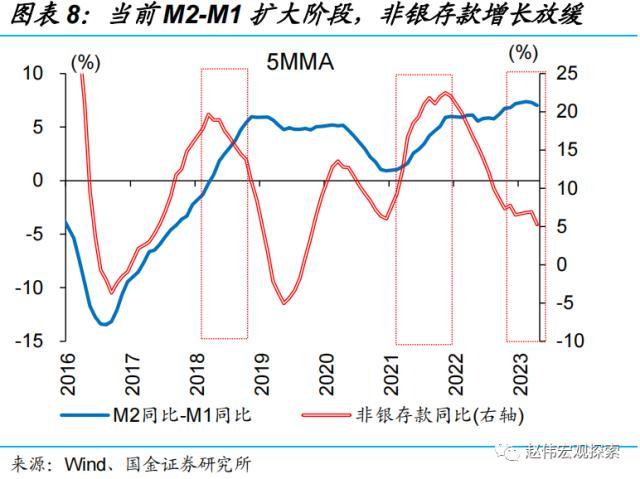

经济复苏初期,资金存在一定空转较为常见。经验显示,资金空转多发生在经济回落、货币明显宽松阶段,部分资金滞留在金融体系,使得M2-M1“剪刀差”扩大,去年底以来也有类似特征;有所不同的是,当前资金多滞留在银行体系、而不是非银金融机构,与居民理财回表、购房偏弱带来的居民与企业之间信用派生偏少等紧密相关。

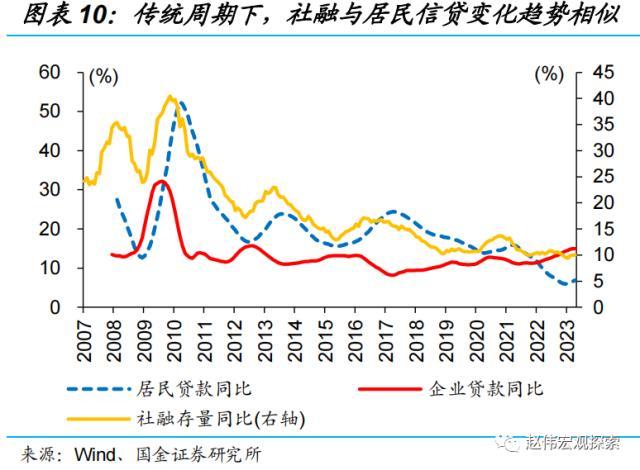

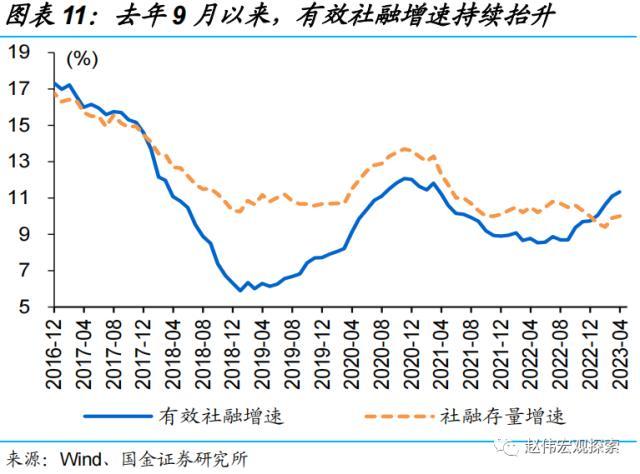

稳增长思路不同,使得信用派生驱动和表征不同过往,企业有效信用派生自去年9月以来持续改善,而房地产相关融资拖累总体信用派生。传统周期下,信用扩张以房地产驱动为主,使得居民贷款增长明显快于企业;相较之下,本轮信用修复主要靠企业融资扩张,有效社融从去年9月开始持续回升,而居民信贷一度拖累社融回落。

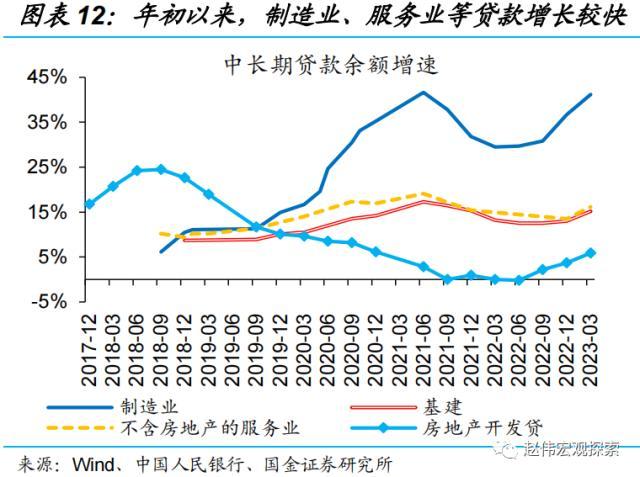

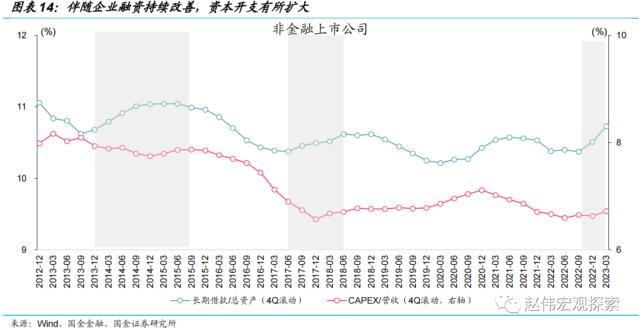

本轮信用派生带来的经济效应不同过往,有效信用派生对企业行为的支持已开始显现。去年3季度以来,资金加速流向制造业,而房地产相关融资显著弱于以往,使得制造业投资表现显著强于房地产;伴随融资的持续改善,企业资本开支在1季度有所扩大。但房地产“缺位”,压低了信用派生和经济增长的弹性。

三问:中观数据已现“疲态”?疫情“后遗症”或被过度渲染

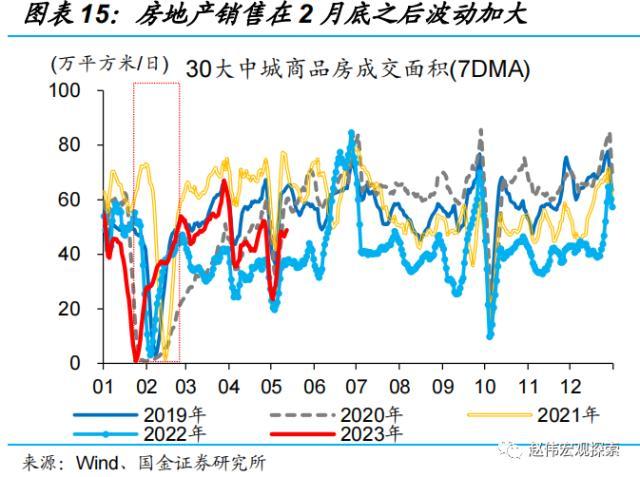

高频指标报复性反弹后走弱,主要缘于场景恢复的“脉冲”;但疫后“疤痕效应”的存在,使得大家容易产生悲观情绪。疫情政策调整,放大了“春节效应”带来的经济波动,部分高频指标报复性反弹后出现走弱的迹象。其中,偏消费端的活动多在2月底之后走弱,偏生产端略晚一点,导致宏观数据屡超预期的同时,市场信心反其道而行之。

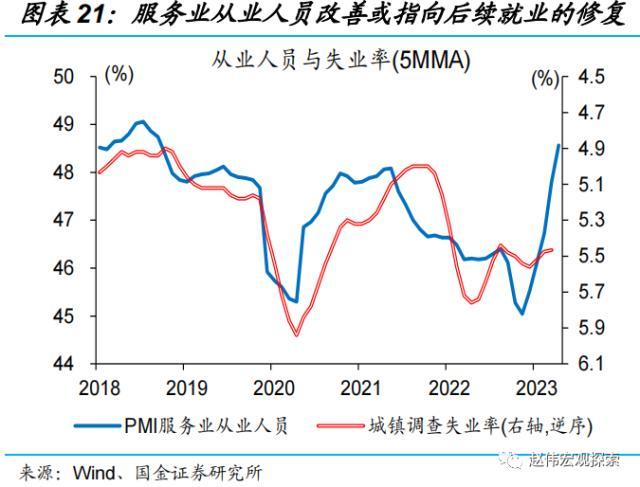

内生动能的修复已然开始,消费动能或被低估,前半程靠居民出行和企业消费,后半程靠居民消费能力的恢复。出行意愿的持续改善、企业经营活动正常化等,皆指向场景恢复带来的消费修复持续性和弹性不宜低估;批发零售、住宿餐饮等服务业,及稳增长相关行业招工需求在逐步修复,有助于推动收入与消费的正循环。

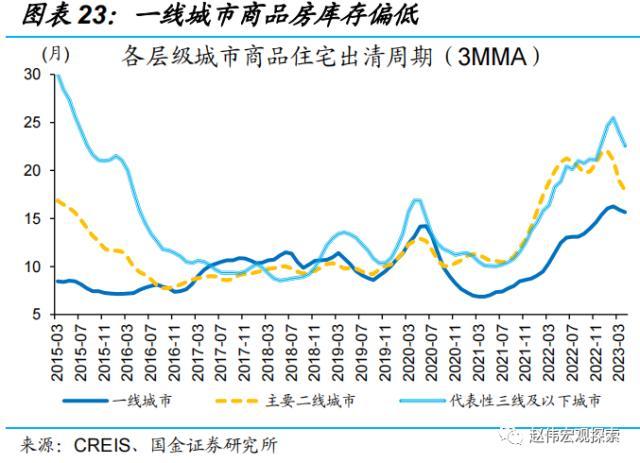

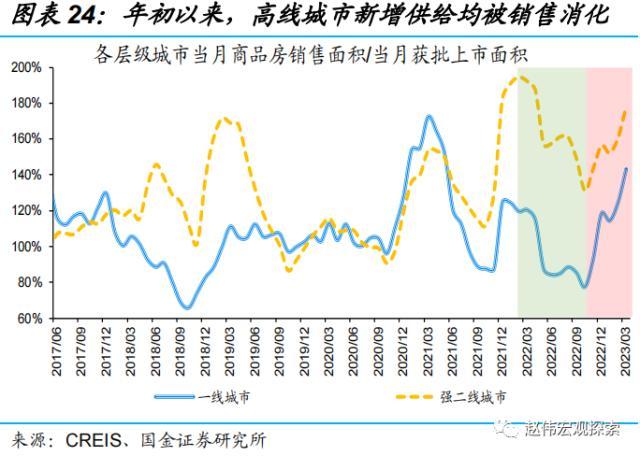

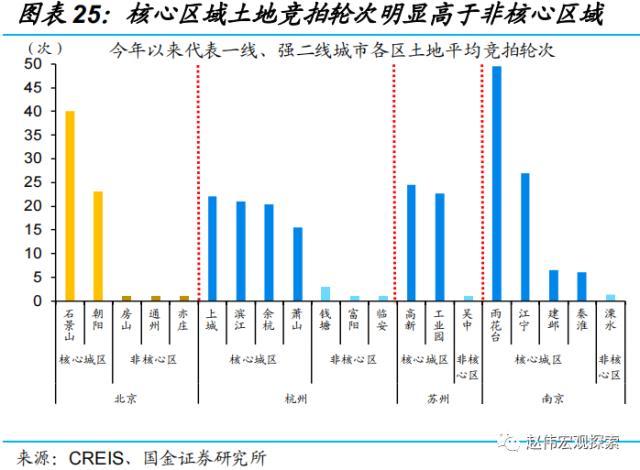

地产链条的“积极”信号也在累积。地产大周期向下已是共识,地产链条修复会弱于传统周期;但小周期超调后的修复出现一些“积极”信号。1)高能级城市地产供给增多、质量改善,利于需求释放、形成供需“正向循环”;2)中西部地区棚改加码(可比口径增长近60%)、中西部地区收入修复等,有利于稳定低能级城市需求。

风险提示

经济修复和政策效果不及预期,资金空转加剧。

+

报告正文

一问:通缩大讨论?通缩是个伪命题,担忧大可不必

物价是经济短周期波动的滞后指标,不能仅以物价回落来评判经济进入“通缩”。过往经验显示,经济的周期性波动主要由需求驱动,物价跟随需求变化而变化,使得物价变化滞后经济1-2季度左右,仅以滞后指标来评判经济会“通缩”,从研究方法上可能“本末倒置”。经济复苏初期,需求才刚刚开始修复,对价格的提振尚不明显,使得物价指标低位徘徊,例如,2015年初、2017年初CPI同比均在1%以下。

领先指标持续修复,显示经济处于复苏初期。以企业中长期资金来源刻画的有效社融增速,去年9月以来持续回升,由去年8月的8.7%回升2.8个百分点至今年4月的11.5%;按照有效社融变化领先经济2个季度左右的经验规律,本轮信用扩张会带动经济在2023年初见底回升,1季度经济指标已有所体现。信用行为与经济行为的互动加强仍在进行,对经济的支持效果会进一步显现。

年初以来物价的持续回落,受基数、供给和外需等影响较大;伴随拖累减弱、需求修复,CPI、 PPI或在年中前后开始抬升。除去年基数较高外,CPI拖累主要来自食品和非食品类的商品,而食品与鲜菜、猪肉等价格紧密相关、受供给扰动较大;非食品类商品,一方面受能源价格回落的影响,另一方面缘于家电、汽车等耐用品价格回落,与相关需求偏弱、原材料供给压力缓解等有关。经济修复在物价层面上已开始显现,线下活动相关服务、衣着等价格逐步抬升。伴随拖累减弱、需求支撑增强,中性情景下,CPI在4月见底、5月开始逐步回升,PPI在年中前后开始抬升。

二问:资金空转加剧,政策托底无用?周期启动,渐入佳境

经济复苏初期,资金存在一定空转较为常见。经验显示,资金空转多发生在经济回落、货币明显宽松阶段,部分资金滞留在金融体系,使得M2-M1“剪刀差”扩大,去年底以来也有类似特征。有所不同的是,当前资金多滞留在银行体系、而不是非银金融机构,使得货币派生与过往恰好相反,M2明显抬升、非银存款增长放缓,与居民理财回表、购房偏弱带来的居民与企业之间信用派生偏少等紧密相关(详情参见《资金“空转”加剧的幻象》)。

稳增长思路不同,使得信用派生驱动和表征不同过往,企业有效信用派生自去年9月以来持续改善,而房地产相关融资拖累总体信用派生。传统周期下,信用扩张以房地产驱动为主,居民贷款增长明显快于企业,因而总体信用派生变化与居民信贷变化趋势类似;相较之下,当前稳增长以加大产业引导、基建托底协同,使得本轮信用修复主要靠企业融资扩张,有效社融从去年9月开始持续回升,而居民信贷一度拖累社融回落。

本轮信用派生带来的经济效应不同过往,有效信用派生对企业行为的支持已开始显现。去年3季度以来,资金加速流向制造业,制造业中长期贷款在今年1季度增速高达41.2%;而房地产融资显著弱于以往,1季度房地产开发贷增速5.9%、远低于总体贷款增长。政策“加持”、资金支持下,制造业投资表现显著强于过往经济回落和复苏初期阶段,上市公司数据显示,企业资本开支在1季度有所扩大;但房地产“缺位”,压低了信用派生和经济增长的弹性。

三问:中观数据已现“疲态”?疫情“后遗症”或被过度渲染

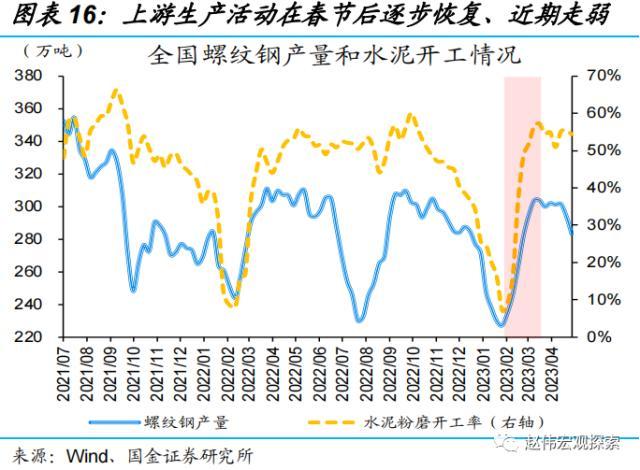

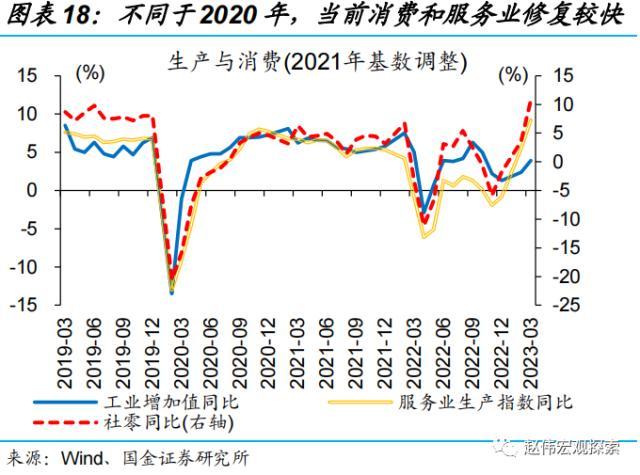

高频指标报复性反弹后走弱,主要缘于场景恢复的“脉冲”;但疫后“疤痕效应”的存在,使得大家容易产生悲观情绪。疫情政策调整,放大了“春节效应”带来的经济波动,部分高频指标在报复性反弹之后出现走弱的迹象。其中,偏消费端的居民出行、购房活动多在2月底之后出现走弱,偏生产端的钢材、水泥等指标4月开始走弱,导致宏观数据屡超预期的同时,市场信心反其道而行之。经济复苏初期的宏微观背离,是符合自然规律的,但服务和新兴产业对经济的“乘数效应”不如传统地产驱动,带来的微观感受相对偏弱;且疫后“疤痕效应”的存在,导致大家容易对经济产生悲观情绪。

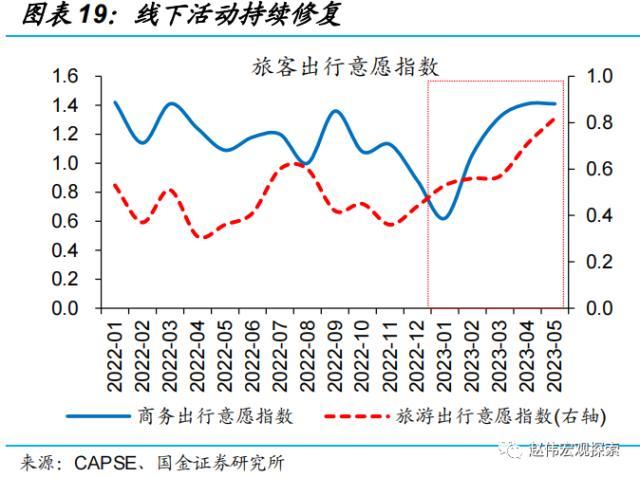

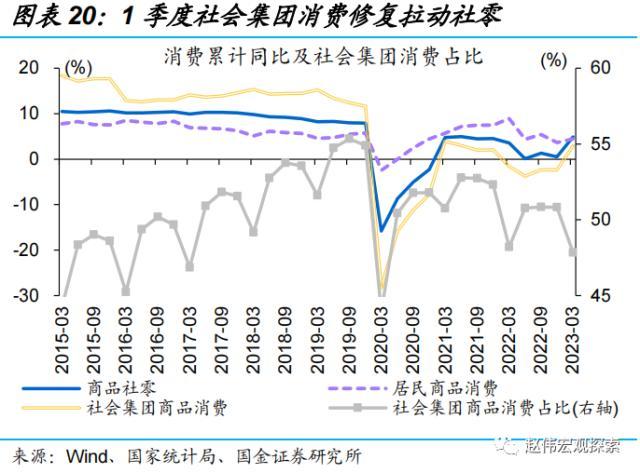

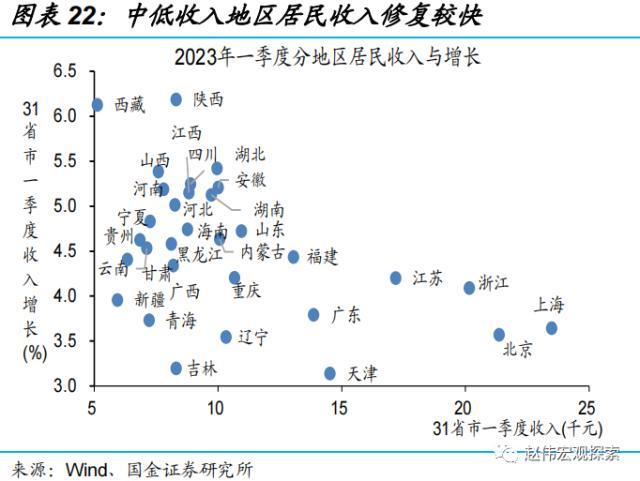

内生动能的修复已然开始,消费动能或被低估,前半程靠居民出行和企业消费,后半程靠居民消费能力的恢复。居民收入和消费改善往往是经济修复的滞后变量,但当前不同在于疫后场景对消费的抑制,使得本轮经济复苏,消费会更早的修复,尤其是受场景抑制明显的居民出行和企业消费,均明显改善;出行意愿的持续改善、企业经营活动加快正常化等,皆指向相关消费修复持续性和弹性不宜低估。伴随经济活动修复,批发零售、住宿餐饮等服务业,及稳增长相关行业招工需求在逐步修复,居民收入或逐步修复、尤其是中低收入人群,有助于推动收入与消费的正循环。

地产链条的“积极”信号也在累积。地产大周期向下已是共识,地产链条修复弱是本轮经济修复有别于过往的重要特征;但小周期超调后的修复已出现一些“积极”信号。1)高能级城市地产供给增多、质量改善,利于需求释放、形成供需“正向循环”;2)中西部地区棚改加码(可比口径增长近60%)、中西部地区收入修复等,有利于稳定低能级城市需求(详情参见《地产的“积极”信号》)。

经过研究,我们发现:

1. 通缩是个伪命题,不能仅以滞后的物价指标回落来评判经济进入“通缩”;领先指标持续修复,显示经济处于复苏初期。伴随基数、供给等拖累减弱,及需求对价格的支撑增强,CPI即将底部回升、PPI在年中前后开始抬升。

2. 经济复苏初期,资金存在一定空转较为常见。稳增长思路等不同,导致本轮信用派生的表征、带来的经济效应不同;企业有效信用派生自去年9月以来持续改善,对经济的支持开始显现,而房地产“缺位”压低了信用派生和经济增长的弹性。

3. 高频指标报复性反弹后走弱,主要缘于场景恢复的“脉冲”。内生动能的修复已然开始,消费动能的或被低估,前半程靠场景带动的居民出行和企业消费修复,后半程靠居民消费力的恢复。此外,地产链条的“积极”信号也在累积。

风险提示

1、经济修复和政策效果不及预期。

2、资金空转加剧。

本文源自券商研报精选