随着顺丰日前一纸公告,将旗下丰网速运11.8亿卖给极兔,中国电商快递的市场格局再生变数。

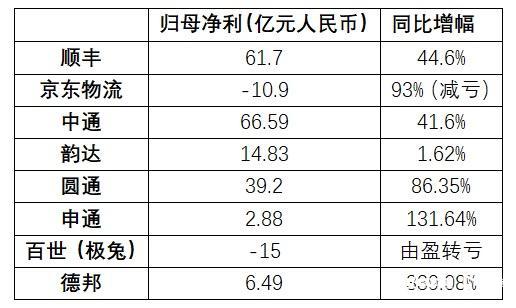

近期,南都记者梳理已上市的8家快递公司2022年业绩报告发现,得益于电商消费需求持续推高快递业务量,叠加单票经济效益改善,2022年,七家企业的盈利状况同比明显向好,一改往年“增收不增利”的局面。同时,快递市场集中度继续趋高,除了京东物流与德邦,六大上市公司份额已达86%,行业二三名排位竞争激烈,圆通、申通的增速不容小觑。

国家邮政局监测数据显示,截至5月4日,今年我国快递业务量达400亿件,比2019年达到400亿件提前了128天,比2022年提前了24天。2023年以来,快递业整体呈现企稳回升态势,业务量增速逐月提速向好,仅用4个多月就完成400亿件,折射出我国居民消费信心增强,经济持续向好的积极信号。

安信交运研究分析称,随着行业高质量发展趋势明确,恶性价格博弈不再,预计2023年快递物流行业价格以稳为主、低烈度竞争为辅。2023年或为快递行业格局分化之年。头部企业仍能靠产品与服务获得份额提升,盈利稳健增长;落后企业持续面临压力,关注潜在的管理改善、降本兑现情况,或存在修复弹性机会。

顺丰、京东物流收入远高于行业平均水平

2022年,全国快递业务收入累计完成10566.7亿元,同比增长2.3%。从各家收入上来看,顺丰、京东物流凭借其多元业务协同发展形成的综合物流生态圈,取得远高于行业的收入水平,2022年分别实现营收2674.90亿元、1374亿元,同比分别增长29.11%、31.2%。

受益于收入质量提高,以及精益化成本管控举措,2020~2022年,顺丰新业务占比持续提升,从28.2%、38%提升至48.8%。作为增长最迅速的业务,2022年度,顺丰的供应链及国际业务因合并嘉里物流,收入规模得以扩大,实现不含税营业收入878.7亿元,同比增长124.1%,在总营收中占比达到32.8%。据顺丰高管透露,顺丰的非快递业务占比已过半,“综合物流供应商的服务定位能够使得公司更好地穿越周期和外部不确定性。”

从收入构成来看,京东物流的营收主要来源于一体化供应链业务。据财报显示,2022年,京东物流一体化供应链客户收入达774亿元,占总收入56%,主要受外部一体化供应链客户数(近8万家)和单客户平均收入(达36.5万元)持续增长拉动。据悉,在外部一体化供应链客户收入中,年收入贡献超千万的客户收入占比已过半。

数据来源于各家财报

受益于快递单价回升叠加业务量增长,2022年,A股几家加盟制快递企业的收入都实现了两位数增长,尤以申通的收入增长最明显。

南都记者了解到,正加速赶超的申通在2022年全面启动“三年百亿”产能提升项目,加强基础设施建设,显著好转的定价能力及快速增长的业务量使得公司规模效益逐步释放,全年实现营业收入336.71 亿元,同比增长33.32%,收入增幅领衔行业水平。

此外,圆通的单票价格涨幅高达14.6%,显著高于同行水平,带动营收同比增长18.57%至535.39亿元。中通的单票价格上升8.1%,主要由于包裹量增长以及由市场前端定价趋稳及产品结构优化,带动核心快递服务收入增长18.3%。

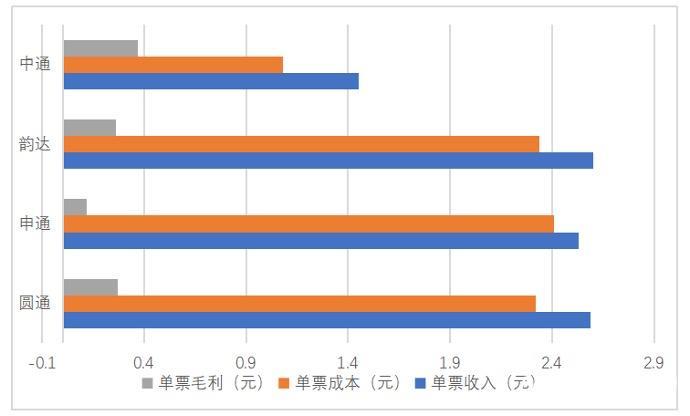

前四大经济型快递企业的单票收入企稳回升,数据来源于各家财报

在七家企业收入普涨的情况下,百世则出现了下滑——2022年收入为77.441亿元,同比下滑幅度达32%,主要因百世优货UCargo业务线缩减以及货运和全球业务量的下降,拖累收入。据悉,报告期内,百世将其优货业务与货运业务做合并,若不包括优货业务,百世货运业务收入下降10.7%。同期,百世国际服务收入同比下降23.2%,主要因包裹数量减少。

百世集团董事长兼CEO周韶宁表示,东南亚的市场环境极具挑战性,除了疫情对跨境活动的限制外,宽松的疫情控制政策将消费从线上转移到线下,一些主要的电子商务平台减少了对第三方物流服务的依赖,给全球业务带来了额外的挑战。“随着第四季度边境的开放,我们立即调整了战略并重新调整了我们的组织,以应对不断变化的东南亚市场。”他提到,百世国际的收入预计在今年增长40%,盈利能力和现金流将得到大幅改善。

值得一提的是,在“通达系”中,除了百世(中国快递业务已转让给极兔),其他加盟制快递公司的快递服务收入都占据总收入9成左右的比重。南都记者注意到,申通、韵达对快递服务的聚焦度或是依赖度最高,该项收入占总收入分别达96.8%、94.78%。相比而言,中通的快递服务占总收入90%,此外还有货运代理服务、物料销售、其他等;圆通的国内时效产品+国际快递及包裹服务收入占总收入的86%,还有仓储、货代、航空、增值业务等,反映出企业向综合供应链物流服务拓展的趋势愈发明显。

六大快递市占率达86%,圆通业务量反超韵达

受疫情持续性影响,加上外在经济环境疲软,2022年国内物流行业面临需求有限和成本上升等多重压力,行业全年完成快递业务量1105.8亿件,同比增长2.1%,低于去年预期。在此背景下,中通全年实现业务量244亿(日均近6685万),增量21亿件,同比增长9.4%,市场份额扩大1.5个百分点至22.1%,依然位于行业第一。

2016~2022年,前六大企业市场份额变化

同期,韵达、圆通、申通的日均业务量分别为4824万、4788万、3547万,分列行业第二、第三、第四位,二三之间差距正不断缩小——南都记者监测发现,2022年8月至今年3月,圆通的月度业务量已经连续8个月超过了韵达,有望于今年反超成为行业第二。申通则通过在2022年实施82个产能提升项目,实现年度市占创上市7年来新高,达到11.71%。

随着社会物流需求恢复增长,今年2月以来,几大企业的快递业务量几乎均保持双位数增长。中通高管在3月份举行的财报电话会上透露,近期中通的单日业务量冲击到8500万~9000万,今年的目标是市场份额是在原来基础上提升至少1.5个百分点。日前,申通快递总裁王文彬在申通快递客户开放日上表示,去年申通的巅峰产能(日常单量水平)达到5000万单,今年预估可达5500万单,希望未来三年在经济型快递里面,申通单量能够做到前三,时效和质量都能够在第一梯队。

另外值得关注的是,顺丰与“通达系”的差距正逐年缩小。2022年,顺丰控股业务量达到111.4亿票,同比增加5.5%,市场份额提升至10.07%。据财报介绍,直播、短视频等新消费平台崛起,以及电商退换货对时效需求的提升,都构成了顺丰业务增长的亮点。

“公司时效件产品全年件量增速跑赢行业,其中消费类件量占比提升到52%,服装鞋帽、美妆、食品生鲜等都展现出强劲的消费活力。”顺丰高管在投资者关系活动中提到,时效件中工业及其他类的件量占比提升到21%,在中国制造业转型升级的背景下,精密仪器、半导体、新能源、汽车配件、光学光电等新兴领域的供应链需求预计会保持较强的增长动能。

根据各家披露的业务量,南都记者测算发现,截至2022年底,“通达系+极兔”的市场份额提升至约76%。除了京东物流与德邦,6家上市物流企业份额已达到86%,其中TOP3(中通、韵达、圆通)的份额就已接近53%。随着极兔先后收购百世快递中国区业务以及顺丰旗下丰网,快递市场集中度进一步提高,市场趋向整合。

去年印发的《“十四五”现代物流发展规划》明确指出,鼓励物流企业通过兼并重组、联盟合作等方式进行资源优化整合,引导中小微物流企业发掘细分市场需求,做精做专、创新服务,增强专业化市场竞争力,同时持续规范物流市场运行秩序,完善市场退出机制,有效引导过剩物流能力退出,扩大优质快递物流服务供给。有分析指出,在市场发展与政策引导双重驱动下,快递行业市场份额未来将继续向优质头部企业集中。

7家快递盈利状况改善,中通连续两年赚得最多

随着我国快递产业进入高质量发展通道,遏制快递行业恶意竞争、规范市场公平竞争秩序成为行业“主旋律”,单一“价格战”竞争模式基本结束。梳理各家企业财报不难看出,旗帜鲜明反对“内卷”、产品分类、服务分层、高质量发展,既要增量也要增润,已成为头部企业发展的共识。快递企业由恶性价格竞争转向服务竞争、价值竞争、产品力竞争,并直接在业绩方面显现出成效。

南都记者统计发现,近几年,头部快递企业的盈利状况趋向改善:2020年有半数的上市快递企业出现净利负增长。2021年在8家上市快递企业中,2家企业亏损,4家企业出现净利负增长。到了2022年,虽然仍有2家企业亏损,但除了百世,其他企业的盈利水平都同比正向增长。

数据来源于各家财报

从归母净利来看,2022年,中通的盈利水平仍然位列行业第一,实现净利润66.59亿元,同比增长41.6%,连续第二年超越顺丰,成为“最会赚钱的快递公司”,主要得益于转运环节数字化工具的广泛使用提升了效率,以及单票经济效益持续改善。从单票水平可以看出,在加盟制快递公司的单票收入普遍增长的背景下,中通2022年的单票毛利约0.37元,高于同行水平。

数据来源于各家财报,部分数据为测算值

中通首席财务官颜惠萍称,“我们核心快递业务单票收入同比上涨一毛,增长8.1%,有效抵销了燃油成本上涨及业务量增长放缓所致的单位成本2.4%或2分钱的上涨。我们现有的转运平台有能力支撑更大规模的业务体量。”

2022年,顺丰取得归属于上市公司股东的净利润61.74亿元,同比增加44.62%;扣非后净利润53.37亿元,同比增加190.97%。据介绍,盈利水平同比明显改善,得益于合并嘉里物流2022全年业绩,增加了公司的整体利润。

从净利增幅来看,德邦与申通在2022年均取得了超过100%的增长。其中,德邦取得归母净利润6.49亿,创近四年新高。南都记者留意到,德邦盈利之所以增长显著,一方面来源于精细化管理,带来各环节人效的稳步提升,在推动营收增长的同时降低了总营业成本;另一方面因2021年德邦该指标基数较低,仅盈利1.43亿元,主要因转型大件快递以来,业务量较低、中转及末端效能利用不饱和,而2022年,这一情况得到一定程度改善。

韵达股份副总裁、财务总监谢万涛在韵达股份近期的“可转债”申购路演上谈到,基于对行业发展环境变化的判断、广大消费者日益增长的多元化快递需求、电商平台出于提高客户黏性的考虑而推出的专项快递服务等综合因素考虑,预计2023年不太会出现较大幅度的行业价格波动,快递行业基于产品分层、服务竞争而迈向高质量发展已经成为新的发展趋势。

采写:南都记者 傅晓羚