(报告出品方/分析师:信达证券 马铮 程丽丽)

1 行业需求扎实,渠道变革大机会

1.1. 行业概况:万亿市场,格局分散

休闲食品近万亿市场,格局分散。据卫龙招股说明书数据显示,休闲食品行业2022年市场规模预计达8437亿元,行业近万亿市场。

但是从头部企业的体量来讲,国内过百亿的公司相对少。原因在于休闲食品行业品类众多,从大类上可以分为糖果巧克力、坚果炒货、面包蛋糕等,但休闲食品不同品类之间区隔性不那么明显,品类间的可替代性相对强。

虽然大行业市场规模大,但是具体到单一品类上,比如瓜子等,其市场规模约为200-300亿元,单一品类的市场规模相对小。

那么对于大单品型的公司而言,体量持续做大往往需要进行品类叠加,比如洽洽在瓜子基础上发展每日坚果第二成长曲线,卫龙在调味面制品基础上发展魔芋爽、海带等调味蔬菜制品。同时,市场上也走出了以良品铺子、三只松鼠等为代表的品牌+渠道运营模式的企业,并在过去十年线上红利的驱动下,规模体量迈入百亿阵营。

细分品类存在红利,渠道变迁蕴含弯道超车机会。

休闲食品当前存在品类和渠道的红利机会,从品类上来讲,休闲食品大的品类板块如糖果巧克力、坚果炒货等,不同品类在成熟度上有差异,相对来说糖果巧克力等市场发展相对成熟,而坚果炒货中的树坚果品类在我国还处于发展初级阶段,品类市场规模扩容显著,走大单品或者品类思维的公司存在结构性的品类红利机会。

从渠道上来讲,2010年以前,内地的商超行业实现快速发展,包括家乐福、沃尔玛等国际商超巨头也纷纷转战中国市场,这一阶段,商超的零食销售占比快速提升,积极拥抱这一渠道的洽洽、有友等实现了快速的发展。

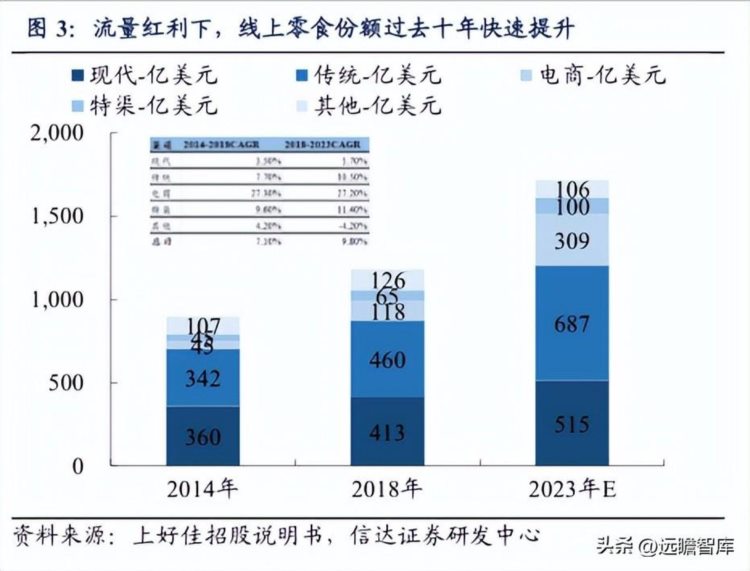

2010年之后,线上渠道快速兴起,据弗若斯特沙利文数据显示,2023年线上零售额占比将达到约18%。这一阶段,以三只松鼠、良品铺子为代表的企业借助线上渠道红利,规模体量快速提升,进入百亿体量阵营。

复盘来看,休闲食品大行业,品类红利和渠道变迁往往蕴含着较大的机会。

1.2. 渠道演变:零食量贩渠道兴起

零食量贩渠道兴起,渠道变迁大机会。从当前零售业态的演变趋势来看,线下大卖场的市场份额逐步向高端会员店及品类店转移,其中以零食很忙等为代表的零食量贩业态快速兴起。

各地均出现了区域内的代表性品牌,比如湖南的零食很忙、戴永红,浙江的老婆大人,厦门的糖巢,江苏的座上客、好想来等等,行业当前门店数量已过万家(零食量贩行业的底层逻辑详见报告:《量贩零食店兴起,新零食自由》),当前仍处于快速发展阶段,蕴含着较大的渠道红利。

2 未来展望:门店升级,开店加速

2.1. 管理能力强,连锁运营经验丰富

职业化管理团队,运营能力强。

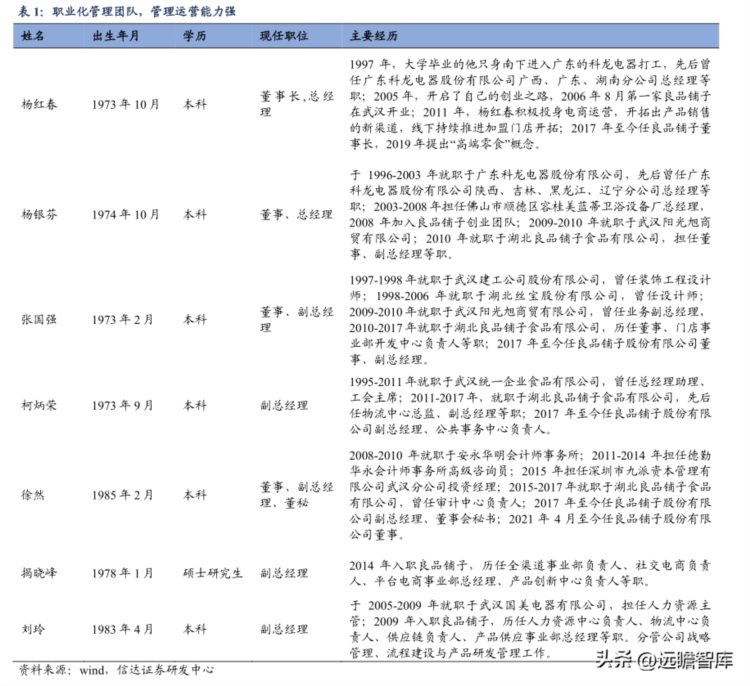

公司创始人杨红春于1973年出生,1997年大学毕业后进入科龙电器工作,8年时间内曾先后担任科龙电器广西、广东、湖南等分公司总经理,管理能力强。2005年,杨总开启自己的创业之路,2006年,良品铺子在武汉开设第一家门店,开启线下扩张之旅。

副总经理杨银芬曾历任科龙陕西、吉林、黑龙江、辽宁等分公司总经理以及美蓝蒂卫浴设备厂总经理,业务能力强。公司管理团队职业化程度高,公司核心管理团队成员均来自业内知名企业。公司管理运营能力优秀,2006年起家于线下门店,2010年左右积极拥抱线上渠道,渠道敏锐度高,迄今实现线上线下全渠道覆盖,品牌在线上线下均处于头部。

对消费者需求理解较为透彻,拥抱渠道能力强。

不论是初期打造线下门店,秉持着“把全世界的美味零食带到顾客家门口”的品牌愿景,或是2010年后积极拥抱线上流量大浪潮,良品始终以消费者的需求为导向,并对消费者需求理解透彻,从而能够敏锐地捕捉到消费者的需求变化,抓住渠道迁移的机会,实现线上线下全渠道布局,表现出强大的渠道拥抱能力。2019年公司提出高端零食定位,高品质零食形象深入消费者心智,进一步绑定核心消费群体。

2.2. 线下开店有望加速, 门店升级提振单店

线下门店运营能力强,门店开拓有望加速。截至2022Q3,良品铺子门店数量已达3163家。

从区域门店分布上看,良品铺子门店主要集中在湖北、四川、江西、广东等省份,湖北大本营市场门店数量多,省内零食连锁龙头地位稳固。

开店空间无虞,对标湖北大本营市场,省外人均门店保有量提升空间大,省外优势市场江西、四川、湖南、广东等门店仍有进一步加密空间,开店空间广阔。

展望后续,随着疫情政策调整,线下门店客流量有望逐步恢复,良品单店端有望修复。公司疫情期间关店率维持在正常区间,疫情期间优质点位空出明显,疫情恢复后良品线下开店有望加速。

良品铺子单店提升空间大。

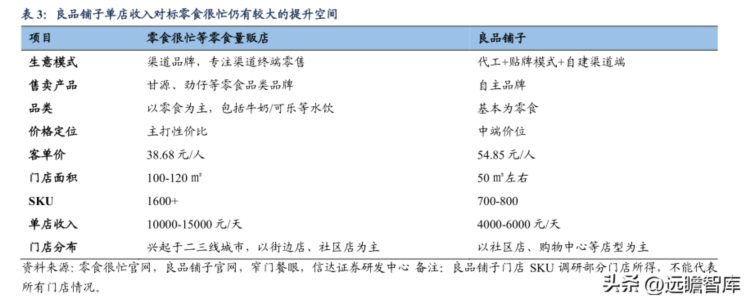

与当前兴起的零食量贩店型(门店店型通常在100㎡以上)相比,良品铺子门店店型更小(通常在50㎡左右)。良品产品SKU通常在700-800个,相比零食很忙等业态1600+SKU明显更少。

良品门店品类上基本以零食为主,可乐、牛奶等消费频次更高的水饮产品基本没有。良品一直坚持以客户需求为导向的单店打造思路,对标量贩店的单店模型,良品铺子的单店提振手段仍有很多,公司本身线下门店运营出身,单店收入提升未来可期。23年来看,疫情恢复带来的单店端修复预计提振效果显著。

与零食量贩门店差异化竞争。如何看待良品铺子门店和当前兴起的量贩零食店的竞争?良品定位的消费群体更偏中产阶级及以上,对于零食品质有所要求。而零食量贩主打性价比,定位主要是大众消费,两者在人群的定位上有较为明显的区隔。从客单上来看,良品铺子显著更高。由于两者在目标人群上的差异化竞争,我们预计量贩零食业态对于良品单店的影响长期来看较为有限

2.3. 零食量贩新趋势,良品积极入局

良品深耕零食连锁多年,入局具备加盟管控优势。

良品线下门店起家,具备丰富的线下零食连锁运营经验和加盟商资源,入局零食量贩赛道,将在主业高端定位之外形成强有力的补充。

当前零食量贩行业高景气度,湖南的零食很忙、浙江的老婆大人等行业头部企业快速跑马圈地,但在良品大本营市场湖北当前暂未出现强势的零食量贩品牌,良品当前入局为时未晚。

公司目前在武汉开设了“零食顽家”门店,进行量贩零食业态单店模型的打磨,零食顽家在店型上比主业良品铺子更大,单店模型上基本对标零食很忙等业态,目前打磨门店的单店日营业额平均在1w元/天。

与主业良品铺子的协同性上来看,公司在单店运营、加盟商管理及资源上具备核心优势,单店模型跑通后,门店借助现有加盟商资源快速复制,有望对公司业绩提振明显。

2.4 运营效率高,盈利能力有望进一步提升

如何看待良品模式的盈利能力?

根据不同休闲食品企业在“生产+品牌+渠道”三个核心环节的不同取舍,目前市场上主流的休闲食品商业模式可以分为四种:

1)渠道型:产品端主要为其他零食品牌,核心关注渠道端扩张,代表企业为零食很忙等;

2)品牌+渠道型:产品端主要采用代工贴牌模式,渠道端采用品类店模式,代表企业为良品铺子/来伊份等;

3)全产业链型:产品端采用自主生产,渠道端采用品类店的模式,代表企业为绝味/周黑鸭/煌上煌等;

4)自主生产型:聚焦生产和品牌,这一类企业往往走大单品或者聚焦品类的模式,因为大单品模式在生产端规模效应通常是最好的,在渠道端,品牌方通过经销体系进入KA/BC/流通等零食零售渠道,代表企业包括洽洽、卫龙、盐津、甘源、劲仔等等。前两类偏渠道型,后两类偏产品型,但不论是产品型还是渠道型,均能在满足零食消费需求上实现价值。

尤其是对于品类界限相对模糊的休闲食品,良品“品牌+渠道”的模式具备意义。在规模效应及运营效率提升推动下,良品铺子的盈利能力有望进一步提升。

3 风险因素

良品铺子门店受到零食量贩业态冲击。虽然两者在目标消费群体上定位有差异,但如果由于零食量贩业态导致良品铺子门店的需求出现迁移,对良品铺子的门店将产生负面影响。

门店升级未达到预期效果。门店升级是单店提振的重要举措,若门店升级未达到预期效果,将对单店的竞争力及加盟商的开店信心产生不利的影响。

零食顽家业态未培育成功。零食顽家为良品在零食量贩业态上的重要布局,若零食顽家未培育成功,将对公司的成长性造成一定的影响。

——————————————————

报告属于原作者,我们不做任何投资建议!如有侵权,请私信删除,谢谢!

精选报告来自【远瞻智库】报告中心-远瞻智库|为三亿人打造的有用知识平台