对于一家科技型企业而言,若将其形容成一列火车,那么它的研发能力就代表着这列火车的核心引擎,提供着这列火车的动力源泉,也象征着其长期发展的可持续能力。研发能力作为科技企业生存发展的生命线显得尤为重要,从这一指标入手可以很好地考察一家科技型企业的创新力和科技硬实力,以及其增长潜力。

通过比较全球科技企业的研发水平与研发方向,能令我们洞悉不同国家科技巨头的科技硬实力与技术储备,了解全球科技发展目前处于何种阶段。接下来,本文将聚焦全球各国顶尖科技企业的研发费用相关数据以及研发方向,来对比全球不同科技巨头在研发上的力度如何,以及它们技术研发方向的异同之处。

本文主要从规模体量、市场份额、知名度等标准出发,选取了来自美国、中国、韩国、德国、荷兰、芬兰等不同国家19家大型科技企业作为样本,其中,中美两国合计15家科技巨头,辅之以亚欧地区部分头部科技企业作为对比参考,来进行接下来的解读分析。这19家公司分别是谷歌、微软、亚马逊、英特尔、英伟达、高通、Salesforce、甲骨文、华为、阿里巴巴、腾讯、百度、京东、中芯国际、台积电、三星、SAP、ASML、诺基亚。

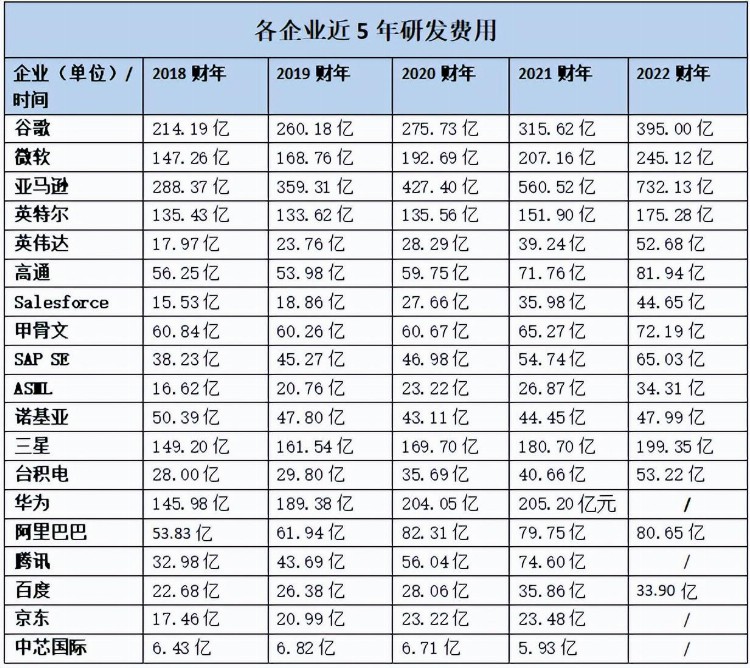

接下来将主要选取各企业公开披露近5年(2018-2022)的研发费用数据进行比较分析,由于不同国家年报报告期时间有所差别,因此国内上市公司主要选取2017-2021年年报数据,其余境外上市企业则选取2018-2022财年数据。收集并整理上述19家企业近5年的研发费用数据,如下表所示:

(数据来源:各企业财报;注:以上各企业研发费用统一换算成美元单位以便对比参考)

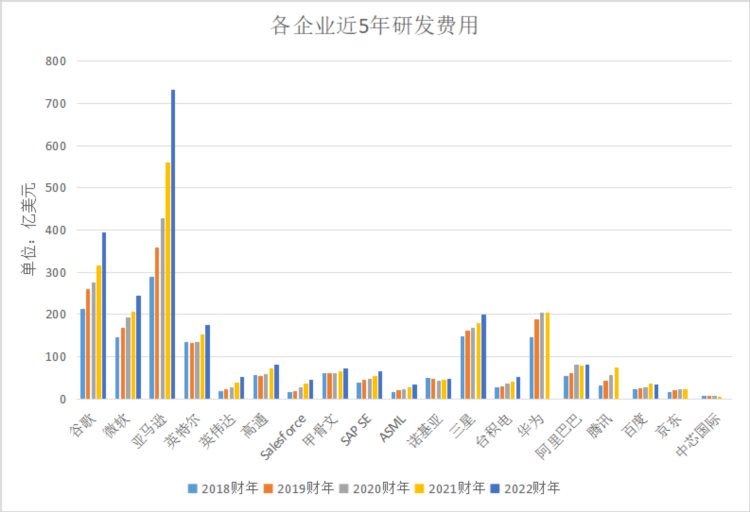

为了使数据更加直观的呈现,下图为上述数据的可视化呈现。

(数据来源:各公司财报)

具体而言,近5年来,上述19家全球头部科技企业中研发费用规模前六名分别为亚马逊、谷歌、微软、华为、三星、英特尔,以上六家企业的研发费用规模均超出了百亿美元级别,为第一梯队。

其中,亚马逊近5年研发规模均保持第一,2022财年更是以超过732亿美元的研发支出傲视群雄,甚至远超中国7家科技企业合计一年的研发费用支出。虽然亚马逊以其庞大的研发费用规模已甩开大部分企业一大截,但是排除极端个例整体来看,谷歌、微软、华为表现也较为不错,2021年研发费用规模均突破200亿美元。华为作为国内科技巨头,研发力度上在全球行列也称得上名列前茅。

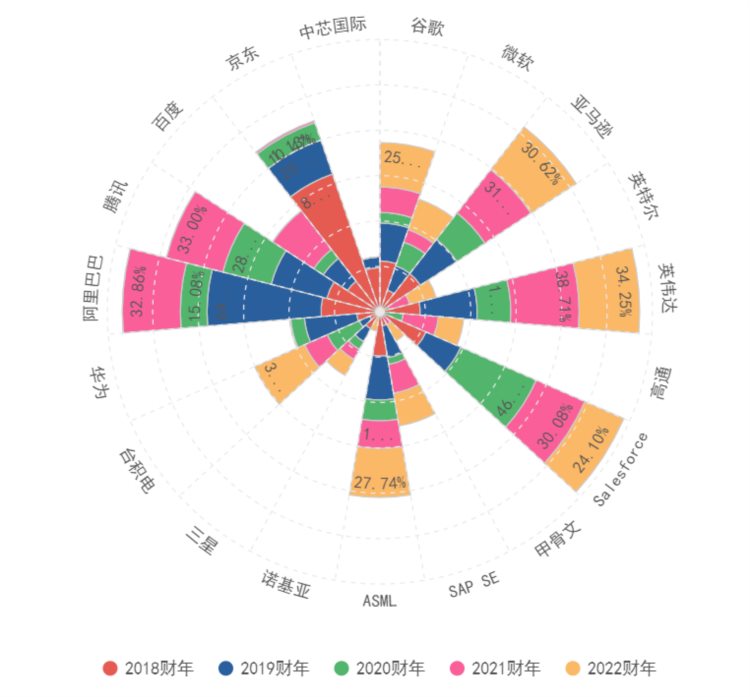

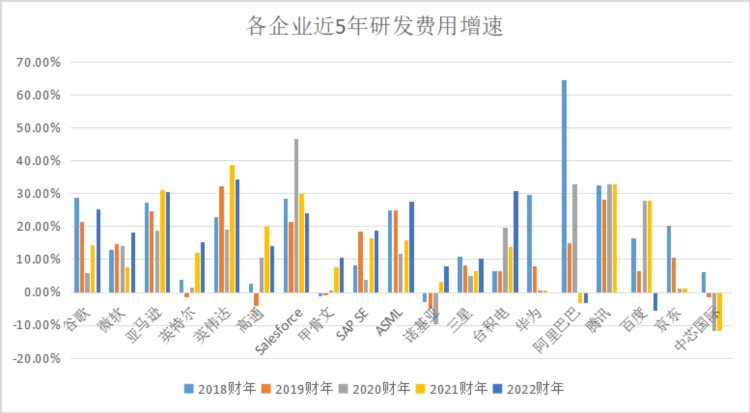

观察19家企业近5年的研发费用增速也能分析出各企业近年来研发能力及力度的增长情况,整理计算各企业数据如下表所示:

(数据来源:各企业财报)

为了使数据更加直观的呈现,下图为上述数据的可视化呈现。

(数据来源:各企业财报)

(数据来源:各企业财报)(柱状图形式)

分析以上数据可知,近5年来19家企业中有7家企业研发费用出现过逆增长的情况,分别为英特尔、高通、甲骨文、诺基亚、阿里巴巴、百度、中芯国际,其余企业则均维持了正向增长。

国外企业中,亚马逊、英伟达研发费用增速持续加速;英特尔、高通、甲骨文研发费用增速摆脱逆增长态势,实现增长,诺基亚研发费用连续3年下滑,直到近两年才扭转下降趋势有所增长,其余企业则大部分保持平稳波动趋势。

对于国内企业而言,仅有台积电研发费用维持了逐年加速提升的态势,其余企业均出现不同程度的波动、减速,甚至下滑。其中,腾讯虽然维持在30%以上较高水平的增速,不过相比2017年的47%也减速不少;华为和京东的研发费用增速也是下降至个位百分比,接近停滞;阿里巴巴和中芯国际更是在近两年开始出现逆增长;百度虽然在前几年维持了不错增长,但在2022年也出现了小幅下滑。

综合而言,近5年期间研发费用增速提升的有10家(微软、亚马逊、英特尔、英伟达、高通、甲骨文、SAP、ASML、诺基亚、台积电),其中大部分为美欧企业,中国企业表现较为逊色。到2021年,19家企业有17家企业研发费用保持正向增长,仍有两家中国企业(阿里巴巴、中芯国际)的研发费用在向下收窄。

研发费用及增速两个指标更多在于凸显规模的绝对比较以及自身的纵向比较,而研发费用率也是考察企业研发水平的关键指标,能够基于各企业本身规模大小以横向视角来比较各企业在研发投入上的占比与重视程度。因此,结合多项指标来考察各企业研发水平将更具有客观性。

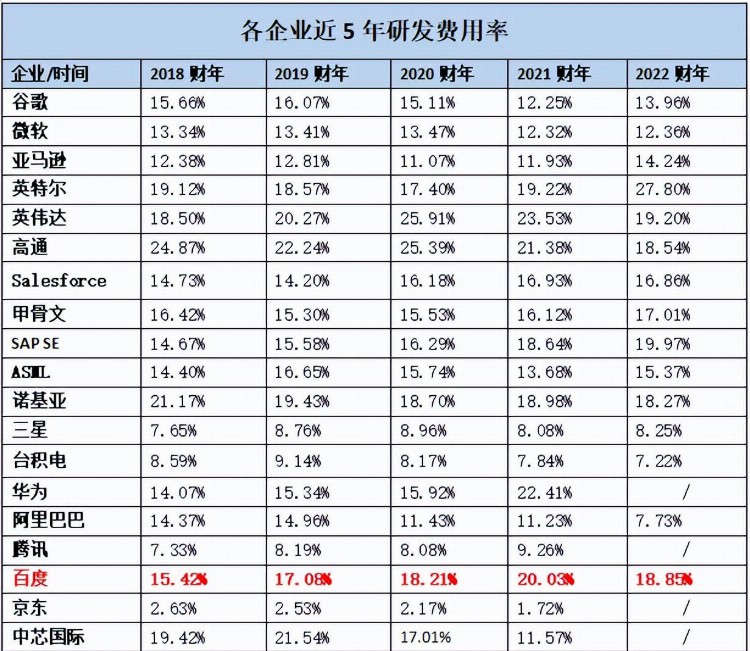

计算整理19家企业近5年研发费用率数据如下表所示:

(数据来源:各企业财报)

分析以上数据可知,近5年来,大部分企业的研发费用率在15%左右波动。其中,研发费用率较高的企业包括英特尔、英伟达、高通,一度有接近30%的情况,维持在较高水平;也有部分企业例如三星、台积电、京东、腾讯的研发费用率低于10%,其中京东研发费用率最低,仅维持在2%左右水平。

相比5年前水平,以上19家企业中有11家企业(亚马逊、英伟达、英特尔、Salesforce、甲骨文、SAP、ASML、三星、华为、腾讯、百度)的研发费用率实现了正向增长。值得一提的是,华为与SAP的研发费用率5年来每年都维持了稳步的增长,而阿里巴巴和高通则出现了逐年下滑的情况。其余企业则大部分维持平稳状态或出现了不同程度的波动。

研发水平较量:中VS美

了解完近5年全球头部科技企业研发相关数据的整体情况后,接下来将主要聚焦19家企业中对中美科技企业的横向对比,其中美国企业8家(谷歌、微软、亚马逊、英特尔、英伟达、高通、Salesforce、甲骨文),中国企业7家(华为、阿里巴巴、腾讯、百度、京东、中芯国际、台积电),以从数据角度剖析中美科技企业之间研发水平的差距所在。

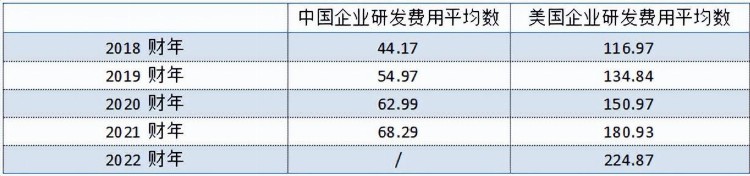

具体数据整理计算如下:

(数据来源:各企业财报;单位:亿美元;注:由于上述中国企业仅2家公布2022财年报告,样本数量较少则该年不作平均数比较)

(数据来源:各企业财报)

首先在研发费用规模方面,从选取出的若干中美企业数据对比来看,中国科技企业相比美国科技企业在研发投入上的规模相差较远,基本上占美国企业规模的三分之一左右,存在着较大差距,这和公司本身规模体量有着较大关联。

虽然前述提到华为的研发规模在全球头部科技企业中可以算位于前列,但从整体来看,以绝对视角来看中美科技企业在研发规模上的差距仍然较大。

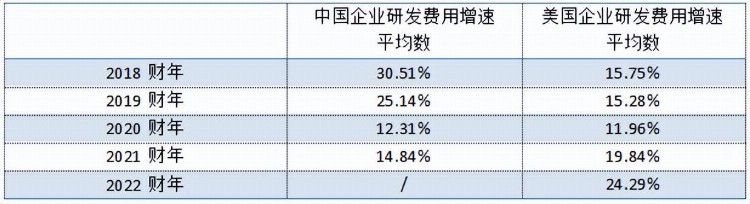

其次再看向近4年上述中美企业研发费用增速的表现如何,整理计算数据如下表所示:

(数据来源:各企业财报)

(数据来源:各企业财报;注:中国企业2017-2021年报告期对应美国企业2018-2022财年)

可以看到,虽然从规模上对比中国企业研发费用与美国企业差距较大,但从研发费用增长率来看双方追的很紧,在2018-2019财年中国企业研发费用平均增长率一度超过25%,远超美国企业当时水平。但是,从2020财年开始,中国科技企业研发费用增速开始较大幅度减速,2021财年才缓慢回升至14.84%左右水平。相反,美国企业研发费用增速开始大幅提升,在2022财年超过24%。

一般而言,研发费用增速下滑透露着企业不重视研发的信号,少数头部企业增速下滑或许更多在于内部原因,但是,若头部科技企业中超过一半均出现同样情况,就难以忽视外部因素可能产生的影响。

2020年下半年,受到美国“实体清单”等管制影响,包括中芯国际在内的多家中国科技企业受到美国方面限制的力度加大,且之后几年美方对中国科技企业的打压更是只增不减,这对近两年中国科技企业的业绩造成了较大的不利影响,相应的在控制成本的角度上大部分企业研发费用支出也收窄了不少。此外,2020年开始疫情席卷全球,国内经济的发展也受到重创,在近两年较为复杂的国际背景之下,国内科技企业的发展受到了不少阻力。

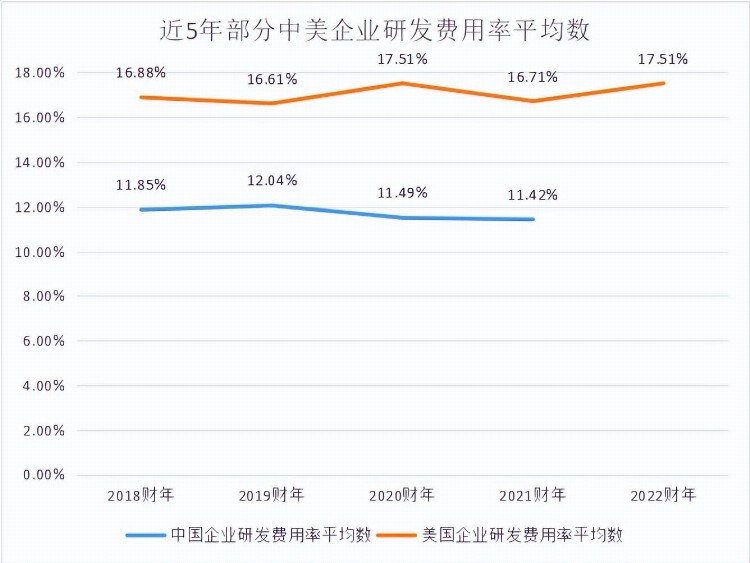

此外,中美两国近5年的研发费用率也能说明一些问题,整理计算数据如下表所示:

(数据来源:各企业财报)

(数据来源:各企业财报)

从上述中美企业研发费用率平均数来看,中国科技企业研发费用率基本维持在11%-12%,低于美国企业的16%-18%,由此可以看出,美国头部科技企业在规模体量都发展得较大的背景下,仍然在研发上投入颇多,形成了良好的良性循环,中国科技企业整体来看还有较大的增长空间。虽然说研发投入并非绝对的越多越好,费用高企也会造成企业的成本压力,但对于大部分科技企业而言,研发能力作为企业的绝对硬实力,加大研发力度的确能显示出企业对于研发的重视程度如何。

综合来看,国内企业在研发投入上的表现距离美国头部企业确实存在不小的差距,也有着较大的增长空间。

创新的下一步是什么?

从数据角度深入了解完全球头部科技企业研发投入水平之后,它们的未来研发方向也值得关注,不同国家、不同细分赛道的企业也有着不一样的研发重点。

分国家来看,上述美国科技企业中,谷歌、微软主要聚焦于发展人工智能技术,亚马逊、Salesforce、甲骨文则更加主要云计算技术的发展,此外,英特尔、英伟达作为芯片制造企业则主要聚焦于GPU的创新研发,高通则主要聚焦无线设备和数据等通信技术的研发与创新。

具体来看,谷歌未来的研发方向主要聚焦于人工智能技术。多年来,人工智能已成为谷歌核心广告质量体系的基础,为其核心产品提供了动力。对谷歌而言,一方面,人工智能为谷歌的搜索引擎提供多种输入,用户能使用新的语言进行搜索,比如在谷歌应用程序中同时使用图像和文字。此外,谷歌云中也嵌入了人工智能技术,为各种行业使用提供不同解决方案。谷歌表示,人工智能技术是一种基础性和变革性技术,其将持续把握自身在人工智能技术发展前沿以迎接更大的机遇。

微软则将聚焦于发展云技术,构建智能云和智能边缘平台。根据微软对核心技术趋势的评估,微软将保持对云计算技术、人工智能技术、设备和操作系统等的长期研究与开发,以满足对公司云计算基础设施和数据中心网络提供的微软服务的快速访问不断增长的需求。此外,谷歌在大数据平台的建构和发展也在不断推进,持续在传统业务的基础上去入大数据技术,实现更快更准确的数据分析,以扩展更多基于新技术发展的业务。

亚马逊聚焦于云计算技术的发展,尤其AWS业务逐渐成为业务发展重心。AWS提供广泛技术服务,包括计算、存储、数据库、分析和机器学习等。随着AWS在数据处理能力上,包括数据存储和分析的速度提升的同时实现了成本的降低,再加上无线连接的改善以及人工智能和机器学习的实际应用的推进,亚马逊期望持续改善用户在互联网上的体验。

英特尔作为芯片制造商则聚焦于其芯片制造能力以及先进节点技术研发能力的提升。尤其随着计算、普及连接、云计算、人工智能和传感等技术的发展加速了万物的数字化,也使芯片行业经历着一场结构性变革。英特尔的研发方向集中在几个关键领域,包括工艺和封装技术、xPU产品和功能以及软件产品技术的提升,近年来,英特尔也在GPU、移动解决方案、人工智能加速器、IPU产品和硅光子等领域扩大了产品供应,并将持续在以上领域加大研发力度。

英伟达也聚焦于GPU的研发。英伟达表示其GPU和相关软件的大规模并行计算架构适合深度学习和机器学习,能够为人工智能时代提供动力。具体而言,其研发方向与未来业务战略主要聚焦于以下几方面,一是推进英伟达加速计算平台;二是扩展在人工智能领域技术的发展;三是扩展公司在计算机图形学方面技术的发展;此外还包括推进汽车自动驾驶技术的发展。

高通则聚焦于无线设备、数据服务和应用等方面的创新,以增加网络容量并利用不同的频段并允许密集的网络部署,进而改善用户体验、支持新服务。高通在世界各地设有研发中心,以开发和推进4G、5G、RFFE和广泛的其他技术,同时帮助促进通信行业的发展,并创造新的发展机会。

Salesforce聚焦于云计算技术及平台的发展,目前主要在多租户技术架构上以高度可扩展的云计算应用程序和平台服务的形式提供公司解决方案。在未来发展战略上其表示将持续改善和增强现有服务产品的功能。此外,Salesforce还结合第三方数据中心设施,并通过云计算平台合作伙伴提供服务,这些合作伙伴提供基础设施即服务,包括服务器,存储,数据库和网络。

甲骨文聚焦于云计算技术的发展,尤其随着云技术的快速进步,其软硬件开发、计算机硬件和软件技术的标准也在不断发展,因此发展云计算技术对甲骨文目前的主营业务而言至关重要。甲骨文表示,云软件及服务和甲骨文云基础设施(分别为SaaS和OCI)产品是公司扩展云和许可业务的机会,由此可见,云业务将成为甲骨文未来的核心发力点。

其次,看向中国科技企业,首先,对台积电而言,根据其对目前的市场需求预测,公司打算维持扩大生产能力和升级制造技术的战略,以满足客户的制造和技术需求。此外,由于5G和高性能计算技术的快速发展预计将在未来几年对公司半导体技术产生强劲的需求,公司将持续聚焦产能的提升以及先进工艺技术的研发。

华为聚焦于5G技术、VR技术、AR技术等领域的发展,并基于以上技术发展创新业务。具体来看,华为致力于“打造无处不在的智能IP 联接”,推出端到端智能云网解决方案。此外,华为云持续加大全球数据中心和加速网络的布局,云网协同,联接人、联接物、联接应用,提供一致体验的全球一张网让信息流高速分发处理。其表示未来也将持续创新研发以加速自身的数字化转型。

阿里巴巴将持续发展全栈云基础设施设计能力和专有硬件系统。目前,阿里云全球客户提供全套云服务,包括专有服务器、弹性计算、存储、网络、安全、数据库和大数据。阿里云还提供广泛的专有物联网技术、产品和服务,可以与其云平台集成解决方案,例如物联网平台技术、物联网无线技术、边缘人工智能计算、微芯片设计和开发框架、操作系统和设备上人工智能技术。

百度则聚焦于人工智能技术,自2010以来,百度一直在投资人工智能,并开发了核心人工智能技术引擎“百度大脑”,该引擎已成为一个强大的技术平台,为百度所有业务提供动力。其未来也将持续侧重于人工智能与大数据技术的发展,以加速业务的不断创新。

腾讯聚焦于云计算、人工智能、物联网、安全等先进技术的发展,着力于与智慧产业业务场景相结合,目前腾讯已在民生服务、旅游、医疗、工业、农业、交通、能源、零售、金融等产业展开布局,促进数字经济与实体经济融合发展。此外,在业务规划上,腾讯也在不断优化ToB业务,包括组织架构、人力资源、管理制度、业务流程等方面的管理,持续提升供应链管理能力,以保证 ToB业务能够有效运作。

中芯国际作为集成电路晶圆代工企业主要聚焦于该领域先进技术的发展。当前,集成电路的晶体管最小线宽已经从微米级平面工艺发展为纳米级FinFET工艺。FinFET 工艺极大地推动了面向低功耗、大算力的终端应用市场的发展,鉴于其高资金投入、高技术壁垒的特点,目前全球具备FinFET 量产能力的晶圆代工企业为数不多,产能需求强劲。中芯国际表示将持续规划该方面的领域的投入。

再看向欧洲科技企业,对SAP而言,云技术是其目前发展的主要方向。SAP业务技术平台涵盖了一整套内部和云原生的技术和服务,这些技术和服务支持SAP在四个领域的应用程序,包括数据库和数据管理、数据分析、应用程序开发和集成,以及人工智能和机器人流程自动化,以上也是目前SAP核心的研发领域及方向。

ASML的未来业务战略则主要聚焦于其整体光刻业务。目前ASML正在研发新的光学计量系统,该系统将于2023年上市。在业务发展方面,公司还强调供应链能力的提升以及成本控制的重要性,未来也将专注于降本增效和供应链的管控上。

诺基亚认为,增强现实等新技术以及数字孪生等数字物理融合技术将推动网络流量和未来的连通性的发展。对此,诺基亚将聚焦于网络基础设施以及云和网络服务技术的发展,这将在性能、可靠性、安全性、开放性和可持续性等方面为网络带来更高层次的推进。

最后,对于三星而言,其主要聚焦于人工智能、数据智能、下一代通信、机器人数据安全等领域的发展,以实现基于人工智能技术的新生活方式。

整体来看,全球头部科技企业较大部分聚焦于人工智能技术、物联网技术、云技术、大数据技术的发展,尤其人工智能技术和云计算技术几乎成为中外科技企业正在着力研发或未来将要涉足的领域。

结语

综合而言,上述19家头部科技企业在研发费用相关数据上呈现了不同程度的画像,总体而言中国科技企业在面对国际上的科技巨头时仍显较大差距,不管是研发费用规模还是研发费用率均存在较大的增长空间,美国科技企业仍然领跑全球科技研发水平。

在研发方向上,不同国家的科技巨头在数字化转型大背景下不约而同聚焦在了人工智能技术、云技术、大数据技术等技术方向上的发展。可以预见,在被称为第四次工业革命即智能化时代的变革背景下,以上技术不仅是全球科技巨头所聚焦及引领的方向,也是智能化时代背景下推进智能化深度融合的必然趋势。

文:海蒂 / 数据猿

下一篇:金价走向“未知区域”