摩根士丹利(MS.US)与高盛(GS.US),同为华尔街出类拔萃的投资银行,但市场对于它们俩的价值却看法却有所不同。

按现价90.45美元计算,摩根士丹利的市值为1,512.66亿美元,市净率达到1.64倍;按现价336.89美元计算,高盛的市值为1,124.52亿美元,市净率只有1.09倍。摩根士丹利的市净率估值比高盛高出50%。

其2023年第1季业绩或许提供了一些启示。在加息周期,投资银行业务受压,以费用为主的投行日子都不好过,但这其中也有细微的表现差别,区分市场对于这两家投行的期望。

整体业绩对比

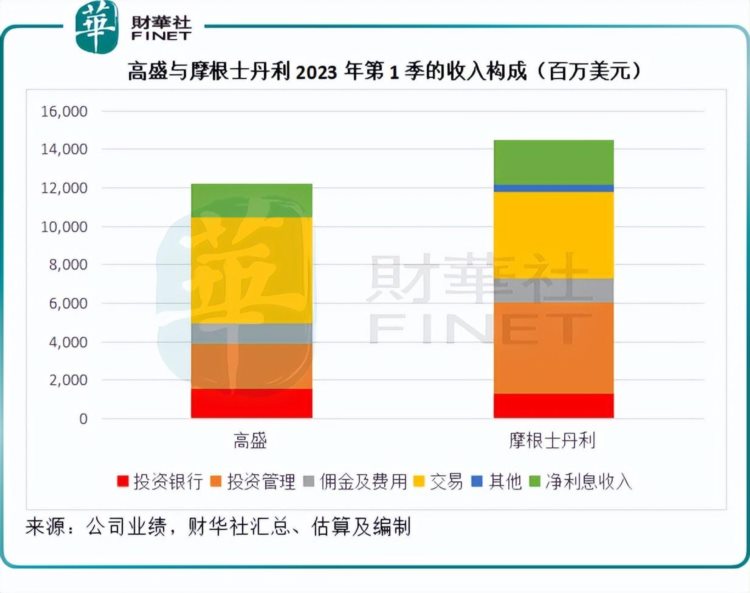

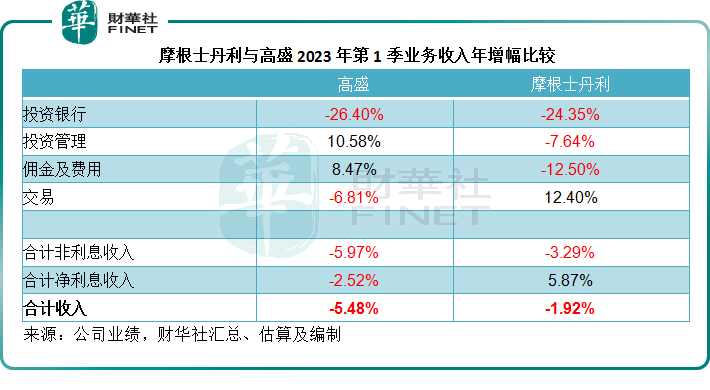

2023年第1季,高盛的总收入按年下降5.48%,至122.24亿美元,其中非利息收入按年下降5.97%,至104.43亿美元;摩根士丹利的季度收入则按年下降1.92%,至145.17亿美元,包括非利息收入按年下降3.29%,至121.71亿美元。

可见,在第1季的收入中,摩根士丹利的非利息收入跌幅要小于高盛。

高盛2023年第1季的净利润为30.87亿美元,按年下滑19.42%,摩根士丹利的季度净利润则按年下滑19.93%,至28.36亿美元。

从收入跌幅与净利润跌幅的差异可以看出,摩根士丹利的盈利能力下降幅度应大于高盛。

但是从股本使用效益方面,摩根士丹利的表现仍好于高盛。

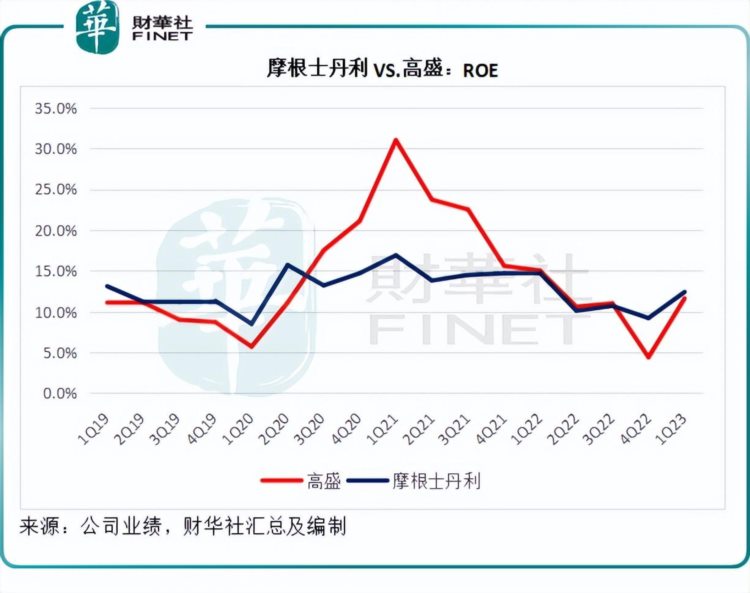

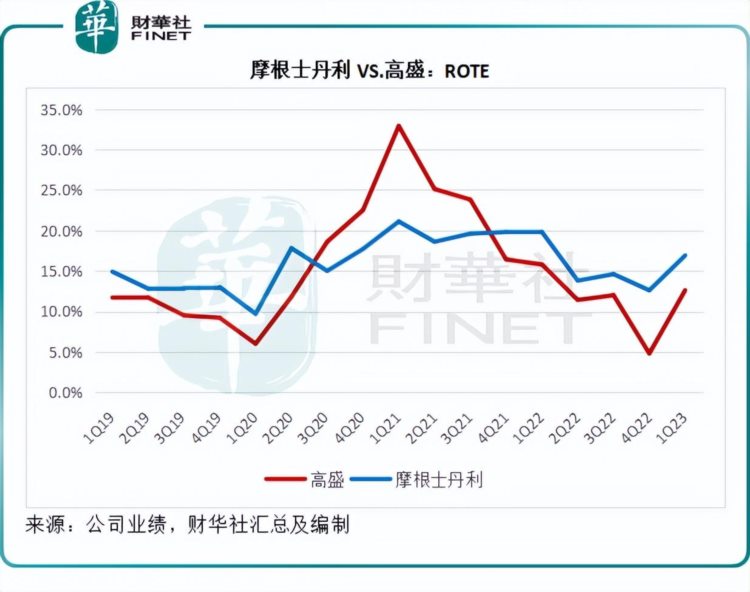

2023年第1季,高盛的股本回报率(ROE)较上年同期下降3.4个百分点,至11.6%,而摩根士丹利则按年下降2.3个百分点,至12.4%;有形股本回报率方面,高盛同比下降3.2个百分点,至12.6%,摩根士丹利按年下降2.9个百分点,至16.9%。

尽管按年下降,但摩根士丹利的股本使用效益仍优于高盛。

见下图,摩根士丹利的ROE一直保持平稳,而高盛则显示出较大的起伏。

有形股本回报率也是一样,而且相对来看,摩根士丹利的表现要好得多。

摩根士丹利的市净率估值溢价,或反映了其股本回报率相对于高盛的优势。

财富管理业务增长,难抵投行业务下滑

投行业务下滑,是行业的普遍情况,这与市场的潮涨潮退息息相关,属于看天吃饭的业务。2023年第1季,高盛的投行业务收入按年下滑26.40%,至15.78亿美元;摩根士丹利下滑24.35%,至13.3亿美元。

其中摩根士丹利的固收业务收入按年下降12%,至25.76亿美元;高盛的固收、外汇及商品(FICC)业务收入按年下降17%,至39.3亿美元。

不过,得益于加息令利息差扩大,加上加息周期尚未影响到整体经济的活力,两家投行的财富管理业务均实现理想的增长。

摩根士丹利的财富管理业务收入于2023年第1季同比增长10.51%,至65.59亿美元,其中净利息收入同比增长40.13%(或6.18亿美元),抵消了资产管理业务同比下降6.73%(或2.44亿美元)的影响。

高盛的资产及财富管理业务收入于第1季同比增长23.55%,至32.16亿美元,其中管理及其他费用按年增长12.14%。

财富管理与投行业务并非此消彼长。财富管理业务,包括利息业务收入,遇到商业银行的竞争、全社会经济收缩导致投资者资产收缩和投资意愿下降,就算利息差扩大,也无力带来增长。

资金成本上升,压抑资产价格,也令资本市场表现欠佳,上市投行受到的负面影响,或要比商业银行直接。

2023年第1季,高盛的受监管资产增加了1,250亿美元,达到创纪录的2.67万亿美元;另一方面,摩根士丹利的财富管理分部净增新资产1096亿美元。

不过值得留意的是,美国商业地产的潜在危机,似乎也在摩根士丹利的季绩中有所反映。

摩根士丹利于2023年第1季录得信用亏损拨备2.34亿美元,远高于去年同期的57百万美元以及上个季度的87百万美元,拨备增加,主要与商业地产和宏观经济前景恶化有关。

但另一方面,摩根士丹利和高盛的存款似乎也在流失。2023年3月31日,高盛的存款较2022年末减少120亿美元,至3,750亿美元;摩根士丹利的存款则较上年末减少91.23亿美元,至3,475.23亿美元,这与商业银行性质更突出的摩根大通(JPM.US)存款增加逾300亿美元形成鲜明对比。

毛婷