原标题:行业剧震近在眼前,混日子总要有个头:江西中药龙头百神药业,将沦为医改大潮下的“出局者”?

留给公司的时间不多了。

作者 | 扶苏

编辑 | 小白

偶然一次,风云君在和天南海北的朋友们闲聊时,发现一个有趣的现象:

许多中药品牌,呈现出明显的地域性特征。

比如,广西的西瓜霜:桂林三金、广东的清开灵:白云山、贵州的开喉剑喷雾剂:贵州三力……

近年来,两票制、集中带量采购、医保目录调整……医药改革大潮在轰轰烈烈地推进中。

据2021年版的《国家基本医疗保险、工伤保险和生育保险药品目录》,中成药数量共1312个,在国家医保目录中的数量占比超过50%。

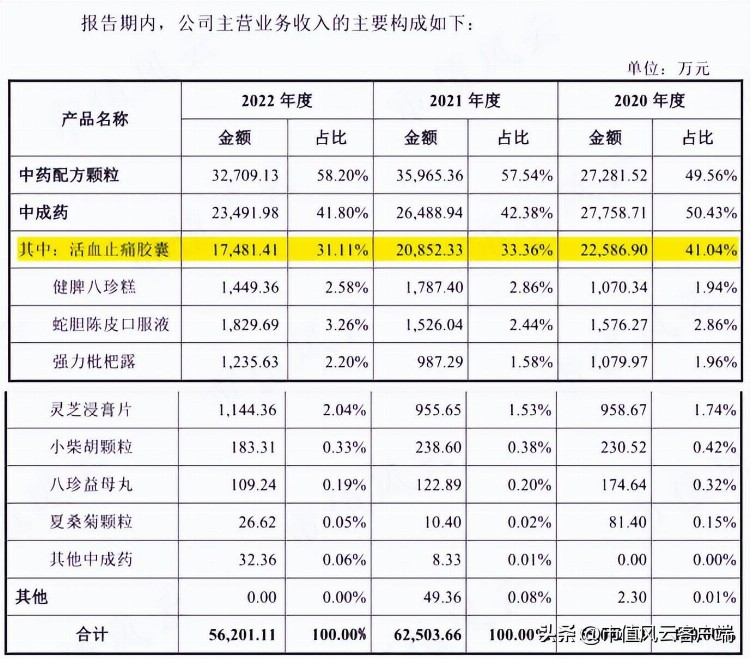

(来源:公司招股书)

风云君一直很好奇,医改大潮对于中药行业内众多企业、特别是地域性药企,究竟有何影响?

常言道:见微知著。

近期,江西百神药业股份有限公司(百神药业、公司)向深交所递交的招股书获受理,拟在主板上市。

公司自2001年成立以来,一直深耕于中药领域,旗下“百神”品牌于2014年被认定为“中国驰名商标”。

根据米内网统计,公司“百神牌”活血止痛胶囊、蛇胆陈皮口服液的市场份额,在2015-2021年连续七年排名第一。

(来源:公司招股书)

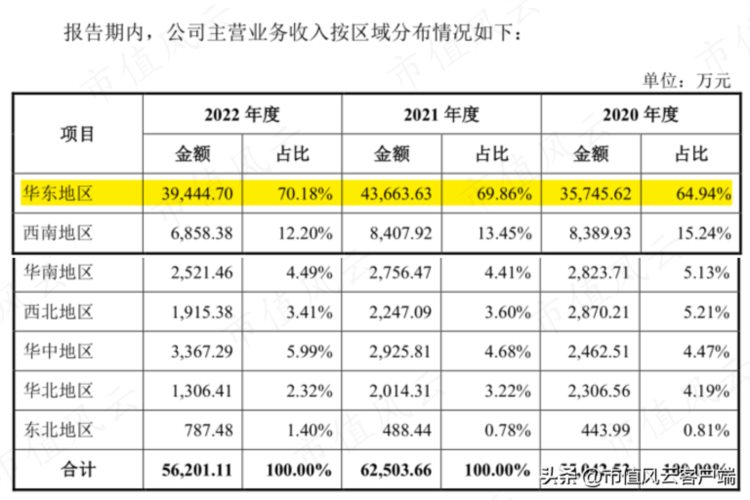

招股书显示,公司营收主要来自华东地区,且近年来呈现上升趋势。2022年,华东地区营收占比约70%,其中又主要来自江西省。

(来源:公司招股书)

公司正是风云君所感兴趣的——典型的地域性中药企业。

一、A股IPO企业清流?全靠同行衬托

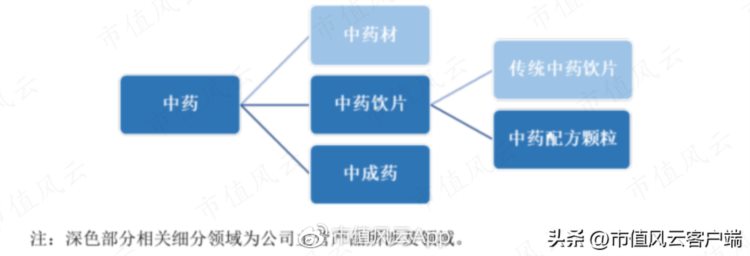

公司的主要产品为中药配方颗粒和中成药,两者主要原材料均为中药材。

(来源:公司招股书)

鉴于老铁们可能还不了解中药的分类,风云君顺便唠嗑一下。

中药可分为中药材、中药饮片和中成药三大类别,其中,中药饮片又可分为传统中药饮片和中药配方颗粒。

中药配方颗粒是由单味中药饮片经水提、分离、浓缩、干燥、制粒而成的颗粒,在中医药理论指导下,按照中医临床处方调配后,供患者冲服使用。

中成药由中药饮片进一步加工而成,具备特定的功能和治疗效果,患者可直接服用,按剂型可分为胶囊剂、颗粒剂、合剂、丸剂、散剂、片剂等。

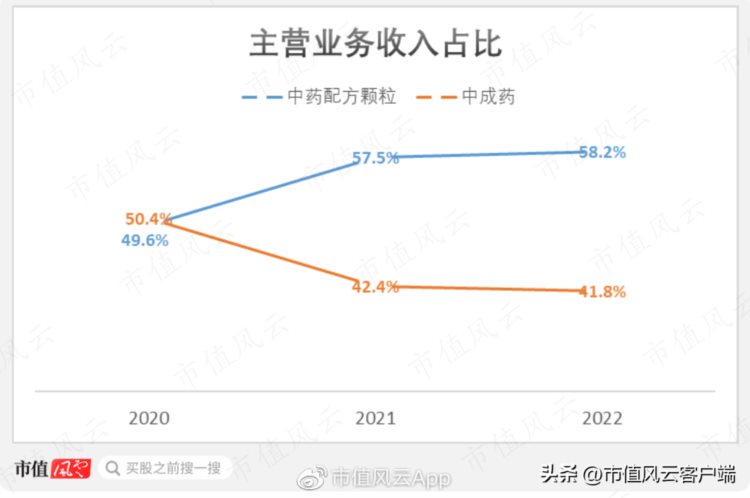

近年来,中药配方颗粒业务占公司营收的比重逐渐增加,成为公司第一大业务。

公司的营收结构仍较为均衡。2022年,中药配方颗粒业务和中成药业务分别占营收的58%和42%。

(制图:市值风云App)

2020-2022年,公司营收呈现波动趋势,2021年同比增14%至6.3亿元,2022年同比跌10%至5.6亿元。

(制图:市值风云App)

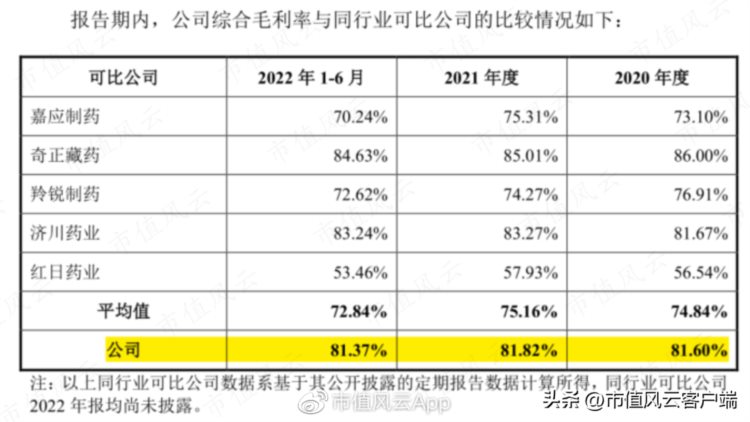

不过,公司长期较高且稳定的毛利率,似乎能给投资者服下一剂“定心丸”。

2020年以来,公司毛利率一直超过80%,比同行可比公司平均水平高出6-9个百分点。

(来源:公司招股书)

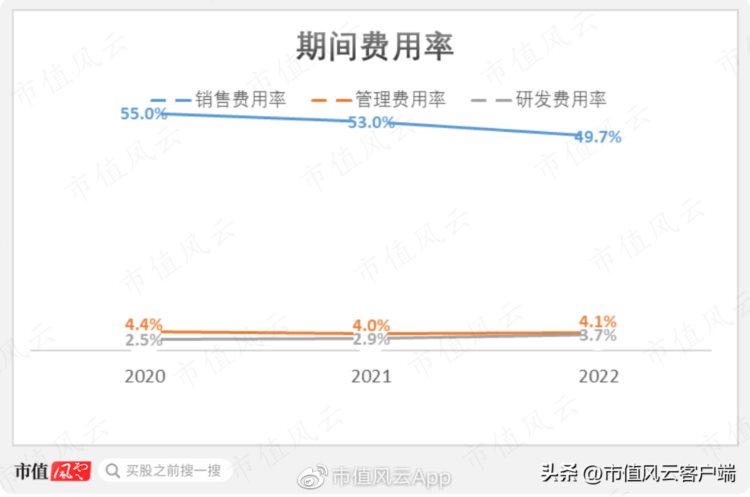

公司销售费用占到营收的一半,所以这类公司很显然和“研发”二字没太大关系,钱都拿去开渠道、做广告了。

(制图:市值风云App)

得益于销售费用率下降,从2020年的55.0%逐渐降至2022年的49.7%,公司净利润呈现稳步上升。2020-2022年,公司净利润从0.8亿元增至1.2亿元,净利润率从14.7%上升至21.8%。

(制图:市值风云App)

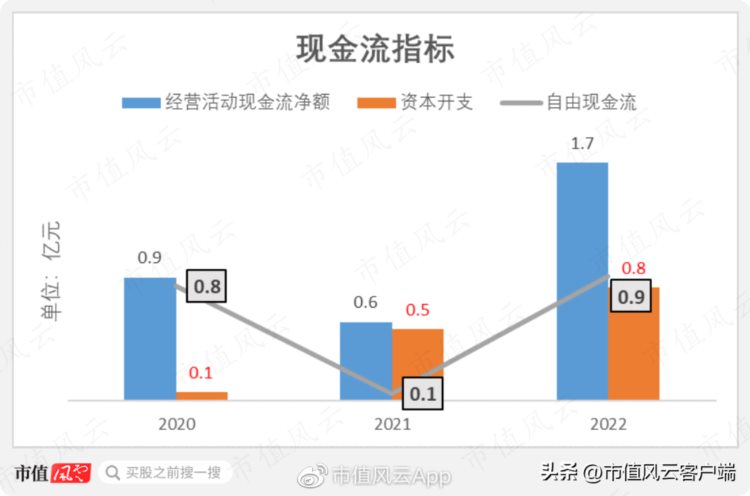

2020-2022年,公司维持着经营活动现金流的净流入,同时也没多少再投资项目,每年均能实现正的自由现金流。

2022年,公司经营活动现金流净额和自由现金流均创下新高,分别为1.7亿元和0.9亿元。

(制图:市值风云App)

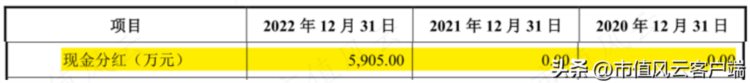

公司在2022年现金分红5905万元,2020-2021年均未分红,三年累计分红占期间净利润和自由现金流的比重分别为19%和34%。

(来源:公司招股书)

相比A股许多上市前吃干抹净、甚至借钱分红、生怕给后进场的小散们多留一个子儿的企业来说,公司的做派本来是常态,现在倒像是一股清流了。

公司煞费苦心上市,仅仅是诚心诚意来与小散们共享经营成果的吗?

招股书显示,付诚为公司的控股股东兼实际控制人,持股66.51%。

(来源:公司招股书)

付诚和持股4.74%的井冈山宜康、持股2.71%的百盛世通为一致行动人。据披露,井冈山宜康、百盛世通的实控人付嘉,是付诚的胞弟。

付诚和付嘉,均为公司创始人兼原实控人付志高之子。

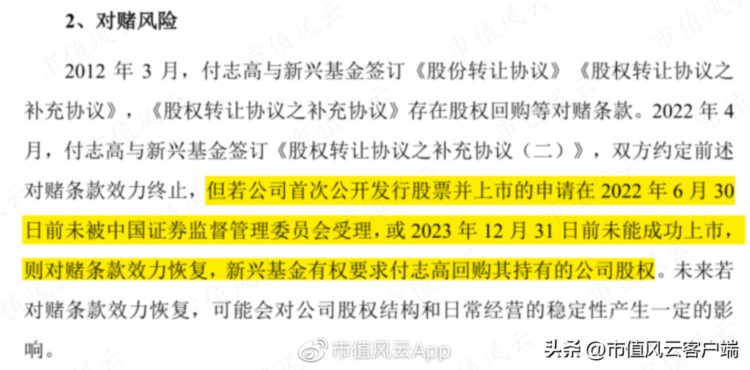

值得一提的是,付诚从付志高处继承的除了公司控股权,还有一份2012年与新兴基金签订、尚在生效中的对赌协议。

根据对赌协议的最新约定,若公司IPO申请在2022年6月30日前未获受理,或在2023年12月31日前未能成功上市,新兴基金有权要求回购所持股权。

(来源:公司招股书)

显然,公司的上市压力,如今降临到了“富二代”付诚的头上。

对赌协议,是资本市场上的一种常见行为,本也无可厚非。俗话说,博一博,单车变摩托嘛!

风云君自个不也是因为手里捏着一份注册制时代8000亿市值的股权,才能每天忍受着老板唾沫星子溅脸画饼依旧兢兢业业刻苦搬砖?

然而,风云君发现,公司的业务其实危远大于机。

二、昔日独占山头当大王,快要一去不复返了

中药配方颗粒是公司的第一大业务,自2021年以来营收贡献过半。

2022年,中药配方颗粒营收3.3亿元,同比降9.2%,上年同期为同比增32%。

(来源:公司招股书)

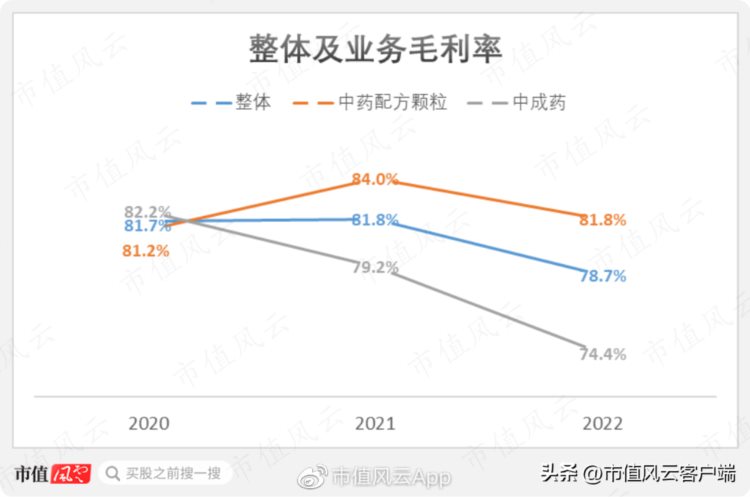

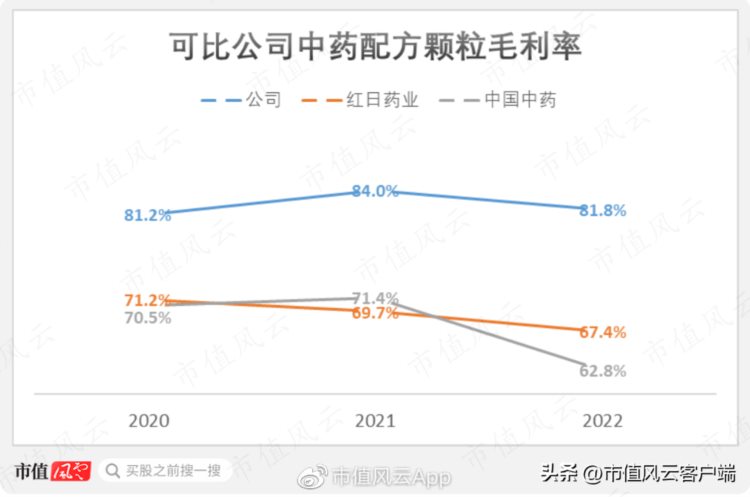

虽然营收波动性大,但中药配方颗粒维持着80%以上的高毛利率,2022年为81.8%,高于整体毛利率78.7%和中成药毛利率74.4%。

近年来,在公司的中成药业务毛利率持续下滑的背景下,中药配方颗粒业务对公司利润的“支柱”作用愈加突出。

(来源:公司招股书)

公司中药配方颗粒业务的高毛利,令风云君一度困惑。

中药配方颗粒主要供中医临床配方使用,具有携带服用方便、便于医院中药房调剂、便于量产等优点。简单来说,可看作传统中药汤剂的“升级版”。

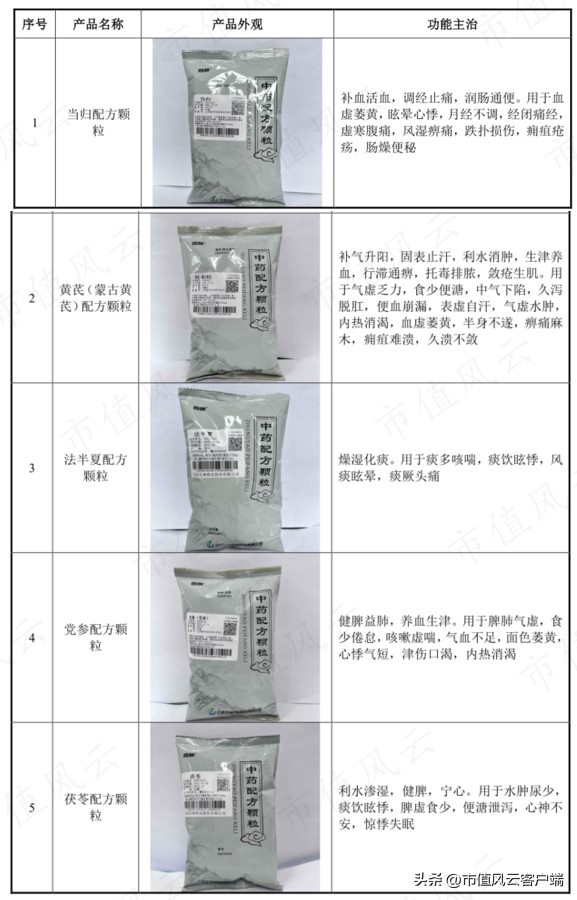

公司中药配方颗粒的品种较多,多为常见中药,比如当归配方颗粒、黄芪配方颗粒、法半夏配方颗粒、党参配方颗粒等。

(来源:公司招股书)

风云君择取了公司招股书中提及的红日药业,以及港股上市的中药龙头中国中药,作为中药配方颗粒业务的可比公司。

据披露,红日药业中药配方颗粒及饮片的各年营收占比,约为45%-55%,营收结构与公司相似。

(来源:公司招股书)

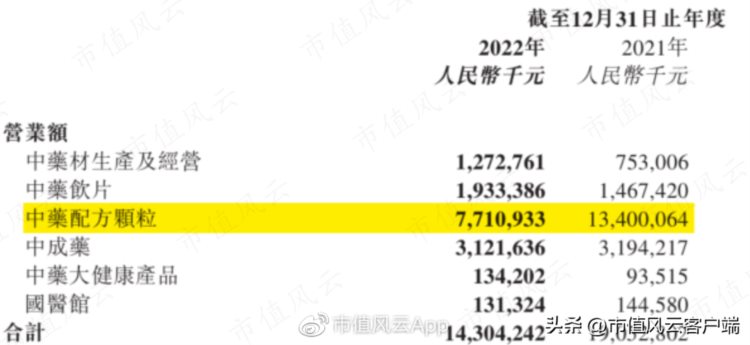

中国中药,同样是以中药配方颗粒为第一大业务,2022年占营收的54%。

(来源:中国中药2022年业绩公告)

2020-2022年,公司中药配方颗粒的毛利率,较红日药业和中国中药的同业务毛利率高出10个百分点以上。

期间,红日药业和中国中药的中药配方颗粒毛利率,均呈现整体下降趋势,而公司却不然。

(制图:市值风云App)

风云君很是纳闷:中药配方颗粒作为同质化程度较高的中药制品,公司凭啥毛利率吊打龙头?

根据招股书,公司的中药配方颗粒主要采取直销模式,即由公司直接销售并配送至终端医疗机构,不经过其他药品经营企业。

值得注意的是,公司在招股书中明确提到,其中药配方颗粒产品的销售范围主要为江西省。

(来源:公司招股书)

其中,大客户主要为当地公立医院,包括江西中医药大学附属医院、南昌大学第二附属医院、江西省妇幼保健院等。

从招股书来看,公司与这些大客户的合作关系稳定,且合作时间较长。

比如,2020-2022年,江西中医药大学附属医院是公司直销模式下的最大客户,2022年占公司中药配方颗粒业务营收的8.7%,占总营收的5.1%。

(制图:市值风云App)

看到这里,风云君顿悟:原来公司这门生意,高毛利的关键在于门路。

话又说回来,公司“独占山头当大王”的美好日子,或许即将一去不复返了。

这就要说到国内中药配方颗粒的相关政策了。

2001年,我国将中药配方颗粒纳入中药饮片管理范畴,从此实行严格的试点生产销售制度。

具体来说,这项政策要求,除了国家级试点的生产企业外,大部分中药配方颗粒产品只能在获批试点省内销售。

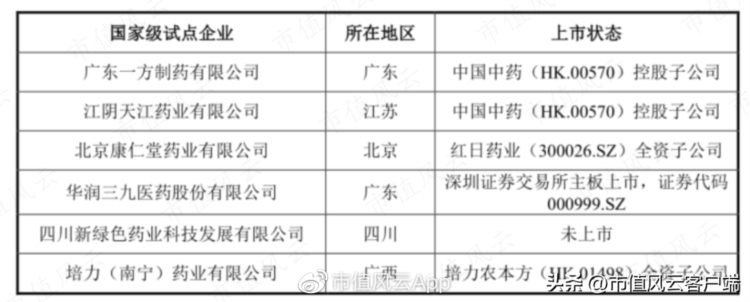

2001-2004年,我国仅向6家企业授予了国家级中药配方颗粒试点生产资质,包括中国中药、红日药业和华润三九等。

此后,国家一直未向其他中药企业发放过新的国家级试点生产资质。

(来源:公司招股书)

这意味着,自试点政策颁布后的长达20年里,大部分中药配方颗粒生产企业的销售范围被限制于省内,难以开拓全国性市场。

但与此同时,这些企业也在一定程度上获得了区域保护性,因为跨区域的竞争对手同样难以进入其市场。

2021年11月,国家宣布结束中药配方颗粒试点,从此改为备案管理。

根据新规定,中药配方颗粒生产企业仅需向所在地省级药品监督管理部门备案后,即可在省内开展销售;在向其他各省药品监督管理部门备案后,也可在其他省份销售。

这意味着,中药配方颗粒在全国范围内全面放开,准入门槛大幅降低。

可以预见,接下来将有更多的全国性参与者进入中药配方颗粒行业,进而造成市场竞争加剧,行业面临降价风险。

这正是大量中药配方颗粒企业自2021年以来毛利率相继“跳水”的原因之一。

风云君认为,留给公司的“窗口期”,或许已经不多了。

公司表示,自中药配方颗粒试点放开后,公司已在各省陆续启动跨省销售备案工作,试图逐步开拓江西省外医疗机构市场。

在此,风云君难免要打个问号:公司真的有实力和大量全国性竞争对手,在本省以及跨区域进行竞争吗?公司中药配方颗粒业务的高毛利,还能持续多久?

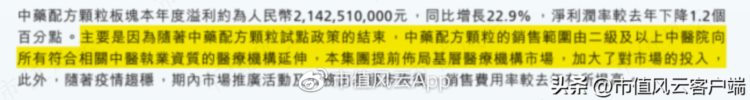

事实上,中国中药等龙头,对于政策放开后的新市场,表现得摩拳擦掌、跃跃欲试。

中国中药将2021年中药配方颗粒业务毛利率的下滑,解释为主动降价抢市场,并表示“提前布局基层医疗机构市场,加大对市场的投入”。

(来源:中国中药2021年报)

此外,我国中药配方颗粒行业早已呈现高集中度的竞争格局。

据中国中药披露,我国2020年中药配方颗粒市场总额约为190亿元,其占总市场的份额超过52%。

按上述数据推算,同年,公司的全国市场份额仅为1.4%。

(来源:中国中药2021年报)

当面对来自实力悬殊的龙头的直接battle,公司究竟有几分胜算呢?

三、集采后,核心产品量价齐跌

再来看中成药业务,公司的表现更是堪忧。

2020-2022年,公司中成药营收从2.8亿元一路下滑至2.4亿元,2022年同比跌11.3%,较上年同期跌幅4.7%进一步恶化。

(制图:市值风云App)

中成药业务一路flop的原因在于,公司产品虽然众多,但长期以来“撑大旗”的,只有活血止痛胶囊。

活血止痛胶囊近年来也面临着营收下跌,从2020年的2.3亿元跌至2022年的1.7亿元,但对中成药业务的营收贡献仍维持在90%左右。

(来源:公司招股书)

老铁们或许会问:随着国家近年来持续推进药品集中带量采购,公司中成药业务是否有望迎来转机?

从目前来看,集采并未为公司带来明显的销量提升。

仍以核心产品活血止痛胶囊为例。

据披露,活血止痛胶囊目前共被纳入四批集中带量采购目录,分别为湖北联盟、广东联盟、北京市中成药带量采购、山东省中成药集中带量采购。

2020-2022年,该产品呈现出“量价齐跌”的尴尬局面。其中,销量从7.2亿粒一路下跌至6.6亿粒。

(制图:市值风云App)

每千克单价则在2021年和2022年,分别同比下跌2.1%和13.8%。

(来源:公司招股书)

公司似乎也深知其困境。然而,其提出的“破局”方法,却令风云君大跌眼镜。

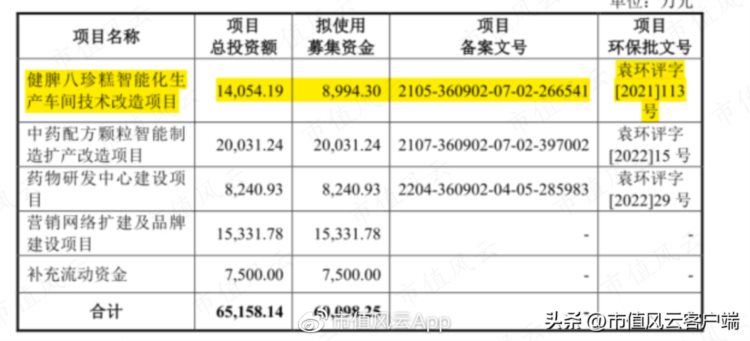

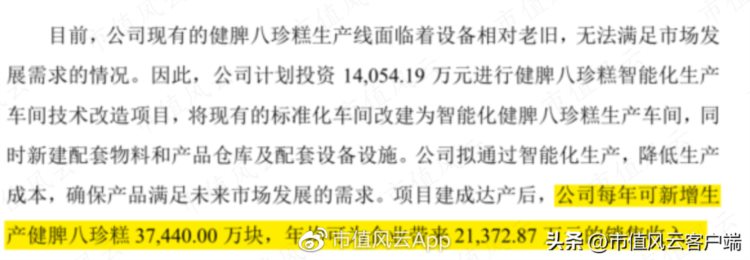

据披露,公司拟建设一个总投资额为1.4亿元的“健脾八珍糕智能化生产车间技术改造项目”,这也是公司近年来对中成药业务的最大投入。

(来源:公司招股书)

公司乐观地估计,投产后,健脾八珍糕的年产能将扩增至3.7亿块,平均每年创收2.1亿元。

(来源:公司招股书)

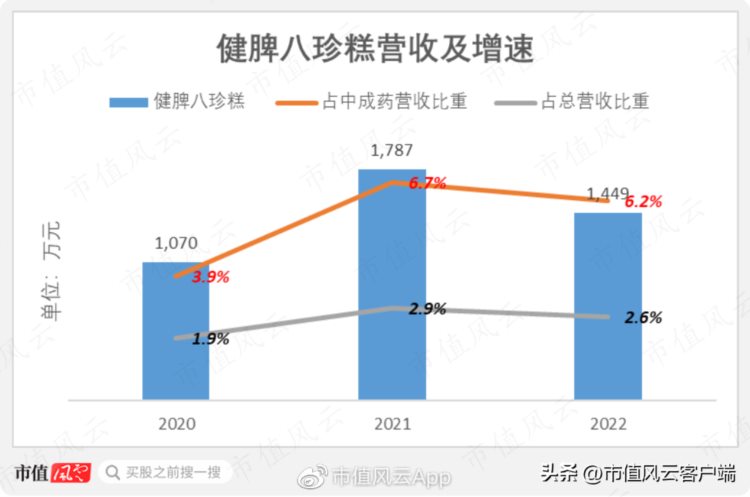

事实上,被公司视为“重头戏”、并大张旗鼓地扩产的健脾八珍糕,在2022年的销量仅2296万块,对应营收1449万元,分别占中成药业务营收的6.2%和总营收的2.6%。

(制图:市值风云App)

2022年,公司健脾八珍糕的产能利用率为53%,可见产能仍相当充裕。

(来源:公司招股书)

结语

随着国内医改大潮轰轰烈烈地推进,风云君相信,未来会有更多类似于公司这样缺乏核心竞争力的药企,逐渐现出原形。

随着新政策的出台,公司中药配方颗粒的“黄金时代”或已结束,过去得益于区域性保护所形成的高毛利优势,在全国性竞争对手的倾轧下,或将不堪一击。

与此同时,公司似乎也难以凭借中成品业务,实现差异化竞争。其核心单品活血止痛胶囊,近年来放量不足,显然难以应对集采带来的降价风险。

公司的业务,已经危机四伏。

在此背景下,公司试图以营收贡献较低、且产能利用率不足的健脾八珍糕“破局”。在风云君看来,这不过是公司“黔驴技穷”下的无奈之举。

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。

以上内容为市值风云APP原创

未获授权 转载必究