(报告出品方/作者:信达证券,张燕生、洪英东、尹柳)

欧洲能源危机

(一)俄乌冲突给欧洲能源带来深远影响

自 2022 年 2 月俄乌冲突事态升级至今已有一年多时间,俄乌冲突深刻影响了欧洲甚至全球 的煤油气等能源价格。煤:2022 年欧洲 ARA 港动力煤现货价年均价达到 249 美元/吨,6 月 24 日冲高至 409 美元/吨,达到有史以来最高位。油:2022 年布油年均价达到 101.47 美元 /桶,达到 2014 年以来的高位水平,2022 年 3 月 8 日价格达到年内最高的 137.71 美元/桶。 气:2022 年欧洲天然气价格年均价达到 40.34 美元/百万英热,8 月达到 70.04 美元/百万英 热,是有史以来的最高位。2022 年下半年以来,在欧洲加大从美国进口天然气、暖冬等综 合作用下,欧洲能源价格出现明显回落。

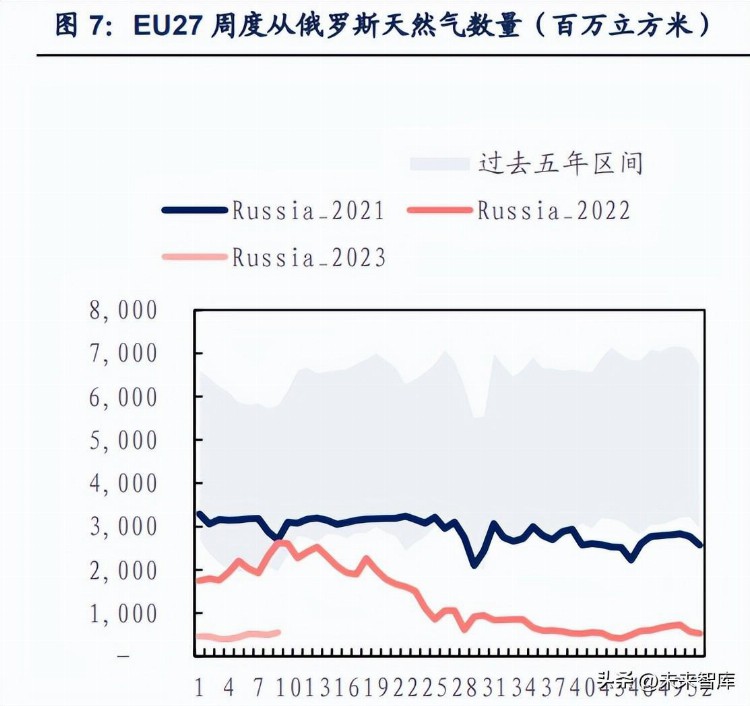

俄乌冲突以来,俄罗斯输向欧洲的天然气持续减少。2022 年 2 月俄乌冲突事态升级后,俄 罗斯切断或削减了保加利亚、波兰等国的天然气供应;德国暂停北溪 2 号项目;2022 年 9 月 27 日晚,北溪一号及二号管线均发生爆炸。欧洲的天然气因此相对紧缺,同时进口结构有了显著变化,来自俄罗斯的进口气显著减少,来自美国等地的 LNG 有了明显提升,使得 欧洲总体天然气进口量仍能处于前五年历史区间内,但总体供应处于较低水平。

(二)欧洲能源对外依赖严重,有着天然脆弱性

欧洲的年度一次能源消费总量已经趋于稳定。历史来看,2011 年-2021 年欧洲一次能源消 费量 CAGR 为-0.60%,美国为 0.04%,中国为 3.40%,欧美发达地区的一次能源消费量已 经进入稳定阶段。从结构来看,2021 年欧洲消费的一次能源中,原油占比 34%,天然气占 比 25%,煤和可再生能源分别占比 12%。

欧洲自身能源储量和产量少,对外依存度高。2021 年欧洲消耗一次能源 82.38 艾焦,在全 球占比 13.84%。储量方面,2020 年全球石油、天然气已探明储量主要集中在中东、北美等 地区,欧洲在石油已探明储量中占比仅 1%,在天然气已探明储量中占比仅 2%。产量方面, 2021 年欧洲石油产量占比为 4%,天然气产量占比为 5%。2021 年石油对外依存度(净进 口量/消费量)为 77.48%,天然气对外依存度有 83.58%。

俄乌冲突前,俄罗斯的天然气对欧洲至关重要。天然气可分为管道气 PNG 和液化天然气 LNG,2021 年欧洲消费天然气 5711 亿立方米,进口管道气 3691 亿立方米,进口 LNG1082 亿立方米,其中从俄罗斯进口管道气 1670 亿立方米,从俄罗斯进口 LNG174 亿立方米,来 自俄罗斯的天然气占消费量的 32.29%。俄罗斯主要通过管道运输到欧洲,最重要的管道是 北溪一号。

欧洲化工行业在全球地位不可忽视

(一)欧盟是全球第二大化学品生产国

根据欧洲化学工业理事会 Cefic 的统计,欧盟是全球第二大化工品生产区域。2021 年全球 化学品销售额 3.46 万亿欧元,其中,位列第一的是中国(1.73 万亿欧元,占比 50%),位 列第二的是欧盟 27 国(0.59 万亿欧元,占比 17%)。

按国家来看,2021 年欧盟 27 国的化工品主要由德国、法国、意大利、荷兰四个国家生产, 四国占比近 2/3。

按产品来看,2021 年欧盟化学品中,特种化学品(工业用辅材、油漆油墨、植保用品和颜 料&填料)占比 28%,石化产品占比 26%,聚合物(塑料、合成纤维、合成橡胶)占比 20%, 消费化学品占比 14%,无机物(肥料、工业其他和其他无机物)占比 13%。

按贸易流向来看,2011 年和 2021 年欧洲化工品仅有 30%对外贸易,有 70%自己消耗,且 主要的增量来自成员国之间互相销售的市场。

2020 年欧盟化工业共计消耗能源 589 太瓦时,其中以天然气、电能和热能为主,三者分别 消耗 217.9 太瓦时、164.9 太瓦时、88.4 太瓦时,分别占总消耗量的 37%、28%、15%,合计占行业总能耗的 80%,其中天然气、电能能耗约三分之二。 从 1990 年开始,欧盟化工品能源消耗量大体上呈现下降趋势。其中 2010 年降至最低,仅 572 太瓦时。根据 Eurostat 的数据,欧盟 2020 年能源消耗量为 589 太瓦时,相比 1990 年 下降了 22%,相比 2005 年下降了 3%。

(二)天然气在化工中的用途

天然气在化工行业中的用途,一方面是作为原材料,天然气可通过生产合成气(CO+H2)、 乙炔和氢气等基础化工原料,进而向下游进行传导,涉及大部分的化工品生产过程。另一方 面是作为能源,价格上涨将抬升企业能源成本。

天然气可用于制烯烃,经济性是重要考虑因素。以甲醇或二甲醚为代表的含氧有机化合物是 典型的碳一化合物,主要由煤基或天然气基的合成气生产。甲醇或二甲醚制烯烃路线是以石 油化工原料制备乙烯和丙烯的替代路线,以煤或天然气为主要原料,经合成气转化为甲醇或 二甲醚,然后再转化为烯烃的路线。从资源的角度考虑,发展以煤或天然气为主要原料制备 低碳烯烃路线有着重要的战略意义;从技术的角度讲,洁净煤气化技术、天然气开采技术、“大甲醇”技术正蓬勃发展,甲醇或二甲醚制烯烃技术不断成熟,无论是催化剂还是工艺过 程都有所改进,随着煤气化技术的不断发展,天然气价格的降低,由大规模甲醇装置垄断市 场而导致的甲醇价格降低,由煤或天然气经合成气、甲醇制备乙烯和丙烯路线的经济性有望 愈发显著,或将会有很多人考虑建立甲醇制烯烃的联合装置。 天然气可以通过间接转化法合成化学物质。间接转化是将天然气先转化成合成气,再进一步 合成其它化工产品的技术路线,其中,合成气制备约占总投资和总成本的 60%,所以研究开 发合成气制备新工艺对于提高天然气化工利用的经济效益具有决定性作用。针对合成气造气 过程的节能降耗和促进氢碳比灵活调节,化学家们开发了若干合成气制造技术。

天然气经合成气可以用来制合成油、二甲醚等多种化工品。为有效利用偏远地区天然气的气 源,将天然气经合成气由费-托(F-T)法生产合成油(GTL)已成为当今世界天然气工业的一大 热点。GTL 技术主要包括合成气生产、F-T 合成和产品改质三部分。二甲醚的用途比较广泛, 可用作汽车燃料、工业燃料、气雾剂的抛射剂、发泡剂、溶剂等,也可用于化学品合成。二 甲醚工业生产技术为甲醇脱水和合成气直接合成两种工艺。甲醇脱水法包括液相甲醇法和气 相甲醇法。目前,甲醇气相脱水法为二甲醚生产的主要方法。

(三)俄乌冲突对欧洲化工行业的影响

天然气供给不足冲击欧洲化工业,多处工厂宣布减产。2022 年 7 月 25 日,德国工商联合 会(DIHK)发布的研究报告声称,通过调查 3,500 家德国工业企业,约 16%企业认为自身 有必要减少生产或放弃部分业务,其中近四分之一已减产停产,另四分之一在减产中,剩下 一半企业正计划采取措施。 2022 年全球化工行业的产量增速为 2.2%,明显低于前一年(6.1%),各地区的化工生产产 量在 2022 年的增速相对 2021 年均有明显下滑的趋势。分地区来看:(1)欧盟产量由于天 然气价格大幅上涨而大幅下降 5.8%,其中德国由于天然气密集型基础化学品生产的关闭下 降甚至达到约 12%;另外,英国的化学品产量也大幅下降。(2)美国的化学品产量增长了 2.3%。2021年天气因素降低化学品产量,使得2022年的同比基数较低。(2021年为 1.7%)。

南美洲的产量增长了 2.6%,略低于前一年(3.6%)。(3)亚洲的化学品生产总体增长了 4.2%, 然而增长情况因国家而异,中国作为全球最大的化学品市场,产量总体增长了 6.6%;印度 的产量也大幅增长了4.6%;而日本、韩国和中国台湾的产量分别下降了3.0%、7.4%和12.9%。 (4)中东地区化学品产量增长 4.0%,低于 2021 年,其中沙特阿拉伯和阿拉伯联合酋长国 的增长较为强劲,但伊朗、土耳其的增长明显下降。

从 2022 年报看俄乌冲突后的欧洲化工企业

德国有着许多家全球领先的化工企业。2022 年 7 月 25 日,美国《化学与工程新闻》(C&EN) 公布“2022 年全球化工企业 50 强”。德国巴斯夫公司以 2021 年化学品销售额为 930 亿美元 位列第一,仍是全球最大的化学品制造商。德国有 5 个企业进入该榜单,另外四个分别为第 21 名的科思创(188.13 亿美元)、第 23 名的赢创(176.92 亿美元)、第 34 名的拜尔(127.43 亿美元)以及第 49 名的朗盛(89.4 亿美元)。 已有多家德国化工企业披露了 2022 年报或业绩。我们分析了德国几个大型化工企业的 2022 年报,我们认为,2022 年的俄乌冲突以及能源危机对企业的影响主要在于: (1)能源紧缺与成本提升。结合欧洲煤油气价格和企业年报来看,2022 年欧洲能源价格对 化工行业造成一定影响,企业能源成本有明显抬升。 (2)售价提升。2022 年几个欧洲化工企业销售额能保持同比正向增长,主要得益于售价提 升带来的贡献。我们认为企业提升售价主要是为了应对成本的增加。而欧洲能源价格在 2022 年底冲高回落之后,2023 年可能保持在相对高位。因而企业售价大幅调低的可能性不大。 (3)销量下滑。巴斯夫、科思创等企业在 2022 年的销量均出现了下滑,我们认为这是能 源供应紧缺和高通胀下需求下降等因素综合作用的结果。

(一)巴斯夫:2022 年出现亏损,未来将削减成本和欧洲产能

1、主营业务

巴斯夫产品主要分为以下六大板块:(1)化学品(Chemicals):石油化工产品以及中间体; (2)材料(Materials):功能材料及单体;(3)工业解决方案(Industrial Solutions):分散 体和树脂,性能化学品;(4)表面技术(Surface Technologies):催化剂,涂料;(5)营养 与护理(Nutrition & Care):护理化学品,营养与健康;(6)农业解决方案(Agricultural Solutions)。 巴斯夫 2022 年化学品板块产能为 1638.5 万吨,同比上升 0.4%;营养与健康板块总产能为 149.8 万吨,同比上升 1.4%;材料板块总产能为 954.5 万吨,同比上升 0.8%;工业解决方 案板块总产能为 217.3 万吨,同比上升 2.7%。

巴斯夫是全球最大的化工企业之一,业务遍布 91 个国家或地区,在全球有 239 个生产基地, 其中有 6 个已建成的“Verbund sites”(一体化基地),分别是路德维希(德国)、安特卫普 (比利时)、盖斯马(美国)、自由港(美国)、关丹(马来西亚)、南京(中国),并在中国 湛江在建一个一体化基地,湛江一体化基地将成为继路德维希港和安特卫普之后的第三大一 体化基地。 巴斯夫的一体化基地将原料、产品、副产品涉及的生产装置和附属设施尽量整合集中,以最 大限度地减少物料和能源浪费,在同一个园区中既生产大量的基础化学原料,又在园区内向 下游的高附加值产品如涂料、农药等下游领域延伸;集中建设能源、仓储、物流、污水处理、 空分等公用设施,以实现园区各装置对公用工程的共享共用;各装置和设施之间通过管道连 接,以便高效、安全和低成本地实现物流输送。根据巴斯夫的测算,基于 Verbund 理念建设 的路德维希园区的运营成本,比将其分散成为 70 个独立中等规模、分布在 100km 距离的 工厂群相比,每年可节省至少 5 亿欧元运营成本。

2、业绩情况

2016-2021 年,除去疫情影响外,巴斯夫的收入和净利润在波动中增长,2022 年出现了增 收却亏损的情况。2022 年,巴斯夫收入 873.27 亿欧元,同比增长 87.29 亿欧元,同比增加 11.1%。其中,价格上涨带来 93.50 亿欧元(11.9%)的收入增量,货币汇率方面带来 47.65 亿欧元(6.1%)的收入增量,销量下降带来-54.98 亿欧元(-7.0%)的收入负贡献。原材料 价格和能源价格的上涨导致了巴斯夫产品价格的上涨,化学品板块和材料板块涨幅最明显。 销量下降主要体现在表面技术板块和化学品板块。 2022 年,巴斯夫净利润-6.27 亿欧元,同比 2021 年的 55.23 亿欧元下滑 111.35%,出现亏 损。净利润出现下滑的主要原因是采用权益法核算的长期股权投资的贡献大幅降低,2022 年对利润贡献为-48.85 亿欧元(2021 年为+2.85 亿欧元),主要是 Wintershall DeaAG 在俄 罗斯的业务受到影响导致的。2022 年息税前利润 65.48 亿欧元,同比减少了 11.29 亿欧元, 其中,(1)特殊项目前的息税前利润减少了 8.9 亿欧元,主要由于 2022 年化学品板块和材 料板块销量下降而固定成本增加;(2)特殊项目对利润的贡献是-3.3 亿欧元(2021 年为 0.91 亿欧元),主要与新业务的设立、俄罗斯业务的终止和其他重组措施有关。

无论是当下的收入占比还是未来的投资规划,欧洲的业务对巴斯夫较为重要。2022 年,欧 洲收入占巴斯夫总收入的 39%,在欧洲的投资额占总投资额的 43%,巴斯夫在北美、亚太、 欧洲都仍在加大资本投入。巴斯夫表示,2023 年至 2027 年总资本支出预算的三分之一以 上仍将用于欧洲。

3、俄乌冲突给巴斯夫的影响以及巴斯夫的应对

(1)退出俄罗斯市场带来直接影响。一方面,2022 年净利润大幅减少,出现亏损,主要由 于在俄罗斯的权益法核算的投资的大幅减值。另一方面,2021 年俄罗斯和白俄罗斯占巴斯 夫集团总销售额的 1%左右。2022 年 4 月 27 日巴斯夫宣布逐步结束在俄罗斯的现有业务, 导致了 2022 年 7200 万欧元的特别费用。 (2)俄乌冲突后能源价格抬升,推动通货膨胀,导致巴斯夫的成本压力增大。 2021 年,巴斯夫在欧洲的天然气需求达 48TWh,其中总部路德维希港的消耗量为 37TWh; 2022年,巴斯夫在欧洲的天然气需求为32TWh,其中总部路德维希港的消耗量约为24TWh, 约 50%用于中央发电和蒸汽发电。随着欧洲天然气价格的上升,2021 年巴斯夫生产成本增长至 15 亿欧元;2022 年巴斯夫欧 洲工厂天然气成本比 2021 年多了 20 亿欧元,比 2020 年多了 34 亿欧元。虽然巴斯夫已经 采取涨价等措施来维持利润,但 2022 年 24.12%的毛利率同比依然下降 1.07 个百分点,达 到 2003 年以来的最低水平。巴斯夫 2022 年逐季度下滑的收入一定程度上反映了 2022 年 需求的走低。

2021 年欧洲天然气均价 16.12 美元/百万英热,2022 年的最大值达到了 70.04 美元/百万英 热,是 2021 年均价的 334%。我们以 2021 年巴斯夫利润结构进行了敏感性分析,如果假 设售价不变,天然气价格涨幅达 350%(接近 2022 年最高值的水平),那巴斯夫的毛利润会 下降 26.51%。当然在天然气价格较高的时候,企业会相应进行生产调整,减少损失。

(3)对于欧洲能源密集型的产业来说,进行生产调整是比较有必要的,巴斯夫也进行了生 产调整。巴斯夫对调整生产的措施包括:暂时减少欧洲工厂合成氨等的生产,通过非欧洲的 工厂提升开工率和外购这两种方式来补偿;减少欧洲工厂天然气消耗,更多采用其他燃料。 (4)巴斯夫依然认为未来的能源价格会比俄乌冲突之前要高,针对这种情况,巴斯夫公布 了一项欧洲尤其是德国的降本计划,计划在 2023、2024 年实施,完成后能够在非生产领域 每年节省 5 亿欧元的成本。 同时,对欧洲的路德维希港一体化基地进行结构性调整。具体措施包括:关闭己内酰胺装置、 两套合成氨装置之一及相关副产品设施。此外,削减己二酸产能,关闭环己醇、环己酮和碳 酸钠装置,关闭 TDI 装置以及 DNT 和 TDA 的前体装置。这些措施将在 2026 年底前逐步实施,巴斯夫预计措施实施后每年将减少超过 2 亿欧元的固定成本。结构性调整还将显著降低 路德维希港一体化基地的电力和天然气需求,进而降低二氧化碳排放量。

(二)科思创:多产品占据全球领先地位,2022 增收不增利

1、主营业务

科思创主要有两大业务板块,第一是高性能材料部门(Performance Materials),2022 年收 入占比 50.6%。第二是解决方案和特种化学品部门(Solutions & Specialties),2022 年收 入占比 47.6%,包括工程塑料、涂料和粘合剂、定制化聚氨酯、热塑性聚氨酯等产品。

科思创在全球有 50 个生产基地和 13 个研发基地。科思创将全球分为三大地区,分别是北 美(NA)、欧洲中东拉美及非洲(EMLA,除了墨西哥以外)和亚太(APAC)。科思创的大 型生产基地共有 16 个,其中有 9 个分布在 EMLA 地区,从地图上 来看主要分布在欧洲地区,此外北美有 4 个,亚太有 3 个。

2021 年,德国工厂核心产品的产能约占科思创全球产能的 25%。科思创欧洲的资产的工厂 主要位于德国,具体来看,欧洲工厂在多元醇(Polyol)的份额达到 51%,其中德国工厂在 欧洲占比 39.2%;在 MDI 的生产上,欧洲工厂占比为 44%,其中德国工厂在欧洲占比达到 了 77.3%;在 TDI 的生产上,欧洲工厂占比为 33%,全部为德国工厂所有;在 PC 的生产 上,欧洲工厂占比为 33%,其中德国工厂在欧洲占比 54.5%。

科思创的多个产品均处于全球领先地位。据科思创统计和推算,2021 年,科思创 MDI 产能 居全球第三,占比 18%;TDI 产能居全球第一,占比 23%;聚醚多元醇(Polyether polyols) 产能居全球第二,占比 9%;PC 产能居全球第一,占比 23%;脂肪族异氰酸酯(Aliphaticisocyanates)产能居全球第一,占比 42%;聚氨酯分散体(Polyurethane dispersions) 居全球第一,占比 20%。

从收入按照地区和国家的分布情况来看,欧洲市场(尤其是德国)在科思创的占比较重。 2022 年欧洲及中东地区收入 76 亿欧元,占比 42%;按照国家来看,德国地区收入 22 亿欧 元,占比 12%,仅次于美国和中国。

在 MDI、TDI、PC 等领域,科思创的生产成本也处于全球较低水平。科思创 MDI 在北美、 欧洲和亚洲均是低成本生产商之一;科思创 TDI 的成本在三大地区均处于最低水平,与全球 成本最高的 5 家工厂的平均水平相比,其成本优势约为 45%;科思创 PC 是成本领导者之 一,与全球成本最高的 5 家工厂的平均水平相比,其成本优势约为 60%。

2、业绩情况

2022 年,科思创和巴斯夫一样,都出现了增收不增利的情况。(1)2022 年科思创收入 179.68 亿欧元,同比增长 13.0%,其中销量贡献-5%,价格上涨贡献 10.1%,货币汇率贡献 5.9%, 投资收益贡献 2.0%。(2)2022 年科思创息税折旧摊销减值前净利润(EBITDA)16.17 亿 欧元,同比下降 47.6%,其中销量下降贡献-10.0%,价格上涨贡献 54.8%,原材料价格上 涨贡献-95.3%,货币汇率贡献 4.7%,其他部分贡献了 1.2%。(3)2022 年科思创净利润2.72 亿欧元,相较 2021 年的 16.16 亿欧元,净利润大幅减少并亏损。主要是产品价格上涨 不足以覆盖原材料价格上涨增加的成本,同时销量下降,折旧摊销及减值增多。

3、俄乌冲突给科思创的影响以及科思创的应对

(1)受俄乌冲突的影响,科思创于 2022 年停止了与俄罗斯和白俄罗斯的业务活动,在前几年,这些业务只占集团销售额的不到 1%,因此退出俄罗斯和白俄罗斯市场给科思创带来 的直接影响较小。

(2)剧烈波动的能源价格也使得科思创的能源成本在 2022 年有了显著增加,尤其是欧洲 地区。从总能耗来看,2022 年科思创全球能源成本为 18 亿欧元,同比增长 80%。分地区 来看,EMEA(欧洲中东等地)的能源成本呈现出量大且价高的特点,以 47%的一次能源消 耗量(7.0TWh/14.8TWh)占据了公司能源成本的 78%(1417m€/1826m€)。分季度来看, 2022 年第四季度的成本有明显下降,环比下降 50.4%,主要是由于欧洲产量下降;科思创 对于 2023 年第一季度的能源成本展望与第四季度相比略有增加,原因是产量增加和塔拉戈 纳氯气厂的启动。

(3)2022 年科思创天然气消耗量的降幅(-1.9%)小于总的能源消耗量的降幅(-6.7%), 我们认为这是由于科思创对天然气的需求相对刚性。科思创是一家能源密集型公司,在很大 程度上依赖天然气,天然气主要用作能源和化学反应中的工艺气体,能够短期替代天然气的 其他气体几乎没有。从能源的使用量来看,2022 年科思创总能源使用量为 53,102 万亿焦 耳,同比下降 6.7%,其中天然气的使用量为 8,885 万亿焦耳,同比下降 1.92%,天然气使 用量占总能源使用量的 16.73%。

在欧洲地区需求疲软的影响下,2022 年科思创 EMLA 地区(欧洲中